SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rationalapp

Фонд "Рентный доход" от Сбережения плюс: анализ отчетов и прогноз доходности

- 26 февраля 2025, 12:35

- |

Продолжаю изучать ЗПИФ, ориентированные на недвижимость, на очереди — фонды от УК «Сбережения Плюс».

Один фонд, который у меня уже есть в портфеле, посмотрю подробно в этой статье, остальное — как-нибудь потом.

Первое, что бросается в глаза при анализе этого фонда — наличие красивых отчетов управляющего, которые публикуются каждый квартал. У «Современных фондов недвижимости», о которых я писал ранее, такого нет.

В этих отчетах можно найти исчерпывающую информацию о составе активов фонда и, что также важно, денежных потоках. Если при анализе фондов «СФН» мне приходилось ковыряться в PDF-таблицах, чтобы выудить нужные цифры и хотя бы просто посчитать чистый доход фонда (все доходы минус все расходы), то здесь этот показатель уже посчитали.

Жаль только что не выводят динамику показателей сразу по всем отчетам, а используют стандартную схему «отчетный период в этом году vs отчетный период в прошлом», поэтому с табличками все же пришлось повозиться (об этом ниже).Там же есть комментарии о действиях УК и прогноз величины выплат:

Помимо перечисленного выше, в отчете есть подробное описание каждого объекта недвижимости, который находится в фонде. Если очень интересно, то ссылка на актуальный отчет есть в конце статьи.

Доходы стабильны, 90-100 млн руб в месяц:

Еще немного цифр: средняя доходность денежных средств в фонде в 2024-м — 18,3% годовых, а недвижимости — 11,5% (к стоимости).

Доходность выплат пайщикам к цене на бирже: ~14% годовых.

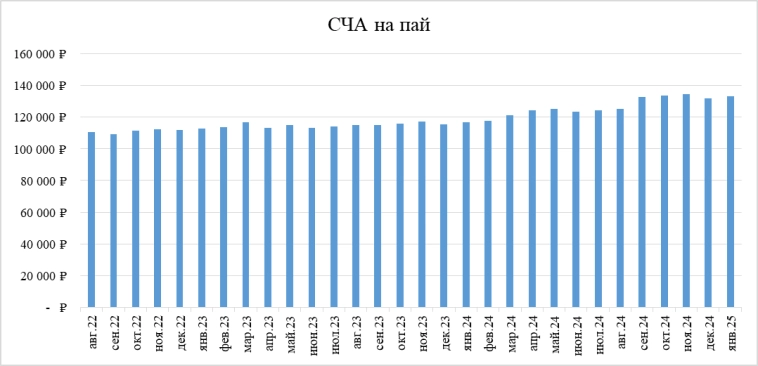

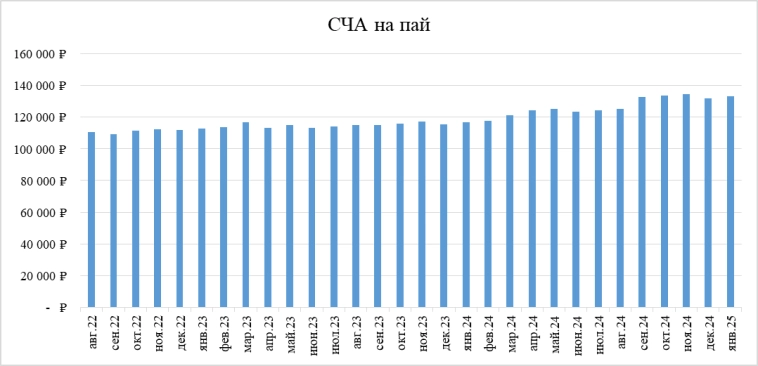

Также я не стал закладывать рост СЧА фонда за счет регулярной переоценки стоимости объектов недвижимости. Так сказать, немного поумерил свой оптимизм.

Исходные данные:

Это умеренно-оптимистичный прогноз, ведь я все-таки заложил небольшое увеличение ежеквартальных выплат. Доходность получается вполне неплохая.

Однако, важно учесть один нюанс: до окончания работы фонда осталось менее трех лет, поэтому при погашении паев невозможно будет применить ЛДВ (льготу долгосрочного владения), что сильно снизит итоговую доходность, примерно до 22%. Приобретение паев на ИИС-3 решает эту проблему.

У меня уже есть 1 пай этого фонда со средней ценой 89 тыс (ЧИСТВНДОХ 31,5% годовых), брал на ИИС специально для экономии на налогах. Докупать не планирую, основной фокус в настоящий момент — акции.

Мой телеграм-канал: https://t.me/rationalapp

P.S. Не является инвестиционной рекомендацией ни для кого. Прямая ссылка на отчет за 4-й квартал 2024-го года: https://www.savingsim.ru/upload/iblock/6e7/gndvam6focxi2hzjf9c22chlf1amzfwc/ZPIFN-RD-_-Otchet-upravlyayushchego-za-IV-kvartal-2024-goda.pdf

Один фонд, который у меня уже есть в портфеле, посмотрю подробно в этой статье, остальное — как-нибудь потом.

Первое, что бросается в глаза при анализе этого фонда — наличие красивых отчетов управляющего, которые публикуются каждый квартал. У «Современных фондов недвижимости», о которых я писал ранее, такого нет.

В этих отчетах можно найти исчерпывающую информацию о составе активов фонда и, что также важно, денежных потоках. Если при анализе фондов «СФН» мне приходилось ковыряться в PDF-таблицах, чтобы выудить нужные цифры и хотя бы просто посчитать чистый доход фонда (все доходы минус все расходы), то здесь этот показатель уже посчитали.

Жаль только что не выводят динамику показателей сразу по всем отчетам, а используют стандартную схему «отчетный период в этом году vs отчетный период в прошлом», поэтому с табличками все же пришлось повозиться (об этом ниже).Там же есть комментарии о действиях УК и прогноз величины выплат:

Помимо перечисленного выше, в отчете есть подробное описание каждого объекта недвижимости, который находится в фонде. Если очень интересно, то ссылка на актуальный отчет есть в конце статьи.

Анализ активов и финансов

По активам у фонда все замечательно: почти 90% активов сосредоточено в недвижимости, немного дебиторки (7,5%) и совсем немного денежных средств на банковских счетах (2,5%).Доходы стабильны, 90-100 млн руб в месяц:

- 77% всех доходов — это арендная плата по объектам недвижимости

- 6% — проценты по депозитам

- 17% — прочие доходы

Еще немного цифр: средняя доходность денежных средств в фонде в 2024-м — 18,3% годовых, а недвижимости — 11,5% (к стоимости).

Доходность выплат пайщикам к цене на бирже: ~14% годовых.

Прогноз доходности

При расчете потенциальной доходности я не стал ориентироваться на прогноз выплат от управляющего (14 890 — 16 608 руб в год), а предположил, что квартальные выплаты будут 3500 рублей (или 14 тыс в год).Также я не стал закладывать рост СЧА фонда за счет регулярной переоценки стоимости объектов недвижимости. Так сказать, немного поумерил свой оптимизм.

Исходные данные:

- цена покупки 96 250 руб

- выплаты 4 раза в года ~3500 руб

- будет получено при погашении пая 133162 руб (СЧА на 31.01.2025).

- дата погашения: 17.12.2027.

Это умеренно-оптимистичный прогноз, ведь я все-таки заложил небольшое увеличение ежеквартальных выплат. Доходность получается вполне неплохая.

Однако, важно учесть один нюанс: до окончания работы фонда осталось менее трех лет, поэтому при погашении паев невозможно будет применить ЛДВ (льготу долгосрочного владения), что сильно снизит итоговую доходность, примерно до 22%. Приобретение паев на ИИС-3 решает эту проблему.

У меня уже есть 1 пай этого фонда со средней ценой 89 тыс (ЧИСТВНДОХ 31,5% годовых), брал на ИИС специально для экономии на налогах. Докупать не планирую, основной фокус в настоящий момент — акции.

Мой телеграм-канал: https://t.me/rationalapp

P.S. Не является инвестиционной рекомендацией ни для кого. Прямая ссылка на отчет за 4-й квартал 2024-го года: https://www.savingsim.ru/upload/iblock/6e7/gndvam6focxi2hzjf9c22chlf1amzfwc/ZPIFN-RD-_-Otchet-upravlyayushchego-za-IV-kvartal-2024-goda.pdf

теги блога Рациональный подход

- IMOEX

- акции

- алроса

- анализ

- долгосрок

- золото

- ЗПИФы недвижимости

- инвестиции в недвижимость

- Индекс МБ

- итоги месяца

- мобильный пост

- МТС Банк

- налогообложение на рынке ценных бумаг

- недвижимость

- облигации

- отчет

- отчетность

- парус

- пифы

- покупка

- покупки

- портфель

- портфель инвестора

- распределение активов

- Рентал ПРО

- Русагро

- Сбережения Плюс

- Современный 7

- Стратегия

- теория Марковица

- трейдинг

- Фонды

- форекс

- фьючерс MIX

- Яндекс