SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. mirovan

Статистическое исследование поведения рынка на новостях о безработице США

- 04 июня 2013, 10:12

- |

В данной заметке мне хотелось бы провести исследование того как рынки реагируют на выход новостей о заявках по безработице США.

Заявки на пособия по безработице (англ. Initial Jobless Claims) — в США показатель количества лиц, подавших первичные заявления на получение пособия по безработице.

Эти данные собираются Министерством труда, и публикуются в еженедельном отчете. Данные публикуются каждый четверг и показывают количество первичных обращений безработных в Министерство труда США для получения государственного пособия по безработице. Эти данные обеспечивают своевременный, но часто вводящий в заблуждение, указатель направления экономики. Увеличение/уменьшение лиц, подавших первичные заявления, сигнализируют о снижении/ускорении роста. В связи с этим, степень влияния на рынок низкая, хотя, в очень редких случаях, возможно и некоторое влияние на динамику торгов на рынке. Из-за изменчивости еженедельных данных большинство аналитиков предпочитает отслеживать четырёхнедельное скользящее среднее для получения более чёткого значения при определении основного направления движения рынка. Обычно берётся устойчивое смещение, по крайней мере, 30000-35000 для получения значительного изменения направления движения.

Обычно выход новостей о заявках на пособия по безработице приносят на рынок определенную волатильность.

За основу для проведения исследования возьмем данные о заявках на пособия по безработице с 2008 года по май 2013 года.

Поскольку регулярно аналитические агентства приводят прогнозы, то сравним эти данные с фактическими заявками по безработице (Рис. 1).

Рис. 1. Фактические и прогнозируемые данные по заявкам по безработице

Как видно из графиков Рис. 1, часто прогнозные данные соответствуют фактическим. Для более точного анализа, построим график расхождения прогнозных и фактических данных (Рис. 2).

Рис. 2. Расхождение прогноза и фактического значения числа заявок по безработице

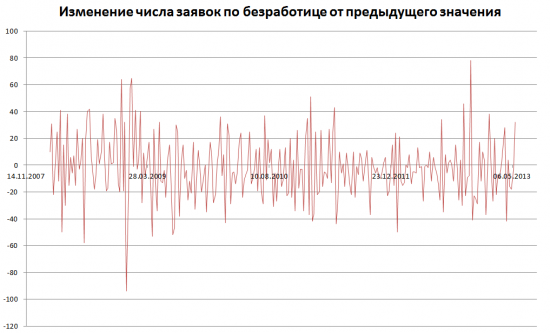

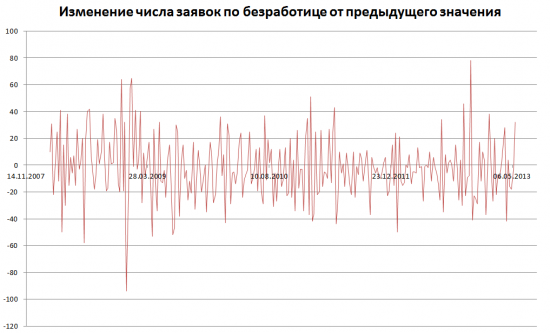

Для общей картины, посмотрим также на изменение числа заявок по безработице от предыдущего значения (Рис. 3).

Рис. 3. Изменение числа заявок по безработице от предыдущего значения

Главный вывод: С 21.02.2008 года по 16.05.2013 было 274 новости о данных по безработице. Из них, в 129 случаях день закрылся в соответствии с направлением данных о безработице, и в 145 случаях день закрылся в противоположную сторону от исходной точки (16,00).

Рис. 4. Анализ данных в Excel

Как видно из этого исследования, после выхода новостей о данных по безработице не всегда рынок идет в ту же сторону что направление данных. Безусловно, данное исследование может иметь погрешность, т.к. не учитывается влияние других прямых или косвенных новостей в этот день. Однако, в качестве вывода можно сказать, что не стоит играть в сторону выхода новости, т.к. статистического преимущества в данном случае нет.

Для анализа были использованы часовые данные фьючерса на индекс РТС.

Код анализа Wealth-lab и Excel-исследование

>> Часть 2. Продолжение

Заявки на пособия по безработице (англ. Initial Jobless Claims) — в США показатель количества лиц, подавших первичные заявления на получение пособия по безработице.

Эти данные собираются Министерством труда, и публикуются в еженедельном отчете. Данные публикуются каждый четверг и показывают количество первичных обращений безработных в Министерство труда США для получения государственного пособия по безработице. Эти данные обеспечивают своевременный, но часто вводящий в заблуждение, указатель направления экономики. Увеличение/уменьшение лиц, подавших первичные заявления, сигнализируют о снижении/ускорении роста. В связи с этим, степень влияния на рынок низкая, хотя, в очень редких случаях, возможно и некоторое влияние на динамику торгов на рынке. Из-за изменчивости еженедельных данных большинство аналитиков предпочитает отслеживать четырёхнедельное скользящее среднее для получения более чёткого значения при определении основного направления движения рынка. Обычно берётся устойчивое смещение, по крайней мере, 30000-35000 для получения значительного изменения направления движения.

Обычно выход новостей о заявках на пособия по безработице приносят на рынок определенную волатильность.

За основу для проведения исследования возьмем данные о заявках на пособия по безработице с 2008 года по май 2013 года.

Поскольку регулярно аналитические агентства приводят прогнозы, то сравним эти данные с фактическими заявками по безработице (Рис. 1).

Рис. 1. Фактические и прогнозируемые данные по заявкам по безработице

Как видно из графиков Рис. 1, часто прогнозные данные соответствуют фактическим. Для более точного анализа, построим график расхождения прогнозных и фактических данных (Рис. 2).

Рис. 2. Расхождение прогноза и фактического значения числа заявок по безработице

Для общей картины, посмотрим также на изменение числа заявок по безработице от предыдущего значения (Рис. 3).

Рис. 3. Изменение числа заявок по безработице от предыдущего значения

Главный вывод: С 21.02.2008 года по 16.05.2013 было 274 новости о данных по безработице. Из них, в 129 случаях день закрылся в соответствии с направлением данных о безработице, и в 145 случаях день закрылся в противоположную сторону от исходной точки (16,00).

Рис. 4. Анализ данных в Excel

Как видно из этого исследования, после выхода новостей о данных по безработице не всегда рынок идет в ту же сторону что направление данных. Безусловно, данное исследование может иметь погрешность, т.к. не учитывается влияние других прямых или косвенных новостей в этот день. Однако, в качестве вывода можно сказать, что не стоит играть в сторону выхода новости, т.к. статистического преимущества в данном случае нет.

Для анализа были использованы часовые данные фьючерса на индекс РТС.

Код анализа Wealth-lab и Excel-исследование

>> Часть 2. Продолжение

теги блога Максим Милованов

- C#

- isynapse.ru

- Market Profile

- QPILE

- range

- robostroy

- robostroy.ru

- smart-lab.ru

- stock#

- volfix

- Wealth Lab

- американский рынок

- грааль

- Жопа

- идеи

- исследование

- камарилла

- комфортый трейдинг

- контртренд

- лонг

- МТС

- опаньки

- опрос

- оффтоп

- паттерн

- премаркет

- прибыль

- прогноз

- прогнозирование

- Профиль рынка

- риск

- робот

- с новым годом

- система

- скальпинг

- случайность

- смартлаб

- статистика

- статистическое исследование

- стратегия

- Стратения

- сценарий

- теханализ

- торговая система

- торговые роботы

- торговый алгоритм

- торговый робот

- уровни

- уровни пивот

- флешмоб

- хуерга

- юмор

скажите, а нельзя отфильтровать данные по наибольшему движению рынка (или значительному), выкинуть незначительные движения и ещё раз провести статистику? (смысл выявить сильные движения)

Как будет у меня время, я попробую учесть ваш совет.

я буду ждать Вашего продолжения, спс

Исследование на помойку!

— Конечно, нельзя без учета ФА делать такие выводы.

Ибо рынок по-разному реагирует на нонки при ожидании запуска КУЕ или угрозы прекращение КУЕ (как сейчас) или без ожиданий по КУЕ (тогда будет чистая реакция на данные).

Вот без угрозы сокращения КУЕ-3 фонда США росла на сильных нонках в крайнее время, т.к. получала все удовольствия жизни: и эконом рост и дешевые деньги.

А теперь дешевые деньги хотят отнять, поэтому на предстоящих нонках корреляция на фондовом рынке поменяется скорее всего: рост на плохих данных и падение на хороших нонфармах.

Хотя нонфармы это не только общее число созданных рабочих мест, но и уровень безработицы плюс изменение зарплаты и длительности рабочей недели.

И для мандата ФРС важны крайние 3 показателя.

Поэтому если выйдут сильные данные по числу занятых, но с ростом уровня безработицы и падением зп и рабочей недели: вырастем.

очень небрежное и поверхностное тестирование. во-первых, не понятно почему на ртс, а не на sp. во-вторых, почему не учитываются повторные заявки, которые выходят в этот же день, как и все остальные новости. в-третьих, не учитывается текущее рыночное положение — qe/не qe. в четвертых — почему нет графика зависимости пнл от времени удержания — кто сказал что надо держать до конца дня.

Ввиду всего этого странно видеть в конце «Однако, в качестве вывода можно сказать, что не стоит играть в сторону выхода новости, т.к. статистического преимущества в данном случае нет.»

Еще более странно — зачем люди плюсуют такие топики. Видимо главное добавить красивые графики тестов, а вдоваться в потробности никто не хочет.

1) РТС никому ничего не должен, поэтому что мы возьмем S&P500 что РТС. Пример очень хорошо описал Саро — smart-lab.ru/blog/122559.php

2) Никто не просит плюсовать топик, лучше плюсовать топики с анекдотами и нарисованными в пейнте стетментами smart-lab.ru/blog/122783.php