SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. almatrosov

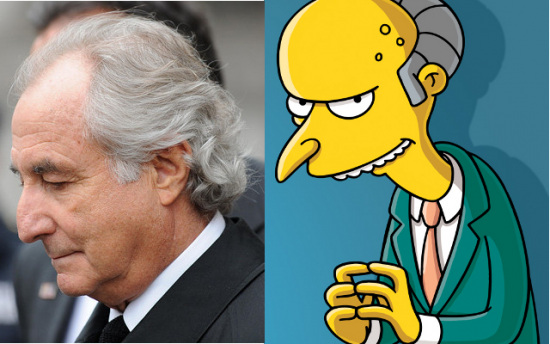

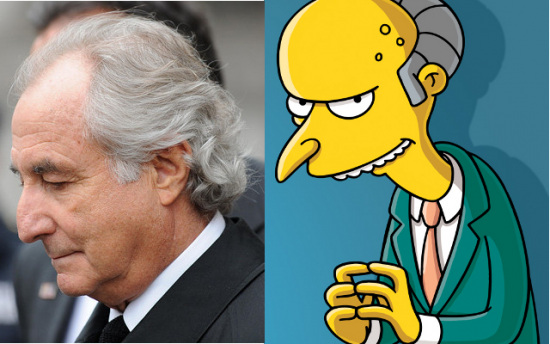

Бернард Мэдофф: не позволяйте Уолл Стрит обманывать вас, как это сделал я

- 05 июня 2013, 21:30

- |

Если инвестиции выглядят слишком привлекательными, чтобы быть правдой, значит так оно и есть, — говорит архитектор схемы Понци.

Преступники обманывали инвесторов во все времена, и непохоже, что они когда-нибудь остановятся.

Это лишь одно из наблюдений Бернарда Мэдоффа, содержащееся в недавнем интервью, посвященном вопросам честности финансовых рынков и тому, как инвесторы могут защитить себя от мошенников, подобных самому Бернарду. Он описал десятилетия уклонения от внимательной проверки со стороны регулирующих органов и доверчивых клиентов и сказал, что розничные инвесторы — наименее информированные участники рынка.

Мэдофф, получивший 150 лет за организацию крупнейшей в истории схемы Понци, увел миллиарды долларов своих клиентов и на протяжении десятилетий дурачил регуляторов, пока не был пойман и отправлен за решетку.

После признания в преступлении Мэдофф был отправлен в заключение в исправительный комплекс в Северной Каролине. После пяти лет за решеткой Мэдофф на встрече с журналистом Marketwatch выглядел дружелюбным, расслабленным и здоровым, несмотря на угнетающую атмосферу тюрьмы.

В ходе двухчасового разговора Мэдофф рассказал о старых добрых деньках на Уолл Стрит, и дружеских встречах с различными людьми, такими как министр финансов и CEO Goldman Sachs Боб Рабин, а также бывший глава Комиссии по ценным бумагам США Артур Левитт.

В тюрьме у Мэдоффа нет доступа к интернету, новости он вместе с 60 другими обитателями тюрьмы узнает из телевизора, просмотр которого разрешен с 2 часов дня до полуночи.

Бывший карьерист теперь проводит свои дни в заботах о тюремной телефонной системе и компьютерах и говорит, что приятели-зеки называют его «директором по коммуникациям».

Marketwatch поговорил с Мэдоффом о том, как инвесторам избегать ловушек Уолл Стрит и попыток мошенничества.

Журналист (далее Ж) Вы работали с самыми элитными компаниями Уолл Стрит. Как она поменялась еще до того, как вы запустили пирамиду?

Мэдофф (далее М) Индивидуальный инвестор — последний человек, который обладает какой-либо информацией. Средний инвестор идет против профессиональных финансовых фирм, хедж-фондов и профессиональных трейдеров и его легко напугать до такой степени, что он уйдет с рынка.

Ж Куда наиболее безопасно инвестировать деньги в наши дни с точки зрения рисков мошенничества?

М Лучшая возможность для среднего инвестора — вложить средства в индексные фонды. В них более низкие комиссионные и более профессиональные управляющие. Это наиболее безопасная и наименее привлекательная сфера для жуликов. Если вы хотите держать деньги у брокера, отыщите крупную фирму, являющуюся публичной компанией. Скорее всего, они имеют надлежащие процедуры и надлежащее соответствие законодательству. Если бы регуляторы проверяли мою фирму, они поймали бы меня раньше. Вот тот способ, с помощью которого вы можете избежать подвергания своих денег риску. Или вложите деньги во взаимные фонды, которые достаточно большие, чтобы защитить своих инвесторов.

[Мэдофф избегал требований, касающихся раскрытия информации регулятору по активам своего фонда, продавая имеющиеся активы накануне дедлайна по сдаче отчетности. Мэдофф также отвергал призывы к внешнему аудиту «по соображениям секретности», утверждая, что это находится в исключительной компетенции ответственного сотрудника фирмы.]

Если вы не склонны к риску, вам следует купить мунипиальные или федеральные облигации. Но вы получите 2.5% дохода, то есть ниже инфляции. Если вы неуверенны, вам следует положить деньги на сберегательный счет, в конечном итоге это лучше, чем потерять деньги, и они будут находиться в безопасности от попыток мошенничества.

Ж Что делать, если фирма говорит, что инвестиция слишком сложна для понимания?

М Уолл Стрит не так сложна. Если вы спросите средний хедж-фонд или инвестиционную фирму, как они зарабатывают деньги, они вам не расскажут. Многие люди думают, что это слишком сложно, и они не смогут это понять. Вам следует задавать хорошие вопросы, и если вы не понимаете что-то, попросите вашего бухгалтера позадавать вопросы.

Если вы что-то не понимаете, не инвестируйте в это. Люди постоянно меня спрашивали, как я зарабатывал, и я отказывался отвечать им, но несмотря на это они продолжали инвестировать. Мои инвесторы были проницательными людьми, достаточно умными чтобы понимать, что происходило и как делались деньги. Но тем не менее инвестировали, даже при отсутствии каких-либо объяснений. Происходящее должно иметь смысл для вас. Если вы не понимаете инвестицию, не вкладывайтесь в нее.

Ж Как индивидуальному инвестору познать Уолл Стрит и то, как она работает?

М Читайте хорошие книги, вам придется заниматься самообразованием на рынке. Люди слишком легковерные, обман инвесторов начался с незапамятных времен, и я не думаю, что он подходит к концу. Прибегайте к квалифицированным консультантам. Раньше существовали зарегистрированные консультанты, которые были обучены и квалифицированы по различным финансовым инвестициям. Теперь этой системы нет. Наибольшая опасность подстерегает в тех случаях, когда консультант финансово замотивирован на манипулирование поведением инвестора тем или иным образом.

Ж Ваши клиенты последовательно получали хороший доход в течение ряда лет. Никто не осознал, что это была пирамида, пока не случился финансовый кризис и клиенты не потребовали свои деньги назад. Как инвесторам обнаружить подобное мошенничество?

М Если предложение звучит слишком хорошо, чтобы быть правдой, значит это мошенничество. Одна из вещей, которая позволяла мне так долго оставаться на плаву — это то, что я имел огромный кредит доверия. Я предлагал 11-12% дохода, что не было слишком необычным в то время. Поэтому никто не спрашивал меня, и я продолжал деятельность.

Ж Как быть уверенным в том, что твои деньги действительно проинвестированы?

М Периодически просите ваши деньги назад. Что инвесторам следует делать, так это иногда просить вернуть свои деньги, будь то хедж-фонд или другая инвестиционная фирма. Они попытаются остановить вас, говоря, что снова вложить деньги вам не удастся, если вы их выведете, но на самом деле вы, скорее всего, всегда сможете вернуться. Просите вывести все ваши средства примерно каждые два года, чтобы быть уверенными, что они в порядке. Если бы мои клиенты сделали это со мной, я был бы пойман раньше.

Оригинал статьи на Marketwatch

Преступники обманывали инвесторов во все времена, и непохоже, что они когда-нибудь остановятся.

Это лишь одно из наблюдений Бернарда Мэдоффа, содержащееся в недавнем интервью, посвященном вопросам честности финансовых рынков и тому, как инвесторы могут защитить себя от мошенников, подобных самому Бернарду. Он описал десятилетия уклонения от внимательной проверки со стороны регулирующих органов и доверчивых клиентов и сказал, что розничные инвесторы — наименее информированные участники рынка.

Мэдофф, получивший 150 лет за организацию крупнейшей в истории схемы Понци, увел миллиарды долларов своих клиентов и на протяжении десятилетий дурачил регуляторов, пока не был пойман и отправлен за решетку.

После признания в преступлении Мэдофф был отправлен в заключение в исправительный комплекс в Северной Каролине. После пяти лет за решеткой Мэдофф на встрече с журналистом Marketwatch выглядел дружелюбным, расслабленным и здоровым, несмотря на угнетающую атмосферу тюрьмы.

В ходе двухчасового разговора Мэдофф рассказал о старых добрых деньках на Уолл Стрит, и дружеских встречах с различными людьми, такими как министр финансов и CEO Goldman Sachs Боб Рабин, а также бывший глава Комиссии по ценным бумагам США Артур Левитт.

В тюрьме у Мэдоффа нет доступа к интернету, новости он вместе с 60 другими обитателями тюрьмы узнает из телевизора, просмотр которого разрешен с 2 часов дня до полуночи.

Бывший карьерист теперь проводит свои дни в заботах о тюремной телефонной системе и компьютерах и говорит, что приятели-зеки называют его «директором по коммуникациям».

Marketwatch поговорил с Мэдоффом о том, как инвесторам избегать ловушек Уолл Стрит и попыток мошенничества.

Журналист (далее Ж) Вы работали с самыми элитными компаниями Уолл Стрит. Как она поменялась еще до того, как вы запустили пирамиду?

Мэдофф (далее М) Индивидуальный инвестор — последний человек, который обладает какой-либо информацией. Средний инвестор идет против профессиональных финансовых фирм, хедж-фондов и профессиональных трейдеров и его легко напугать до такой степени, что он уйдет с рынка.

Ж Куда наиболее безопасно инвестировать деньги в наши дни с точки зрения рисков мошенничества?

М Лучшая возможность для среднего инвестора — вложить средства в индексные фонды. В них более низкие комиссионные и более профессиональные управляющие. Это наиболее безопасная и наименее привлекательная сфера для жуликов. Если вы хотите держать деньги у брокера, отыщите крупную фирму, являющуюся публичной компанией. Скорее всего, они имеют надлежащие процедуры и надлежащее соответствие законодательству. Если бы регуляторы проверяли мою фирму, они поймали бы меня раньше. Вот тот способ, с помощью которого вы можете избежать подвергания своих денег риску. Или вложите деньги во взаимные фонды, которые достаточно большие, чтобы защитить своих инвесторов.

[Мэдофф избегал требований, касающихся раскрытия информации регулятору по активам своего фонда, продавая имеющиеся активы накануне дедлайна по сдаче отчетности. Мэдофф также отвергал призывы к внешнему аудиту «по соображениям секретности», утверждая, что это находится в исключительной компетенции ответственного сотрудника фирмы.]

Если вы не склонны к риску, вам следует купить мунипиальные или федеральные облигации. Но вы получите 2.5% дохода, то есть ниже инфляции. Если вы неуверенны, вам следует положить деньги на сберегательный счет, в конечном итоге это лучше, чем потерять деньги, и они будут находиться в безопасности от попыток мошенничества.

Ж Что делать, если фирма говорит, что инвестиция слишком сложна для понимания?

М Уолл Стрит не так сложна. Если вы спросите средний хедж-фонд или инвестиционную фирму, как они зарабатывают деньги, они вам не расскажут. Многие люди думают, что это слишком сложно, и они не смогут это понять. Вам следует задавать хорошие вопросы, и если вы не понимаете что-то, попросите вашего бухгалтера позадавать вопросы.

Если вы что-то не понимаете, не инвестируйте в это. Люди постоянно меня спрашивали, как я зарабатывал, и я отказывался отвечать им, но несмотря на это они продолжали инвестировать. Мои инвесторы были проницательными людьми, достаточно умными чтобы понимать, что происходило и как делались деньги. Но тем не менее инвестировали, даже при отсутствии каких-либо объяснений. Происходящее должно иметь смысл для вас. Если вы не понимаете инвестицию, не вкладывайтесь в нее.

Ж Как индивидуальному инвестору познать Уолл Стрит и то, как она работает?

М Читайте хорошие книги, вам придется заниматься самообразованием на рынке. Люди слишком легковерные, обман инвесторов начался с незапамятных времен, и я не думаю, что он подходит к концу. Прибегайте к квалифицированным консультантам. Раньше существовали зарегистрированные консультанты, которые были обучены и квалифицированы по различным финансовым инвестициям. Теперь этой системы нет. Наибольшая опасность подстерегает в тех случаях, когда консультант финансово замотивирован на манипулирование поведением инвестора тем или иным образом.

Ж Ваши клиенты последовательно получали хороший доход в течение ряда лет. Никто не осознал, что это была пирамида, пока не случился финансовый кризис и клиенты не потребовали свои деньги назад. Как инвесторам обнаружить подобное мошенничество?

М Если предложение звучит слишком хорошо, чтобы быть правдой, значит это мошенничество. Одна из вещей, которая позволяла мне так долго оставаться на плаву — это то, что я имел огромный кредит доверия. Я предлагал 11-12% дохода, что не было слишком необычным в то время. Поэтому никто не спрашивал меня, и я продолжал деятельность.

Ж Как быть уверенным в том, что твои деньги действительно проинвестированы?

М Периодически просите ваши деньги назад. Что инвесторам следует делать, так это иногда просить вернуть свои деньги, будь то хедж-фонд или другая инвестиционная фирма. Они попытаются остановить вас, говоря, что снова вложить деньги вам не удастся, если вы их выведете, но на самом деле вы, скорее всего, всегда сможете вернуться. Просите вывести все ваши средства примерно каждые два года, чтобы быть уверенными, что они в порядке. Если бы мои клиенты сделали это со мной, я был бы пойман раньше.

Оригинал статьи на Marketwatch

теги блога Алексей Матросов

- Apple

- bitcoin

- HFT

- LinkedIn Corporation

- mtgox

- NYSE

- sMart-lab в Питере

- wealth management

- акции

- алготрейдинг

- аналитика

- Благотворительность

- василий олейник

- волатильность

- Газпром

- грааль

- дейтрейдинг

- зарплата

- инвестирование

- инвестиции

- кукловод

- миллиардеры России

- ммвб

- Московская биржа

- мошенники

- Мошенничество

- Муханчиков

- мывсеумрем

- новости рынков

- оффтоп

- принудительный выкуп акций

- психология трейдинга

- регулирование рынка

- риск менеджмент

- российский фондовый рынок

- Тимофей Мартынов

- трейдинг

- туса

- Тусовка трейдеров

- форекс

- фундаментальный анализ

Так что — стоит ли принимать во внимание слова лоха в трейдинге и инвестициях?

09.07.2009

Бернард Мэдофф, организатор самой дорогой в истории финансовой пирамиды — потери инвесторов составили $65 млрд, — приговорен окружным судом Нью-Йорка к 150 годам тюремного заключения. О том, как Мэдоффу удалось обмануть столько людей и на такую сумму, в интервью The New Times рассказал главный российский эксперт в области пирамидостроения, экс-глава МММ Сергей МАВРОДИ.

Фонд Madoff Investment Securities был основан в 1960 году. Как вы полагаете, Мэдофф изначально собирался зарабатывать на пирамидальных схемах?

Мэдофф на протяжении всех этих лет выплачивал стабильно высокие проценты — больше, чем кто бы то ни было. Такого не бывает. Что бы там ни говорили, финансовый рынок — это в значительной степени рулетка, везение. Не может быть в принципе, чтобы кому-то так долго везло. Так что ответ на ваш вопрос однозначен: да, он изначально и сознательно выбрал строительство финансовой пирамиды.»

www.banki.ru/news/interview/?id=1343224