SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlximikMF

ПОРТФЕЛЬ ПО УОРЕНУ БАФФЕТУ (+)

- 24 июня 2013, 19:42

- |

Как и обещал, поделюсь интересным исследованием, связанным с пассивным инвестированием типа "КУПИЛ И ДЕРЖИ", но доработанный по методике РОТАЦИИ АКТИВОВ -«MarketPlus».

Из Викпедии (цифры на 2011 год):

Berkshire Hathaway (NYSE: BRKa, NYSE: BRKb) — американская холдинговая компания со штаб-квартирой в городе Омаха (штат Небраска). Является управляющей для большого количества компаний в различных отраслях. Среднегодовой рост балансовой стоимости за последние 44 года составил 20,3 % при минимальном долге.

Акции Berkshire Hathaway за 2000—2010 год выросли в целом на 76 %, против общего 11,3 % падения индекса S&P 500.

Компания известна своим бессменным председателем правления Уорреном Баффетом, который использовал прибыль от страховых операций Berkshire Hathaway для финансирования инвестиций. В ранние периоды деятельности компании она специализировалась на долгосрочном вложении в биржевые акции, тогда как в последнее время перешла на покупку компаний целиком.

По версии Forbes Global 2000 List компания занимает восьмое место среди крупнейших публичных компаний.

Если взять Berkshire Hathaway (тикер на NYSE: BRK-A) — компанию, возглавляемую Уореном Баффетом, то регулярное показание доходности «выше рынка» со дня её основания сделало компанию эталоном успешного инвестирования:

В инвестпортфеле компании постоянно находится примерно 30-40 акций различных эмитентов. При этом некоторые компании «висят» там годами и не показывают сильного роста, но гениальность Баффета и команды его управляющих состоит именно в долгосрочном «предвидении» и инвестировании средств в компании, обладающие определённой «пользой».

Поэтому моделирование данного портфеля — совсем не попытка «сделать» такую команду, а скорее способ воспользоваться результатами их интелектуального труда и попытаться улучшить результат (управление многомиллиардными активами довольно инертно, поэтому для нас возможность «улучшить» — вполне реальна).

Весь текущий портфель можно посмотреть по отчётности на некоторых ресурсах… конечно же с небольшим запозданием, поэтому простое повторение особого смысла не имеет (особенно для инвесторов, которые не готовы ждать годами).

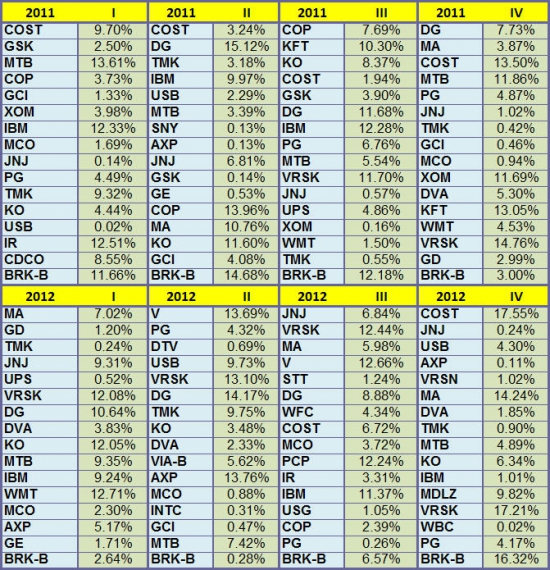

Суть моего моделирования состоит в том, что через месяц по окончании квартала, когда доступна свежая отчётность, с помощью матметодов и по «личному фундаментальному видению» отбираю 15-ть акций для портфеля на следующие 3 месяца. И в течение этих 3-х месяцев делаю ротацию именно между этими акциями.

После выхода свежей отчётности идёт перебалансировка портфеля и дальнейшая работа с ним следующие 3 месяца...

Для тестирования был выбран период 2011-2012 годы — не самые лучшие для инвестирования, так как большинство фондов закрыли эти года «в минусах». Но и не самые плохие за последние 13-ть лет (во время кризисов идут так же «минуса»).

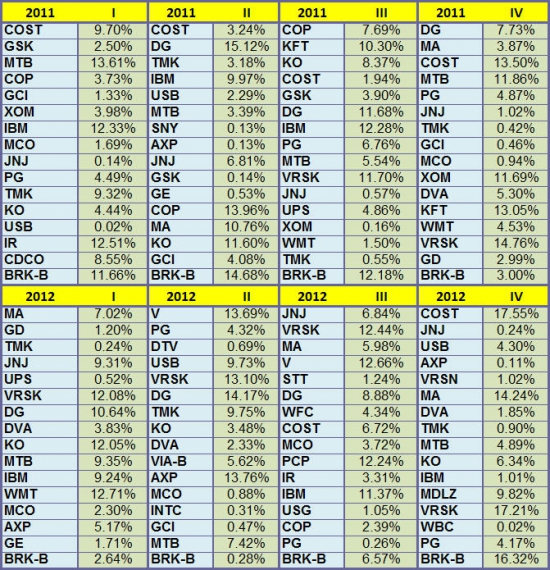

На рисунке выше показано процентное содержание акций в портфеле по кварталам за 2011 и 2012-й годы. Одну из акций (BRK-В) ввёл дополнительно, так как она отражает состояние всех компаний Berkshire Hathaway в целом.

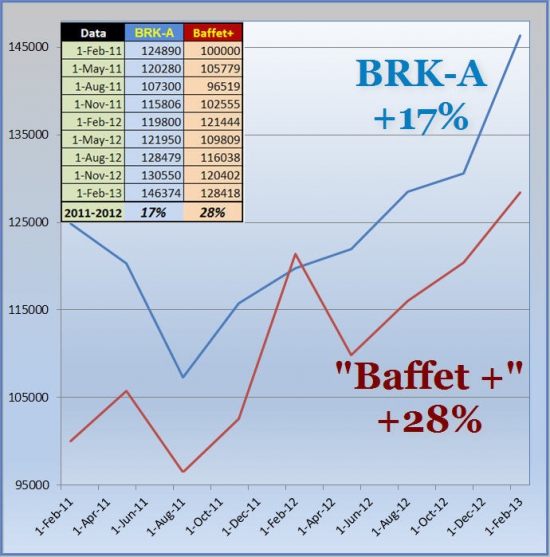

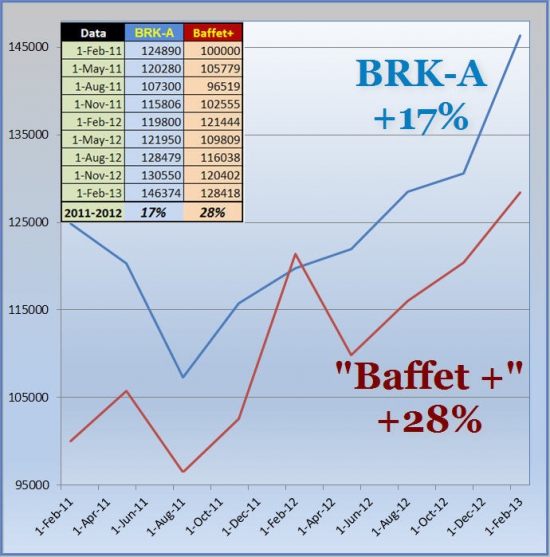

Итого, за период 2 года (февраль 2011 — февраль 2013 гг) доходность Berkshire Hathaway(BRK-А) составила около 17%, доходность стратегии «Baffet+» достигла 28%.

Может быть кому-то такие цифры покажуться смешными, но это результат работы команды профессионалов высокого уровня именно в области инвестирования, а не спекуляций.

Именно эти принципы заложены в поговорке: «БОГАТЫЕ БОГАТЕЮТ А БЕДНЫЕ БЕДНЕЮТ» за счёт того, что:

— в первом случае деньги вкладываются в надёжные активы с небольшим, но практически гарантированным доходом. И в любом случае (кризис биржевого рынка, крах валюты и т.д.) вы остаётесь собственниками акций компаний;

— все высокодоходные краткосрочные спекуляции, пусть даже современные HFT-технологии или любые навороченные стратегии — это всегда остаётся игрой «на удачу», несмотря на временные успехи: любая небольшая смена «правил игры», которая проходит регулярно, сведёт на «нет» результат многолетних трудов и капиталловложений.

Рынки после 2000 года кардинально изменились, и не стоит больше ждать суперприбылей, к которым привыкли многие инвесторы. Поэтому сейчас лучше держать деньги в «проверенных» активах, а не рассчитывать на мнгновенную удачу. И уж если рынку суждено будет упасть — вы останетесь с активами, если расти — ваши активы вырастут ещё сильнее.

Комментарии в пердыдущей статье...

Из Викпедии (цифры на 2011 год):

Berkshire Hathaway (NYSE: BRKa, NYSE: BRKb) — американская холдинговая компания со штаб-квартирой в городе Омаха (штат Небраска). Является управляющей для большого количества компаний в различных отраслях. Среднегодовой рост балансовой стоимости за последние 44 года составил 20,3 % при минимальном долге.

Акции Berkshire Hathaway за 2000—2010 год выросли в целом на 76 %, против общего 11,3 % падения индекса S&P 500.

Компания известна своим бессменным председателем правления Уорреном Баффетом, который использовал прибыль от страховых операций Berkshire Hathaway для финансирования инвестиций. В ранние периоды деятельности компании она специализировалась на долгосрочном вложении в биржевые акции, тогда как в последнее время перешла на покупку компаний целиком.

По версии Forbes Global 2000 List компания занимает восьмое место среди крупнейших публичных компаний.

Если взять Berkshire Hathaway (тикер на NYSE: BRK-A) — компанию, возглавляемую Уореном Баффетом, то регулярное показание доходности «выше рынка» со дня её основания сделало компанию эталоном успешного инвестирования:

В инвестпортфеле компании постоянно находится примерно 30-40 акций различных эмитентов. При этом некоторые компании «висят» там годами и не показывают сильного роста, но гениальность Баффета и команды его управляющих состоит именно в долгосрочном «предвидении» и инвестировании средств в компании, обладающие определённой «пользой».

Поэтому моделирование данного портфеля — совсем не попытка «сделать» такую команду, а скорее способ воспользоваться результатами их интелектуального труда и попытаться улучшить результат (управление многомиллиардными активами довольно инертно, поэтому для нас возможность «улучшить» — вполне реальна).

Весь текущий портфель можно посмотреть по отчётности на некоторых ресурсах… конечно же с небольшим запозданием, поэтому простое повторение особого смысла не имеет (особенно для инвесторов, которые не готовы ждать годами).

Суть моего моделирования состоит в том, что через месяц по окончании квартала, когда доступна свежая отчётность, с помощью матметодов и по «личному фундаментальному видению» отбираю 15-ть акций для портфеля на следующие 3 месяца. И в течение этих 3-х месяцев делаю ротацию именно между этими акциями.

После выхода свежей отчётности идёт перебалансировка портфеля и дальнейшая работа с ним следующие 3 месяца...

Для тестирования был выбран период 2011-2012 годы — не самые лучшие для инвестирования, так как большинство фондов закрыли эти года «в минусах». Но и не самые плохие за последние 13-ть лет (во время кризисов идут так же «минуса»).

На рисунке выше показано процентное содержание акций в портфеле по кварталам за 2011 и 2012-й годы. Одну из акций (BRK-В) ввёл дополнительно, так как она отражает состояние всех компаний Berkshire Hathaway в целом.

Итого, за период 2 года (февраль 2011 — февраль 2013 гг) доходность Berkshire Hathaway(BRK-А) составила около 17%, доходность стратегии «Baffet+» достигла 28%.

Может быть кому-то такие цифры покажуться смешными, но это результат работы команды профессионалов высокого уровня именно в области инвестирования, а не спекуляций.

Именно эти принципы заложены в поговорке: «БОГАТЫЕ БОГАТЕЮТ А БЕДНЫЕ БЕДНЕЮТ» за счёт того, что:

— в первом случае деньги вкладываются в надёжные активы с небольшим, но практически гарантированным доходом. И в любом случае (кризис биржевого рынка, крах валюты и т.д.) вы остаётесь собственниками акций компаний;

— все высокодоходные краткосрочные спекуляции, пусть даже современные HFT-технологии или любые навороченные стратегии — это всегда остаётся игрой «на удачу», несмотря на временные успехи: любая небольшая смена «правил игры», которая проходит регулярно, сведёт на «нет» результат многолетних трудов и капиталловложений.

Рынки после 2000 года кардинально изменились, и не стоит больше ждать суперприбылей, к которым привыкли многие инвесторы. Поэтому сейчас лучше держать деньги в «проверенных» активах, а не рассчитывать на мнгновенную удачу. И уж если рынку суждено будет упасть — вы останетесь с активами, если расти — ваши активы вырастут ещё сильнее.

Комментарии в пердыдущей статье...

теги блога Alximik (Игорь Васёв)

- Bank of America

- Berkshire Hathaway

- Clusterdelta

- COMEX

- Credit Suisse

- Delta

- Deutsche Boerse

- ETF

- EUR USD

- Euronext

- Fitch

- fomc

- Gold

- HFT

- ICE

- index

- LIFFE

- Moody's

- NYSE

- POC

- QE

- QE-3

- QE3

- quik

- S&P500

- SEC

- Smart Money

- Standard & Poor's

- stock

- Triple Witching Day

- акции

- американский рынок

- американский рынок акций

- биржа

- валюта

- Великая депрессия

- Венесуэла

- газ

- голубые фишки

- дельта

- демократия

- День благодарения

- доллар

- Евро

- золото

- инвестиции

- инвесторы

- квартальная отчетность

- кластерный анализ

- кореляция

- коэффициент Шарпа

- Кукл

- кукловод

- ликвидность

- маркетмейкер

- металлы

- ММВБ

- НАУФОР

- Нейросети

- новый год

- объём

- опционы

- открытый интерес

- портфель

- портфельная торговля

- прибыли

- профиль объёма

- пятница

- ралли

- Рождество

- российский рынок акций

- ротация

- ротация активов

- РТС

- сигнал

- спекулянты

- стратегии

- сша

- торговые сигналы

- Уго Чавес

- Уоррен Баффет

- управление активами

- финансовый сектор

- фондовые рынки

- фондовый рынок

- форекс

- фрс

- фьючерс

- ФЬЮЧЕРСЫ

Хотя кто знает — может по-молодости и семинарил…