SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

О будущем сегодня

- 30 июля 2013, 06:39

- |

"Большинство представителей среднего класса мечтают о том, чтобы получить шанс присоединиться к богачам и обрести все блага, даруемы огромным состоянием. Величайшим разочарованием и последней соломинкой для них станет ситуация, если (и когда) они поймут, что шанса у них нет и не будет, потому что игра ведется краплеными картами”

За пять лет ЦБ развитых стран приучили инвесторов и спекулянтов к “лёгким” деньгам. И каждый раз, когда правила игры могут измениться и/или меняются, то биржу именуют ни как иначе, как казино. Разве было что-то изначально иначе?! Ложь, алчность и страх были и будут основным фундаментом той иррациональности на бирже, которую описывал Кейнс. И ее оценка уже зависит от самого человека и его вовлеченности в “игру”. Риск и его восприятие – неотъемлемая часть иррациональности, которую сегодня нужно воспринимать, как следствие, нежели как заблуждение. Но так или иначе, а следует немного внести когнитивного диссонанса (http://ru.wikipedia.org/wiki/Когнитивный_диссонанс) в сегодняшние рассуждения и ожидания рыночных участников, так как мы часто подвержены конформизму (http://ru.wikipedia.org/wiki/Конформность).

Отдадим дань прошлому, и поработаем с тем, что есть сегодня, чтоб посмотреть на “завтра”. 66 летний суперцикл в доходностях приближается к своему завершению, а значит, пора думать о том, что нас ждет впереди и подготовится к будущему. Переоценка рисков занятие не из приятных, но поговорить хочется именно об этом.

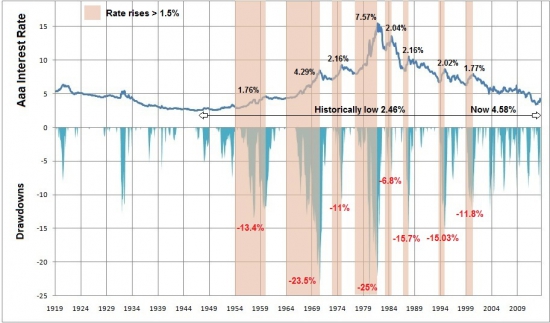

С мая месяца 1947 года по сентябрь 1981 года доходности по корпоративным облигациям выросли с 2.53% до 15.5% — это был цикл роста, и следующий за ним цикл падения доходностей – октябрь 1981 года по сегодняшние дни. Всего лишь на 175 б.п. от закрытия пятницы мы выше исторического минимума. В такие моменты невольно задумываешься о будущем поведении доходностей по бумагам и тех рисках, которые связывают нынешнюю доходность и возможный разворот: от падения к возможно новому циклу роста.

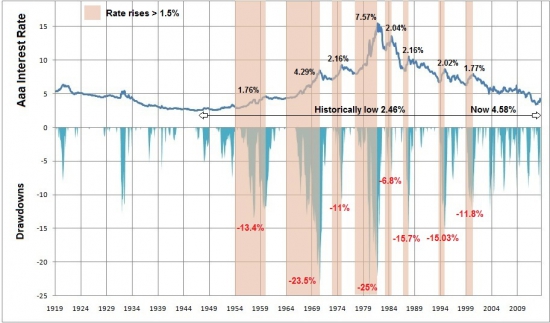

Как правило, рост доходности приводит к убыткам, и особенно это важно сегодня, когда они находятся около исторических минимумов. К сожалению, статистики по доходностям бросовых бумаг за 100 летнюю историю нет в силу развития данного сегмента только вначале 70-ых, но можно воспользоваться статистикой по бумагам с кредитным рейтингом Aaa (Moody’s), история которых представлена с 1919 года. Раньше уже отмечал, что бумаги с более высоким рейтингом имеют сильную корреляцию с казначейскими бумагами, чем “бросовыми”. Но что есть, с тем и приходится работать.

Не знаю, как у остальных, но сейчас в первую очередь при инвестировании меня заботит, как не потерять или снизить риски, а во вторую уже сам заработок. Если выводы сделаны верно, то второе придет как само собой разумеющееся. Сейчас очень важно понимать, что риски становятся слишком высоки при игнорировании самых различных вариантов развития событий в будущем. На блоге за последнее время много вопросов всплывало в отношении долговых инструментов, поэтому рассмотрение прошлого, как раз станет хорошим ориентиром для того, чтоб определиться с максимальными потерями на временном интервале и собственной вовлеченностью в данные инструменты.

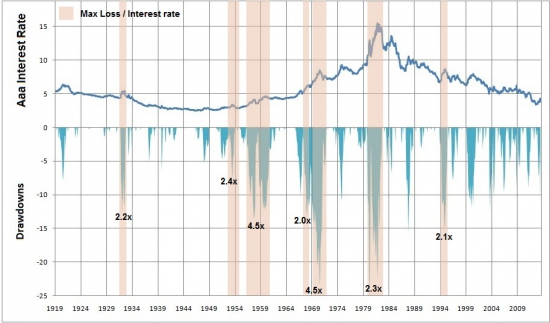

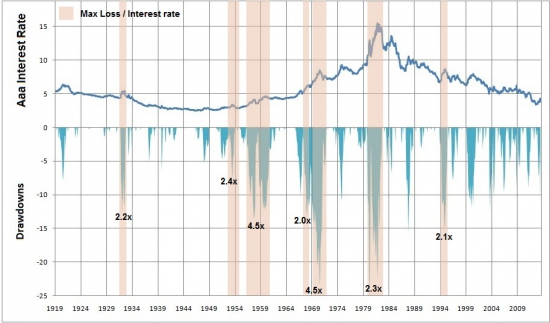

Чтоб избежать неприятных сюрпризов, нужно точно знать какой риск на себя берём, инвестирую в различные активы. Особенно это касается, когда инвестиции происходят в рисковые активы, но Aaa бумаги все же принято считать надежным активом, где премия за риск часто отсутствует. Поэтому основные риски будут связаны именно с ростом процентной ставки. Чтоб связать принятие риска, то достаточно ввести коэффициент риск/доходность в график, который был представлен выше.

На исследуемом периоде было всего 7 отрезков, когда купонные выплаты не перекрывали потери основного капитала более шести месяцев. На пяти отрезках коэффициент риск/доходность колебался от 2.1 до 2.4, но на двух, как видно выше, риски были очень высоки. Поэтому не стоит сильно полагаться на определение “безрисковость”. Если сравнивать с историческими показателями риск/доходность по индексу S&P 500, то максимальный показатель по индексу составлял 8, а историческая среднегодовая доходность около 10%. Собственно говоря, это почти эквивалент среднеисторической годовой доходности по Aaa корпоративным бумагам, если выровнять по риску.

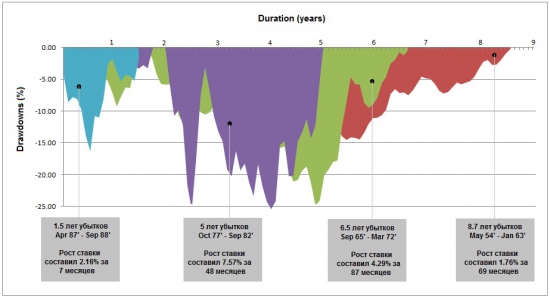

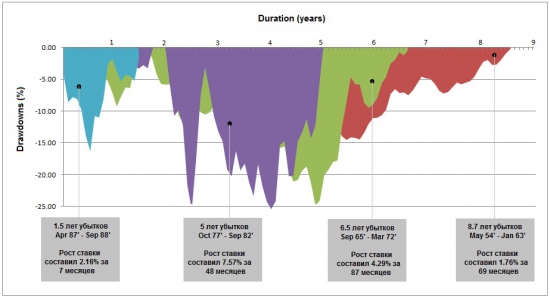

Если рынок ожидает роста процентной ставки, то можно сравнить какие риски возможны и как долго они не покрывались в прошлом. Чуть ниже на графике изображена просадка во времени предыдущих периодов, когда ставка росла более 1.5% с 40-ых годов по начало 80-ых, то есть, весь период от минимальной до максимальной ставки:

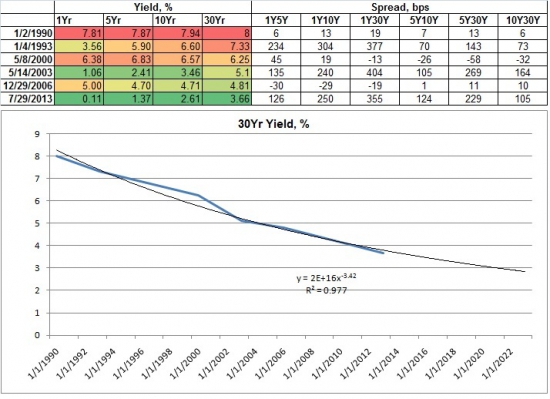

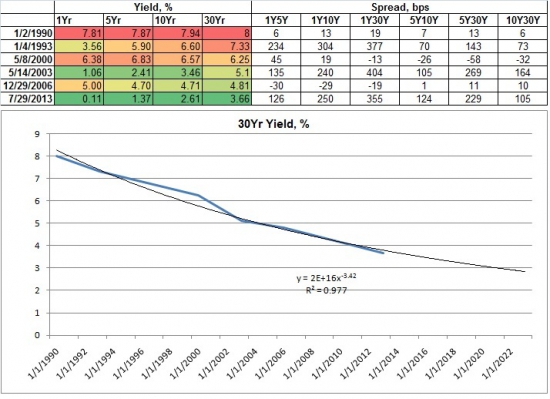

Среда низких процентных ставок несет в себе большую угрозу, и очень похоже на то, что события будут развиваться по сценарию 54-ого-63-их годов. Но поправде говоря, я думаю, что это произойдет не раньше того, как будут достигнуты исторические минимумы. Мой прогноз, что 30 летние ставки продолжат спускаться вниз и достигнут своих минимумов в середине следующего десятилетия. Причины по которым я делаю такой прогноз уже описывал в этом году. Таблица ниже характеризует денежно-кредитную политику и кривую доходности с начала 90-ых годов по сегодняшние дни.

Большинство аналитиков сейчас рекомендуют занимать короткую позицию по долгосрочным бумагам и одновременно длинную по краткосрочным и среднесрочным бумагам. Более чем уверен, что история повторится, и “слушателей” снова обдирут. Что касается прогнозов, то ориентируюсь на то, что к 2018 году годовая доходность достигнет порядка 3.4%-3.7%, но не выше 4%, и кривая доходности в большей степени будет напоминать перевернутую плоскую кривую, где доходность дальнего конца будет ниже ближнего, но спрэд между 30-и летними бумагами и однолетними не привысит -20 б.п. Ну а в 2017 году можно будет уже поговорить и о дальнейшем развитии событий.

За пять лет ЦБ развитых стран приучили инвесторов и спекулянтов к “лёгким” деньгам. И каждый раз, когда правила игры могут измениться и/или меняются, то биржу именуют ни как иначе, как казино. Разве было что-то изначально иначе?! Ложь, алчность и страх были и будут основным фундаментом той иррациональности на бирже, которую описывал Кейнс. И ее оценка уже зависит от самого человека и его вовлеченности в “игру”. Риск и его восприятие – неотъемлемая часть иррациональности, которую сегодня нужно воспринимать, как следствие, нежели как заблуждение. Но так или иначе, а следует немного внести когнитивного диссонанса (http://ru.wikipedia.org/wiki/Когнитивный_диссонанс) в сегодняшние рассуждения и ожидания рыночных участников, так как мы часто подвержены конформизму (http://ru.wikipedia.org/wiki/Конформность).

Отдадим дань прошлому, и поработаем с тем, что есть сегодня, чтоб посмотреть на “завтра”. 66 летний суперцикл в доходностях приближается к своему завершению, а значит, пора думать о том, что нас ждет впереди и подготовится к будущему. Переоценка рисков занятие не из приятных, но поговорить хочется именно об этом.

С мая месяца 1947 года по сентябрь 1981 года доходности по корпоративным облигациям выросли с 2.53% до 15.5% — это был цикл роста, и следующий за ним цикл падения доходностей – октябрь 1981 года по сегодняшние дни. Всего лишь на 175 б.п. от закрытия пятницы мы выше исторического минимума. В такие моменты невольно задумываешься о будущем поведении доходностей по бумагам и тех рисках, которые связывают нынешнюю доходность и возможный разворот: от падения к возможно новому циклу роста.

Как правило, рост доходности приводит к убыткам, и особенно это важно сегодня, когда они находятся около исторических минимумов. К сожалению, статистики по доходностям бросовых бумаг за 100 летнюю историю нет в силу развития данного сегмента только вначале 70-ых, но можно воспользоваться статистикой по бумагам с кредитным рейтингом Aaa (Moody’s), история которых представлена с 1919 года. Раньше уже отмечал, что бумаги с более высоким рейтингом имеют сильную корреляцию с казначейскими бумагами, чем “бросовыми”. Но что есть, с тем и приходится работать.

Не знаю, как у остальных, но сейчас в первую очередь при инвестировании меня заботит, как не потерять или снизить риски, а во вторую уже сам заработок. Если выводы сделаны верно, то второе придет как само собой разумеющееся. Сейчас очень важно понимать, что риски становятся слишком высоки при игнорировании самых различных вариантов развития событий в будущем. На блоге за последнее время много вопросов всплывало в отношении долговых инструментов, поэтому рассмотрение прошлого, как раз станет хорошим ориентиром для того, чтоб определиться с максимальными потерями на временном интервале и собственной вовлеченностью в данные инструменты.

Чтоб избежать неприятных сюрпризов, нужно точно знать какой риск на себя берём, инвестирую в различные активы. Особенно это касается, когда инвестиции происходят в рисковые активы, но Aaa бумаги все же принято считать надежным активом, где премия за риск часто отсутствует. Поэтому основные риски будут связаны именно с ростом процентной ставки. Чтоб связать принятие риска, то достаточно ввести коэффициент риск/доходность в график, который был представлен выше.

На исследуемом периоде было всего 7 отрезков, когда купонные выплаты не перекрывали потери основного капитала более шести месяцев. На пяти отрезках коэффициент риск/доходность колебался от 2.1 до 2.4, но на двух, как видно выше, риски были очень высоки. Поэтому не стоит сильно полагаться на определение “безрисковость”. Если сравнивать с историческими показателями риск/доходность по индексу S&P 500, то максимальный показатель по индексу составлял 8, а историческая среднегодовая доходность около 10%. Собственно говоря, это почти эквивалент среднеисторической годовой доходности по Aaa корпоративным бумагам, если выровнять по риску.

Если рынок ожидает роста процентной ставки, то можно сравнить какие риски возможны и как долго они не покрывались в прошлом. Чуть ниже на графике изображена просадка во времени предыдущих периодов, когда ставка росла более 1.5% с 40-ых годов по начало 80-ых, то есть, весь период от минимальной до максимальной ставки:

Среда низких процентных ставок несет в себе большую угрозу, и очень похоже на то, что события будут развиваться по сценарию 54-ого-63-их годов. Но поправде говоря, я думаю, что это произойдет не раньше того, как будут достигнуты исторические минимумы. Мой прогноз, что 30 летние ставки продолжат спускаться вниз и достигнут своих минимумов в середине следующего десятилетия. Причины по которым я делаю такой прогноз уже описывал в этом году. Таблица ниже характеризует денежно-кредитную политику и кривую доходности с начала 90-ых годов по сегодняшние дни.

Большинство аналитиков сейчас рекомендуют занимать короткую позицию по долгосрочным бумагам и одновременно длинную по краткосрочным и среднесрочным бумагам. Более чем уверен, что история повторится, и “слушателей” снова обдирут. Что касается прогнозов, то ориентируюсь на то, что к 2018 году годовая доходность достигнет порядка 3.4%-3.7%, но не выше 4%, и кривая доходности в большей степени будет напоминать перевернутую плоскую кривую, где доходность дальнего конца будет ниже ближнего, но спрэд между 30-и летними бумагами и однолетними не привысит -20 б.п. Ну а в 2017 году можно будет уже поговорить и о дальнейшем развитии событий.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

а вывод насчет инверсии полностью неправильный

ближний край (доходности краткосрочных казначеек) определяется почти исключительно политикой ЦБ — т. е. уровнем % ставок (т. к. казначейки это скорее инструменты управления ликвидностью, чем инвестиционный инструмент)

fed fund rate вряд ли превысит 2% до 2020 г.

и скорей наоборот, можно ожидать, что при малейшем признаке экономического замедления, ФРС снова будет возвращаться к ZIRP

так что возможно кривая станет только немного более гладкой

(причем шансы на это будут только уже _после_ того, как ФРС действительно начнет повышать ставки, а до этого времени она наоборот будет всё более крутой становиться скорее)

но не инвертированной

я полностью не согласен со всем, что вы написали в этом комментарии.

1. «казначейству придется платить премию за ликвидность» — нет, не придется. т. к. если надо, то ФРС придет на рынок

2. «Дальний конец кривой не будет отрастать, так как он в большей степени отражает стоимость фондирования для бюджета и он более важен сейчас, чем ближний конец» —

наоборот, дальний конец кривой будет расти потому что он отражает инфляционные ожидания и ожидания экономического роста, а для бюджета он не имеет особого значения, т. к. казначейство может вообще не размещать длинных трежерей и фондироваться только короткими, на которые спрос есть _всегда_ (со стороны банков — первичных дилеров)

3. «фрс не даст убытков по своему портфелю. » — ФРС не может дать убытков в принципе, т. к. само понятие «убыток» исключило из словаря своего бухучета. также, портфель ФРС не переоценивается по рынку, поэтому ФРС вообще нет никакой разницы сколько стоят те активы, которые они держат. Они их будут держать до погашения или продавать с прибылью.

а какие активы спасут капитал при реализации данного риска??? думаю, что акции, так как за ними стоит бизнес, который генерирует прибыль…

облигации, валюта, золото — не спасут капитал…

с 1871 года в реальном выражении акции увеличили капитал в 196 раз, облигации в 22,1 раз, золото 3,7 раз.

и самое главное золото сейчас на своих максимумах, следующие 20 лет кто будет в золоте потеряете…

1 грамм золота и через 20 лет будет 1 граммом золота. Вы ничего не потеряете, но и не приобретете…