SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. abnsecurities

Ставки по гособлигациям России и США (расширенная версия)

- 13 августа 2013, 18:09

- |

В последнее время всё чаще можно встретить рассуждение о грядущем «новом» витке кризиса, поэтому было бы интересно вспомнить динамику поведения рынка в 2008 году.

Динамика процентных ставок по гособлигациям США и России с 2008 года по наст. время (12.08.2013) и графики движения индексов по российскому и американскому рынку.

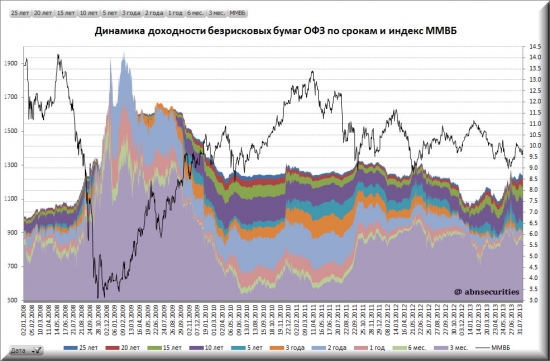

Россия

Текущий уровень ставок на российском рынке приблизительно соответствует ставкам наблюдавшимся в сентябре 2008 года. Тем не менее поводов к волнению, я думаю, быть не должно (сильных), т.к. такой же уровень ставок уже был в июне 2012 года и фондовый рынок тогда благополучно оттолкнулся от своих минимальных значений прошлого года и сходил вверх.

Но с другой стороны это было тогда, когда американский рынок уже имел неплохую 10% коррекцию от своих максимумов первой половины 2012г. Сейчас же он находится на исторических максимальных значениях и его коррекция только просится.

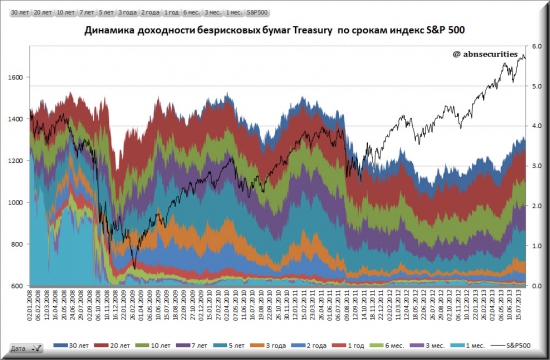

США

Фондовые значение рынка являются опережающими индикаторами изменения ситуаций на долговых рынках.

Те или иные существенные изменения в направлении своего движения ставки выполняют с определенным временным лагом — от 1 до 3 недель вслед за фондовым индексом на российском рынке.

В то время как на американском же рынке этот временной лаг заметно меньше - от нескольких дней до 1-1,5 недель.

И немного о том как ведут себя фондовые рынки с оглядкой на долговые рынки:

Ставки на долговом рынке вместе с фондовым рынком не ведут себя одинаково на российском и американском рынке.

На американском рынке рост ставок на долговом рынке происходит вместе с ростом фондового рынка (классический пример), что наглядно видно на графике. Объяснение простое — ставки долгового рынка растут вслед за фондовым дабы повысить тем, самым свою инвестиционную привлекательность.

На российском же рынке ситуация прямо противоположная - ставки долгового рынка снижаются при росте фондового рынка и растут при его снижении. Объяснение данного явления следующее (хоть и не столь простое): ставки долговых ценных бумаг на российском рынке не являются сигналами привлекательности альтернативных инвестиций, они скорее являются мерой риска российской экономики. Неразвитость российского фондового рынка, слабые показатели российской экономики (сырьевая зависимость), а также низкая финансовая грамотность населения и ряд др. прочих факторов приводят к тому, что на фондовом рынке пребывают в основном крупные институциональные финансовые институты (преимущественно банки) для которых работа на финансовом рынке является спекулятивным элементом в их деятельности, неким вариантом вынужденной диверсификации бизнеса. В фондовый рынок вовлечено минимальное количество физических лиц и ещё на порядок меньше их можно обнаружить в долговом сегменте рынка ценных бумаг. Размещение облигаций на российском рынке, в основной своей массе, осуществляется на очень короткие сроки преимущественно не более 3 лет, да ещё и с обязательной офертой через 1-1,5 года (в противном случае их никто не купит). Рынок корпоративных бумаг представлен малым количеством эмитентов и даже более того их количество только сокращается. Таким образом, об инвестиционной составляющей долговых бумаг, как альтернативе высокоспекулятивным ценным бумагам (акциям) - говорить не приходится. Российский финансовый рынок, к сожалению, пока так и не стал рынком привлечения капитала и способом удешевления своих долговых обязательств для разного рода компаний.

В результате вышеизложенного и получается, что высокие ставки долгового рынка в России — это в первую очередь элемент риска, а не сигнал привлекательности альтернативного (консервативного) вида инвестиций.

Динамика процентных ставок по гособлигациям США и России с 2008 года по наст. время (12.08.2013) и графики движения индексов по российскому и американскому рынку.

Россия

Текущий уровень ставок на российском рынке приблизительно соответствует ставкам наблюдавшимся в сентябре 2008 года. Тем не менее поводов к волнению, я думаю, быть не должно (сильных), т.к. такой же уровень ставок уже был в июне 2012 года и фондовый рынок тогда благополучно оттолкнулся от своих минимальных значений прошлого года и сходил вверх.

Но с другой стороны это было тогда, когда американский рынок уже имел неплохую 10% коррекцию от своих максимумов первой половины 2012г. Сейчас же он находится на исторических максимальных значениях и его коррекция только просится.

США

Фондовые значение рынка являются опережающими индикаторами изменения ситуаций на долговых рынках.

Те или иные существенные изменения в направлении своего движения ставки выполняют с определенным временным лагом — от 1 до 3 недель вслед за фондовым индексом на российском рынке.

В то время как на американском же рынке этот временной лаг заметно меньше - от нескольких дней до 1-1,5 недель.

И немного о том как ведут себя фондовые рынки с оглядкой на долговые рынки:

Ставки на долговом рынке вместе с фондовым рынком не ведут себя одинаково на российском и американском рынке.

На американском рынке рост ставок на долговом рынке происходит вместе с ростом фондового рынка (классический пример), что наглядно видно на графике. Объяснение простое — ставки долгового рынка растут вслед за фондовым дабы повысить тем, самым свою инвестиционную привлекательность.

На российском же рынке ситуация прямо противоположная - ставки долгового рынка снижаются при росте фондового рынка и растут при его снижении. Объяснение данного явления следующее (хоть и не столь простое): ставки долговых ценных бумаг на российском рынке не являются сигналами привлекательности альтернативных инвестиций, они скорее являются мерой риска российской экономики. Неразвитость российского фондового рынка, слабые показатели российской экономики (сырьевая зависимость), а также низкая финансовая грамотность населения и ряд др. прочих факторов приводят к тому, что на фондовом рынке пребывают в основном крупные институциональные финансовые институты (преимущественно банки) для которых работа на финансовом рынке является спекулятивным элементом в их деятельности, неким вариантом вынужденной диверсификации бизнеса. В фондовый рынок вовлечено минимальное количество физических лиц и ещё на порядок меньше их можно обнаружить в долговом сегменте рынка ценных бумаг. Размещение облигаций на российском рынке, в основной своей массе, осуществляется на очень короткие сроки преимущественно не более 3 лет, да ещё и с обязательной офертой через 1-1,5 года (в противном случае их никто не купит). Рынок корпоративных бумаг представлен малым количеством эмитентов и даже более того их количество только сокращается. Таким образом, об инвестиционной составляющей долговых бумаг, как альтернативе высокоспекулятивным ценным бумагам (акциям) - говорить не приходится. Российский финансовый рынок, к сожалению, пока так и не стал рынком привлечения капитала и способом удешевления своих долговых обязательств для разного рода компаний.

В результате вышеизложенного и получается, что высокие ставки долгового рынка в России — это в первую очередь элемент риска, а не сигнал привлекательности альтернативного (консервативного) вида инвестиций.

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

и ставки падали и индексы росли