SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. abnsecurities

Анализ текущей волатильности фьючерса на индекс РТС (сессия: дневная / период: 5 минут)

- 10 сентября 2013, 10:50

- |

Анализ на «скорую руку».

Анализ текущей волатильности фьючерса на индекс РТС (RIU3) за период с 17.06.2013 г. по 09.06.2013 г. (сессия: дневная / период: 5 минут):

Волатильность фьючерса RIU3 к дате своей экспирации несколько возросла. Что собственно удивления не вызывает. Так происходит зачастую.

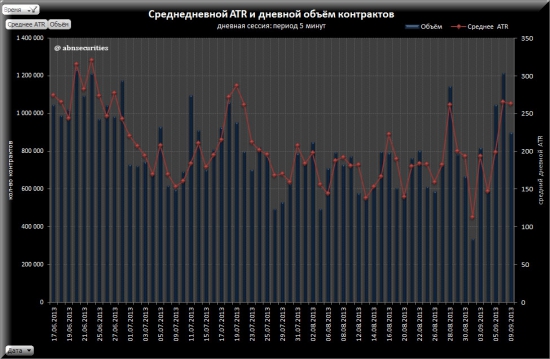

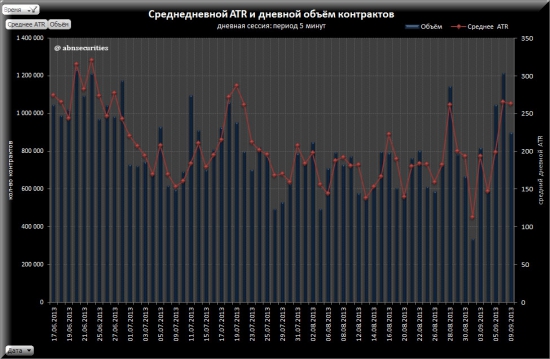

Рис.1.

На рис.1. «невооружённым глазом» видна положительная корреляция между среднедневным показателем ATR (индикатор волатильности) и дневным объёмом контрактов торгуемого инструмента. Расчёт показал, что коэффициент корреляции равен 0,84.

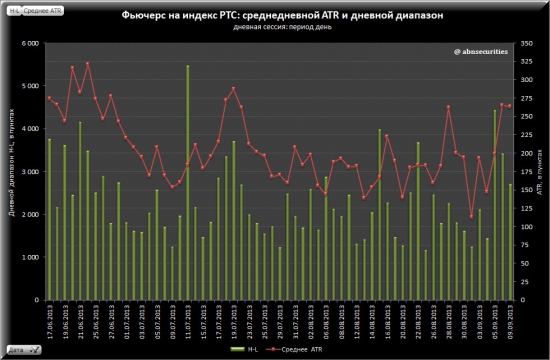

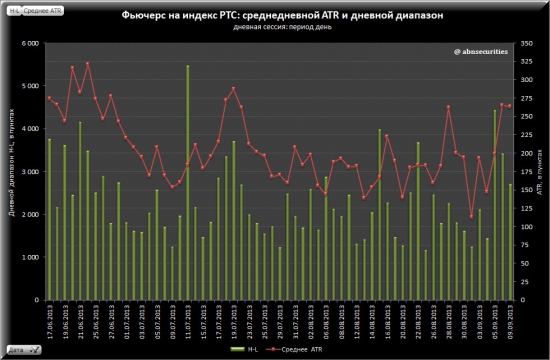

Рис.2.

Внутридневной диапазон цен также начал расти вместе с волатильностью фьючерса, хотя здесь коэффициент корреляции гораздо меньше — 0,45.

Value-at-Risk показателя ATR.

Расчет показателя VaR осуществлялся двумя способами параметрическим и историческим.

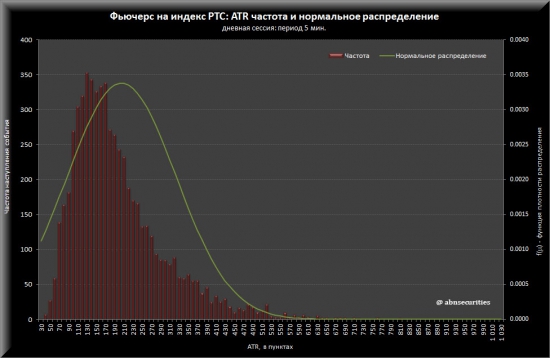

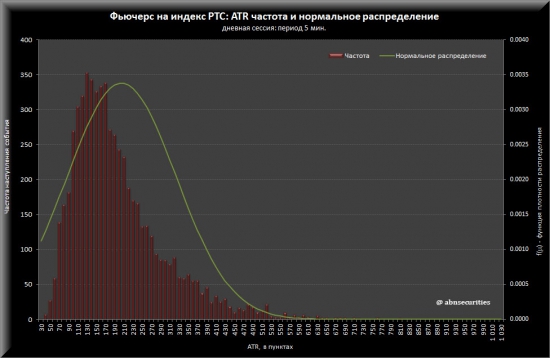

Параметрический способ предполагает, что изменения ATR происходят по закону нормального распределения. На рисунке 3 мы видим, что текущие изменения ATR не соответствуют данному критерию. Соответственно у нас нет необходимости доказывать наличие нормального распределения какими-либо математическими способами (через критерий Пирсона — Хи квадрат или критерий Колмогорова-Смирнова).

Рис.3.

Таким образом, это приводит нас к заключению, что при расчёте VaR показателя ATR целесообразно ориентироваться на исторический метод расчета. Тем не менее, ниже будут представлены оба варианта для наглядности.

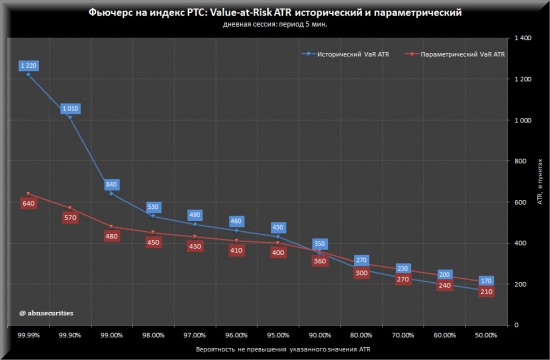

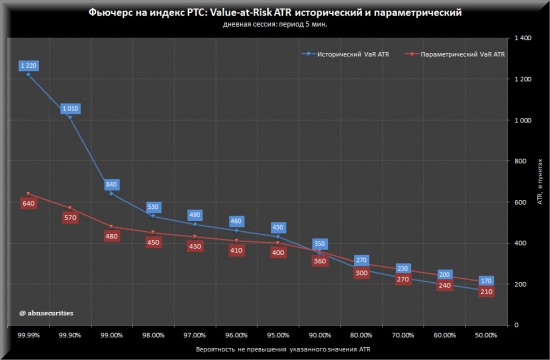

Рис.4.

Как видно VaR рассчитанный параметрическим способом имеет более низкие значения на высоком доверительном уровне вероятности и более высокие значения — на низком доверительном уровне.

На вопрос о том, как же можно использовать полученные данные можно ответить следующее:

Опираясь на полученные значения VaR показателя ATR можно более грамотно подойти к установке таких ордеров как «стоп-лосс» и «тейк-профит» исходя из приемлемого для себя уровня доверительной вероятности.

Например: при выборе доверительной вероятности — 95%, мы можем сказать следующее:

С вероятностью 95% цена фьючерса на индекс РТС в ближайшие 5 минут не превысит 430 пунктов. А значит можем установить для себя «стоп-лосс» равный данному значению.

Понятно, что расчет показателя волатильности ATR по 5-ти минуткам может подойти, главным образом, для спекулятивной торговли. Но этот метод анализа можно применить и для любого другого вида торговли изменив всего лишь исходные данные (таймфрейм).

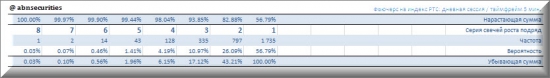

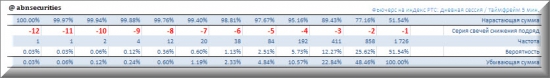

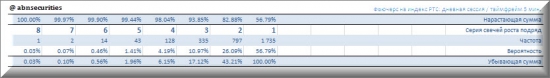

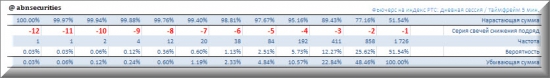

Кроме этого интересным, на мой взгляд, представляется знание следующих вещей — это серии возможных свечей роста или снижения подряд.

Расчёт также представлен за период с 17.06.2013 г. по 09.06.2013 г.

Свечи роста:

Свечи снижения:

В конечном счете для успешной торговли важно уметь обращать в свою пользу вероятностные вещи того или иного торгуемого нами финансового инструмента.

Всем удачной торговли!

Анализ текущей волатильности фьючерса на индекс РТС (RIU3) за период с 17.06.2013 г. по 09.06.2013 г. (сессия: дневная / период: 5 минут):

Волатильность фьючерса RIU3 к дате своей экспирации несколько возросла. Что собственно удивления не вызывает. Так происходит зачастую.

Рис.1.

На рис.1. «невооружённым глазом» видна положительная корреляция между среднедневным показателем ATR (индикатор волатильности) и дневным объёмом контрактов торгуемого инструмента. Расчёт показал, что коэффициент корреляции равен 0,84.

Рис.2.

Внутридневной диапазон цен также начал расти вместе с волатильностью фьючерса, хотя здесь коэффициент корреляции гораздо меньше — 0,45.

Value-at-Risk показателя ATR.

Расчет показателя VaR осуществлялся двумя способами параметрическим и историческим.

Параметрический способ предполагает, что изменения ATR происходят по закону нормального распределения. На рисунке 3 мы видим, что текущие изменения ATR не соответствуют данному критерию. Соответственно у нас нет необходимости доказывать наличие нормального распределения какими-либо математическими способами (через критерий Пирсона — Хи квадрат или критерий Колмогорова-Смирнова).

Рис.3.

Таким образом, это приводит нас к заключению, что при расчёте VaR показателя ATR целесообразно ориентироваться на исторический метод расчета. Тем не менее, ниже будут представлены оба варианта для наглядности.

Рис.4.

Как видно VaR рассчитанный параметрическим способом имеет более низкие значения на высоком доверительном уровне вероятности и более высокие значения — на низком доверительном уровне.

На вопрос о том, как же можно использовать полученные данные можно ответить следующее:

Опираясь на полученные значения VaR показателя ATR можно более грамотно подойти к установке таких ордеров как «стоп-лосс» и «тейк-профит» исходя из приемлемого для себя уровня доверительной вероятности.

Например: при выборе доверительной вероятности — 95%, мы можем сказать следующее:

С вероятностью 95% цена фьючерса на индекс РТС в ближайшие 5 минут не превысит 430 пунктов. А значит можем установить для себя «стоп-лосс» равный данному значению.

Понятно, что расчет показателя волатильности ATR по 5-ти минуткам может подойти, главным образом, для спекулятивной торговли. Но этот метод анализа можно применить и для любого другого вида торговли изменив всего лишь исходные данные (таймфрейм).

Кроме этого интересным, на мой взгляд, представляется знание следующих вещей — это серии возможных свечей роста или снижения подряд.

Расчёт также представлен за период с 17.06.2013 г. по 09.06.2013 г.

Свечи роста:

Свечи снижения:

В конечном счете для успешной торговли важно уметь обращать в свою пользу вероятностные вещи того или иного торгуемого нами финансового инструмента.

Всем удачной торговли!

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

Спасибо.