SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. consortium

И вновь о валютном коридоре, центробанках и управляемости рынков

- 14 октября 2013, 00:32

- |

Ни для кого не секрет, что практически все центробанки имеют определённые права и обязанности, установленные законодательством государства, в котором они образованы. Есть так называемый мандат, который определяет главное направление деятельности центробанка, и практически все основные центральные банки мира имеют в своём мандате пункт обязательств, который звучит приблизительно как «обеспечение ценовой стабильности». В каждом по-разному, в Банке Англии, например, есть специальный орган, подразделение, которое несёт в себе функции регулятора, и называется он Prudential Regulation Authority (PRA), и работает этот отдел параллельно с Financial Conduct Authority (FCA) — органом, осуществляющим финансовый надзор, но не относящимся непосредственно к Банку Англии. Все знают, что если, например, брокер регулируется FCA, значит он надёжен.

Ни для кого не секрет, что практически все центробанки имеют определённые права и обязанности, установленные законодательством государства, в котором они образованы. Есть так называемый мандат, который определяет главное направление деятельности центробанка, и практически все основные центральные банки мира имеют в своём мандате пункт обязательств, который звучит приблизительно как «обеспечение ценовой стабильности». В каждом по-разному, в Банке Англии, например, есть специальный орган, подразделение, которое несёт в себе функции регулятора, и называется он Prudential Regulation Authority (PRA), и работает этот отдел параллельно с Financial Conduct Authority (FCA) — органом, осуществляющим финансовый надзор, но не относящимся непосредственно к Банку Англии. Все знают, что если, например, брокер регулируется FCA, значит он надёжен.В принципе, система вполне себя оправдывает. Комитет по денежно-кредитной политике (Monetary Policy Committee — MPC) принимает решения относительно процентных ставок, анализируя текущую и целевую инфляцию, состояние экономики, а также множество других факторов. PRA проводит надзор. FCA ведёт дополнительную проверку деятельности финансовых организаций. Подобный принцип используют практически все мировые центральные банки, и, по большому счёту, с таким управлением и контролем, риски в финансовой системе должны быть сведены к минимуму и ценовая стабильность соблюдена.

Здесь будет небольшое лирическое отступление. Весь мир радуется когда растёт фондовый рынок. Правительства и финансовые регуляторы воспринимают подобный факт как признак оздоровления, хотя это не так. Рост фондовых рынков — прямое следствие политики центробанков. К росту цен на активы можно применить слово инфляция, и даже назвать этот процесс гиперинфляцией, и есть даже понятие «инфляция активов», но, как ни странно, никто и нигде не говорит об «инфляции», зато все говорят «рост фондового рынка». И почему-то многие считают, что это хорошо. Странно, что за потребительской инфляцией все регуляторы «внимательно наблюдают», а инфляция активов всё время или обходится стороной, либо заявляется как великое благо. Это знаменитейшее враньё нашего времени.

Не стоит забывать и о том, что так называемая эмиссия центральных банков не всегда является прямой эмиссией денежных знаков. И даже в большинстве случаев не является. Дело в том, что в штатах, например, (да и по всему миру) рынок долговых обязательств уже давно перешёл на безналичную систему расчётов, и все эти триллиарды, которые мы видим в отчётах — всего лишь записи на электронных носителях в серверах казначейств, центробанков и первичных дилеров. Реальная эмиссия требуется лишь в отдельных конкретных случаях, например при финансировании казначейством бюджетных организаций — для зарплат. Но что там те зарплаты, допустим, по сравнению с покупкой авианосца за кучу ноликов в калькуляторе. Оговорюсь, всё, что я сказал, очень и очень условно.

Реальная инфляция не растёт, и ценовая стабильность в общем-то соблюдается. Так вот, никто не может сказать точно, что подразумевается под очень широким термином «ценовая стабильность», который является определяющим в деятельности центральных банков. Конечно, конкретика в этом термине есть, к примеру ценовая стабильность определяется как удержание согласованного индекса потребительских цен (Harmonized Index of Consumer Prices – HICP) на уровне не более 2%. Второй показатель стабильности цен — прирост денежной массы, агрегат M3. ЕЦБ, например, рекомендует для M3 ежегодный рост 4.5 %.

Получается, что если не растут потребительские цены и денежная масса растёт в жёстко обозначенном тренде, то ценовая стабильность соблюдается. В отдельно взятой стране. И вот тут начинаются неувязки. Все слышали о таком понятии, как «экспорт инфляции» со стороны США. Валюта, имеющая хождение по всему миру, не может не оказывать влияния на ценовые планки во всех странах, куда она допущена как средство расчёта. А допущена она везде, через цены на энергоносители, через драгметаллы, через сырьё, наконец, цены на которое тоже в очень многих случаях имеют долларовый эквивалент.

Штаты экспортируют инфляцию, печатая доллары в немыслимых масштабах. Как поступать в этом случае остальным центробанкам, ведь ценовую стабильность не соблюсти только в рамках собственной политики процентных ставок? А вот здесь вступает в силу так называемая денежно-кредитная политика, которая может подразумевать всё, что угодно, хотя бы собственную эмиссию денег. А по-другому никак. Баланс не должен нарушаться, иначе ни о какой «ценовой стабильности» говорить не приходится.

Мне уже как-то раз, в начале прошлого года, пришлось писать на тему валютных коридоров, и одним из интереснейших моментов, который я затронул, была договорённость между центробанками о так называемых валютных свопах. Что это такое, повторяться не буду, скажу только, что это важнейший элемент межбанковского регулирования, который может препятствовать перекосам в рыночных отношениях. Центробанки друг другу дают взаймы.

В том обзоре мне удалось с хорошей точностью чисто технически найти точки разворота валютного рынка к более сбалансированным уровням. У меня не получилось пойти дальше, и предугадать дальнейшие действия Банка Японии, который спустя некоторое время провёл масштабные интервенции после прихода Абэ на должность премьер-министра и смены руководства BoJ, но и произошло это гораздо позже. Стоит заметить, что позиция Банка Японии не привела к массированному сопротивлению других центробанков, термин «валютные войны» родился и тут же умер, не достигнув даже подросткового возраста.

Значит, договорённость была, и договорённость эта случилась на самом высоком уровне. Напомню, что почти сразу после активных действий BoJ, состоялось заседание Бильдербергского Клуба, и потом всё разговоры о неправильном и недопустимом поведении японских финансистов были прекращены. Баланс не поломался, и выход йены в границы нового коридора произошёл без потрясений. Всё верно, регулятор должен соблюдать ценовую стабильность не только по верхней планке HICP, но и по нижней. Японцы решили восстановить собственную инфляцию и привести её в нормальное русло, а никто и не возражал.

Экспорт — импорт. Если уж соблюдать ценовую стабильность на основании гармоничного индекса потребительских цен, то цены на импорт никак нельзя скидывать с весов, а здесь валютные курсы играют первостепенную роль. Я как-то уже писал большую статью о ценообразовании на валютном рынке, в которой привёл пример соотношения цен по так называемому индексу Бигмака, и паритет покупательной способности — не просто звук, а реальный фактор, влияющий на экономические показатели.

Естественно предположить, что и на предприятия, зависимые от экспорта (например сырья и энергоносителей) и импорта (от рынков сбыта) валютные курсы влияют тем сильнее, чем шире коридор валютных курсов. А вот тут включается следующий пункт из обязательств центробанков. Раз уж начал с Банка Англии, на нём и закончу. Комитету по Финансовой Политике БоА (FPC) назначена функция принятия мер для устранения или уменьшения системных рисков, с целью защиты и повышения устойчивости финансовой системы Великобритании. Вторая цель Комитета — поддержка экономической политики правительства. И вот эту вторую цель гласно или негласно содержат в собственном мандате все мировые центробанки. Значит удержание валютных курсов в разумных пределах — одна из важнейших задач ЦБ. Собственно к этому я и вёл.

ФРС своими эмиссиями явно поддерживает бюджет страны, не забывая о параллельной очистке от токсикоза банковской системы. Банк Англии тоже поддерживает собственное Казначейство и бюджет. ЕЦБ начинает LTRO для помощи банкам, но подразумевает при этом уменьшение влияния долгового кризиса на экономику, что опять же сводится к поддержке бюджетов PIIGS. Банк Японии проводит интервенции просто для поднятия уровня инфляции, девальвируя собственную валюту к приемлемым уровням. Все занимаются одним и тем же в рамках собственных политик. Но валютные курсы находятся в коридорах (йена упала, но вошла в новый коридор и в нём находится). И эти коридоры вовсе не установлены свободным рынком. Эти коридоры, скорее всего, оговорены центробанками для достижения ценовой стабильности.

Тут можно поспорить. Всё, что я написал, это домыслы, основанные на поведении валютного рынка в последние годы.

Но графики твердят об одном: валютные коридоры есть, и меняются они очень неохотно.

Фунт живёт в своих границах уже четвёртый год, и границы эти постоянно сужаются, достаточно посмотреть на недельный таймфрейм. Последний ценовой диапазон нарисован ниже, и цена находится практически возле верхней планки.

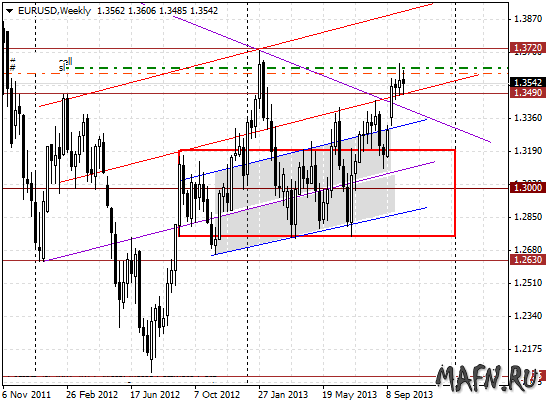

На евро остановлюсь подробнее, так как это мой основной рабочий инструмент. Если взглянуть на недельный график евро шире, чем на рисунке, то можно заметить достаточно очевидную вещь: за 1.3380 цена вылетала в течение последних двух лет всего два раза, а граница эта, опять же очень условно, была нижним пределом для цены почти весь 2011 год. Нижний предел для последних четырёх лет — 1.2630. И опять же за пределы, то есть вниз, цена улетала и принудительно возвращалась, задерживаясь в диапазоне 1.26 — 1.35 гораздо дольше, чем за его пределами.

Есть и максимумы, на которые стоит обратить пристальное внимание. Вверху 1.37, внизу 1.20. Значит у нас есть искусственно (тут можно спорить до посинения) удерживаемый плацдарм, рабочая часть которого простирается от 1.2750 до 1.34. Всё остальное всплески на эмоциях, вызванные то потрясениями, то дефолтами, то предынфарктным состоянием, то пьяным трейдером из Чикаго. В эти моменты, будем считать, центробанки просто не успели вовремя вмешаться.

Это самая общая картина, которая говорит о том, что и евро и фунт находятся возле верхних границ диапазонов. Но есть и нюансы, которые из виду упускать нельзя. В том числе нельзя не считаться с примитивными построениями, которые почему-то в последнее время работают просто здорово. В принципе здесь и описывать нечего: цена вышла за пределы красной медианы и третью неделю мнётся возле неё, то ли желая вернуться обратно в диапазон, то ли ищет точку для толчка вверх.

Странно, но я в этой ситуации продолжаю продавать евро. В пятницу часть позиций закрылась в безубытке, часть оставлена на перспективу. В любом случае я пока жду отработки целей, которые описывал на прошлой неделе и, в частности, в четверг. Ни на чём настаивать не буду, мой взгляд на вещи — это всего лишь мой взгляд, всё может повернуться совершенно иначе.

Мирошниченко Михаил (consortium)

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

— Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

теги блога Мирошниченко Михаил

- audusd

- Brexit

- CME

- consortium

- DAX

- DJIA

- EURAUD

- eurchf

- eurjpy

- EURUSD

- Fiscal Cliff

- FOMC

- forex

- gbpjpy

- gbpusd

- Goldman Sachs

- LIBOR

- LTRO

- Moody's

- Moody`s

- NFP

- QE

- S&P500

- SPIEGEL

- US treasures

- USDJPY

- zerohedge

- Абэ

- анализ

- апокалипсис

- Базель

- Банк Японии

- банки

- банковский союз

- Баффет

- безработица

- Бернанке

- бумаги

- валюта

- Венизелос

- выборы

- Германия

- Греция

- деньги

- деривативы

- дефляция

- дефолт

- доллар

- Драги

- евро

- еврогруппа

- Европа

- ЕЦБ

- заявления

- золото

- избыточные резервы

- инфляция

- Исландия

- Испания

- Италия

- Кипр

- кредитное плечо

- кризис

- кризис евро

- ликвидность

- мани менеджмент

- Меркель

- обзор рынка

- президент

- прогнозы

- процентные ставки

- рейтинг

- речь

- Рон Пол

- рынок труда

- Самарас

- слова: EURUSD

- спот

- спрос

- ставка

- ставка по федеральным фондам

- ставки

- статистика

- стресс-тесты

- США

- теханализ

- технический анализ

- тройка

- Уолл-Стрит

- Фибоначчи

- форекс

- франк

- ФРС

- фундамент

- цена

- Ципрас

- чужие деньги

- экономика

- экономика США

- Япония

Статья очень классная! Михаил, вы меня окончательно убедили заново сесть за учебники, и снова начать учится, так как во время учебы в университете много времени просто прогулял. Знал бы тогда что в будущем свяжу себя с торговлей, то вел бы себя более разумно.

Намного интересней на фундаментальный анализ накладывать графики и тогда принимать какие то решения чем просто торговать чистый тех. анализ.

Спасибо.

«Намного интересней на фундаментальный анализ накладывать графики и тогда принимать какие то решения чем просто торговать чистый тех. анализ. „

именно так))