SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Одураченные цифрами или ошибочный подход в оценивании реальности

- 04 декабря 2013, 16:31

- |

Неверный подход приводит к неверным выводам, которые влекут за собой убытки и неправильного восприятия цифр, которые были получены. Вчера вечером не без улыбки читал пост Obi-Van_Kenobi “ЛЧИ, анализ. Удивительные выводы.” Данный пост рассматривает только узкий случай, но к инвестициям он не имеет ни малейшего отношения. Я не удивлен, что трейдинг рассматривается с точки зрения казино, но это лишь является результатом психологического восприятия игры, но не инвестиций. Думаю, что Баффет здесь со мной согласился бы.

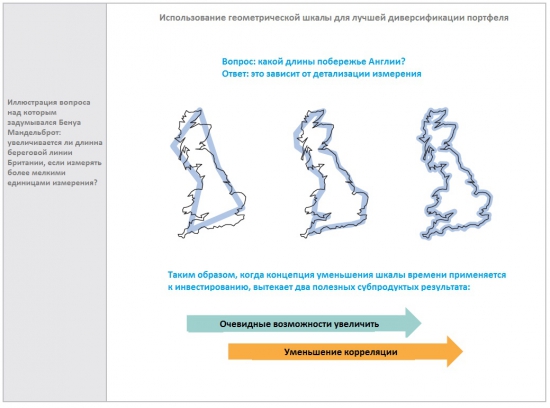

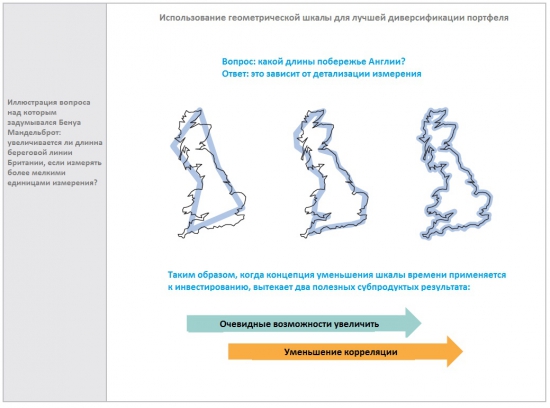

Когда кто-то говорит: «Время на их стороне», они говорят, время работает в их пользу, и почти всегда это верно в долгосрочной перспективе. Примеров в инвестировании достаточно много: экспоненциальный рост через начисление процентов, богатство, создаваемое преимуществом раннего накопления для выхода на пенсию, или построение портфеля с низкой волатильностью для еще большего увеличения богатства. На самом деле, разумное инвестирование является практически синонимом долгосрочной перспективе. Но есть ли случаи, когда краткосрочная перспектива также работает в пользу инвесторов? Может ли в краткосрочной перспективе улучшить диверсификацию? Ответ: да, и доказательство начинается с, казалось бы, не связанных вопрос о береговой линии Британии.

Мандельброт и Значимость шкалы

Бенуа Мандельброт родился в 1924 году и был влиятельным франко-американский математиком и признается сегодня как отец фрактальной геометрии. Движущим пониманием Мандельброта было то, что математика и естественные науки сделали недостаточную работу по объяснению сложности того, что окружает нас: такие вещи, как формы облака, горы или растения, или структура кровеносных сосудов или легких, или системы, такие как дисперсии галактик во вселенной.

В отношении этой темы, Мандельброт предположил, что длина объекта связана с масштабом своих измерений. И в 1967 году, это исследование легло в основу его первого статьи вызвавшей широкий резонанс «Какой длины побережье Великобритании? Статистические данные подобностей и различий в измерениях ». Этот парадокс выделен на рисунке выше, и показывает, что, как только единица измерения становится меньше, расчлененность береговой линии Великобритании становится все более подробно. Короче говоря, уменьшением масштаба увеличивается длина самой береговой линии Великобритании. Вывод Мандельброта… береговая линия Великобритании вполне может быть бесконечной!

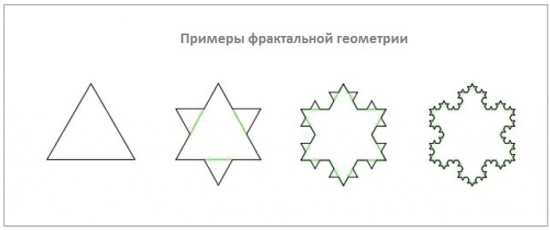

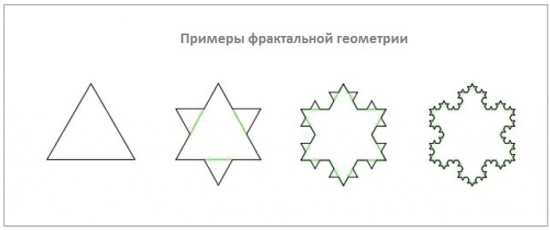

Эволюция наблюдений фрактальной геометрии Мандельброта привела к развитию фрактальной геометрии, как раздела математики в моделировании сложных реальных явлений. Термин «фрактал» был впервые придуман самим Мандельбротом, и в то время подробные толкования значительно различаются друг от друга. Термин «фрактал» в целом относится к геометрическим формам, где поверхность показывает все более детальную картину, и часто в повторении. Простая иллюстрация фрактальной геометрии в действии показана на ниже. Как и в исследовании береговой линии Британии, длина периметра каждого объекта на рисунке увеличивается с каждым дополнительным «фракталом».

Взаимосвязь фракталов с потенциалом окупаемости инвестиций и диверсификации.

В то время как фракталы, геометрия и береговые линии все это интересно, но как эти понятия относятся к финансовым рынкам и управлению портфелем? Чтобы продемонстрировать, давайте рассмотрим отношения между фракталами и окупаемостью инвестиций, применяя наше исследование британской береговой линии для S&P 500.

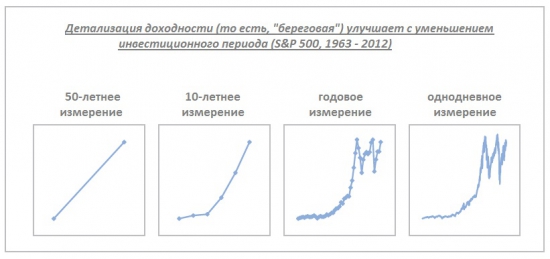

За 50-летний период с 1963-2012 S&P 500 рос с скорректированной по цене закрытия 62.7 % всего пути до 1426.2-другими словами, совокупный рост составил 2175%. (В настоящее время, давайте не вносить реинвестирование дивидендов, связанные налоги или сборы… мы будем рассматривать их позже). Как думать об этом числе — 2175%, что оно из себя представляет? Совокупный доход, да, но что еще? Как мы можем применить идеи Мандельброта?

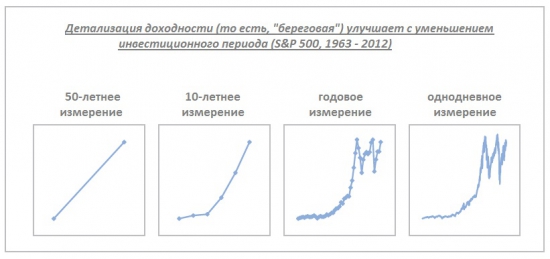

В то время как доход 2175% на самом деле относится к стратегии “buy-and-hold” в течение всего 50-летнего периода, здесь представлено только одно (и самое широкое) от точки к точке измерение общего расстояния, пройденное индексом. Что если, вместо того чтобы смотреть на 50-летней период, инвесторы изучали бы S&P 500 с помощью приращения десятилетий, лет или дней, с каждым движения вверх и вниз, добавляя к общему пройденному расстоянию? Образец визуального выделения общего расстояния S&P 500 по более коротким периодам измерений представлено на рисунке ниже:

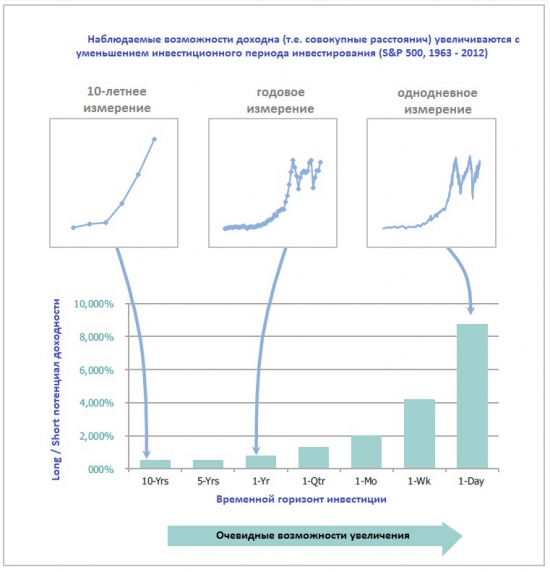

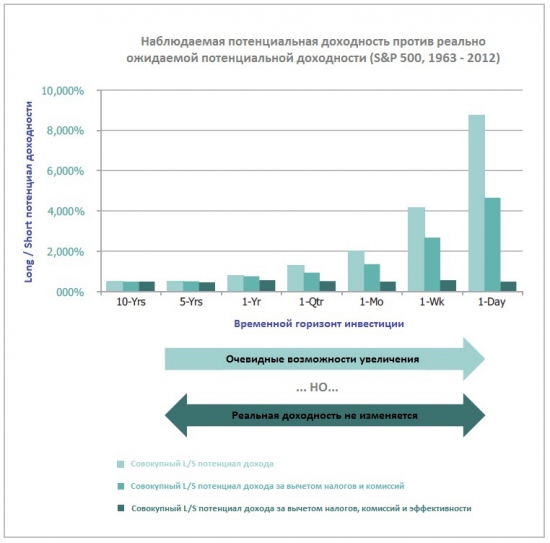

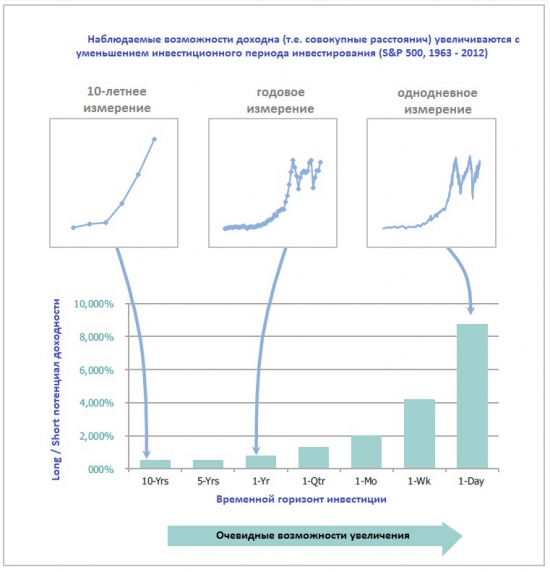

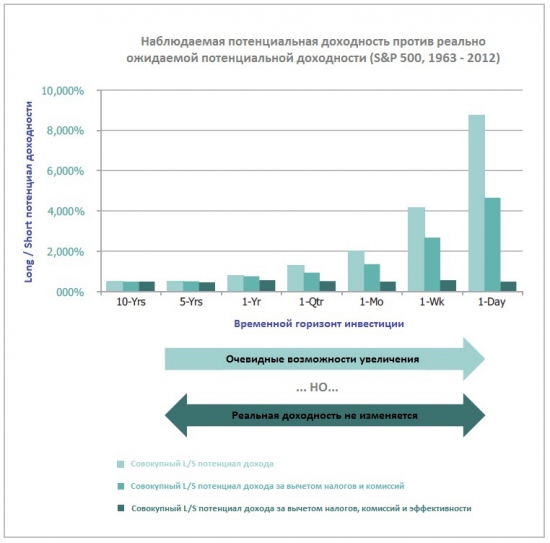

Рисунок ниже расширяет эти взаимосвязи, показывая совокупное пройденного расстояние S&P 500 в течении более коротких периодов измерений. Но имеет ли это экспоненциальное увеличение в измерениях, такую же реальную отдачу в доходности?

Конечно, почти ничего в этом мире не является бесплатным, как и следовало ожидать, в то время как возможности получения дохода увеличиваются, использования этих возможностей также тянет за собой рост расходов. Упорно препятствующим бесконечному росту нашей теоретической кривой доходности, являются фрикционные реалии налогов и транзакционных издержек. Оба этих типа расходов является пагубными, как потеря временной эффективности, которая проявляется во время торгов на более коротких инвестиционных горизонтах. Если определить здесь этот горизонт, как свою способность правильно предсказать будущее краткосрочное движение рынка, то легко увидеть, как стремительно теряется эффективность, подрывая исследуемые возможности.

Например, что бы вы сказали, если бы у Вас спросили, будет ли S & P 500 выше или ниже через 50 лет? Предполагаю, что почти 100% предсказаний, что будет выше. Конечно, это было верно во всех предыдущих 50-летних периодах, и только самые решительные пессимисты предсказали бы иначе. Но что, если мы сократим интервал предсказаний до 10 лет? 1 год? 1-месяц? или 1-день?

С каждым сокращением интервала, уверенность уменьшается, что объясняет, почему использовать возможности становится все труднее (т.е. теряется «эффективность»). Так в отличие от утверждения Мандельброта, что береговая линия Великобритании вполне может быть бесконечной, реальные доходы от инвестиций под эти выводы не подпадают.

Но значит ли это что все потеряно? Не обязательно. Если предположить, что инвестициями в персонал, систему, инфраструктуру и управления рисками, можно повысить эффективность для увеличения прибыли за все короткие инвестиционные периоды. Но в реальности трудно держаться в ногу с экспоненциальным ростом, необходимым для достижения эффективности инкрементной инвестиционной стоимости.

Если реальный доход на всех периодах инвестиций эквивалентен, то встает вопрос: почему же инвесторы используют контролируемую по времени диверсификацию своих портфелей? Ответ кроется в некоррелируемости доходностей между долгосрочными и краткосрочными инвестициями.

Реальная премия диверсификации — обеспечение некоррелируемости во времени

Применение некоррелированных потоков дохода, сохраняет потенциал доходности и является одним из самых простых способов для инвесторов по снижению степени риска, контролируемости дохода и увеличению прироста богатства в долгосрочной перспективе. Вопрос, который дальше будет рассматриваться – это как корреляция одного финансового инструмента может реагировать на изменение инвестиционного горизонта?

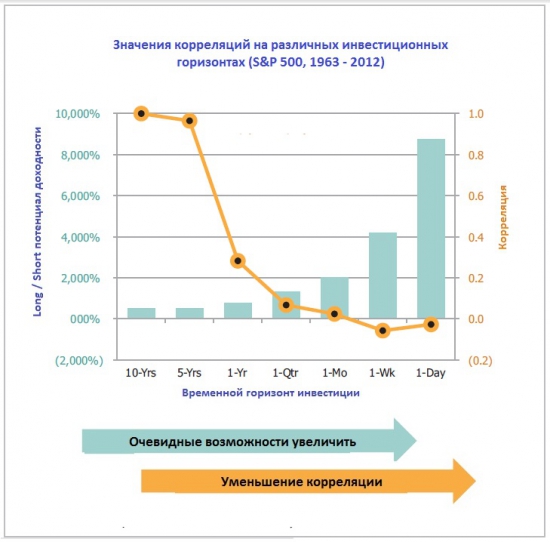

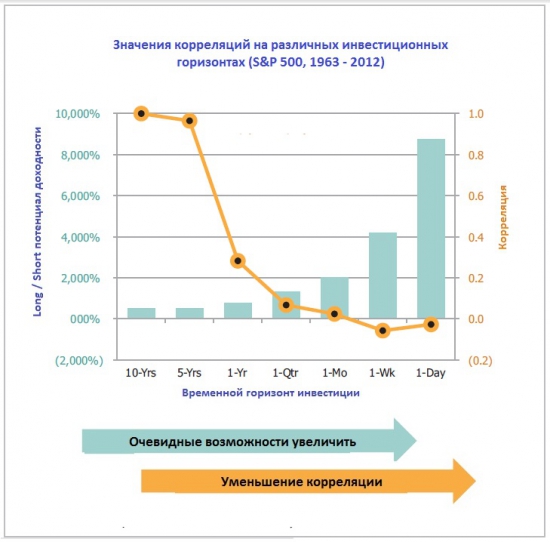

Чтобы исследовать эту динамику, снова воспользуемся 50-летей историей S&P 500 в качестве основного набора данных и проведем измерение индекса на более коротких периодах инвестирования, где с каждым движения вверх и вниз добавляем к кумулятивному расстоянию. Далее, выполняется корреляция внутри каждого таймфрейма, сравнивая только долгосрочную доходность с потенциальной доходности для длинных/коротких инвестиций на более коротких таймфреймах.

Эти результаты отображены в виде золотой линии на рисунке ниже, который показывает, что с уменьшением инвестиционного горизонта корреляция уменьшается по отношению к только долгосрочной инвестиции. Это дает представление относительно того, почему эти взаимосвязи существуют, но давайте сначала сделаем шаг назад и просмотрим развитие S&P 500 через призму самого широкого интервала измерений в нашем случае образца 10-летнего периода.

За последние 50 лет, S&P 500 достигал положительной доходности на каждом 10-летнем периоде измерения. Другими словами, не было дополнительной возможности для доходности от коротких позиций, потому что на всем периоде была лишь возможность сохранять долгосрочный лонг. Поэтому на всем периоде10-летняя L/S доходность была идеально коррелируема с доходностью S&P 500, и значение корреляции составило 1.0

Но что, если взять значения корреляций в конце каждого года? Не смотря на то, что за 50-летнюю историю S&P 500 был только 26% ниже значений предыдущего года, Вы можете увидеть на рисунке выше, как корреляция резко упала. Разбирая дальше измерения более коротких периодов инвестирования, S&P 500 падал в 47% ежедневных случаях в течение последних 50 лет, в результате чего корреляция абсолютных дневных доходностей с долгосрочной доходностью составила -0.03. Другими словами, с помощью просто анализа рынка, некоррелируемость достигается за счет частоты и величины L/S возможностей дохода по отношению к его долгосрочному аналогу.

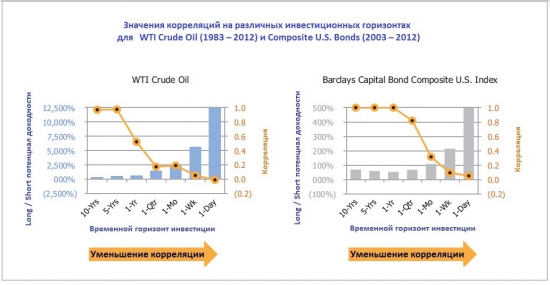

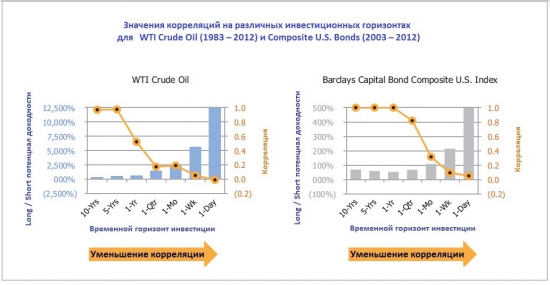

Рисунок выше показывает, что корреляция всегда ломается с уменьшением инвестиционного горизонта. Но является ли это отношение математической истиной или просто продукт отбора? Возможно, что это явление является уникальным для нашего набора данных, в этом данном случае для S&P 500. Для дальнейшей проверки этого корреляционного обрыва, проведем анализ, на этот раз с использованием данных по нефти и композитного индекса американских облигаций. Эти результаты представлены на рисунке ниже:

Как показано выше, эти два абсолютно разных рынка также показывают надежную разбивку корреляций с более короткими инвестиционными горизонтами. Если продолжать этот процесс в течение сотен или даже тысяч свободно торгуемых рынков и финансовых инструментов, то данная математическая закономерность будет повторяться снова и снова. И хотя постулат Мандельброта о бесконечном побережье не относится к инвестированию, как способу бесконечного увеличения дохода при уменьшении инвестиционного горизонта, видно, что инвестиционный горизонт в одиночку может быть надежным источником диверсификации портфеля. В данных конкретных случаях, индекс облигаций демонстрировал более положительное асимметричное распределение прибыли на более коротких временных распределениях, где обрыв корреляции происходит достаточно плавно. Сырая нефть, будучи более цикличной и имеет более повышенный спектр волатильности, где обрыв корреляции происходит достаточно быстро. Этот факт приводит к еще одному выводу: чем чувствительнее исследуемый рынок для данной доходности, тем быстрее его корреляция обрывается на основании стратеги основанной на времени.

Время как компонент в процессе построения портфеля

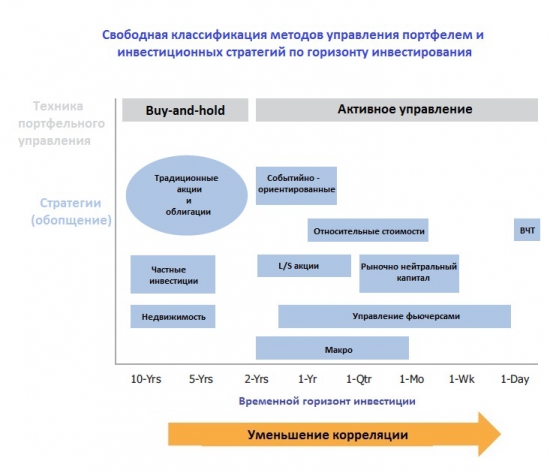

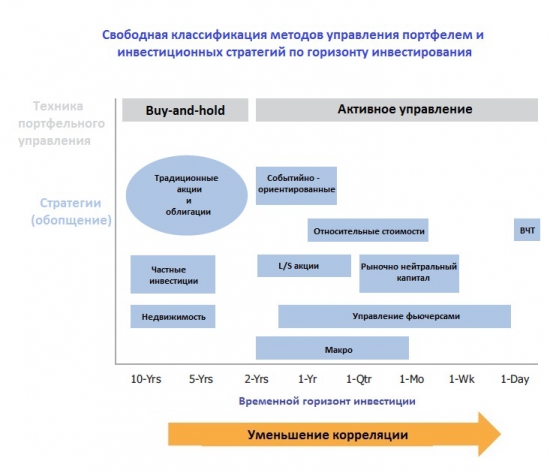

Так как корреляция обрывается на достаточно коротких инвестиционных горизонтах, отчетливо видна польза интеграции диверсификации на основе времени в процессе построения портфеля. Как и другие ключевые элементы построения портфеля, диверсифицированный подход в инвестиционные периоды может иметь решающее значение для достижения инвестором истинной диверсификации. Но как получить доступ к некоррелируемости?

Чуть выше обсуждались потенциальные издержки от увеличения дохода через более короткий инвестиционный горизонт, и сделать это не так просто, как наращивать торговую деятельность. На самом деле, диверсификация по срокам является основополагающей техникой, используемая альтернативными стратегиями, чтобы обеспечить наиболее надежную диверсификацию дохода. Рисунок ниже представляет общую классификацию этих альтернативных стратегий в соответствии с их средним периодом инвестиционного горизонта и соответствующим повременной диверсификации дохода.

Как показано на рисунке выше, определенные стратегии “buy-and-hold” с более длинными инвестиционными горизонтами поддерживает относительно высокую корреляцию с их реальными эталонными шаблонами, имея более сильную корреляцию, что обеспечивает отличную диверсификацию. Особенно это важно в том случае, когда управлять приходится достаточно существенными средствами.

Как заключение хотел бы сделать небольшой обзор, но обойдусь парой предложений. Не сравнивайте трейдинг с инвестициями – это ошибочно на основе временных периодах и их взаимосвязи. Проблема в том, что большинство участников настроены на краткосрочную прибыль, что приводит к высоким затратам, неверным решениям, и как правило к финансовому и психологическому расстройству. Следует еще учитывать и то, что у каждого инвестора, управляющего есть своя периодичность, которая колеблется в виде “белых” и “черных” полос. Данную тему можно значительно расширить такими статистическими данными, как инвестирование в стоимость и в рост, рынки малой, средней и большой капитализации, чтоб показать неэффективного использования времени. В любом случае, надеюсь, что данный пост будет полезен.

Когда кто-то говорит: «Время на их стороне», они говорят, время работает в их пользу, и почти всегда это верно в долгосрочной перспективе. Примеров в инвестировании достаточно много: экспоненциальный рост через начисление процентов, богатство, создаваемое преимуществом раннего накопления для выхода на пенсию, или построение портфеля с низкой волатильностью для еще большего увеличения богатства. На самом деле, разумное инвестирование является практически синонимом долгосрочной перспективе. Но есть ли случаи, когда краткосрочная перспектива также работает в пользу инвесторов? Может ли в краткосрочной перспективе улучшить диверсификацию? Ответ: да, и доказательство начинается с, казалось бы, не связанных вопрос о береговой линии Британии.

Мандельброт и Значимость шкалы

Бенуа Мандельброт родился в 1924 году и был влиятельным франко-американский математиком и признается сегодня как отец фрактальной геометрии. Движущим пониманием Мандельброта было то, что математика и естественные науки сделали недостаточную работу по объяснению сложности того, что окружает нас: такие вещи, как формы облака, горы или растения, или структура кровеносных сосудов или легких, или системы, такие как дисперсии галактик во вселенной.

В отношении этой темы, Мандельброт предположил, что длина объекта связана с масштабом своих измерений. И в 1967 году, это исследование легло в основу его первого статьи вызвавшей широкий резонанс «Какой длины побережье Великобритании? Статистические данные подобностей и различий в измерениях ». Этот парадокс выделен на рисунке выше, и показывает, что, как только единица измерения становится меньше, расчлененность береговой линии Великобритании становится все более подробно. Короче говоря, уменьшением масштаба увеличивается длина самой береговой линии Великобритании. Вывод Мандельброта… береговая линия Великобритании вполне может быть бесконечной!

Эволюция наблюдений фрактальной геометрии Мандельброта привела к развитию фрактальной геометрии, как раздела математики в моделировании сложных реальных явлений. Термин «фрактал» был впервые придуман самим Мандельбротом, и в то время подробные толкования значительно различаются друг от друга. Термин «фрактал» в целом относится к геометрическим формам, где поверхность показывает все более детальную картину, и часто в повторении. Простая иллюстрация фрактальной геометрии в действии показана на ниже. Как и в исследовании береговой линии Британии, длина периметра каждого объекта на рисунке увеличивается с каждым дополнительным «фракталом».

Взаимосвязь фракталов с потенциалом окупаемости инвестиций и диверсификации.

В то время как фракталы, геометрия и береговые линии все это интересно, но как эти понятия относятся к финансовым рынкам и управлению портфелем? Чтобы продемонстрировать, давайте рассмотрим отношения между фракталами и окупаемостью инвестиций, применяя наше исследование британской береговой линии для S&P 500.

За 50-летний период с 1963-2012 S&P 500 рос с скорректированной по цене закрытия 62.7 % всего пути до 1426.2-другими словами, совокупный рост составил 2175%. (В настоящее время, давайте не вносить реинвестирование дивидендов, связанные налоги или сборы… мы будем рассматривать их позже). Как думать об этом числе — 2175%, что оно из себя представляет? Совокупный доход, да, но что еще? Как мы можем применить идеи Мандельброта?

В то время как доход 2175% на самом деле относится к стратегии “buy-and-hold” в течение всего 50-летнего периода, здесь представлено только одно (и самое широкое) от точки к точке измерение общего расстояния, пройденное индексом. Что если, вместо того чтобы смотреть на 50-летней период, инвесторы изучали бы S&P 500 с помощью приращения десятилетий, лет или дней, с каждым движения вверх и вниз, добавляя к общему пройденному расстоянию? Образец визуального выделения общего расстояния S&P 500 по более коротким периодам измерений представлено на рисунке ниже:

Рисунок ниже расширяет эти взаимосвязи, показывая совокупное пройденного расстояние S&P 500 в течении более коротких периодов измерений. Но имеет ли это экспоненциальное увеличение в измерениях, такую же реальную отдачу в доходности?

Конечно, почти ничего в этом мире не является бесплатным, как и следовало ожидать, в то время как возможности получения дохода увеличиваются, использования этих возможностей также тянет за собой рост расходов. Упорно препятствующим бесконечному росту нашей теоретической кривой доходности, являются фрикционные реалии налогов и транзакционных издержек. Оба этих типа расходов является пагубными, как потеря временной эффективности, которая проявляется во время торгов на более коротких инвестиционных горизонтах. Если определить здесь этот горизонт, как свою способность правильно предсказать будущее краткосрочное движение рынка, то легко увидеть, как стремительно теряется эффективность, подрывая исследуемые возможности.

Например, что бы вы сказали, если бы у Вас спросили, будет ли S & P 500 выше или ниже через 50 лет? Предполагаю, что почти 100% предсказаний, что будет выше. Конечно, это было верно во всех предыдущих 50-летних периодах, и только самые решительные пессимисты предсказали бы иначе. Но что, если мы сократим интервал предсказаний до 10 лет? 1 год? 1-месяц? или 1-день?

С каждым сокращением интервала, уверенность уменьшается, что объясняет, почему использовать возможности становится все труднее (т.е. теряется «эффективность»). Так в отличие от утверждения Мандельброта, что береговая линия Великобритании вполне может быть бесконечной, реальные доходы от инвестиций под эти выводы не подпадают.

Но значит ли это что все потеряно? Не обязательно. Если предположить, что инвестициями в персонал, систему, инфраструктуру и управления рисками, можно повысить эффективность для увеличения прибыли за все короткие инвестиционные периоды. Но в реальности трудно держаться в ногу с экспоненциальным ростом, необходимым для достижения эффективности инкрементной инвестиционной стоимости.

Если реальный доход на всех периодах инвестиций эквивалентен, то встает вопрос: почему же инвесторы используют контролируемую по времени диверсификацию своих портфелей? Ответ кроется в некоррелируемости доходностей между долгосрочными и краткосрочными инвестициями.

Реальная премия диверсификации — обеспечение некоррелируемости во времени

Применение некоррелированных потоков дохода, сохраняет потенциал доходности и является одним из самых простых способов для инвесторов по снижению степени риска, контролируемости дохода и увеличению прироста богатства в долгосрочной перспективе. Вопрос, который дальше будет рассматриваться – это как корреляция одного финансового инструмента может реагировать на изменение инвестиционного горизонта?

Чтобы исследовать эту динамику, снова воспользуемся 50-летей историей S&P 500 в качестве основного набора данных и проведем измерение индекса на более коротких периодах инвестирования, где с каждым движения вверх и вниз добавляем к кумулятивному расстоянию. Далее, выполняется корреляция внутри каждого таймфрейма, сравнивая только долгосрочную доходность с потенциальной доходности для длинных/коротких инвестиций на более коротких таймфреймах.

Эти результаты отображены в виде золотой линии на рисунке ниже, который показывает, что с уменьшением инвестиционного горизонта корреляция уменьшается по отношению к только долгосрочной инвестиции. Это дает представление относительно того, почему эти взаимосвязи существуют, но давайте сначала сделаем шаг назад и просмотрим развитие S&P 500 через призму самого широкого интервала измерений в нашем случае образца 10-летнего периода.

За последние 50 лет, S&P 500 достигал положительной доходности на каждом 10-летнем периоде измерения. Другими словами, не было дополнительной возможности для доходности от коротких позиций, потому что на всем периоде была лишь возможность сохранять долгосрочный лонг. Поэтому на всем периоде10-летняя L/S доходность была идеально коррелируема с доходностью S&P 500, и значение корреляции составило 1.0

Но что, если взять значения корреляций в конце каждого года? Не смотря на то, что за 50-летнюю историю S&P 500 был только 26% ниже значений предыдущего года, Вы можете увидеть на рисунке выше, как корреляция резко упала. Разбирая дальше измерения более коротких периодов инвестирования, S&P 500 падал в 47% ежедневных случаях в течение последних 50 лет, в результате чего корреляция абсолютных дневных доходностей с долгосрочной доходностью составила -0.03. Другими словами, с помощью просто анализа рынка, некоррелируемость достигается за счет частоты и величины L/S возможностей дохода по отношению к его долгосрочному аналогу.

Рисунок выше показывает, что корреляция всегда ломается с уменьшением инвестиционного горизонта. Но является ли это отношение математической истиной или просто продукт отбора? Возможно, что это явление является уникальным для нашего набора данных, в этом данном случае для S&P 500. Для дальнейшей проверки этого корреляционного обрыва, проведем анализ, на этот раз с использованием данных по нефти и композитного индекса американских облигаций. Эти результаты представлены на рисунке ниже:

Как показано выше, эти два абсолютно разных рынка также показывают надежную разбивку корреляций с более короткими инвестиционными горизонтами. Если продолжать этот процесс в течение сотен или даже тысяч свободно торгуемых рынков и финансовых инструментов, то данная математическая закономерность будет повторяться снова и снова. И хотя постулат Мандельброта о бесконечном побережье не относится к инвестированию, как способу бесконечного увеличения дохода при уменьшении инвестиционного горизонта, видно, что инвестиционный горизонт в одиночку может быть надежным источником диверсификации портфеля. В данных конкретных случаях, индекс облигаций демонстрировал более положительное асимметричное распределение прибыли на более коротких временных распределениях, где обрыв корреляции происходит достаточно плавно. Сырая нефть, будучи более цикличной и имеет более повышенный спектр волатильности, где обрыв корреляции происходит достаточно быстро. Этот факт приводит к еще одному выводу: чем чувствительнее исследуемый рынок для данной доходности, тем быстрее его корреляция обрывается на основании стратеги основанной на времени.

Время как компонент в процессе построения портфеля

Так как корреляция обрывается на достаточно коротких инвестиционных горизонтах, отчетливо видна польза интеграции диверсификации на основе времени в процессе построения портфеля. Как и другие ключевые элементы построения портфеля, диверсифицированный подход в инвестиционные периоды может иметь решающее значение для достижения инвестором истинной диверсификации. Но как получить доступ к некоррелируемости?

Чуть выше обсуждались потенциальные издержки от увеличения дохода через более короткий инвестиционный горизонт, и сделать это не так просто, как наращивать торговую деятельность. На самом деле, диверсификация по срокам является основополагающей техникой, используемая альтернативными стратегиями, чтобы обеспечить наиболее надежную диверсификацию дохода. Рисунок ниже представляет общую классификацию этих альтернативных стратегий в соответствии с их средним периодом инвестиционного горизонта и соответствующим повременной диверсификации дохода.

Как показано на рисунке выше, определенные стратегии “buy-and-hold” с более длинными инвестиционными горизонтами поддерживает относительно высокую корреляцию с их реальными эталонными шаблонами, имея более сильную корреляцию, что обеспечивает отличную диверсификацию. Особенно это важно в том случае, когда управлять приходится достаточно существенными средствами.

Как заключение хотел бы сделать небольшой обзор, но обойдусь парой предложений. Не сравнивайте трейдинг с инвестициями – это ошибочно на основе временных периодах и их взаимосвязи. Проблема в том, что большинство участников настроены на краткосрочную прибыль, что приводит к высоким затратам, неверным решениям, и как правило к финансовому и психологическому расстройству. Следует еще учитывать и то, что у каждого инвестора, управляющего есть своя периодичность, которая колеблется в виде “белых” и “черных” полос. Данную тему можно значительно расширить такими статистическими данными, как инвестирование в стоимость и в рост, рынки малой, средней и большой капитализации, чтоб показать неэффективного использования времени. В любом случае, надеюсь, что данный пост будет полезен.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

smart-lab.ru/blog/offtop/154050.php