SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. consortium

"Где берёт котировки Globex..."

- 09 марта 2014, 15:38

- |

Не так давно чёрт меня дёрнул опубликовать статью с таким названием. Изначально мысль была простой, я хотел продолжить давно начатый вполне конструктивный разговор о двух параллельных мирах — фьючерсном рынке CME и форекс. Идея была дурацкой по содержанию только потому, что я её изначально не обозначил и не выдал подвох, а идея была одновременно и простой, было желание попробовать разобраться в вопросе что первично — котировки форекс или СМЕ? Собака виляет хвостом или хвост собакой? Но об этом чуть позже.

Не так давно чёрт меня дёрнул опубликовать статью с таким названием. Изначально мысль была простой, я хотел продолжить давно начатый вполне конструктивный разговор о двух параллельных мирах — фьючерсном рынке CME и форекс. Идея была дурацкой по содержанию только потому, что я её изначально не обозначил и не выдал подвох, а идея была одновременно и простой, было желание попробовать разобраться в вопросе что первично — котировки форекс или СМЕ? Собака виляет хвостом или хвост собакой? Но об этом чуть позже.В механизме ценообразования я разобрался сразу, как пришёл на рынок. Я считаю, что это первое, что должен знать каждый трейдер, иначе торговля превращается в путешествие по незнакомому зданию с завязанными глазами. Но механизм прост и практически для любой биржи он одинаков. Рынок наполнен лимитными ордерами, это означает, что каждый участник готов купить или продать тот или иной актив по той цене, которая его устраивает, и выставил заявку на покупку или продажу. Между ближайшими к рынку лимитными ордерами (на рынке всегда есть две цены — bid — цена ближайшего лимитного ордера спроса, и ask — цена ближайшего ордера предложения) всегда находится разрыв — спред, который фактически сужается или расширяется в зависимости от того, насколько велика жадность желающих купить или продать. Продавцы задирают цену, покупатели опускают, каждый хочет продать дороже и купить дешевле. Чем ликвиднее актив, тем выше активность участников, и тем уже спред.

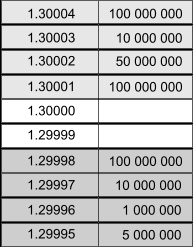

Покупатель «с рынка» практически всегда приобретает актив по ближайшей цене ask. Форекс, как наиболее ликвидный рынок, имеет минимальный спред. Введение пятого знака в цену свело минимальный спред к величине 0.00001.

Рост цены может быть обусловлен двумя причинами:

1. Скопления ордеров разных участников на одном и том же уровне или одна большая заявка участника рынка могут остановить рост цены до тех пор, пока весь объём заявок (например на продажу 100 млн. евро за доллар по цене 1.30001 на рисунке) не будет выкуплен. После того, как ордер (сумма ордеров) выкуплена, ценой продажи ask становится цена следующего по порядку ордера — 1.30002 — это и есть новая цена. С продажами и снижением цены та же картина.

2.Если все участники рынка снимут заявки (удалят свои лимитные ордера) на определённом диапазоне цен. Допустим, если практически одновременно снимутся заявки суммарно на 160 млн. по ценам 1.30001, 1.30002, 1.30003, то цена ask сразу подскочит до 1.30004.

Таким образом, легко объяснимы несколько туманных понятий из трейдерского фольклора.

«Тонкий рынок» — на рынке находится малое количество заявок (например на продажу) с большими разрывами цен, которые легко снимаются серией покупок. Малые объёмы заявок и есть «тонкий рынок», на котором даже небольшие объёмы запросто меняют цены.

«Плавающий спред» или «опять меня разводят». Никто никого не разводит. Участники рынка на ночь, на выходные, на праздники снимают большое количество заявок, в рынке появляются дыры. Ближайшие лимитные ордера выкупаются и дыра между ближайшими ask и bid раздвигается — вот вам и расширение спреда.

Быстрое движение цены на новостях и даже мелкие гепы возникают не только от громадного количества участников, вливающихся в движение, но и по причине массового снятия ордеров. Одна немаловажная деталь: цены двигают только покупки с маркета, то есть «с рынка». Количество отложенных (лимитных) ордеров и их объёмы на цену влиять не могут. На задержки в движении — да, могут, на саму цену — нет.

Зачем я затеял этот разговор. И на валютном рынке и на рынке валютных фьючерсов механизм ценообразования один и тот же, только в первом случае для роста котировок на 0.0001 необходимо выкупить весь лимит заявок в пределах одного пункта на продажу валюты (допустим евро), а для роста цены фьючерса нужно выкупить все контракты на продажу. Два совершенно разных рынка, один глобальный, обслуживаемый практически тремя ECN (Currenex, Reuters и Electronic Broking Service (EBS)), второй локальный — Чикагская фьючерсная биржа CME.

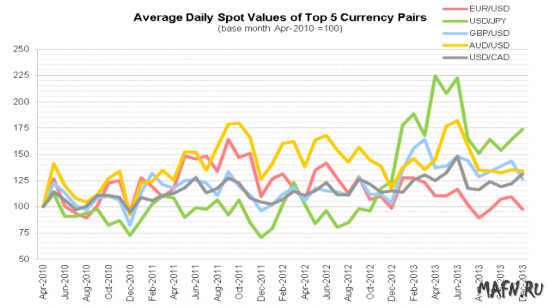

По разным оценкам объём торгов евро в процентном отношении к объёмам торгов всеми остальными валютами колеблется от 30 до 40 процентов. На сайте www.cls-group.com постоянно публикуются отчёты по внутридневному объёму рынка форекс. Последняя запись гласит: «Средний ежедневный объем (FX) представленный CLS составляет 5.29 трлн. USD». На их сайте я не нашёл информации по объёмам торгов отдельных валютных пар, зато нашёл активность торговли различными валютными парами, но только не по отношению друг к другу, а относительно некой точки 100, отсчет которой начинается согласно данному графику в апреле 2010 года. Этот график нам ничего не даёт в плане анализа, я поместил его как пример активности торгов различными валютами. Объёмы торгов, естественно, совершенно разные.

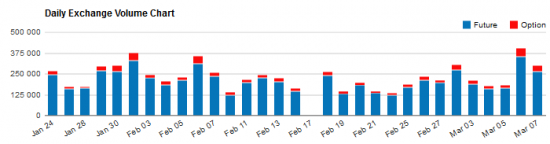

Из этого следует, что, даже если взять среднюю оценку объёмов торговли евро в 35% от всего FX рынка, то получится 1850 млрд. долларов ежедневно. Теперь заглянем на СМЕ и посмотрим объёмы на примере самого популярного фьючерса на евро 6E. Ниже график с дневными объёмами торговли этим валютным фьючерсом. Средний дневной объём составляет 250000 контрактов. Умножаем на стоимость контракта 125000 долларов и получаем денежный эквивалент объёма торговли — 31,25 млрд. долларов. Кроме того, следует учесть, что работа на СМЕ идёт с плечом. Но даже без этого, сравнимы ли объёмы форекс спот 1850 млрд. и фьючерсного рынка 32 млрд. долларов? Ни в какие ворота. На каких весах ни взвешивай. Никак не сопоставимы.

Теперь возвратимся к главному вопросу, а «Где же всё-таки берёт котировки Globex...» Вопрос глупый, просто потому, что он несколько провокационный, как я и писал в самом начале. Представим себе трейдера на фьючерсном рынке и проследим за его действиями. Естественно предположить, что он человек неглупый и стремится проанализировать свои действия. Значит, покупая фьючерсный контракт, он обязательно посмотрит на цену спот рынка форекс, потому что там проходят основные объёмы и формируется текущая цена на валюту, и надо быть совершенно недалёким человеком для того, чтобы покупать фьючерс по цене, намного превышающей рыночную цену самой валюты. С другой стороны, много ли вы знаете спекулянтов на форекс, оглядывающихся на цену фьючерса? Вот вам и одна из причин «одинаковости» цен на фьючерсном и валютном рынке.

Вторая причина «совпадения» цен тоже достаточно банальна. Всем знакома арбитражная торговля на связанных или сильно коррелирующих активах на разных рынках — так называемый пространственный арбитраж. Торговля валютами и валютными фьючерсами — куда уж связанней. Тут сама судьба велела строить робота и запускать его на оба рынка одновременно, вылавливая разницу стоимости фьючерса и форекс спот, зарабатывая пипсы и тем самым выравнивая цены.

Как ни крути, а цены форекс спот первичны, и фьючерсный рынок тянется в хвосте. Так что котировки Globex всегда являются следствием котировок спот рынка форекс.

И последний гвоздь в пальцы тем, кто ещё пытается использовать объёмы фьючерсного рынка для анализа количества покупателей и продавцов, полагая, что эти покупатели и продавцы сидят за терминалами рынка форекс. В спорах по этому поводу у народа не раз возникала мысль о том, что объёмы фьючерсного рынка должны быть копией валютного рынка потому, что рынки связаны хотя бы хеджирующими позициями. Давайте разбираться.

1. Предположим, что кто-то открыл покупку евро против доллара и захеджировал её продажей фьючерса 6Е. Странная сделка. Если отбросить все комиссии и свопы, то в конце концов прибыль (убыток) по покупке валюты будет практически равна убытку (прибыли) по фьючерсному контракту. Я уже приводил пример расчёта таких сделок. И даже если кто-то попытался хеджироваться подобным способом, то фьючерсный контракт он продал, а валюту купил. В данном случае его сделка на СМЕ войдёт в объёмы продаваемых инструментов, а на валютном рынке — в объёмы покупаемых. Как в этом случае руководствоваться объёмами со СМЕ, анализируя валютный рынок?

2. Покупатель крупной партии оборудования, имеющий долларовый счёт боится, что через несколько месяцев цена евро вырастет и ему придётся потерять на обменном курсе. Есть вариант хеджировать риск на фьючерсном рынке. Купить контракт и ждать. Если фьючерс на евро вырастет — получить прибыль и купить евро по удобной цене. Если фьючерс на евро упадёт — дождаться окончания контракта и получить евро, которую поставит контрагент по цене, по которой заключался контракт. Затем купить подешевевшую евро и опять остаться при своих. Таким образом на время действия контракта цена «замораживается». В этой ситуации покупателю оборудования абсолютно всё равно, покупать контракт 6Е или его продавать — в любом случае он, заплатив комиссию, ушёл от риска, заморозив цену. Так что объёмы продаж и покупок фьючерсов имеют весьма отдалённое отношение к объёмам на форексе, а зачастую и противоречат реальной картине объёмов форекс спот.

Отсюда проистекает простая истина: если знаете как, то пользуйтесь объёмами только с того рынка, на котором работаете. Объёмы со СМЕ никак не годятся для анализа форекс. Объёмы дневной торговли (1850 >> 32) совершенно не соответствуют, да и принципы и причины торговли фьючерсами сильно различаются. При том, что котировки Globex и Currenex практически идентичны.

Это моя последняя статья на тему объёмов со СМЕ, больше я этот вопрос трогать не буду.

Мирошниченко Михаил (consortium)

теги блога Мирошниченко Михаил

- audusd

- Brexit

- CME

- consortium

- DAX

- DJIA

- EURAUD

- eurchf

- eurjpy

- EURUSD

- Fiscal Cliff

- FOMC

- forex

- gbpjpy

- gbpusd

- Goldman Sachs

- LIBOR

- LTRO

- Moody's

- Moody`s

- NFP

- QE

- S&P500

- SPIEGEL

- US treasures

- USDJPY

- zerohedge

- Абэ

- анализ

- апокалипсис

- Базель

- Банк Японии

- банки

- банковский союз

- Баффет

- безработица

- Бернанке

- бумаги

- валюта

- Венизелос

- выборы

- Германия

- Греция

- деньги

- деривативы

- дефляция

- дефолт

- доллар

- Драги

- евро

- еврогруппа

- Европа

- ЕЦБ

- заявления

- золото

- избыточные резервы

- инфляция

- Исландия

- Испания

- Италия

- Кипр

- кредитное плечо

- кризис

- кризис евро

- ликвидность

- мани менеджмент

- Меркель

- обзор рынка

- президент

- прогнозы

- процентные ставки

- рейтинг

- речь

- Рон Пол

- рынок труда

- Самарас

- слова: EURUSD

- спот

- спрос

- ставка

- ставка по федеральным фондам

- ставки

- статистика

- стресс-тесты

- США

- теханализ

- технический анализ

- тройка

- Уолл-Стрит

- Фибоначчи

- форекс

- франк

- ФРС

- фундамент

- цена

- Ципрас

- чужие деньги

- экономика

- экономика США

- Япония

Причины: нет возможности удалять и править собственные статьи.

Это не лесть, а констатация факта.

А то что уходите со «смарт лаба», досадно но ладно, потому, что можно и дальше следить за вашими статьями на других ресурсах. А на «Traders Room» будете продолжать публиковаться?

Это больше походит на настоящий форекс, а спред в 0,01% может только кухня себе позволить рисовать, так как они зарабатывают не на спредах.

Ссылка на CLS есть в тексте, там учтены все объёмы форекс, независимо от того, кто работал на этом рынке. Что Вы подразумеваете под термином «профессиональные участники»? На рынке все участники равны.

«На фьючерсах торговцы по рынку по большей части толпа, профи больше лимитниками, верно?» — боюсь, у Вас превратное представление о рынках.

>>Во-первых, я никогда не использую слова «толпа».

«здесь очень большая толпа желающих продать. Не буду идти против толпы.» Отсюда: smart-lab.ru/blog/164332.php

>>Ссылка на CLS есть в тексте.

Спасибо, пропустил.

>>там учтены все объёмы форекс, независимо от того, кто работал на этом рынке.

Сильно сомневаюсь, что все объемы, непонятно как можно учесть обмен банков между собой, без привлечения третьих систем, а что такой обмен происходит не сомневаюсь. Вот как раз с целью не выдать никому лишнему реальные объемы.

>>Что Вы подразумеваете под термином «профессиональные участники»?

Те, которые зарабатывают на рынке в силу своих знаний или возможностей. ЦБ, например, знает кто куда каким объемом стоит и имеет неограниченный (виртуальный) источник средств — профессиональный участник.

Толпа — участники, у которых нет сравнимых с профессиональными участниками знаний или возможностей. На них и зарабатывают профессиональные участники.

Посмотрите кто организовал CLS и сразу станет ясно, что там регистрируются именно ВСЕ объёмы FX. Это мировой клиринговый центр.

ЦБ не может быть участником FX, это запрещено его мандатом.

Все остальные являются профессиональными участниками, независимо от их вклада в рынок.

«Толпа — участники, у которых нет сравнимых с профессиональными участниками знаний или возможностей. На них и зарабатывают профессиональные участники.» — Если Вы имеете в виду ритейл, то их на FX капля в море. Все, кто работает на FX имеют соответствующие «знания и возможности». По-моему, вы полны заблуждений, уж не знаю, где Вы их почерпнули.

Пусть есть очень большой профессиональный участник, он имеет много банков и много денег. Что мешает такому участнику совершать сделки между своими банками? Ведь он в результате:

а) Не теряет. Было у него очень много одной и другой валюты, и осталось сколько было, просто поменялись банки. Зато ух какие объемы торговли FX сразу рисуются, если непрерывно гонять потоки туда сюда…

б) Свободно пудрит мозг, рисуя объемами уровни, попутно двигая котировками как вздумается — создавая фигуры ТА, по которым входят другиеь участники, на которых он с удовольствием заработает. В том числе и через фьючи.

в) Участники такого масштаба вполне могут собраться за кружкой чая и поделить рынки либо время работы, чтобы не мешать друг другу. Также могут выполнять волю правительств по перемещению курсов в ту или иную необходимую зону, не забывая попутно заработать.

Профессиональными участниками я называю вышеобозначенных и тех, кто понимает, что они задумали. Остальные — толпа.

по поводу второго пункта: получается покупатель станков продает евру без покрытия и хочет купить станки за евру, а у него долларовый счет. в этом случае при росте евры его поимеют 2 раза(маркетмейкер, которому он спекулятивно шортанул и станочник, если не снизит цену на продукцию в размере изменения стоимости евры) а вы написали, что нет никакой разницы в шорте или покупке контракта. а так я согласен с вами, нет никакого смысла в фьючерсах в век рисования нулей на мониторе.

Важный момент был затронут насчет арбитража, но не раскрыт как то)))) если котировка на глобекс скажем отрываеться от спот цены на величину большую чем оставшийся своп до истечения фьючерсного контракта на рынке вступает арбитраж.

Рассмотрим пример даже не затарагивая рынок опционов, а только фьючерсов.

Допустим курс евро 1.39 спот… и мы наблюдает резкое снижение на рынке Globex скажем до 1.3850, что тогда?

тогда арбитражер продаёт спот рынок 1.39 и покупает фьючерс 1.3850 до тех пор пока цена не сойдется до урвоням разницы свопов до истечения контрактов. Иными словами, тот кто продавил цену на фьючерсе до 1.3850 за счет арбитражеров перенесет продажи на спот рынок :))) но начало здесь взято именно на рынке Globex ))

В низу индикатор, рассчитанный по ценам спота.

Еще картинки