SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

BOSS

Обзор рисков банковского сектора (Часть 1)

- 10 марта 2014, 11:17

- |

На взгляд автора в банковском секторе России существую следующие факторы риска:

1) Активность Банка России связанная с отзывом лицензий.

2) Ужесточение нормативного регулирования. Переход к Базель III.

3) Качество кредитов выданных банковским сектором в целом.

4) Ликвидность в Банковской системе. Курс usd/rub.

5) Как индикатор рассмотрим финансовый сектор и бумаг в него входящих.

Далее подробнее, по порядку.

1) Активность Банка России связанная с отзывом лицензий.

Четвертый квартал 2013 года был примечателен тем, что Банк России начал «чистку» банковского сектора.

Рисунок 1. Действующие кредитные организации (данные: cbr.ru)

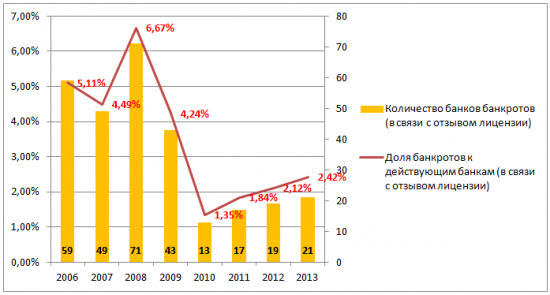

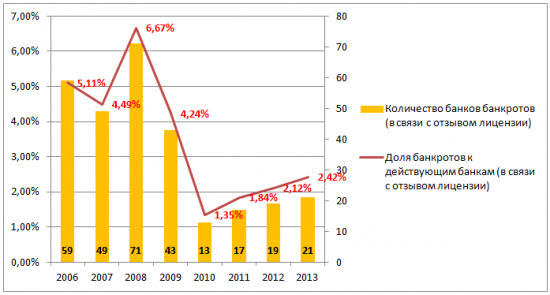

Рисунок 2. Доля банков банкротов к действующим банкам (данные: cbr.ru)

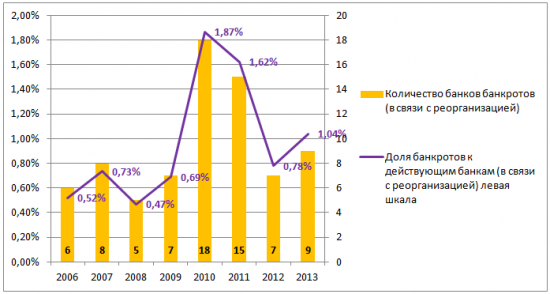

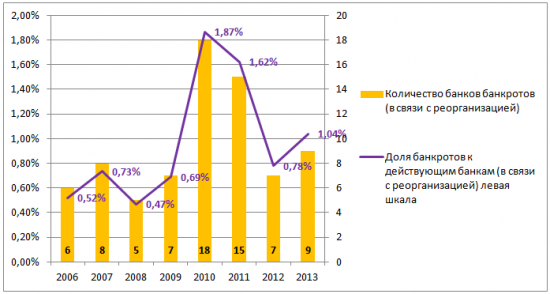

Рисунок 3. Доля банков банкротов к действующим банкам (данные: cbr.ru)

На рисунке 2 и 3 показан объем отзывов по годам, а так же темп прироста. Единственное отличие в том, что на рисунке 2 лицензия аннулирована. Т.е банка уже быть не может – чистый банкрот. В случае показанном на рисунке 3, ситуация другая. Банки, у которых отозвали лицензию (в связи с реорганизацией), продолжают существовать в двух измерениях: 1. В форме слияния. 2. В форме присоединения (путем преобразования в филиалы других банков, или путем присоединения к другим банкам). Темпы прироста отзыва лицензий на рисунке 2 растут с 2010 года. В долгосрочной перспективе – это окажет положительный эффект. В краткосрочной – скорее отрицательный.

Самыми крупными и нашумевшими в СМИ стали ОАО «АБ Пушкино» и ОАО «Мастер – Банк». Сумма обязательств этих банков составила порядка 50 млрд. руб. Фонд АСВ по состоянию на 30 сентября 2013 года составил 242 млрд. руб. Два крупных страховых случая сократили совокупную величину фонда примерно на 20%. При сохранении имеющихся тенденциях можно предположить увеличение потерь банковской системы из-за проблем с платежеспособностью. Наиболее вероятным сценарием развития событий, может стать отток средств из мелких частных банков в государственные – крупные. Отдельно такие случаи регистрируются, но активность пока на приемлемом уровне – особой паники нет.

2) Ужесточение нормативного регулирования. Переход к Базель III.

Основными задачами Базель IIIявляются:

ЭТАП 1 (2013 – 2015)

Вводится новая структура расчета достаточности капитала, а именно:

К 2016 году планируется введение буферов капитала: контрциклический и консервации. Контрциклический буфер может использоваться в случаях чрезмерного роста объемов кредитования. Буфер консервации используется в кризисные времена, для покрытия возможных убытков.

ЭТАП 3 (2013 – 2018)

Вводится понятия «левериджа» (соотношение собственных и заемных средств). Данный показатель должен информировать о долговой нагрузке банка, и не допустить чрезмерного высокого уровня, как по балансовым статьям, так и забалансовым.

ЭТАП 4. (2012 – 2018)

Введение показателя краткосрочной ликвидности и чистого стабильного фондирования – замена старых нормативов ликвидности.

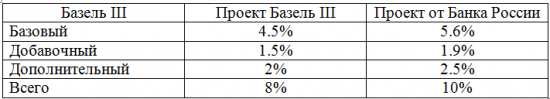

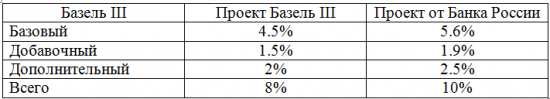

При этом требуемые нормы показателей от Банка России по основным составляющим капитала выше, чем по Базель IIIна 20%.

Таблица 1. Требования по структуре капитала Базель III

По разным источникам, точной цифры нет, потребуется порядка 800 – 900 млрд. руб. – 1 трлн. руб.! Для формирования добавочного капитала!

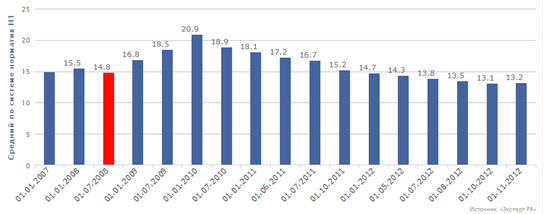

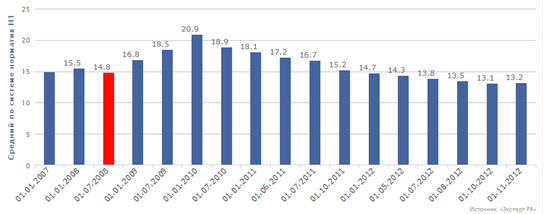

Выводы по данному фактору риска. Среднесрочный эффект: Потребуется дополнительное увеличение собственного капитала (Н1) банкам у которых низкий Н1 (близкий к 10%). Средний Н1 по банковской системе имеет тренд на снижение, и сейчас находится в районе 13.06% по топ – 50.

Рисунок 4. Средний Н1 по банковской системе России (источник: raexpert.ru)

Банкам придется: снизить темпы кредитования, и нарастить необходимый капитал. В целом это может сказаться негативно на росте ВВП. К тому же потребуются дополнительный расходы по внедрению Базель III. Среднесрочный эффект – отрицательный.

Долгосрочный эффект: За счет более жестких нормативов повысится устойчивость банков (по крайней мере, так рассчитывают), но скорее темпы роста кредитного портфеля так же будут не высоки, банки не будут показывать прежнюю доходность. Снизили риск – снизили доходность, все логично. Равномерный рост, все же предпочтительнее взрывного, с потенциальными высокими рисками.

1) Активность Банка России связанная с отзывом лицензий.

2) Ужесточение нормативного регулирования. Переход к Базель III.

3) Качество кредитов выданных банковским сектором в целом.

4) Ликвидность в Банковской системе. Курс usd/rub.

5) Как индикатор рассмотрим финансовый сектор и бумаг в него входящих.

Далее подробнее, по порядку.

1) Активность Банка России связанная с отзывом лицензий.

Четвертый квартал 2013 года был примечателен тем, что Банк России начал «чистку» банковского сектора.

Рисунок 1. Действующие кредитные организации (данные: cbr.ru)

Рисунок 2. Доля банков банкротов к действующим банкам (данные: cbr.ru)

Рисунок 3. Доля банков банкротов к действующим банкам (данные: cbr.ru)

На рисунке 2 и 3 показан объем отзывов по годам, а так же темп прироста. Единственное отличие в том, что на рисунке 2 лицензия аннулирована. Т.е банка уже быть не может – чистый банкрот. В случае показанном на рисунке 3, ситуация другая. Банки, у которых отозвали лицензию (в связи с реорганизацией), продолжают существовать в двух измерениях: 1. В форме слияния. 2. В форме присоединения (путем преобразования в филиалы других банков, или путем присоединения к другим банкам). Темпы прироста отзыва лицензий на рисунке 2 растут с 2010 года. В долгосрочной перспективе – это окажет положительный эффект. В краткосрочной – скорее отрицательный.

Самыми крупными и нашумевшими в СМИ стали ОАО «АБ Пушкино» и ОАО «Мастер – Банк». Сумма обязательств этих банков составила порядка 50 млрд. руб. Фонд АСВ по состоянию на 30 сентября 2013 года составил 242 млрд. руб. Два крупных страховых случая сократили совокупную величину фонда примерно на 20%. При сохранении имеющихся тенденциях можно предположить увеличение потерь банковской системы из-за проблем с платежеспособностью. Наиболее вероятным сценарием развития событий, может стать отток средств из мелких частных банков в государственные – крупные. Отдельно такие случаи регистрируются, но активность пока на приемлемом уровне – особой паники нет.

2) Ужесточение нормативного регулирования. Переход к Базель III.

Основными задачами Базель IIIявляются:

- Повышение устойчивости банковской системы перед кризисами

- Снижения зависимости от цикличности

- Уменьшения уязвимости в отношении риска острого дефицита ликвидности

- Повышение качества кредитного портфеля

- Повышение прозрачности капитала

ЭТАП 1 (2013 – 2015)

Вводится новая структура расчета достаточности капитала, а именно:

- Базовый капитал

- Добавочный капитал

- Дополнительный капитал

К 2016 году планируется введение буферов капитала: контрциклический и консервации. Контрциклический буфер может использоваться в случаях чрезмерного роста объемов кредитования. Буфер консервации используется в кризисные времена, для покрытия возможных убытков.

ЭТАП 3 (2013 – 2018)

Вводится понятия «левериджа» (соотношение собственных и заемных средств). Данный показатель должен информировать о долговой нагрузке банка, и не допустить чрезмерного высокого уровня, как по балансовым статьям, так и забалансовым.

ЭТАП 4. (2012 – 2018)

Введение показателя краткосрочной ликвидности и чистого стабильного фондирования – замена старых нормативов ликвидности.

При этом требуемые нормы показателей от Банка России по основным составляющим капитала выше, чем по Базель IIIна 20%.

Таблица 1. Требования по структуре капитала Базель III

По разным источникам, точной цифры нет, потребуется порядка 800 – 900 млрд. руб. – 1 трлн. руб.! Для формирования добавочного капитала!

Выводы по данному фактору риска. Среднесрочный эффект: Потребуется дополнительное увеличение собственного капитала (Н1) банкам у которых низкий Н1 (близкий к 10%). Средний Н1 по банковской системе имеет тренд на снижение, и сейчас находится в районе 13.06% по топ – 50.

Рисунок 4. Средний Н1 по банковской системе России (источник: raexpert.ru)

Банкам придется: снизить темпы кредитования, и нарастить необходимый капитал. В целом это может сказаться негативно на росте ВВП. К тому же потребуются дополнительный расходы по внедрению Базель III. Среднесрочный эффект – отрицательный.

Долгосрочный эффект: За счет более жестких нормативов повысится устойчивость банков (по крайней мере, так рассчитывают), но скорее темпы роста кредитного портфеля так же будут не высоки, банки не будут показывать прежнюю доходность. Снизили риск – снизили доходность, все логично. Равномерный рост, все же предпочтительнее взрывного, с потенциальными высокими рисками.

теги блога Саня

- ATR

- CAPM

- DXY

- EMH

- FOREX

- Nikkei 225

- qpile

- qple

- quick

- Quik

- RI

- ROA

- ROE

- RUONIA

- SBER

- Si

- Smart-lab

- spread

- SSE

- VaR

- VBA

- volatility

- VTBR

- welth lab

- анализ отчетности

- аномалия

- Банк России

- Банковский сектор

- брокеры

- вопрос

- Вопросы

- Денежный рынок

- дивиденды

- долговой рынок

- доля нерезидентов

- Евро

- евродоллар

- жизнь

- интервенция

- инфляция

- исполнение заявок

- История котировок по фьючерсам

- Китай

- ликвидность

- МТС

- Новости

- Опционы

- пинг

- плечо

- размышление

- риски

- Рынок

- рынок ОФЗ

- стандартное отклонение

- Статистика

- статья

- ТА

- теория трейдинга

- теханализ

- технический анализ

- торговая система

- философия трейдинга

- фрактал

- хеджирование

- ЦБ Китая

- Экономика

- экспорт