SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. GSV_pusher

Как я работаю: о рынке для людей, далёких от него.

- 19 марта 2014, 07:38

- |

Понадобилось создать удобное описание для клиентов о том, чем на самом деле является моя деятельность и что представляют собой мои торговые системы, и несмотря на то, что казалось всё просто, пришлось попотеть с формулировками и рисунками. Создавалось для людей, кто далёк от финансовых рынков, поэтому не уверен, что здесь это будет интересно всем. Тем не менее (многабукафф):

Почему и как это работает. Почему на финансовых рынках возможно извлечение прибыли на спекулятивной торговле?

Рынок не идеален. Именно этим обусловлена возможность извлекать из него прибыль. В инвестиционно-экономической среде для этого есть термин «рыночные неэффективности» (см. теорию об эффективности рынка).

Можно привести в пример рынок любого товара или услуги. Всегда находятся покупатели, которые хотят купить товар срочно, невзирая на цену, как и продавцы, которые хотят срочно избавиться от своего товара с большим дисконтом. В этом случае цены их сделок будут, как правило, ниже или выше рыночных, т.е. отличаться от неких средних цен. На этом кто-то может зарабатывать, осуществляя, например, срочную скупку автомобилей на 10% ниже их рыночной стоимости, а продавая по рыночной цене.

С 2008го по 2012й год я зарабатывал на странном явлении, которому я не мог найти объяснения. Доллар рос по отношению к рублю в 60% случаев каждый 7й торговый день месяца. Всё, что мне нужно было делать, это дождаться роста от открытия хотя бы на 50 пунктов (фьючерс на доллар на рынке ФОРТС) и открывать длинную позицию (покупка).

Это пример рыночной неэффективности. Поиск таких неэффективностей и составляет основную задачу трейдера-профессионала. Упомянутая мною неэффективность исчезла с конца 2012го года, в результате чего я вынужден был отказаться от использования данного сигнала в своей торговой системе (о Торговой Системе см. ниже).

Кратко о рыночных неэффективностях, которые использую я:

1) Гэпы.

Гэпы — это разрыв котировок между сессиями. Часто вызваны чересчур эмоциональной реакцией на внешний фон, сопровождавший начало дневной сессии и новости, вышедшие за ночь и утро. Гэп — это своего рода измеритель настроения биржевой толпы. Задача трейдера определить условия, при которых надо присоединяться к этой толпе, а при которых — работать против неё.

Пример разрыва вверх, после которого цена продолжила своё движение в направлении разрыва:

Пример разрыва вверх, после которого цена начала движение в направлении, противоположном направлению разрыва («закрытие гэпа»):

2) Импульсные движения, моментум.

Резкие, взрывообразные движения цен, если к ним присоединиться, дают возможность извлечь прибыль, основываясь на предположении, что цена проделает ещё какое-то движение в начатом направлении.

Это — так называемая «теория грузовых поездов». Если гружёный «товарняк» разогнался до скорости 100 км/ч, то даже если нажать стоп-кран, он не может остановиться сразу, он проедет ещё некоторое расстояние.

Если ценная бумага разогналась и совершила мощное движение, вероятность того, что она пройдёт, предположим, ещё одну десятую от уже пройденного пути, очень велика. Что считать «мощным движением»? Сколько ещё сможет по инерции двигаться цена? Поиск ответов на эти и другие вопросы и есть задача трейдера, а так как ответы на эти вопросы постоянно меняются, то и задача эта — тоже ПОСТОЯННАЯ и проводится с периодичностью 1 раз в месяц (у меня).

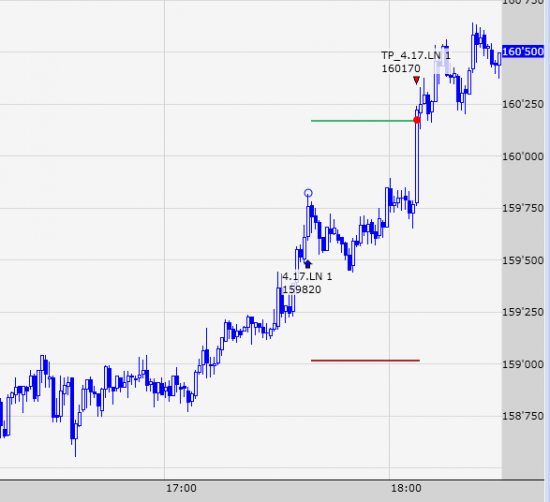

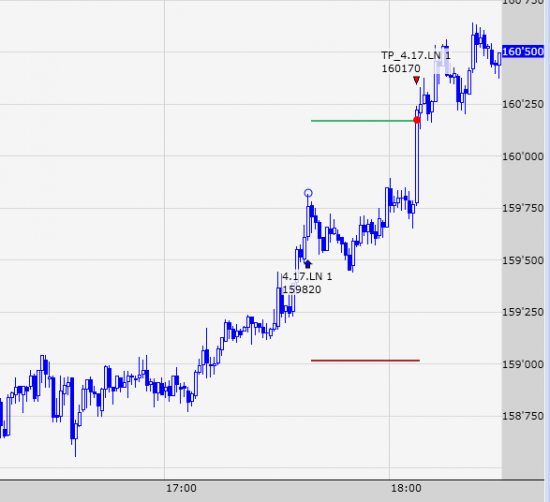

Пример отработки импульсного движения:

Рынок начал расти после 17:00. «Товарняк» набрал скорость, что через некоторое время привело к открытию позиции (покупка), а затем её закрытию с прибылью. Покупка по 159820, продажа по 160170.

3) Возврат к среднему.

Большую часть времени котировки ценных бумаг часто совершают ненаправленные, хаотичные движения, колеблясь при этом вокруг некоего среднего значения. Это обусловливает существование таких способов извлечения прибыли как «ставка на возврат к некоему среднему значению». Как определить это «правильное», т.е. среднее значение — это и есть задача для трейдера и его алгоритмов торговли.

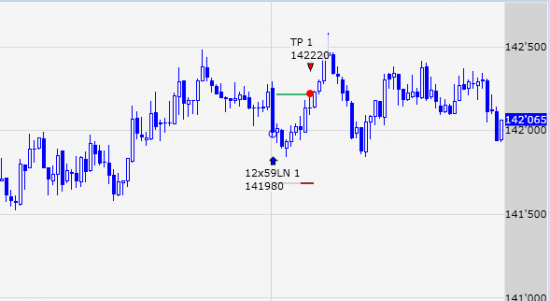

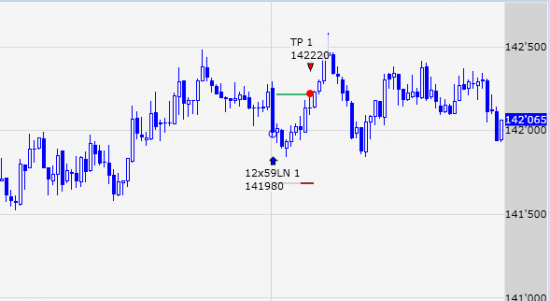

Пример. Излишне эмоциональная реакция (большая чёрная свечка) привела к открытию позиции в противоположном направлении. Покупка по 141980, продажа по 142220:

Я перечислил три основных рыночных неэффективности, которые используют мои алгоритмы, это три фундаментальных рыночных явления, эксплуатация которых позволяла мне зарабатывать в прошлом и позволяет мне рассчитывать (всего лишь надеяться) на получение прибыли и в будущем.

На основании этих фундаментальных принципов и строятся мои торговые алгоритмы, моя Торговая Система.

ТОРГОВАЯ СИСТЕМА — набор правил для совершения операций купли-продажи. Наличие такого списка чётких правил значительно упрощает работу трейдера, минимизирует «человеческий фактор», а по моему личному мнению является самым главным признаком, по которому любители отличаются от профессионалов.

Без торговой системы, на мой взгляд, рассчитывать на что-либо в долгосрочной перспективе в этом бизнесе невозможно.

Пример простейшей торговой системы из обычной жизни может звучать так: «вечером, по понедельникам я покупаю фрукты». В этой торговой системе есть условия: 1) утро 2) понедельник. 3) Покупка фруктов.

Торговая система начнёт усложняться, как только мы начнём конкретизировать имеющиеся условия и добавлять новые: что значит «вечером»? Какие фрукты? Где мы их будем покупать? По какой цене? Сколько?

Должен быть чёткий алгоритм, который позволит вам действовать без значительных затрат времени и сил. Поэтому наша «фруктовая» торговая система может принять такой вид:

1) если сейчас вечер в промежутке с 17:00 до 20:00

2) если сегодня понедельник

3) купить бананы

4) один килограмм

5) по цене не выше чем 50 рублей за килограмм

6) на местном овощном рынке

Для финансовых рынков торговая система (очень утрированный пример) может выглядеть так:

«Если цена акции ОАО «ГАЗПРОМ» вырастает более чем на 50 копеек от открытия дня, покупать одну акцию. После открытия позиции выставить план ограничения убытка (стоп-приказ) для защиты позиции на уровне -30 копеек и взять прибыль (так называемый «тейк-профит») на уровне +70 копеек»

В моих торговых системах количество подобных (намного более сложных) конструкций доходит до нескольких десятков. Их набор и параметры постоянно (один раз в месяц) пересматриваются. Много тредейров закончили свою карьеру из-за того, что доверились хорошей торговой системе, которая со временем перестала работать. Известная поговорка гласит: «если и есть что-нибудь постоянное в этом мире, так это постоянные изменения».

Чтобы узнать, способен ли определённый набор правил купли-продажи приносить в будущем прибыль, есть единственный способ — тестирование на прошлых данных. Для этого данный алгоритм берёт и применяет свои условия к некоторым ситуациям в прошлом, давая ответ на вопрос, что было бы, если бы вы придерживались этого правила раньше.

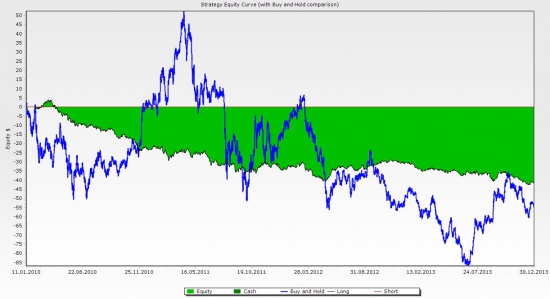

Например, возьмём упомянутую мною Торговую Систему по акции «ГАЗПРОМ», о которой написано двумя абзацами выше. Что было бы, если бы мы поступали так раньше:

«Если цена акции ОАО «ГАЗПРОМ» вырастает более чем на 50 копеек от открытия дня, покупать одну акцию. После открытия позиции выставить для ограничения убытков (для защиты позиции используется «стоплосс») на уровне -30 копеек и взять прибыль, если цена выросла (выставить «тейк-профит») на +70 копеек»

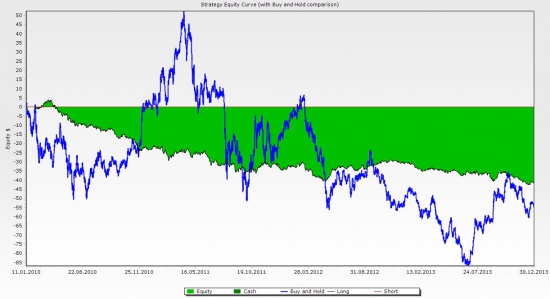

Оказалось, что несмотря на то, что следовать такой Торговой Системе оказалось чуть выгоднее простой покупки акции и удержания её в течение исследуемого периода (синий график), всё же такая стратегия не создаёт прибыли:

Создать прибыльную Торговую Систему, которая будет прибыльной ХОТЯ БЫ НА ПРОШЛЫХ ДАННЫХ — это одна из самых важных задач системного трейдера.

Но здесь скрывается и самая главная проблема такого подхода. Слабое звено здесь — гипотеза о том, что «если рынок и в прошлом давал возможность зарабатывать при применении каких-то конкретных правил торговли, то такие возможности будут оставаться и в будущем».

Естественно, это далеко не так. Торговая Система, показавшая хорошие результаты при проверке на исторических данных, может не показать этих результатов в будущем!

На мой взгляд, образ мыслей профессионального трейдера, создающего и использующего торговые системы, должен содержать следующие тезисы:

1) Прошлые успехи не гарантируют успехов в будущем.

2) Любой успех может быть случайным.

3) Нет ничего постоянного в этом мире, а на финансовых рынках особенно.

Даже если алгоритм (торговая система) на длинной дистанции зарабатывает деньги, трейдер НЕ должен быть уверен в том, что точно так же будет и завтра. Единственный способ сохранять профессиональное чутье (в любой сфере) — это постоянно следить за изменениями и подстраиваться под меняющуюся обстановку.

Любая торговая система имеет свои характеристики, по которым можно определить её качество и потенциальную возможность приносить в будущем деньги. В бизнесе мы смотрим на такие показатели, как оборот, маржинальность продаж, прибыль, EBIDTA, ROI, ROA и так далее. Точно так же деятельность, направленная на систематическое получение прибыли посредством спекуляций на финансовых рынках, можно оценить по параметрам.

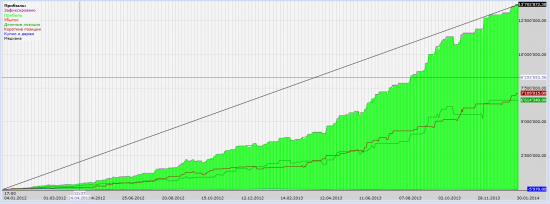

Самый простой и наглядный параметр для оценки качества и эффективности Торговой Системы — это Кривая Капитала.

КРИВАЯ КАПИТАЛА — это термин для обозначения графика изменения капитала. Этот график очень хорош своей наглядностью, и часто бывает достаточно просто взглянуть на него, чтобы оценить привлекательность конкретной Торговой Системы.

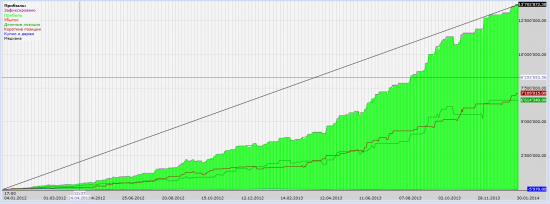

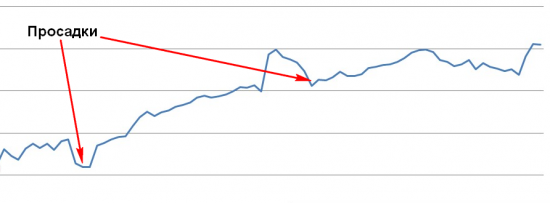

Пример. Кривая капитала (зелёным цветом), показанная на одном из моих алгоритмов в фактической торговле за период с 01.09.2013г по 31.01.2014.

Кривая Капитала даёт много информации для анализа эффективности применяемых методов и перспектив их дальнейшего использования, т.е. она даёт представление о том, чего можно ожидать в будущем (к этой гипотезе есть вышеупомянутая оговорка о негарантированности повторения прошлых результатов в будущем).

Взгляд на Кривую Капитала даёт многое понять.

Ниже представлены результаты работы двух торговых систем на одинаковом промежутке времени, показавшие почти одинаковые результаты по прибыли за исследуемый период. Но какая разница!

Кривая Капитала 1:

Несмотря на то, что на исследуемом отрезке времени прибыль всё же получена, но она получена слишком «дорогой ценой», если можно так выразиться.

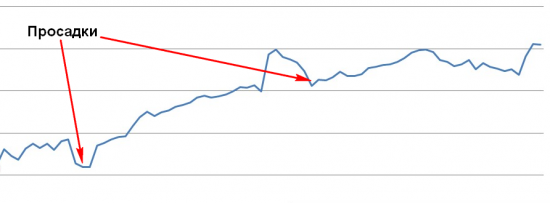

Кривая Капитала 2.

Конечная прибыль почти такая же, но характер движения Кривой Капитала совершенно другой, более плавный, с гораздо меньшими просадками. Второй торговый алгоритм выглядит более «надёжным», убедительным, хотя тоже достаточно рискованный (на мой взгляд).

Я начинаю готовить Торговую Систему к «боевому» использованию только после того, как она покажет вот такую картинку (хотя бы на исторических данных, существовавших в прошлом):

Помимо визуальной оценки Кривой Капитала, имеет смысл обратить внимание на следующие параметры Торговой Системы:

1) Отношение максимальной просадки в % к среднегодовому доходу в %.

В моих торговых системах этот показатель составляет 1 к 4. Т.е. чтобы надеяться заработать (всего лишь надеяться) 40% годовых, надо быть психологически готовым к проседанию на -10%. При максимально допустимой просадке в -5% рассчитывать имеет смысл на среднегодовую доходность около 20-25%. И так далее.

ЧТО ТАКОЕ «ПРОСАДКА». Просадка — это величина, на которую отклоняется Кривая Капитала от предыдущих достигнутых максимумов.

Это — та «дань», которую нужно заплатить, чтобы надеяться на доходность. Как расходы в бизнесе являются его неотъемлемой частью, так и здесь есть своя расходная часть. Так как заранее неизвестно, будет следующая сделка прибыльной или нет, то надо смириться с тем, что часть из них окажутся в итоге убыточными.

2) Профит-фактор. Отношение суммы всех убытков, понесённых в результате неудачных сделок к сумме общей прибыли в результате прибыльных сделок.

Пример. В результате всех убыточных сделок убытки составили -200 тыс. рублей, а в результате прибыльных получена прибыль +280 тыс. рублей. Профит-фактор такой деятельности составляет 280/200=1,4

При профит-факторе, равном единице, означает, что прибыли нет, впрочем, и убытка тоже (прибыль=убыток, 1к1).

Задача трейдера и хорошей торговой системы — чтобы сумма прибылей не только превышала сумму убытков, но и превышала их, на мой взгляд, не менее чем в 1,5. Профит-фактор от 1,5 и выше я лично считаю одним из показателей хорошей Торговой Системы.

В моей Торговой Системе профит-фактор составляет около 2,5 на горизонте от одного года, т.е. зарабатывается в два с половиной раза больше денег, чем расходуется на неотвратимые убыточные сделки (на отрезках несколько месяцев этот параметр может «скакать» от 1,5 до 7).

3) Максимальное время нахождения в просадке в кол-ве месяцев.

Это важный параметр Торговой Системы, который показывает, сколько месяцев в прошлом Кривая Капитала могла находится ниже достигнутых максимумов, прежде чем вышла на прежний уровень.

Для моей Торговой Системы этот показатель составлял в прошлом 3 месяца.

ВАЖНО:

Торговая Система — это живой организм и постоянно меняется. По крайней мере, у тех трейдеров, которые хотят быть на плаву в этом быстро меняющемся мире, поэтому часто возникают ситуации, когда некоторые техники извлечения прибыли «живут» всего лишь несколько месяцев.

Некоторые техники используются годами без особых изменений, но т.к. природа большинства рыночных неэффективностей постоянно меняется, то меняются и подходы для их выявления и отработки.

В связи с этим часто становятся бессмысленны попытки оценить эффективность некоторых техник ДАЖЕ на прошлых данных.

РИСКИ.

У большинства людей слова «биржа» и «заработок на бирже» ассоциируются со сказочным богатством, а сам процесс их зарабатывания выглядит лёгким и приятным. Это не так, а, точнее, совсем наоборот: 90% трейдеров теряют деньги на рынке, и при этом и выигравшие и проигравшие проходят через огромные психологические и физические нагрузки во время работы.

Вообще, говоря математическим языком, спекуляции на бирже, как бы мы их не называли (речь идёт именно о спекуляциях, а не об инвестировании! Для инвестирования тоже нужна биржа) — это «игра с отрицательной суммой». (ссылка на теорию игр).

Риски в этом виде бизнеса делятся на две основные группы.

1) Коммерческие.

Коммерческий риск — это риск получения убытков в результате неудачных операций. Любая коммерческая деятельность — это рисковая деятельность, которая не гарантирует прибыль. Вообще, 100% гарантий в нашем живом мире не существует ни в чём. В этом смысле даже доход от вклада в банке не может считаться полностью безрисковой деятельностью, т.к. вкладчик несёт риски банкротства банка. Сейчас, когда началась волна схлопываний банков, эта истина станет как нельзя более очевидной.

Т.е. любая деятельность, а тем более, деятельность, направленная на извлечение прибыли, сопряжена с рисками, возрастающими, как правило, пропорционально ожидаемой прибыли.

Природа коммерческих рисков в данном виде деятельности связана с тем неутешительным фактом, что прошлые успехи не гарантируют успеха в будущем, успешное тестирование правил на прошлых данных не гарантирует доходов в будущем.

Во всём этом есть одна хорошая новость:

КОММЕРЧЕСКИЙ РИСК ИНВЕСТОРА ОГРАНИЧЕН и не может быть больше обговорённого с Консультантом перед началом работы. Это самый главный параметр, который Инвестор устанавливает для Консультанта.

Пример: Если Инвестор начал работать с суммой в 1 млн. рублей и установил максимально допустимый риск на капитал в 5%, то значит, потенциальные убытки Инвестора ограничены суммой в 50 тыс. рублей (5% от 1 млн. рублей).

Больше указанной суммы вследствие рекомендаций Консультанта Инвестор потерять не может (не должен!).

Хорошая новость: Достижение максимально допустимой просадки не всегда означает, что Инвестор понёс убытки относительно стартового капитала. Например, Консультант начал работать со стартовым капиталом Инвестора 1 млн. рублей с установленным риском в 7%. В течение полугода капитал Инвестора вырос до 1 млн. 220 тыс. рублей, а затем попал в «просадку» 7% от достигнутых максимумов (см. описание «просадки» выше) — т.е. снизился до 1 млн. 134 тыс. рублей. Несмотря на то, что максимально установленный риск достигнут, Инвестор всё ещё с прибылью +134 тыс. рублей относительно начальной суммы.

Однако, есть риски, покрыть которые Консультант не в состоянии:

2) Экономические и инфраструктурные риски.

Брокер, Биржа, Политика, Каналы связи, Стихийные бедствия.

Продолжение следует.

Почему и как это работает. Почему на финансовых рынках возможно извлечение прибыли на спекулятивной торговле?

Рынок не идеален. Именно этим обусловлена возможность извлекать из него прибыль. В инвестиционно-экономической среде для этого есть термин «рыночные неэффективности» (см. теорию об эффективности рынка).

Можно привести в пример рынок любого товара или услуги. Всегда находятся покупатели, которые хотят купить товар срочно, невзирая на цену, как и продавцы, которые хотят срочно избавиться от своего товара с большим дисконтом. В этом случае цены их сделок будут, как правило, ниже или выше рыночных, т.е. отличаться от неких средних цен. На этом кто-то может зарабатывать, осуществляя, например, срочную скупку автомобилей на 10% ниже их рыночной стоимости, а продавая по рыночной цене.

С 2008го по 2012й год я зарабатывал на странном явлении, которому я не мог найти объяснения. Доллар рос по отношению к рублю в 60% случаев каждый 7й торговый день месяца. Всё, что мне нужно было делать, это дождаться роста от открытия хотя бы на 50 пунктов (фьючерс на доллар на рынке ФОРТС) и открывать длинную позицию (покупка).

Это пример рыночной неэффективности. Поиск таких неэффективностей и составляет основную задачу трейдера-профессионала. Упомянутая мною неэффективность исчезла с конца 2012го года, в результате чего я вынужден был отказаться от использования данного сигнала в своей торговой системе (о Торговой Системе см. ниже).

Кратко о рыночных неэффективностях, которые использую я:

1) Гэпы.

Гэпы — это разрыв котировок между сессиями. Часто вызваны чересчур эмоциональной реакцией на внешний фон, сопровождавший начало дневной сессии и новости, вышедшие за ночь и утро. Гэп — это своего рода измеритель настроения биржевой толпы. Задача трейдера определить условия, при которых надо присоединяться к этой толпе, а при которых — работать против неё.

Пример разрыва вверх, после которого цена продолжила своё движение в направлении разрыва:

Пример разрыва вверх, после которого цена начала движение в направлении, противоположном направлению разрыва («закрытие гэпа»):

2) Импульсные движения, моментум.

Резкие, взрывообразные движения цен, если к ним присоединиться, дают возможность извлечь прибыль, основываясь на предположении, что цена проделает ещё какое-то движение в начатом направлении.

Это — так называемая «теория грузовых поездов». Если гружёный «товарняк» разогнался до скорости 100 км/ч, то даже если нажать стоп-кран, он не может остановиться сразу, он проедет ещё некоторое расстояние.

Если ценная бумага разогналась и совершила мощное движение, вероятность того, что она пройдёт, предположим, ещё одну десятую от уже пройденного пути, очень велика. Что считать «мощным движением»? Сколько ещё сможет по инерции двигаться цена? Поиск ответов на эти и другие вопросы и есть задача трейдера, а так как ответы на эти вопросы постоянно меняются, то и задача эта — тоже ПОСТОЯННАЯ и проводится с периодичностью 1 раз в месяц (у меня).

Пример отработки импульсного движения:

Рынок начал расти после 17:00. «Товарняк» набрал скорость, что через некоторое время привело к открытию позиции (покупка), а затем её закрытию с прибылью. Покупка по 159820, продажа по 160170.

3) Возврат к среднему.

Большую часть времени котировки ценных бумаг часто совершают ненаправленные, хаотичные движения, колеблясь при этом вокруг некоего среднего значения. Это обусловливает существование таких способов извлечения прибыли как «ставка на возврат к некоему среднему значению». Как определить это «правильное», т.е. среднее значение — это и есть задача для трейдера и его алгоритмов торговли.

Пример. Излишне эмоциональная реакция (большая чёрная свечка) привела к открытию позиции в противоположном направлении. Покупка по 141980, продажа по 142220:

Я перечислил три основных рыночных неэффективности, которые используют мои алгоритмы, это три фундаментальных рыночных явления, эксплуатация которых позволяла мне зарабатывать в прошлом и позволяет мне рассчитывать (всего лишь надеяться) на получение прибыли и в будущем.

На основании этих фундаментальных принципов и строятся мои торговые алгоритмы, моя Торговая Система.

ТОРГОВАЯ СИСТЕМА — набор правил для совершения операций купли-продажи. Наличие такого списка чётких правил значительно упрощает работу трейдера, минимизирует «человеческий фактор», а по моему личному мнению является самым главным признаком, по которому любители отличаются от профессионалов.

Без торговой системы, на мой взгляд, рассчитывать на что-либо в долгосрочной перспективе в этом бизнесе невозможно.

Пример простейшей торговой системы из обычной жизни может звучать так: «вечером, по понедельникам я покупаю фрукты». В этой торговой системе есть условия: 1) утро 2) понедельник. 3) Покупка фруктов.

Торговая система начнёт усложняться, как только мы начнём конкретизировать имеющиеся условия и добавлять новые: что значит «вечером»? Какие фрукты? Где мы их будем покупать? По какой цене? Сколько?

Должен быть чёткий алгоритм, который позволит вам действовать без значительных затрат времени и сил. Поэтому наша «фруктовая» торговая система может принять такой вид:

1) если сейчас вечер в промежутке с 17:00 до 20:00

2) если сегодня понедельник

3) купить бананы

4) один килограмм

5) по цене не выше чем 50 рублей за килограмм

6) на местном овощном рынке

Для финансовых рынков торговая система (очень утрированный пример) может выглядеть так:

«Если цена акции ОАО «ГАЗПРОМ» вырастает более чем на 50 копеек от открытия дня, покупать одну акцию. После открытия позиции выставить план ограничения убытка (стоп-приказ) для защиты позиции на уровне -30 копеек и взять прибыль (так называемый «тейк-профит») на уровне +70 копеек»

В моих торговых системах количество подобных (намного более сложных) конструкций доходит до нескольких десятков. Их набор и параметры постоянно (один раз в месяц) пересматриваются. Много тредейров закончили свою карьеру из-за того, что доверились хорошей торговой системе, которая со временем перестала работать. Известная поговорка гласит: «если и есть что-нибудь постоянное в этом мире, так это постоянные изменения».

Чтобы узнать, способен ли определённый набор правил купли-продажи приносить в будущем прибыль, есть единственный способ — тестирование на прошлых данных. Для этого данный алгоритм берёт и применяет свои условия к некоторым ситуациям в прошлом, давая ответ на вопрос, что было бы, если бы вы придерживались этого правила раньше.

Например, возьмём упомянутую мною Торговую Систему по акции «ГАЗПРОМ», о которой написано двумя абзацами выше. Что было бы, если бы мы поступали так раньше:

«Если цена акции ОАО «ГАЗПРОМ» вырастает более чем на 50 копеек от открытия дня, покупать одну акцию. После открытия позиции выставить для ограничения убытков (для защиты позиции используется «стоплосс») на уровне -30 копеек и взять прибыль, если цена выросла (выставить «тейк-профит») на +70 копеек»

Оказалось, что несмотря на то, что следовать такой Торговой Системе оказалось чуть выгоднее простой покупки акции и удержания её в течение исследуемого периода (синий график), всё же такая стратегия не создаёт прибыли:

Создать прибыльную Торговую Систему, которая будет прибыльной ХОТЯ БЫ НА ПРОШЛЫХ ДАННЫХ — это одна из самых важных задач системного трейдера.

Но здесь скрывается и самая главная проблема такого подхода. Слабое звено здесь — гипотеза о том, что «если рынок и в прошлом давал возможность зарабатывать при применении каких-то конкретных правил торговли, то такие возможности будут оставаться и в будущем».

Естественно, это далеко не так. Торговая Система, показавшая хорошие результаты при проверке на исторических данных, может не показать этих результатов в будущем!

На мой взгляд, образ мыслей профессионального трейдера, создающего и использующего торговые системы, должен содержать следующие тезисы:

1) Прошлые успехи не гарантируют успехов в будущем.

2) Любой успех может быть случайным.

3) Нет ничего постоянного в этом мире, а на финансовых рынках особенно.

Даже если алгоритм (торговая система) на длинной дистанции зарабатывает деньги, трейдер НЕ должен быть уверен в том, что точно так же будет и завтра. Единственный способ сохранять профессиональное чутье (в любой сфере) — это постоянно следить за изменениями и подстраиваться под меняющуюся обстановку.

Любая торговая система имеет свои характеристики, по которым можно определить её качество и потенциальную возможность приносить в будущем деньги. В бизнесе мы смотрим на такие показатели, как оборот, маржинальность продаж, прибыль, EBIDTA, ROI, ROA и так далее. Точно так же деятельность, направленная на систематическое получение прибыли посредством спекуляций на финансовых рынках, можно оценить по параметрам.

Самый простой и наглядный параметр для оценки качества и эффективности Торговой Системы — это Кривая Капитала.

КРИВАЯ КАПИТАЛА — это термин для обозначения графика изменения капитала. Этот график очень хорош своей наглядностью, и часто бывает достаточно просто взглянуть на него, чтобы оценить привлекательность конкретной Торговой Системы.

Пример. Кривая капитала (зелёным цветом), показанная на одном из моих алгоритмов в фактической торговле за период с 01.09.2013г по 31.01.2014.

Кривая Капитала даёт много информации для анализа эффективности применяемых методов и перспектив их дальнейшего использования, т.е. она даёт представление о том, чего можно ожидать в будущем (к этой гипотезе есть вышеупомянутая оговорка о негарантированности повторения прошлых результатов в будущем).

Взгляд на Кривую Капитала даёт многое понять.

Ниже представлены результаты работы двух торговых систем на одинаковом промежутке времени, показавшие почти одинаковые результаты по прибыли за исследуемый период. Но какая разница!

Кривая Капитала 1:

Несмотря на то, что на исследуемом отрезке времени прибыль всё же получена, но она получена слишком «дорогой ценой», если можно так выразиться.

Кривая Капитала 2.

Конечная прибыль почти такая же, но характер движения Кривой Капитала совершенно другой, более плавный, с гораздо меньшими просадками. Второй торговый алгоритм выглядит более «надёжным», убедительным, хотя тоже достаточно рискованный (на мой взгляд).

Я начинаю готовить Торговую Систему к «боевому» использованию только после того, как она покажет вот такую картинку (хотя бы на исторических данных, существовавших в прошлом):

Помимо визуальной оценки Кривой Капитала, имеет смысл обратить внимание на следующие параметры Торговой Системы:

1) Отношение максимальной просадки в % к среднегодовому доходу в %.

В моих торговых системах этот показатель составляет 1 к 4. Т.е. чтобы надеяться заработать (всего лишь надеяться) 40% годовых, надо быть психологически готовым к проседанию на -10%. При максимально допустимой просадке в -5% рассчитывать имеет смысл на среднегодовую доходность около 20-25%. И так далее.

ЧТО ТАКОЕ «ПРОСАДКА». Просадка — это величина, на которую отклоняется Кривая Капитала от предыдущих достигнутых максимумов.

Это — та «дань», которую нужно заплатить, чтобы надеяться на доходность. Как расходы в бизнесе являются его неотъемлемой частью, так и здесь есть своя расходная часть. Так как заранее неизвестно, будет следующая сделка прибыльной или нет, то надо смириться с тем, что часть из них окажутся в итоге убыточными.

2) Профит-фактор. Отношение суммы всех убытков, понесённых в результате неудачных сделок к сумме общей прибыли в результате прибыльных сделок.

Пример. В результате всех убыточных сделок убытки составили -200 тыс. рублей, а в результате прибыльных получена прибыль +280 тыс. рублей. Профит-фактор такой деятельности составляет 280/200=1,4

При профит-факторе, равном единице, означает, что прибыли нет, впрочем, и убытка тоже (прибыль=убыток, 1к1).

Задача трейдера и хорошей торговой системы — чтобы сумма прибылей не только превышала сумму убытков, но и превышала их, на мой взгляд, не менее чем в 1,5. Профит-фактор от 1,5 и выше я лично считаю одним из показателей хорошей Торговой Системы.

В моей Торговой Системе профит-фактор составляет около 2,5 на горизонте от одного года, т.е. зарабатывается в два с половиной раза больше денег, чем расходуется на неотвратимые убыточные сделки (на отрезках несколько месяцев этот параметр может «скакать» от 1,5 до 7).

3) Максимальное время нахождения в просадке в кол-ве месяцев.

Это важный параметр Торговой Системы, который показывает, сколько месяцев в прошлом Кривая Капитала могла находится ниже достигнутых максимумов, прежде чем вышла на прежний уровень.

Для моей Торговой Системы этот показатель составлял в прошлом 3 месяца.

ВАЖНО:

Торговая Система — это живой организм и постоянно меняется. По крайней мере, у тех трейдеров, которые хотят быть на плаву в этом быстро меняющемся мире, поэтому часто возникают ситуации, когда некоторые техники извлечения прибыли «живут» всего лишь несколько месяцев.

Некоторые техники используются годами без особых изменений, но т.к. природа большинства рыночных неэффективностей постоянно меняется, то меняются и подходы для их выявления и отработки.

В связи с этим часто становятся бессмысленны попытки оценить эффективность некоторых техник ДАЖЕ на прошлых данных.

РИСКИ.

У большинства людей слова «биржа» и «заработок на бирже» ассоциируются со сказочным богатством, а сам процесс их зарабатывания выглядит лёгким и приятным. Это не так, а, точнее, совсем наоборот: 90% трейдеров теряют деньги на рынке, и при этом и выигравшие и проигравшие проходят через огромные психологические и физические нагрузки во время работы.

Вообще, говоря математическим языком, спекуляции на бирже, как бы мы их не называли (речь идёт именно о спекуляциях, а не об инвестировании! Для инвестирования тоже нужна биржа) — это «игра с отрицательной суммой». (ссылка на теорию игр).

Риски в этом виде бизнеса делятся на две основные группы.

1) Коммерческие.

Коммерческий риск — это риск получения убытков в результате неудачных операций. Любая коммерческая деятельность — это рисковая деятельность, которая не гарантирует прибыль. Вообще, 100% гарантий в нашем живом мире не существует ни в чём. В этом смысле даже доход от вклада в банке не может считаться полностью безрисковой деятельностью, т.к. вкладчик несёт риски банкротства банка. Сейчас, когда началась волна схлопываний банков, эта истина станет как нельзя более очевидной.

Т.е. любая деятельность, а тем более, деятельность, направленная на извлечение прибыли, сопряжена с рисками, возрастающими, как правило, пропорционально ожидаемой прибыли.

Природа коммерческих рисков в данном виде деятельности связана с тем неутешительным фактом, что прошлые успехи не гарантируют успеха в будущем, успешное тестирование правил на прошлых данных не гарантирует доходов в будущем.

Во всём этом есть одна хорошая новость:

КОММЕРЧЕСКИЙ РИСК ИНВЕСТОРА ОГРАНИЧЕН и не может быть больше обговорённого с Консультантом перед началом работы. Это самый главный параметр, который Инвестор устанавливает для Консультанта.

Пример: Если Инвестор начал работать с суммой в 1 млн. рублей и установил максимально допустимый риск на капитал в 5%, то значит, потенциальные убытки Инвестора ограничены суммой в 50 тыс. рублей (5% от 1 млн. рублей).

Больше указанной суммы вследствие рекомендаций Консультанта Инвестор потерять не может (не должен!).

Хорошая новость: Достижение максимально допустимой просадки не всегда означает, что Инвестор понёс убытки относительно стартового капитала. Например, Консультант начал работать со стартовым капиталом Инвестора 1 млн. рублей с установленным риском в 7%. В течение полугода капитал Инвестора вырос до 1 млн. 220 тыс. рублей, а затем попал в «просадку» 7% от достигнутых максимумов (см. описание «просадки» выше) — т.е. снизился до 1 млн. 134 тыс. рублей. Несмотря на то, что максимально установленный риск достигнут, Инвестор всё ещё с прибылью +134 тыс. рублей относительно начальной суммы.

Однако, есть риски, покрыть которые Консультант не в состоянии:

2) Экономические и инфраструктурные риски.

Брокер, Биржа, Политика, Каналы связи, Стихийные бедствия.

Продолжение следует.

теги блога GSV_pusher

- Арсагера

- выходные дни

- Герман Клименко

- гэп

- гэп на открытии

- доллар

- закон яровой

- инвестиции

- конференция смартлаба

- математика

- осторожность

- оффтоп

- перенос позиции

- ПИФы

- психология

- робот

- рубль

- статистика

- тестирование

- торговая система

- торговый алгоритм

- УК

- Управляющие компании

еще бы заставить себя придерживаться своей же системы, а не лезть в пекло

Это основная задача аналитика, а не трейдера-профессионала

«Резкие, взрывообразные движения цен, если к ним присоединиться, дают возможность извлечь прибыль, основываясь на предположении, что цена проделает ещё какое-то движение в начатом направлении.»

К ним нельзя присоединиться. На то они и «взрывообразные». В импульс нужно входить ДО того, как он начнется. Для этого нужно понимать КАК он формируется и на чьи деньги существует. Импульс вверх — это отъём денег у шортистов. Как загнать людей в шорты? См. далее по своему тексту:

«Большую часть времени котировки ценных бумаг часто совершают ненаправленные, хаотичные движения»

Идём далее:

«Наличие такого списка чётких правил значительно упрощает работу трейдера, исключает «человеческий фактор»

«Список чётких правил» никак не может исключить «человеческий фактор». «Человеческий фактор» как раз и мешает трейдеру соблюдать свои же правила. Большинство всегда предпочтёт мизерную несистемную прибыль, системному убытку. Чтобы исключить «человеческий фактор», нужно найти ПРИЧИНУ, которая мешает быть дисциплинированным.

Дальше читать не стал.

— бывает, но если у вас робот, то влияние человеческого фактор минимизируется.

Наличие робота его не исключает, а именно минимизирует :) По крайней мере у меня. Этот пресловутый человеческий фактор так и тянет меня иногда выключить автоматическое ведение позиции и вести её вручную, что «прям кюшать не могу» ©

Этот человеческий фактор в иной день так и шепчет вам на ухо «сегодня — особенный день, выключи робота, ведь он не сможет взять столько прибыли, сколько ты, о человек, с твоими мозгами...» :))))

Знаете, вот из-за таких «писателей» (особенно которые пишут для тех, кто далёк от рынка) мы и наблюдаем толпу разочарованных неудачников.

«Наличие такого списка чётких правил значительно упрощает работу трейдера, ИСКЛЮЧАЕТ «человеческий фактор»»

«но тут не соглашусь.

Наличие робота его не исключает, а именно минимизирует»

Но в неудачниках я не виноват :)

P.S. С вашего позволения внёс правки в исходный текст, заменив «исключает» на «минимизирует». Как говорится «никогда не говори „никогда“».

«Но в неудачниках я не виноват»

Информация для новичков, как правило, подается в научно-популярном стиле. Это создает иллюзию простоты. Люди начинают верить в «лёгкий заработок». Ведь надо только знать, где покупать, где продавать (т.е. иметь систему) — и всё будет окей. Поэтому им кажется, что причина неудач в том, что у них пока нет рабочей системы. Как только она у них появится, они сразу начнут рубить бабло (ведь какой идиот станет отступать от прибыльной системы?). А вы им поддакиваете. И заявляете что наличие списка правил «минимизирует» человеческий фактор. Т.е. повторяете вслед за другими избитые «истины», которые не соответствуют действительности. Вместо того, чтобы сказать о том, что для тренировки дисциплины требуется колоссальная работа над собой. В основе наших поступков всегда лежат те или иные убеждения. Если трейдер допускает отступление от правил, значит он убежден, что такое действие в данный момент более выгодно, чем следование системе (возможно из-за того, что сомневается в своей системе). Только пересмотрев свои убеждения, можно изменить поведение. Нужно учиться работать со своими эмоциями (не подавлять их, а принимать). Нужно изучать теорию вероятностей и много ещё чего нужно.

Заменить «исключает» на «минимизирует»? Не смешите.

Да, я считаю, что рынок — это игра с отрицательной суммой, деньги успешных делаются за счёт денег неуспешных, но это придумано не мной. Да, эта деятельность требует некоторых способностей, но и их наличие не даёт никаких гарантий. Всё верно. Да, наличие системы, списка правил, облегчает работу (на мой взгляд), но не даёт гарантий прибыли. Более того, если правила опираются на неправильные изначально предпосылки, то система будет направлена наоборот — на получение убытка

Как на ваш взгляд должно выглядеть максимально ЧЕСТНОЕ объяснение управляющего (трейдера) о том, что он делает с деньгами клиентов? Если у вас есть клиенты, то поделитесь своим опытом общения с ними, я буду Вам благодарен.

Если я Вас насмешил, то надеюсь, вы смеялись по-доброму, ибо нет ничего в нашем обсуждении обидного для Вас или меня :)))

«Как на ваш взгляд должно выглядеть максимально ЧЕСТНОЕ объяснение управляющего (трейдера) о том, что он делает с деньгами клиентов?»

Так вы управляющий? Тогда вы поступили максимально честно. Одно дело вводить в заблуждение людей, далёких от биржи, о том как НАДО зарабатывать. И совсем другое — честно рассказать о том, что вы сами делаете с деньгами своих клиентов. Если кто-то согласен, чтобы на его деньги каждый 7-ой торговый день заходили в лонги или помогали фиксировать прибыль инициаторам импульса, это его проблемы. Если кто-то считает, что наличие у управляющего свода торговых правил «минимизирует» вероятность их нарушения, это также его проблемы. Согласен, к вам вопросов нет. Вы честно раскрыли карты.

«Если кто-то согласен, чтобы на его деньги каждый 7-ой торговый день заходили в лонги или помогали фиксировать прибыль инициаторам импульса...».

Согласие клиента на это не требуется, ему нужна прибыль при установленном уровне риска, а поиск таких ситуаций и есть моя работа. Много лет.

Поиск ситуаций, рыночных неэффективностей и их последующая эксплуатация — основа стратегии. Возможно, я Вас неправильно понял —

Мне сначала показалось, что Вы скептически настроены к получению прибыли теми способами, которые Вам не нравятся или непонятны.

«Возможно, я Вас неправильно понял —

Мне сначала показалось, что Вы скептически настроены к получению прибыли теми способами, которые Вам не нравятся или непонятны.»

На этот раз вы поняли меня абсолютно верно. Я скептически отношусь к тем способам получения прибыли, которые мне не понятны.

Можете в личке связаться со мной?

Спасибо

Что вы в конечном итоге хотите получить?

Т.е. если мне нужно увидеть график кривой капитала по ФАКТИЧЕСКИМ сделкам, то я беру Excel и строю график там. Хотя есть и специализированные программы и сервисы для этого (я не пользуюсь).

С удовольствием заскриншотил ваш профиль с этой фразой, спасибо, доставили.