SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

ЕЦБ в решимости... спасти банки от нового финансового кризиса, а не от дефляции в Еврозоне

- 09 мая 2014, 09:54

- |

Все же пост пришлось писать уже после выступления Марио Драги из-за передислокации в теплые края, но меня несколько удивило четкая речь главы ЕЦБ. Что я выделил для себя, как основное в его политике ““forward guidance”:

- Мы готовы к действиям на следующем заседании в июне;

- Мы обсуждали весь спектр инструментов.

Сейчас все ломают головы над тем, что же предпримет ЕЦБ уже в ближайшее время. Судя по всему, что, во-первых, евро станет волатильным перед следующим решением по ставкам, а во-вторых, все будут ждать цифр по инфляции за июнь месяц.

Сейчас все ставят на то, что ЕЦБ снизит ключевую процентную ставку MRO с 0.25% до 0.1%, а DF будет снижена от нуля до -0.15%. На сколько вероятен данный сценарий – это одно дело, но насколько эффективно будет данное решение в плане борьбы с дефляцией – это совсем уже другая история.

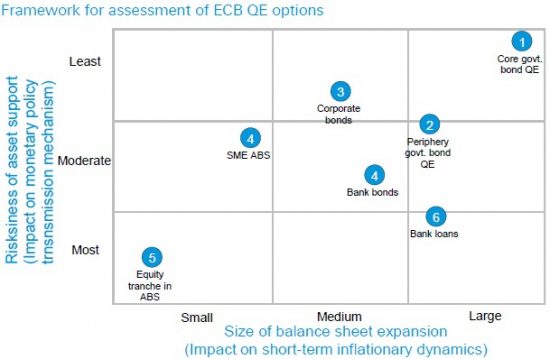

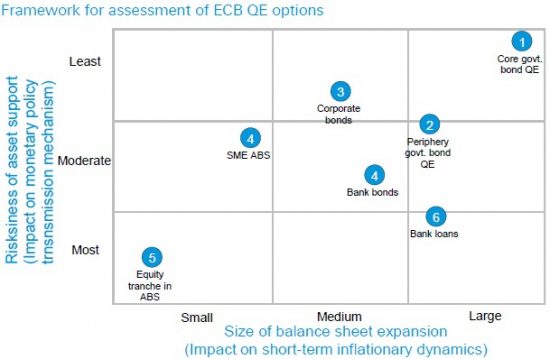

Дело в том, что снижение ставок ни к чему толком не приведет, и это сейчас отмечают многие эксперты, которые занимаются и занимались вопросами дефляции. Второе, о чем хочется поговорить – масштабная программа выкупа активов. Вероятность данной программы очень низкая, но я склоняюсь лишь к одному мнению, что в совокупности с данной программой и снижением ключевых ставок – будет полная каша. Как я уже отмечал в предыдущем посте, ссылаясь на shortmarkets, то снижение DF в отрицательную зону приведет к ужесточению денежно-кредитной политики. А вот выкуп активов куда более понятен и эффективен будет для решения проблемы с дефляцией. Но во втором решении есть пробелы, которые ЕЦБ, судя по всему, заполнит уже в июне месяце – расширение ломбардного (collateral) списка активов в Additional Credit Claims (ACC). Влияние на инфляцию данной затеи можно проиллюстрировать графиком ниже:

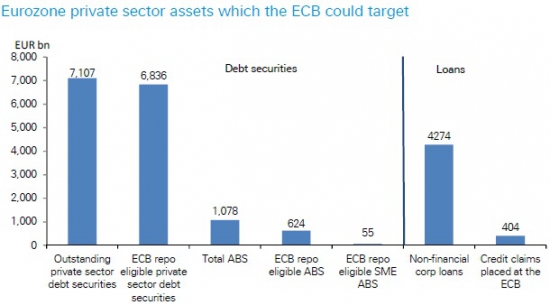

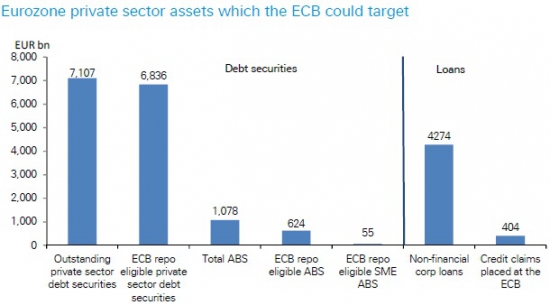

Учитывая достаточную глубину рынка вкорпоративных бондах и банковских кредитах именно на “этот риск” расширится ломбард, и подготовят к новому раунду LTRO. Но давайте смотреть глубже. Этого говна в европейских банках больше, чем им хотелось бы, если взглянуть на Eurozone private sector assets:

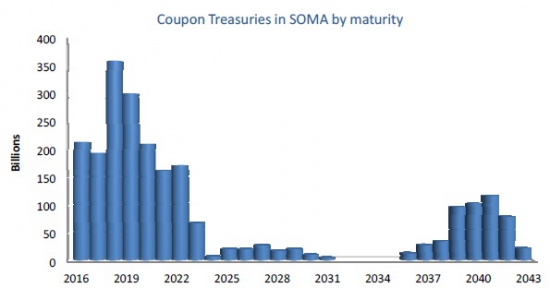

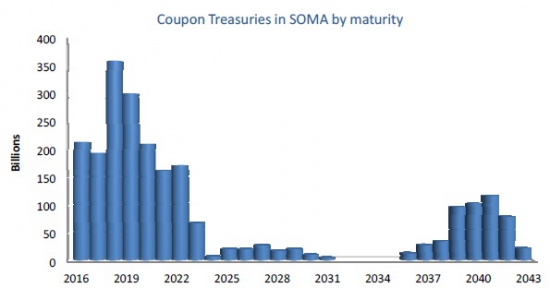

Но основная цель данного решения мне кажется, что совсем в другом будет. Все прекрасно знают, что повышение доходности приводит к обесцениванию активов. И здесь уже самое прямое влияние будет иметь на капитал банка. Почему повышение доходности? Так или иначе, а ФРС выходит на финишную прямую к повышению процентной ставки, а это повлечет за собой рост доходности в рисковых активах, если судить из истории. Так же при росте доходности показатель погашения уменьшается, а через 7-9 месяцев начинается рост спреда OAS и роста дефолтов. Так что Марио Драги просто действует на опережение, чтоб не допустить нового банковского кризиса в еврозоне. Ну а что же будет с евро? Если ЕЦБ понизит ключевые процентные ставки, то это повлечет за собой снижение FCF, и как следствие, скорости возврата средств от LTRO. Все указывает на то, что ФРС окончательно прекратит LSAP уже в октябре и здесь нужно смотреть уже уменьшение балансов ЕЦБ и ФРС (график ниже представляет собой погашение облигаций ФРС):

Но основное на что стоит обратить внимание – спред между 2-ух летними реальными доходностями по евро кривой и TIPS. Почему 2-ух летними? Ответ кроется в ожиданиях рынка по поводу будущей денежно-кредитной политике, которую очень четко показывает EONIA Strip. Кстати, премия за риск по периферийным долговым бумагам спустилась к историческим минимумам. Так что денежных потоков, которые шли в виде портфельных инвестиций, не стоит ожидать в таких объемах. Вот такие вот мысли на ночь глядя.

P.S. Поздравляю Всех с Днем Победы. Хороших выходных и отличного настроения.

- Мы готовы к действиям на следующем заседании в июне;

- Мы обсуждали весь спектр инструментов.

Сейчас все ломают головы над тем, что же предпримет ЕЦБ уже в ближайшее время. Судя по всему, что, во-первых, евро станет волатильным перед следующим решением по ставкам, а во-вторых, все будут ждать цифр по инфляции за июнь месяц.

Сейчас все ставят на то, что ЕЦБ снизит ключевую процентную ставку MRO с 0.25% до 0.1%, а DF будет снижена от нуля до -0.15%. На сколько вероятен данный сценарий – это одно дело, но насколько эффективно будет данное решение в плане борьбы с дефляцией – это совсем уже другая история.

Дело в том, что снижение ставок ни к чему толком не приведет, и это сейчас отмечают многие эксперты, которые занимаются и занимались вопросами дефляции. Второе, о чем хочется поговорить – масштабная программа выкупа активов. Вероятность данной программы очень низкая, но я склоняюсь лишь к одному мнению, что в совокупности с данной программой и снижением ключевых ставок – будет полная каша. Как я уже отмечал в предыдущем посте, ссылаясь на shortmarkets, то снижение DF в отрицательную зону приведет к ужесточению денежно-кредитной политики. А вот выкуп активов куда более понятен и эффективен будет для решения проблемы с дефляцией. Но во втором решении есть пробелы, которые ЕЦБ, судя по всему, заполнит уже в июне месяце – расширение ломбардного (collateral) списка активов в Additional Credit Claims (ACC). Влияние на инфляцию данной затеи можно проиллюстрировать графиком ниже:

Учитывая достаточную глубину рынка вкорпоративных бондах и банковских кредитах именно на “этот риск” расширится ломбард, и подготовят к новому раунду LTRO. Но давайте смотреть глубже. Этого говна в европейских банках больше, чем им хотелось бы, если взглянуть на Eurozone private sector assets:

Но основная цель данного решения мне кажется, что совсем в другом будет. Все прекрасно знают, что повышение доходности приводит к обесцениванию активов. И здесь уже самое прямое влияние будет иметь на капитал банка. Почему повышение доходности? Так или иначе, а ФРС выходит на финишную прямую к повышению процентной ставки, а это повлечет за собой рост доходности в рисковых активах, если судить из истории. Так же при росте доходности показатель погашения уменьшается, а через 7-9 месяцев начинается рост спреда OAS и роста дефолтов. Так что Марио Драги просто действует на опережение, чтоб не допустить нового банковского кризиса в еврозоне. Ну а что же будет с евро? Если ЕЦБ понизит ключевые процентные ставки, то это повлечет за собой снижение FCF, и как следствие, скорости возврата средств от LTRO. Все указывает на то, что ФРС окончательно прекратит LSAP уже в октябре и здесь нужно смотреть уже уменьшение балансов ЕЦБ и ФРС (график ниже представляет собой погашение облигаций ФРС):

Но основное на что стоит обратить внимание – спред между 2-ух летними реальными доходностями по евро кривой и TIPS. Почему 2-ух летними? Ответ кроется в ожиданиях рынка по поводу будущей денежно-кредитной политике, которую очень четко показывает EONIA Strip. Кстати, премия за риск по периферийным долговым бумагам спустилась к историческим минимумам. Так что денежных потоков, которые шли в виде портфельных инвестиций, не стоит ожидать в таких объемах. Вот такие вот мысли на ночь глядя.

P.S. Поздравляю Всех с Днем Победы. Хороших выходных и отличного настроения.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

Поправьте если не прав!

Спасибо!

У меня нет графиков, но по котировкам видно!

Один лишь фактор украины ведь не мог так подействовать на доходность векселей и краткосрочных облигаций! Что думаете? Если взять только фактор доходностей по нашим облигациям?

тут можно посмотреть Россию

Спасибо!

А вид «steepener» это наклон, крутизна? Значит изменится наклон в сторону обратного вида ведь?

А про 16-17год знаю без таких заумей.+++