SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlexeyDavtyan

Ценообразование по фьючерсам

- 23 июня 2014, 11:06

- |

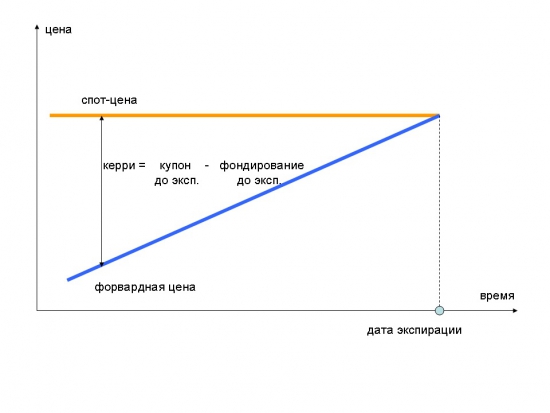

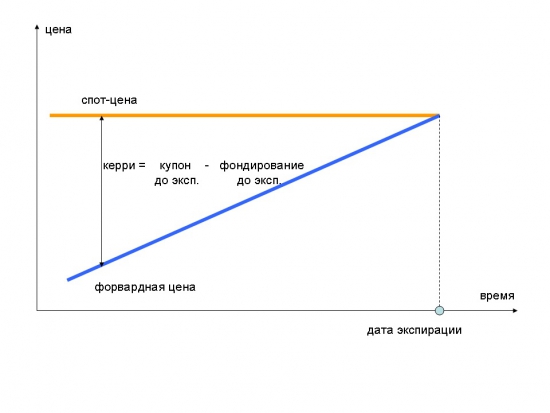

Форвардная(фьючерсная) цена облигации позволяет зафиксировать стоимость облигации в будущем. Т.е. купить фьючерс – значит зафиксировать стоимость покупки облигации в будущем.

То же самое можно сделать с помощью РЕПО: сейчас покупаем облигацию, сразу отдаем её в РЕПО до экспирации – если дисконт нулевой, то и отвлечение будет нулевым. На дату экспирации мы должны заплатить по РЕПО, но за время владения облигацией нам пришел купон. Поэтому в результате мы уже сейчас фиксируем цену покупки в будущем, равную:

Цена(форв.) = Цена(спот) – (Купон до экспирации – Фондирование до экспирации)

Т.е. в цену форварда входит купонный доход до экспирации.

Разница между купонным доходом и стоимостью фондирования называется керри:

Керри = Купон до экспирации – Фондирование до экспирации

При приближении даты экспирации керри уменьшается до 0 – имеем схождение спотовой и форвардной цены

В случае неивнертированной кривой доходности, керри – разница между купонным доходом и стоимостью фондирования, будет положительным – и форвард будет в бэквордации к споту – т.е. растет с течением времени. Т.е. если за время владения фьючерсом (лонг) ставки на рынке не меняются — вы зарабатываете Керри.

Наиболее простой путь для расчета цены фьючерса – считать его форвардом на корзину.

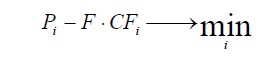

При поставке продавец фьючерса получит

цену фьючерса * конв. кфц + НКД

для поставляемой бумаги. Выгодней всего ему будет поставить бумагу, по которой он меньше теряет при поставке — разницу между ценой облигации на споте и ценой из фьючерса:

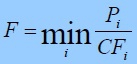

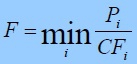

Поэтому на дату поставки цена фьючерса равна мимимальной их спотовых цен, деленных на конверсионный кфц – иначе будет возможна арбитражная прибыль:

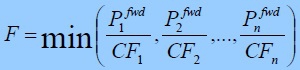

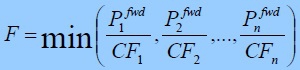

По аналогии, до даты поставки цена фьючерса должна быть равна минимуму из форвардных цен/конверсионный кфц(*):

Для расчета форвардных цен мы должны знать как цены спота, так и ставку РЕПО до экспирации.

Вот в двух словах принцип ценообразования по фьючерсу на конкретную корзину.

farok писал:

«Вопрос фьчерсы конечно бесплатное плечо, но 3 месяца только, а при перекладке в новый съедается вся прибыль облигация живёт сильно дольше, где грааль?

В качестве хеджа под конкретные события супер, но если исходить из времени погашения то как работать.»

Рассмотрим пример. В последний торговый день (04.06.2014) фьючерс OF15-6.14 стоил 11350 руб., а следующий OF15-9.14 стоил 9960. Это не означает, что при перекладке в новый контракт вы теряете 11350-9960=1390 руб на кадый контракт. При перекладке вы просто продаете старый (OF15-6.14) за 11350 и покупаете новый (OF15-9.14) за 9960. Т.е. если вы были в лонге на 10 контрактов и купите новых 10 контрактов, то у вас так и остается позиция на покупку 100 облигаций (лот контракта -10 облигаций). Но т.к. цена контракта ниже, то соответственно и ниже ГО. Т.е. единственное, что поменяется, у вас зафиксируется меньший объем ГО.

Надеюсь, я правильно понял вопрос?)

То же самое можно сделать с помощью РЕПО: сейчас покупаем облигацию, сразу отдаем её в РЕПО до экспирации – если дисконт нулевой, то и отвлечение будет нулевым. На дату экспирации мы должны заплатить по РЕПО, но за время владения облигацией нам пришел купон. Поэтому в результате мы уже сейчас фиксируем цену покупки в будущем, равную:

Цена(форв.) = Цена(спот) – (Купон до экспирации – Фондирование до экспирации)

Т.е. в цену форварда входит купонный доход до экспирации.

Разница между купонным доходом и стоимостью фондирования называется керри:

Керри = Купон до экспирации – Фондирование до экспирации

При приближении даты экспирации керри уменьшается до 0 – имеем схождение спотовой и форвардной цены

В случае неивнертированной кривой доходности, керри – разница между купонным доходом и стоимостью фондирования, будет положительным – и форвард будет в бэквордации к споту – т.е. растет с течением времени. Т.е. если за время владения фьючерсом (лонг) ставки на рынке не меняются — вы зарабатываете Керри.

Наиболее простой путь для расчета цены фьючерса – считать его форвардом на корзину.

При поставке продавец фьючерса получит

цену фьючерса * конв. кфц + НКД

для поставляемой бумаги. Выгодней всего ему будет поставить бумагу, по которой он меньше теряет при поставке — разницу между ценой облигации на споте и ценой из фьючерса:

Поэтому на дату поставки цена фьючерса равна мимимальной их спотовых цен, деленных на конверсионный кфц – иначе будет возможна арбитражная прибыль:

По аналогии, до даты поставки цена фьючерса должна быть равна минимуму из форвардных цен/конверсионный кфц(*):

Для расчета форвардных цен мы должны знать как цены спота, так и ставку РЕПО до экспирации.

Вот в двух словах принцип ценообразования по фьючерсу на конкретную корзину.

farok писал:

«Вопрос фьчерсы конечно бесплатное плечо, но 3 месяца только, а при перекладке в новый съедается вся прибыль облигация живёт сильно дольше, где грааль?

В качестве хеджа под конкретные события супер, но если исходить из времени погашения то как работать.»

Рассмотрим пример. В последний торговый день (04.06.2014) фьючерс OF15-6.14 стоил 11350 руб., а следующий OF15-9.14 стоил 9960. Это не означает, что при перекладке в новый контракт вы теряете 11350-9960=1390 руб на кадый контракт. При перекладке вы просто продаете старый (OF15-6.14) за 11350 и покупаете новый (OF15-9.14) за 9960. Т.е. если вы были в лонге на 10 контрактов и купите новых 10 контрактов, то у вас так и остается позиция на покупку 100 облигаций (лот контракта -10 облигаций). Но т.к. цена контракта ниже, то соответственно и ниже ГО. Т.е. единственное, что поменяется, у вас зафиксируется меньший объем ГО.

Надеюсь, я правильно понял вопрос?)

теги блога Алексей Давтян

- FOMC

- MOEX

- Russia

- russia30

- биржа

- Блогеры

- бонд

- бонды

- доходность

- дюрация

- евробонд

- евробонды России

- еврооблигации

- закон о блогерах

- ключевая ставка

- кривая доходности

- макроэкономика

- ММ

- Московская Биржа

- Облигации

- опрос

- ОФЗ

- плечо

- спред

- Ставка процента

- ставка ЦБ

- ставки

- ФРС

- Фьючерс

- Фьючерсы

- фьючерсы ОФЗ

- фьючесы

- фючерсы