Блог им. Endeavour

О текущем моменте

- 16 февраля 2015, 16:18

- |

В начале 2015 года опять появились страхи о выходе Греции из Еврозоны, после победы радикальной партии Сиризы на выборах. Испугались даже того, что ЕЦБ перестал брать в залог греческий долг. Пугаться здесь нечего, так как Драги тем самым подталкивает стороны к поиску консенсуса между греками и кредиторами (Тройкой). При этом греческие банки спокойно могут по-прежнему занимать деньги у ЕЦБ через программу ELA – emergency liquidity assistance. Такие кредиты требуют просто большего залога и имеют более высокую ставку, но при этом у греческих банков уже давно нет существенного объема облигаций греческого правительства на своих балансах.

Страхи вокруг Греции снова вызвали опасения о ее долговых проблемах. Это ошибочное понимание текущий ситуации. Это не так и рынок здесь ошибается. Действительно, номинальное отношение долга к ВВП составляет 175%. Однако, наибольшее количество долга после его реструктуризации выражено в условных терминах, что предполагает NPV долга существенно ниже официальных цифр, которые все видят. Например, греческое правительство после реструктуризации долга должно 142 миллиарда евро EFSF или 45% всего размера долга. Греция платит по нему только 1,5% (к примеру, сравните со ставкой, которую платит Россия по своему гос долгу).

К примеру, институт Брюгеля подсчитал, что в 2014 году греческое правительство выплатило платежей по долгу в размере 2,6% ВВП. Это примерно столько же сколько платят Германия и Франция и существенно меньше, чем Испания или Италия!

Поэтому проблема заключается не в долге, а дефиците! Греки предлагают снизить их первичный таргет по бюджетному дефициту с 4,5% ВВП до 1-1,5%. И можно с уверенностью говорить, что представители Франции, Италии, Испании, входящие в Еврокомиссию, поддержат это, так как у них самих проблема такого же рода и немцы в одиночестве здесь уже ничего не противопоставят им.

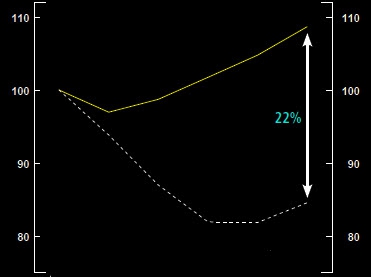

Более того, греки выполнили обещание срезать правительственные расходы, причем значительно больше, чем было согласовано первым пакетом помощи МВФ пять лет назад. Так непроцентные расход были уменьшены на 25% больше, чем первоначально договорились. МВФ прогнозировал гораздо меньшее падение ВВП (см. график).

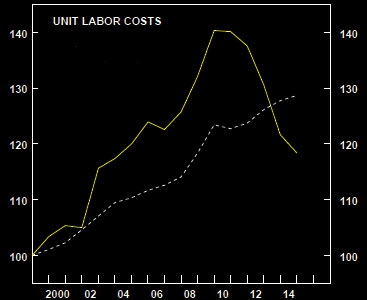

За кризисные годы Греция существенно, на 25% уменьшила затраты на труд (unit labor cost) в результате внутренней девальвации, полностью закрыв таким образом гэп по этому показателю с остальной Европой.(см. график – сплошная линия – Греция).

Таким образом, можно с уверенностью говорить, что переговоры Греции и Тройки завершатся успешно. Греция получит еще более облегченные условия выплаты долга, а вот уменьшать размер самого долга нет необходимости, так как он комфортен. Что же действительно хочет греческое правительство, и оно получит это получит – возможность иметь меньший бюджетный профицит для того чтобы увеличить расходы, которые в свою очередь простимулируют депрессивную экономику.

Второе, что рынок ошибочно оценивает – это повышение процентной ставки ФРС. После хороших отчетов по рынку труда в январе, появились спекуляции, что ФРС этим летом начнет повышать ставки. Так фьючерсы на ставку ФРС резко подскочили и дают 76% вероятность повышения ставки на заседании ФРС 15-17 июня. Подскочили также доходности 2-х леток соответственно. При таких ожиданиях рынка S&P уже не сможет расти до июньского заседания. Рынок сам себя накручивает.

Члены ФРС уже многократно говорили, что повышения ставки должно быть связано с таргетом 2% по инфляции, в этом как сказала Джанет Йеллен ФРС должен быть «reasonably confident». А что мы видим по факту? По факту долгосрочные инфляционные ожидания упали к уровням, которых мы не видели с кризиса 2008 года! Core CPI сейчас 0,75% год к году и отрицательные 0,2% за последние 6 месяцев. Более того мы видим очень слабый рост доходов работников, несмотря на сильный показатель января +0,5%. Однако нужно отметить, что столь сильный показатель января был искажен тем, что в 19 штатах с 1 января 2015 года был поднят МРОТ. Поэтому если брать этот показатель в годовом выражении, то прирост будет только 2,2% для всех работников и только 2% для работников, занятых в производство и на не руководящих должностях (nonsupervisory workers). Надо помнить, что занятость – это больше запаздывающий индикатор, а не опережающий. Поэтому хорошие данные по payrolls января это эффект хороших данных по ВВП прошлого лета.

Как многие указывают, эффект от падения цен на нефть придаст ускорение экономической активности. Однако это будет компенсировано сильным долларом. Так, ФРС Атланты, который строит real time модель ВВП указывает на его прирост в первом квартале 2015 года на уровне 2,1%, что уже предполагает ухудшение динамики прироста занятых в будущем. Это кстати полностью подтверждается недавним снижением компонента ISM индекса, отражающим занятость.

На что может еще обратить внимание ФРС и отложить повышение ставки на более поздний срок? Йеллен, характеризуя рынок труда часто упоминает слово slack – слабость. Тогда в чем эта слабость, если показатель безработицы неуклонно снижается? Если покопаться в деталях, то можно отметить следующее. Если взять показатель занятность к населению, то это соотношение к ключевой возрастной группе от25 до 54 лет вдвое ниже чем в 2007 году. Если взять более широкий показатель безработицы U-6 (он, например, отражает людей, которые заняты только частично, а хотели бы работать на полный день), то он находится на уровне 11,3%. Здесь нужно отметить, что в предыдущем бизнес цикле 2001-2007 ФРС начал повышать ставку, когда U-6 снизился к 9,5% (первое повышение ставки было в июне 2004 года, когда ставка была 1%). Если предположить, что ставка U-6 будет в среднем снижаться 0,1 в месяц, то к 9,5% она вернется только к лету 2016 года.

Надо отметить, что среди экономистов сейчас идут дебаты относительно кривой Филлипса, которая как бы становится плоской или как говорят трейдеры – во флэте. (https://ru.wikipedia.org/wiki/%D0%9A%D1%80%D0%B8%D0%B2%D0%B0%D1%8F_%D0%A4%D0%B8%D0%BB%D0%BB%D0%B8%D0%BF%D1%81%D0%B0).

Если говорить простыми словами, это означает, что инфляция больше не является очень чувствительной к изменениям в безработице. Такое уже было, например, в конце 1990-х, когда безработица была 3,8% без усиления инфляции. Такой же эффект наблюдался и во время Великой депрессии.

Однако здесь появляется еще одна проблема, над которой нужно думать ФРС. Низкая инфляция в текущих экономических условиях будет иметь негативную сторону. Если заемщики ожидают инфляцию в 2%, а она разворачивается к 1%, то это будет означать, что реальная стоимость их обязательств буде выше на 1% — это плохое последствие для экономики, которая наполнена долгом.

И еще один момент, почему ФРС не будет повышать ставку. Процентные ставки в американской экономике неуклонно снижаются с 1980 года. Но самое любопытное заключается в том, что если взять предыдущий бизнес цикл 2001-2007 годов, то реальная процентная ставка тогда была 1%. А это был особенны период, в течение которого не было давление на работодателей повышать зарплату работникам, инфляция была стабильной, спрос разогревался массивным пузырем ипотеки, фискальными стимулами (Bush tax cuts), увеличивающимися военными расходами на Ирак и Афганистан, а также сильным ростом развивающихся рынков. Сейчас этого ничего нет: доллар укрепляется, развивающиеся рынки в стагнации или падении, фискальные стимулы – это всего лишь мечта, хорошо, что еще перестали сокращать расходы и что самое важно большинство американцев поменяло после кризиса 2008 свои привычки – покупать вещи, которые им не нужны, на деньги, которых у них, чтобы впечатлять людей, которых они не знают.

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония

Именно подъем реальной процентной ставки до 5% в 2007 году и послужил триггером первой волны кризиса. Повышение процентной ставки привело к серии банкротств в ипотечных агентствах, т.к. рост ставки привел к невозможности выплат по ипотечным кредитам без первого взноса.

Вообще, ставку пытаются поднять уже как минимум с краха доткомовского пузыря в 2001 и каждая такая попытка приводит к очередному кризису. Поэтому и не поднимают — нельзя, рухнет экономика. Не рухнет только если в Европе будет война и все капиталы рванут в Штаты. Вот из-за этого и весь сыр бор последних лет.

Только я совсем не пойму, как можно всерьез обсуждать 0.25% или 0.5% или (о ужас) а вдруг целых 0.75% — для экономики, и для акций нет абсолютно никакой разницы. Что 0.25%, что 0.75%, одно и то же.

Разница есть только для перемаржованного керри и таких же перемаржованных облигационных стратегий

Греция, Греция… сколько за последние 100 лет они «прощали» свои долги?

Дoлг у них около 130 %.

Напишите немного что Вы думаете о низкой % ставке и доходам пенсионных фондов в США.НасколЬко им критично.

Есть ли у Вас мнение по рублю?

Особенно по спреду рубля и нефти?

Автору спасибо.

От себя лишь добавлю, что неадекватность людей оценивающих задолженность страны только по показателю Debt\GDP (без учёта дюрации, процентных платежей, временной структуры и валюты платежа) — достала. И Вы замечательно дали это всё понять на примере греции.