Блог им. Tasce

***Секрет трейдинга Школоты*** Воскресный трэш

- 12 апреля 2015, 14:48

- |

Воскресный трэш

Когда я еще торговал «на бумаге», я подсчитал, как изменится результат моей торговли, если из нее исключить крупные убытки из-за упертости и серии мелких тильтовых убытков. Результат меня удивил: из глубоко отрицательного он стал слегка положительным. Поэтому главной задачей торговой системы я стал считать предотвращение подобных убытков. На этом полномасштабные поиски Грааля прекратил.

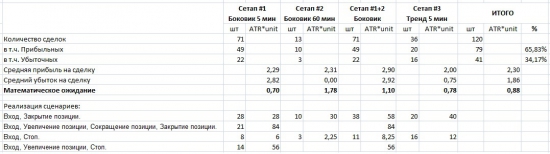

На протяжении 10 недель на ваших глазах я сделал 120 сделок и ежедневно рассказывал: что, как и почему я делал. Отвечал на любые вопросы. Большинство из них касались единственного индикатора, который я использую – ATR.

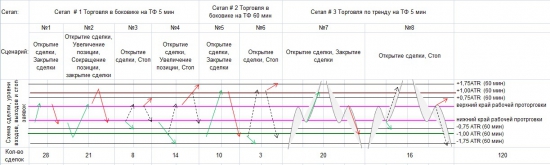

- Сделки совершал на двух таймфреймах: 5 мин и 60 мин.

- Торговал и боковик, и тренд.

- Не строил никакие прогнозы. Не учитывал никакие фундаментальные данные, новости, мнения аналитиков. Аналитику читал только на Смарт-лабе и только в блогах интересных мне людей. В торговле прочитанное не использовал никак.

- Направление сделки определял на глаз.

- Точки входа, целевые уровни и уровни стопов определял на глаз.

- Сравнение диапазонов между этими уровнями со среднечасовым диапазоном прошлого дня проводил на глаз.

- Никаких секретных методов, индикаторов не знаю.

- Родственников ни в ЦБ РФ, ни в ФРС США не имею. Инсайдерскую информацию никакими путями не получаю.

- Все сделки совершал между делом, без отрыва от учебы, создания сайта и всего того, что я включаю в понятие «интересная насыщенная жизнь».

Текущий результат: +51,53% (Февраль +20,53%, Март +18,26%) Мой пламенный привет всем тем, кто ждет, что «усреднение» и «ловля ножей» приведет меня к сливу.

Положительное матожидание по всем трем сетапам. Вне зависимости от таймфрейма (5 мин, 60 мин) и от состояния рынка (тренд, боковик).

Блин, только мне одному кажется, что ATR тут совсем ни при чем? Может, мне вовсе удалить этот индикатор из торгового терминала? Тогда станет заметно, что мой блог посвящен управлению рисками?

Почему-то собственно профилактика рисков, в отличии от ATR, почти не обсуждалась.

Черная суббота Школоты.

К сожалению, в субботу руки не дошли до подведения итогов. Это плохо. Но итоги хорошие.

- Я не слился.

- Я в плюсе.

- Четыре дня с прибылью и один день без сделок.

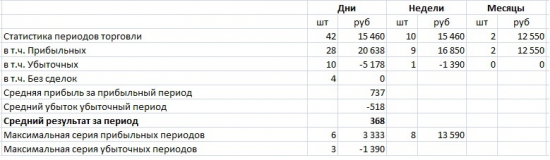

- Финансовый результат недели: +3260 руб.

Общий финансовый результат +15460 руб или 51,53% (февраль +6160 руб, март +6390 руб, незавершенный апрель +2910 руб)

Матожидание по всем сетапам положительное. С ростом числа сделок по тренду немного уменьшилась доля прибыльных сделок, но средний тейк стал больше среднего стопа.

Соотношение прибыльных и убыточных периодов вполне комфортно:

Всем удачи в жизни и в трейдинге.

теги блога Илья Нуруллин

- анализ

- аналитика

- бизнес

- диверсификация риска

- ЕГЭ

- лудомания

- опрос

- первое апреля

- предсказуем ли рынок

- система

- смартлаб конкурс

- теханализ

- технический анализ

- торговая система

- третьего не дано

- управление рисками

- управление рисками в трейдинге

- философия трейдинга

- школота

Если убрать ATR то как определять уровни выхода и рисковые зоны?

Сочувствую, видимо, весна нынче пересылается Почтой России ;))

Вот так уровни входа и определять — по границам проторговок.

В фьючерсе на сбер на этой неделе со вторника ATR увеличился до 60 и выше. Соответственно, и проторговки были более размашистые — примерно по 60 руб.

Общее бла-бла-бла о рисках знают и понимают все, из серии догмы «риск должен быть низким» (произносить надо баском с интонациями дауна) ;))

У трейдунов под риском зачастую понимается ПОТЕНЦИАЛЬНЫЙ убтыток, а он у тебя как ты сам же и пишешь — почти один к одному с потенциальным доходом. Поэтому связь между сделками с относительно высоким риском и твоим управлением НЕСИСТЕМНЫМИ рисками не очевидна. Я кстати, давно хотел тебе это сказать, да все повода не было, теперь есть. Могём и пообсуждать ;)

постулирую:

1)твоя система имеет высокий риск на каждую сделку (ака потенциальный убыток).

2)Соотношение доход/риск в каждой сделке — низкое. При том что в целом система до сего момента была прибыльна, и бум надеятся дальше не подведет.

3)Те риски которые ты контролируещь, в большинстве своем, не являются частью системы (за исключением одного — не играть при уходе за 80% от ATR)

4)120 сделок — хорошо, у мя по статистике 150-250 сделок приходятся на одну фазу рынка (в данном случае не так важно что это количество я делаю за месяц-два) — затем мне приходится перестраиваться под новые реалии рынка, иногда перестройка идет очень болезненно и может длится те же самые 2 месяца если я туплю и пытаюсь играть так же как и раньше. — так что, возможно, подляна от Кукла у тебя еще впереди ;)

5)мне очень интересно, считаешь ли ты, что управляешь риском каждой и в каждой сделке? Если это так, то распиши, plz, как, по твоему, ты это делаешь, тогда тут и кроме меня набежит куча народа пообсуждать и побалагурить…

когда речь идет о двух основных источниках убытков (упертость и тильт), все понимают, что и то, и другое является нарушением системы. Любой. Хоть на двух скользяшках сделанной, хоть на паттернах, хоть с помощью черта лысого.

И вы не отрицаете это, определив этот риск в разряд «несистемного».

теперь давайте сделаем следующий логический переход: если ВНЕ ЗАВИСИМОСТИ ОТ СИСТЕМЫ (скользяшки, паттерны и т.д.) основные потери происходят из-за упертости и тильта, то САМА СИСТЕМА МЕНЕЕ ВАЖНА, ЧЕМ ЭТИ НЕСИСТЕМНЫЕ РИСКИ.

Поэтому моя система направлена на то, чтобы противостоять несистемным рискам.

Чтобы не высиживать убыточную сделку, не желая признавать ошибочность своего прогноза, я

- изначально утверждаю, что прогнозировать рынок невозможно; что моя сделка, скорей всего, окажется убыточной; поэтому мне не в чем упортствовать и нет повода доказывать свою правоту, высиживая убыточную сделку.

- ограничил себя лимитами по времени и деньгам, не допуская длительных сделок вообще — ни по времени, ни по количеству пунктов.

Чтобы не впасть в тильт и не начать совершать несистемные сделки, яИ у меня хватает наглости утверждать, что только это УЖЕ способно предотвратить слив. А не слиться — это главное в моем трейдинге.

Прибыль же, которую я получаю, является СЛУЧАЙНОЙ. Только для того, чтобы эту случайную прибыль получить, нужно в это время оказаться в сделке в нужном направлении и с ощутимой позой. На это направлены мои правила дробного входа и поэтапного сокращения позиции.

После того, как я отмел все непонятные ситуации, участие в которых чревато возникновением тильта, у меня остались более-менее понятные ситуации:

1. проторгованные диапазоны, в которых я торгую сильные отклонения;

2. тренды, в которых я торгую откаты.

«Это» не способно предотвратить слив, если система имеет ярко-выраженное отрицательное МО, но замедлит слив, безусловно. — к твоей системе это не относится, очевидно.

Если система имеет МО близкое к нулю, «это» будет рисовать длиннопериодную синусоиду на твоем депо. Да! без слива, но, возможно, и без дохода — на полном периоде синуса.

Если МО значительно положительно, — вопросов нет, «это» то самое, что не испортит твою торговлю, согласен.

Из двух твоих тезисов, о невозможности прогноза и отрицательном потенциале сделки, а так же из уверенности, что прибыль — случайна — либо явственно следует, что твоя система имеет реальное МО близкое к нулю (и в данный момент находится в возрастающей четверти синусоиды) — либо ты хитришь в утверждениях ;).

Узнать что из двух «либо» верно можно будет только на большом количестве сделок (120 — это еще не статистика)

А если окажется, что реальное МО близко к нулю, то узнать положительное оно или отрицательное ты сможешь только через два-три периода синусоиды своего депо — что при твоей частоте сделок затянется, как минимум, на два года торгов ;)

При постановке цели как «СОХРАНИТЬ»=«НЕ СЛИТЬ» — я согласен, система менее важна чем означенные два риска, и своей цели формально «не слить» ты добьешься. НО! капитал в деньгах имеет такой параметр как инфляция. Поэтому, только система, приносящая доход равный инфляции валюты депозита может считаться несливающей. То есть МО системы должно быть уверенно положительным.

Твоя система на данный момент показывает положительный результат, без сомнений, но я с большим подозрением отношусь к ровным прямым в случайных процессах (эквити твоя) — уж больно много стратегий я протестил, чтобы радостно притоптывать, когда на первых 300 сделках депо прирастает ;))

В общем, тезис о вредности тильта и тупого удержания позы против рынка — верен, да! и ты отлично это доказал своим блогом. Теперь пора переходить от внешних рисков к внутренним (ИМХО конечно же) и начать контролировать риски системные, то есть риск самой сделки и внутри сделки — или ждать полного периода синуса ;))

Кароч,

Целься выше, возможно ты и не попадешь во врага, но, во всяком случае, не отстрелишь себе ноги.©

1. лимиты сделку в форме лимита на инструмент и лимита потерь на день.

2. автоматический стоп-лосс

3. поэтапный вход в сделку, уменьшающий убыток по стопу

4. поэтапное сокращение позиции, снижающее общий риск на сделку

Вы не пополните мою копилку методов «контроля рисков сделки и внутри сделки»?

1. — это не ограничение риска, это одновременное ограничение доходности и риска — то есть выхлоп от этой затеи — нулевой, а для трендовика, к коим ты себя не причисляешь — однозначно отрицательный :)

2. да! бесспорно. это первый и самый важный инструмент контроля риска.

3 и 4 — с точки зрения риска как убытка — все ровно наоборот, в третьем пункте ты увеличиваешь риск, в четвертом — уменьшаешь доходность :)))

5. — вход в проторговке — если бы ты входил с относительно коротким стопом — это было бы контролем риска, у тебя же это просто точка для входа. При этом оправданно риски ты ограничиваешь только тогда, когда проторговка недалека от границ неторгуемого диапазона, и ты ставишься на то, что цена за эти границы не выйдет — вот тогда это чистой воды разумное ограничение риска (или контроль за оным, как тебе больше нравится). К этому бы еще добавить что-то, что увеличит доходность — и вообще была бы красотища. Но можно оставить и так как есть.

6. Рынок можно считать НЕмарковским процессом, то есть обладающим условной памятью случайным процессом — вот-такой вот нонсенс. Но немарковость рынка штука нестабильная, память сильно зависит от «вязкости» среды, а эта самая вязкость (ИМХО, стопудово, завязанная на ликвидность) бывает очень разная. Поэтому трейлинг-стоп — весьма полезная вещь, если уметь ею пользоваться. (это о внутрисделковом риске)

да, кстати,из немарковости рынка следует его условная предсказуемость — но не всегда и не во всем.

7. Формализация понятия тренд, проторговка, откат (или паттернов)- дают ограничение рисков на совершение сделки. То есть дают тебе возможность не совершать сделок там, где вероятность сходить к стопу больше чем к тейку — по факту ты это делаешь, основываясь на сетапах — что есть своего рода паттерны рынка.

Тема большая, есть о чем потрындеть, это я еще про тейки не говорил :))

P.S. Немарковость процесса легко доказуема с помощью такого понятия как поддержка/сопротивление, прорыв которых сопровождается всплеском объемов торгов — что связано со срывом стопов.

UPD: в пункте 3 и 4 убыток/прибыль надо считать не усреднененный на контракт, а отдельно по каждому входу — эта ошибка, погубила не один банк :)). Каждый добор позы или закрытие надо рассматривать как самостоятельную сделку.

Напишите подробную статью про ATR, очень интересно!

А начало описания системы тут: smart-lab.ru/blog/234711.php

опять же сейчас волатильный рынок, ртс носится по 20 тысяч в месяц, купи опцион по 100 и жди прибыль, риски меньше прибыль больше. поэтому на таком рынке лучше не учиться, сам начинал в 2007 и помню что было в 2008. проблемы будут в боковике, тот кто торговал 2012-2013 меня поймут, вот там как раз ТС и проверяется на пригодность. а пока пользуйтесь моментом и зарабатывайте капитал, удачи :-)

Парень уже третий месяц показывает и доказывает, что он

1. не слился

2. выжил

3. в плюсе

так ведь нет! надо препарировать систему, кидаться умными словами, хитрыми формулами и прочим, чтобы изобразить из себя… кого?.. умника )))

Илья, молодец! Так держать! Для жизни мегаобъемов не надо, нарастишь депо в 10 раз, увеличишь раза в три количество торгуемых инструментов и объемы — рынок этого даже не заметит, а твоя ТС будет работать так же. Держи хвост пистолетом и все будет пучком.

Размытие капитала, путем допэмисии.

Новый виток девальвации.

банкротство компании.

Прекращение котирования данного тикера.

это далеко не полный список того что может погубить его депо или его часть :)

Или школа у тебя не школьная)

Сделки совершал на двух таймфреймах: 5 мин и 60 мин.

Торговал и боковик, и тренд.

Не строил никакие прогнозы. Не учитывал никакие фундаментальные данные, новости, мнения аналитиков. //

Так и живём.