Блог им. MrWhite

"Газпром" низкий Р/Е! Хорошие перспективы? Не думаю!

- 29 апреля 2015, 13:30

- |

снижения прибыли, и это станет тенденцией на долгие лета.

Сегодня Газпром опубликовал отчётность по МСФО за 2014 год. Основные моменты которые выделю здесь:

- Чистая выручка «Газпрома» от продажи газа в 2014 г. увеличилась на 13,56 млрд рублей и составила 2,98 трлн рублей. Выручка от продаж в Европу и другие страны выросла на 4% — 1,75 трлн рублей. Объем поставленного газа снизился на 8,5% — до 159,4 млрд куб.м.

- Чистая прибыль «Газпрома» по МСФО в 2014 году упала в 7,4 раза и составила 157,2 млрд рублей. Выручка составила 5,59 трлн рублей, что на 6,5% больше, чем по итогам 2013 года. Прибыль от продаж компании сократилась на 276 785 млн рублей, или на 17%.

- Сумма чистого долга «Газпрома» по МСФО по состоянию на конец 2014 года выросла на 48% или на 537,83 млрд рублей и составила 1,65 трлн рублей, говорится в сообщении газового гиганта. «Причины увеличения значения данного показателя связаны c ростом курсов доллара США и евро по отношению к российскому рублю, что было частично компенсировано увеличением денежных средств и их эквивалентов», — поясняет компания.

Убыток «Газпрома» по МСФО за 4 квартал 2014 года составил 327,2 млрд рублей, следует из отчетности компании. Свободный денежный поток (FCF) «Газпрома» в IV квартале составил 283,479

млрд рублей, оставаясь в положительной зоне девятый квартал подряд.

В отчетности «Газпрома» это поручительство в размере 47,407 млрд рублей проходит как «резерв предстоящих платежей в отношении финансовых гарантий». «В декабре 2014 г. группа выдала поручительство ГПБ за компанию „Остхем Холдинг Лимитед“ под обеспечение кредита, привлеченного с целью обеспечения текущей операционной деятельности. По состоянию на 31 декабря 2014 г. сумма поручительства составляет 47,407 млрд руб., под которое группа в полной сумме признала оценочное обязательство», — пишет компания. Ранее сообщалось, что поручительство предоставлено ООО «Газпром экспорт», которое благодаря созданию этого резерва ушло в огромный, хоть и бумажный

убыток.

В «Газпром экспорте» всерьез рассматривают перспективы выплаты по этому поручительству, а также возмещению оплаченных денежных средств от ОАО «Газпром», следует из технического задания «Газпром экспорта» консультанту PricewaterhouseCoopers.

Как сообщалось, в конце прошлого года Газпромбанк потребовал от холдинга Ostchem погашения кредита на $842,5 млн. В случае непогашения кредита и начисленных по нему процентов к 30 декабря 2014 года банк планировал предъявить требование о погашении кредита к поручителям (четырем химзаводам Ostchem) и обратить взыскание на залог — 5,679 млрд кубометров газа в подземных хранилищах Украины. Этот газ за счет кредита ГПБ Ostchem купил осенью 2013 года. В начале января 2015 года банк и заемщик заявили, что урегулировали спорные вопросы «с учетом текущей непростой социально-экономической ситуации на Украине».

Служба энергетической информации

Возвращаюсь к истории роста Р/Е-метрики Газпрома. У стоимостных инвесторов есть такая метода: инвестировать в акции с низким Р/Е, якобы когда-нибудь произойдёт рыночная переоценка стоимости (valuation) и цена акции вырастет. Используя, этот метод, один из известных блогеров, который о себе пишет в третьем лице, сформировал определённую часть портфеля и ждёт...

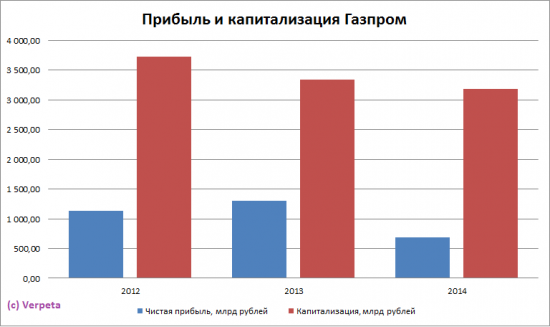

Ну вот как бы такая диграмма для начала:

Рисунок Диаграмма Прибыль и капитализация Газпром

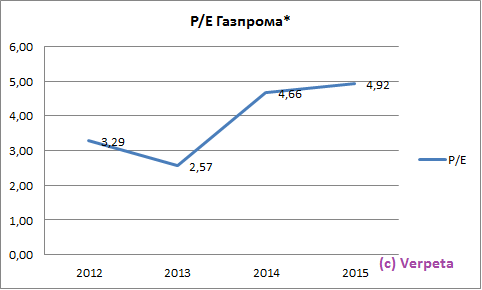

теперь остаётся расчитать коэффициент Р/Е и следовательно, диаграмма ниже:

Рисунок Диаграмма Динамика Р/Е Газпрома

Р- капитализация (средневзвешенная на конец периода. для примера если это 2012, то на конец 2012 года)

Е-прибыль (прибыль за период, если это 2012 год, то за 2012 год, кроме значения в 2015 году, где прибыль за 2014 год, т.е. текщий Р/Е с которым Газпром торгуется на данный момент)

Что же получается? анализируем итоги 2012 года, обнаруживаем низкий Р/Е, принимаем решение об инвестировании. Инвестируем, а дальше двойной удар: прибыль падает, капитализация падает. Т.к. падает прибыль, инвестор испытывает первый шок — от снижения уровня дивидендов, а т.к. падает капитализация (скорее всего, потому, что рынок начинает скептически оценивать не только прошлое, но и перспективы компании), следовательно, убыток приносит инвестору и снижение стоимости его инвестиций. А Р/Е в это время растёт! как мы видим на диаграмме!

Есть ли будущее у Газпрома как инвестиционно привлекательного объекта инвестиций?

я пока такого будущего не вижу. Есть целый ряд причин на такое мнение:

во-первых, газовые амбиции Роснефти и амбиции независимых газпопроизводителей по экспорту

во-вторых, украинский фактор

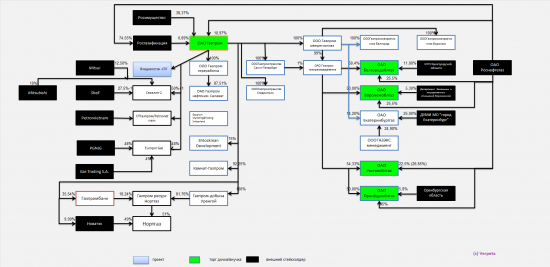

в-третьих, сама структура этой корпорации (см ниже мой набросок по структуре)

в-четвёртых, бешенные CAPEX в обозримой перспективе

в-пятых, Газпром это наша геополитическая дубина, а мне как инвестору не нравится когда размахивают инвест инструментом

Это не значит, что не возможен рост курсовой стоимости акций — вполне возможен на тех или иных спекуляциях, ну например на росте нефтянных цен, о котором я регулярно сам же и пишу.

На лист своих идей занёс следующую: регулярное инвестирование в путы Газпрома «далеко от денег» с длинной дюрацией

Рисунок Не совсем актуальная и не совсем подробная схема структуры корпорация Газпром

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ

взято отсюда: smart-lab.ru/blog/252130.php

даже если брать из вашей статьи (речь идёт о посте Арсагеры) резалт по прибыли 159 млрд, то при капитализации 154,06(ст-ть о.а.)*23 673 512 900 (кол-во о.а.) =

3 647 141 397 374 рублей / 159 000 000 000 = 22,93!!

откуда взялся Р/Е равный трём?

«У стоимостных инвесторов есть такая метода: инвестировать в акции с низким Р/Е, якобы когда-нибудь произойдёт рыночная переоценка стоимости (valuation) и цена акции вырастет. Используя, этот метод, один из известных блогеров, который о себе пишет в третьем лице, сформировал определённую часть портфеля и ждёт...»

«обнаруживаем низкий Р/Е,… Инвестируем, а дальше двойной удар: прибыль падает, капитализация падает. Т.к. падает прибыль, инвестор испытывает первый шок — от снижения уровня дивидендов, а т.к. падает капитализация… убыток приносит инвестору и снижение стоимости его инвестиций.»

Так же, вы проигнорировали вопрос, прицепившись к формулировки, зная о чем речь.

«ладно, будем искать» как говорил с.с.горбунков