SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Тестируем "Грааль". Часть 5. Не "Грааль", но тест продолжается.

- 21 июня 2015, 21:54

- |

Продолжаем публикацию теста расширенной версии SWT-метода с использованием весовых коэффициентов трендов.

Тест идет в рамках торговых рекомендаций по позиционной торговле с 18 мая, с начала использования дополнительного инструмента — весовых коэффициентов трендов, рассчитываемых на основе теории метода. (Предыдущая публикация Тестируем «Грааль». Часть 4.)

Пятая неделя прошла с незначительным ростом баланса, но без экстремизма. Перед публикацией решения ФРС объемы резались, потом восстанавливались. Существенных изменений не произошло.

Продолжаем тест в рамках консервативной торговли.

Количество рынков сокращено до 12: 10 валютных пар, золото и серебро.

Стартовый риск сделки по инструменту — примерно 5% от баланса счета.

Направление действующего тренда определяется на основе анализа рынка с использованием SWT-метода с весовыми коэффициентами трендов. Работа несколько упрощена, учитываются параметры движения только на трех уровнях, текущего и двух нижестоящих, мелочевка с тонкими деталями отброшена, ее при желании можно смотреть на графиках меньшего масштаба. Детали здесь .

Выбор точек входа/выхода из множества возможных вариантов, предоставляемых рынком — дело трейдера.

Все сделки в основном производятся в первой половине дня (чаще всего до 12:00МСК) и сопровождаются предварительной публикацией результатов анализа анализа рынка и торговой тактики на наших сайтах.

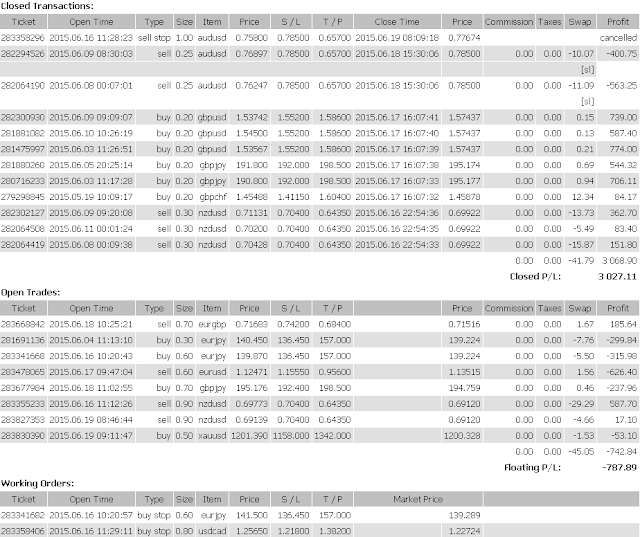

Ниже приведены результаты мониторинга за 5 последних недель, начиная с 18 мая.

Прибыль по балансу + 151.17%.

Прибыль по эквити +145.96%.

Всего в выборке по состоянию на конец торговой недели 154 закрытых сделки, 8 открытых позиций и 2 отложенных ордера на открытие (пополнение объема) позиций

Состояние открытых позиций и ордеров.

Краткая статистика по результатам.

Приложение 5.

5. Тактика торговли. Учет относительной силы трендов различного уровня

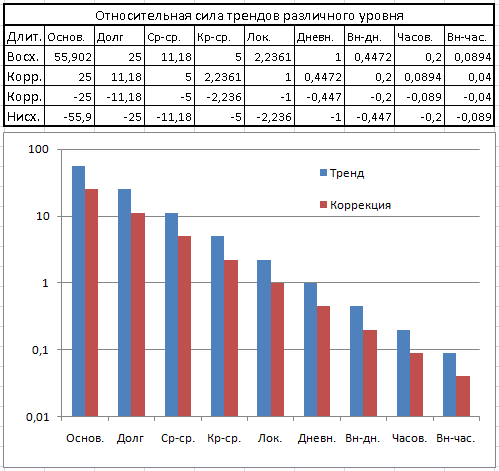

Выше нами было отмечено, что при интерпретации результатов анализа необходимо учитывать конкретную рыночную ситуацию и согласованность движения волновых трендов на всех таймфреймах, используемых при анализе. Причем помимо качественных характеристик такой оценки, основанных на на правлении движения отдельных волн, желательно иметь и количественный анализ, учитывающий относительную силу (размах) волновых трендов различного уровня.

Пропорции между силой трендов различного уровня могут быть определены исходя из гипотезы, что движение рынка описывается моделью случайного блуждания с независимыми приращениями цен в различные моменты времени. Учет параметров этой модели, а также шага гребенки полосовых фильтров, используемых при формировании стохастических волновых трендов, позволяет рассчитать теоретические значения относительной силы трендов различного уровня для модели случайного блуждания.

Разумеется, реальные рынки не полностью соответствуют модели случайного блуждания. Однако измерения волатильности трендов различного уровня для различных рыночных инструментов показали незначительные количественные отклонения фактических значений от теоретической модели. В среднем соотношения между силой трендов различного уровня выполняются для всех исследованных рынков, а локальные количественные отклонения на отдельных промежутках времени не нарушают общей качественной картины и соответствия порядка расчетных и фактических величин.

Диаграмма, иллюстрирующая вклад отдельных трендов в общее движение рынка с нормировкой к волатильности дневного тренда, представлена на рисунке 4.

Рис.4. Относительная сила трендов различного уровня

Какие выводы можно сделать из приведенной диаграммы?

1. Пожалуй главный вывод тот, что учитывать движения внутри дня и меньшие при трендовой торговле не имеет особого смысла. Их вклад в общее движение рынка в рамках трендов старших уровней иерархии практически незаметен.

2. Суммирование значений силы отдельных трендов для роста и снижения рынка в различных комбинациях дает шкалу значений от -100 до 100, что позволяет давать количественную оценку направлению и суммарной силе тренда, убрав субъективные предпочтения аналитика.

3. Использование весовых коэффициентов трендов различного уровня позволяет определять общее направление движения рынка и его силу, а также направление и силу парциальных трендов различного уровня, что позволяет принимать или отбрасывать рабочие паттерны входа в рынок и решения по выходу из рынка.

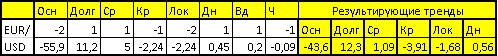

Пример расчета направления и силы парциальных трендов приведен в таблице на рис.5.

Рис.5. Коды и сила парциальных трендов.

В частности из приведенной таблицы на момент расчета следует, что результирующий тренд нисходящий и определяется основным трендом, против которого идет коррекция по долгосрочному и среднесрочному трендам, а в направлении основного тренда действует коррекция по краткосрочному тренду. Локальный тренд также восходящий и направлен против основного тренда, дневной в нисходящей коррекции внутридневной — восходящей.

В общем, все в разных направлениях...

Однако из таблицы на рисунке 4 следует, что весовые значения трендов малых уровней иерархии вносят достаточно небольшой вклад в общий вес действующего тренда.

Поэтому для упрощения анализа рынка в части определения направления и силы парциальных трендов и принятия торговых решений в базовый индикатор SWT-метода добавлен индикатор силы и направления парциального тренда для волны четвертого уровня графика с добавлением весовых значений волн третьего и второго уровня (тонкая линия темно-синего цвета на диаграмме волн), нормированных к волатильности рынка.

Рис.6. График с индикатором силы парциального тренда.

Из приведенного рисунка наглядно видно, что основной тренд остается нисходящим, хотя сила его и уменьшилась за счет коррекции по трендам более низких уровней иерархии.

Новый индикатор упрощает и анализ рынка и решение оперативных тактических задач по управлению торговыми позициями внутри дня.

Необходимо только учитывать, что показания индикатора качественные и в нем не учтены веса трендов более низких уровней иерархии, влияние которых можно учесть переходя к графикам более мелкого масштаба.

Николай Скриган, аналитик Leveron.Expert

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Тест идет в рамках торговых рекомендаций по позиционной торговле с 18 мая, с начала использования дополнительного инструмента — весовых коэффициентов трендов, рассчитываемых на основе теории метода. (Предыдущая публикация Тестируем «Грааль». Часть 4.)

Пятая неделя прошла с незначительным ростом баланса, но без экстремизма. Перед публикацией решения ФРС объемы резались, потом восстанавливались. Существенных изменений не произошло.

Продолжаем тест в рамках консервативной торговли.

Количество рынков сокращено до 12: 10 валютных пар, золото и серебро.

Стартовый риск сделки по инструменту — примерно 5% от баланса счета.

Направление действующего тренда определяется на основе анализа рынка с использованием SWT-метода с весовыми коэффициентами трендов. Работа несколько упрощена, учитываются параметры движения только на трех уровнях, текущего и двух нижестоящих, мелочевка с тонкими деталями отброшена, ее при желании можно смотреть на графиках меньшего масштаба. Детали здесь .

Выбор точек входа/выхода из множества возможных вариантов, предоставляемых рынком — дело трейдера.

Все сделки в основном производятся в первой половине дня (чаще всего до 12:00МСК) и сопровождаются предварительной публикацией результатов анализа анализа рынка и торговой тактики на наших сайтах.

Ниже приведены результаты мониторинга за 5 последних недель, начиная с 18 мая.

Прибыль по балансу + 151.17%.

Прибыль по эквити +145.96%.

Всего в выборке по состоянию на конец торговой недели 154 закрытых сделки, 8 открытых позиций и 2 отложенных ордера на открытие (пополнение объема) позиций

Состояние открытых позиций и ордеров.

Краткая статистика по результатам.

Приложение 5.

5. Тактика торговли. Учет относительной силы трендов различного уровня

Выше нами было отмечено, что при интерпретации результатов анализа необходимо учитывать конкретную рыночную ситуацию и согласованность движения волновых трендов на всех таймфреймах, используемых при анализе. Причем помимо качественных характеристик такой оценки, основанных на на правлении движения отдельных волн, желательно иметь и количественный анализ, учитывающий относительную силу (размах) волновых трендов различного уровня.

Пропорции между силой трендов различного уровня могут быть определены исходя из гипотезы, что движение рынка описывается моделью случайного блуждания с независимыми приращениями цен в различные моменты времени. Учет параметров этой модели, а также шага гребенки полосовых фильтров, используемых при формировании стохастических волновых трендов, позволяет рассчитать теоретические значения относительной силы трендов различного уровня для модели случайного блуждания.

Разумеется, реальные рынки не полностью соответствуют модели случайного блуждания. Однако измерения волатильности трендов различного уровня для различных рыночных инструментов показали незначительные количественные отклонения фактических значений от теоретической модели. В среднем соотношения между силой трендов различного уровня выполняются для всех исследованных рынков, а локальные количественные отклонения на отдельных промежутках времени не нарушают общей качественной картины и соответствия порядка расчетных и фактических величин.

Диаграмма, иллюстрирующая вклад отдельных трендов в общее движение рынка с нормировкой к волатильности дневного тренда, представлена на рисунке 4.

Рис.4. Относительная сила трендов различного уровня

Какие выводы можно сделать из приведенной диаграммы?

1. Пожалуй главный вывод тот, что учитывать движения внутри дня и меньшие при трендовой торговле не имеет особого смысла. Их вклад в общее движение рынка в рамках трендов старших уровней иерархии практически незаметен.

2. Суммирование значений силы отдельных трендов для роста и снижения рынка в различных комбинациях дает шкалу значений от -100 до 100, что позволяет давать количественную оценку направлению и суммарной силе тренда, убрав субъективные предпочтения аналитика.

3. Использование весовых коэффициентов трендов различного уровня позволяет определять общее направление движения рынка и его силу, а также направление и силу парциальных трендов различного уровня, что позволяет принимать или отбрасывать рабочие паттерны входа в рынок и решения по выходу из рынка.

Пример расчета направления и силы парциальных трендов приведен в таблице на рис.5.

Рис.5. Коды и сила парциальных трендов.

В частности из приведенной таблицы на момент расчета следует, что результирующий тренд нисходящий и определяется основным трендом, против которого идет коррекция по долгосрочному и среднесрочному трендам, а в направлении основного тренда действует коррекция по краткосрочному тренду. Локальный тренд также восходящий и направлен против основного тренда, дневной в нисходящей коррекции внутридневной — восходящей.

В общем, все в разных направлениях...

Однако из таблицы на рисунке 4 следует, что весовые значения трендов малых уровней иерархии вносят достаточно небольшой вклад в общий вес действующего тренда.

Поэтому для упрощения анализа рынка в части определения направления и силы парциальных трендов и принятия торговых решений в базовый индикатор SWT-метода добавлен индикатор силы и направления парциального тренда для волны четвертого уровня графика с добавлением весовых значений волн третьего и второго уровня (тонкая линия темно-синего цвета на диаграмме волн), нормированных к волатильности рынка.

Рис.6. График с индикатором силы парциального тренда.

Из приведенного рисунка наглядно видно, что основной тренд остается нисходящим, хотя сила его и уменьшилась за счет коррекции по трендам более низких уровней иерархии.

Новый индикатор упрощает и анализ рынка и решение оперативных тактических задач по управлению торговыми позициями внутри дня.

Необходимо только учитывать, что показания индикатора качественные и в нем не учтены веса трендов более низких уровней иерархии, влияние которых можно учесть переходя к графикам более мелкого масштаба.

Николай Скриган, аналитик Leveron.Expert

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

3 комментария

+1

хватит тэстать, трэйдать надо)))

- 21 июня 2015, 22:12

OdessiT, все куда-то спешат, как будто рынок завтра закроют и осталась возможность совершить последнюю сделку.

- 22 июня 2015, 11:47

Ну-ну…

- 21 июня 2015, 22:47

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор