Блог им. uralpro

Волатильность как актив-2

- 29 июля 2015, 09:08

- |

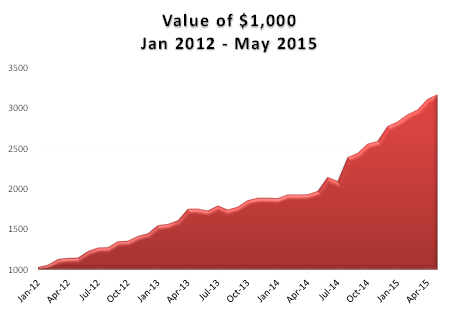

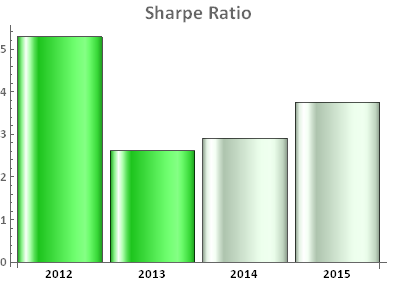

Вывод, который мы можем сделать из первой части данной статьи такой: почти все стратегии, которые мы знаем, имеют эквивалент в пространстве волатильности, будь это покупка/продажа волатильности, статистический арбитраж или следование за трендом. Более того, из-за особых характеристик волатильности, все эти стратегии имеют тенденцию к большей производительности, чем их традиционные аналоги. В пример автор приводит показатели собственной стратегии на волатильности биржевых фондов ETF, которая имеет устойчивый годовой доход между 30% и 40%, с коэффициентом Шарпа более 3, начиная с 2012 года (см. графики в заглавии и ниже).

Откуда берется прибыль ?

На этом этапе управляющие традиционно указывают на хеджеров, как на источник больших движений и мы сделаем то же самое. Портфельные управляющие мало понимают в стоимости использования опционов и производных по волатильности для хеджирования своих портфелей, никто из них не является экспертом в ценообразовании таких продуктов. Но при этом они должны показать от 20% до 30% прибыли в год, сохранив несколько базовых пунктов для хеджа, сравнимых с их премией за производительность. То же самое можно сказать, если цель использования таких деривативов состоит в основном в получении прибыли от торговли ими.

Значительные перекосы в спросе/предложении постоянно присутствуют на рынке деривативов. Принципиальные пользователи опционов ( пенсионные фонды, корпорации, взаимные фонды, страховые компании и т.п.) торгуют этими инструментами больше с точки зрения направления движения их базовых активов, чем с точки зрения волатильности этих активов, производя таким образом нерациональные решения в отношении волатильности. Их процесс принятия решений может быть движим факторами, не имеющими ничего общего с уровнями волатильности, такими как налоговая нагрузка, права собственности и т.п. Это создает возможности для стратегий торговли волатильностью.

Также можно укзать на другой источник прибыльности: неопределенность в текущем уровне волатильности, и как он может быть оценен. Как мы уже говорили, волатильность ненаблюдаема. Это порождает разброс мнений об истинном значении волатильности, как сейчас, так и в будущем. Во-вторых, нет общего согласия как волатильность может быть оценена ( насколько это сложно можно понять, если посмотреть, например, интервальную модель оценки опционов EGARCH). Это создает предпосылки для получения преимуществ в торговле. Обилие опционных продуктов, которое появилось в последнюю декаду, только добавляет этот набор возможностей.

Почему этого не делали раньше?

Это был серьезный вопрос на ранних этапах арбитража волатильностью. Стоимость торговли опционами не соответствовала сложности управления соответствующих рисков, создавая мощное препятствие для управляющих и инвесторов. Бид/аск спреды были достаточно широки для создания значительных костов для стратегий, требующих агрессивной постановки ордеров. Также возникали вопросы по емкости: в начале 2000 годов опционный портфель стоимостью 400 млн.долл мог потребовать несколько сот контрагентов в плане обеспечения нужной ликвидности и значительно влиял на цену покупки/продажи. Много изменений произошло за последние 15 лет, особенно большой рост наблюдается на фьючерсах VIX и новых продуктах биржевых фондов VXX и XIV. Это произвело сильное понижающее давление на стоимость торговых операций и привело к увеличению емкости рынка, при которой некоторые фонды оперируют портфелями более 1 млрд. долл.

Почему это не делают сейчас?

До настоящего времени возникло много событий в пространстве торговли волатильностью. Одно из них произошло в 2004-2007 годах, когда волатильность снизилась до минимума 20-месячный периода, приведя к убыткам фонды, имеющие по волатильности длинные позиции, так же как и фонды с нейтральными позициями по волатильности. С другой стороны, управляющие фондов с короткими позициями по волатильности показали огромную производительность, тем не менее потерпев провал, когда волатильность неожиданно взлетела вверх, причем таких фондов было очень много. Автор вспоминает пример, который произошел в 2002 году, когда он навестил одного из крупнейших брокеров в Калифорнии. Он рассказал о большом фонде, который имееет устойчивую прибыльность в 30% годовых на протяжении нескольких лет, и энтузиазм его инвесторов возрос многократно — фонд управлял портфелем стоимостью свыше 1 млрд. долл. Автор поинтересовался, как они достигли такой хорошей производительности. " Они просто продавали путы на S&P на 100 пунктов вне денег",- сказал брокер. Автор спросил, как же управляющие учитывают значительный риск на хвостах распределения. Был получен ответ, что никак. Можно только представить, что случилось с этим фондом когда VIX взлетел в 2003 году, и если они прошли через это, то как они пережили 2008 год?!

Заключение

Мораль истории проста: нельзя быть только в длинных или только в коротких позициях по волатильности. Вы должны управлять своими позициями, покупая дешевую гамму (Gamma) и продавая дорогую тету (Theta), где только возможно, и изменяя чистую позицию портфеля по волатильности динамически, чтобы учесть текущее состояние рынка. Сейчас это легко сделать с новыми деривативами, появившемися в последние годы. Возможности в пространстве торговли волатильностью никогда еще не выглядели столь многообещающими.Стратегии, алгоритмы и программы для автоматической торговли смотрите на моем сайте.

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R

где можно ознакомиться с изложением «попроще» о том что такое «покупайте дешевую гамму и продавайте дорогую тету»?

Или это ваши новые деривативы )? Тогда поделитесь пожалуйста информацией.