SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. abnsecurities

Калькуляторы доходности рынков акций РФ и США

- 25 октября 2015, 17:06

- |

Анализ исторической доходности фондовых рынков имеет важное значения для понимания процесса инвестиций на рынке акций.

И здесь важно опираться на знание ряда совокупных, неотъемлемых элементов инвестирования. Одного лишь взгляда на динамику рынка акций недостаточно.

Важно учесть как минимум ещё такие компоненты как дивидендную доходность за анализируемый период и денежную инфляционную составляющую.

Представленные ниже калькуляторы доходности фондовых рынков помогут Вам в этом.

"Калькулятор доходности фондового рынка акций РФ"

" Калькулятор доходности фондового рынка США

Исходные данные для калькуляторов актуализированы по состоянию на 23 октября 2015 года.

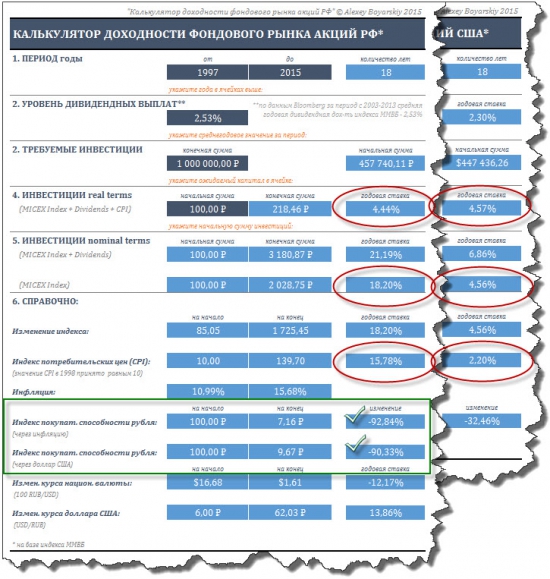

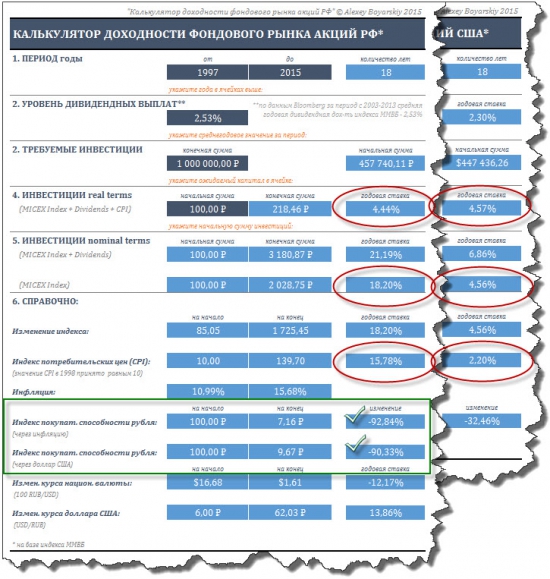

В калькуляторе российского рынка акций элемент «Уровень дивидендных выплат» предложен в статичном варианте (предполагается, что его среднегодовая величина в процентном выражении постоянна). Причина этому в том, что не удалось найти приемлемую статическую информацию о дивидендной доходности индекса ММВБ за весь исторический период полностью. По данным Bloomberg(а) за период с 2003-2013 средняя годовая дивидендная доходность индекса ММВБ составила 2,53%. У Вас есть возможность указать свою величину исходя из Ваших представлений об историческом уровне дивидендных выплат, но по общим данным его среднегодовое историческое значение не превышала 3%. В остальном использована официальная историческая информация.

Общая полученная информация даёт хорошее представление о эффективности процесса инвестиций на рынке акций.

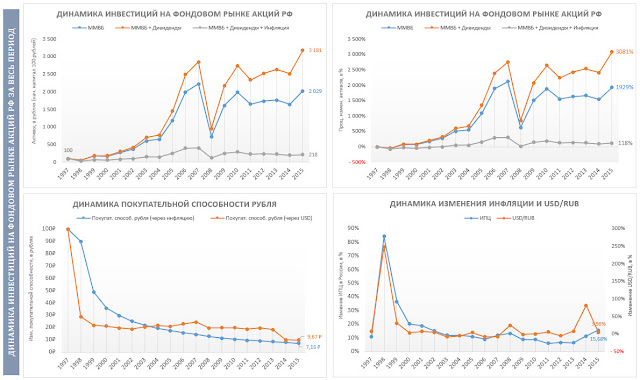

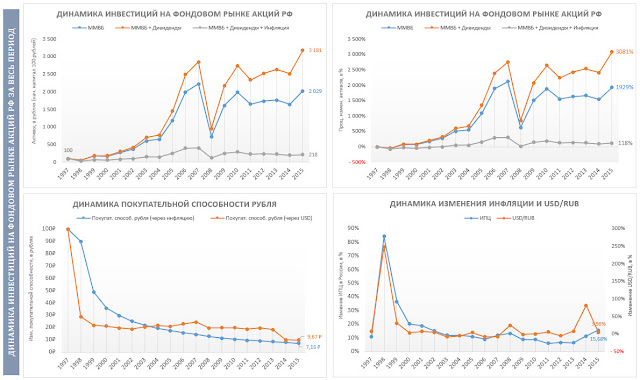

Динамика инвестиций на российском рынке акций за период 1997-2015:

Теоретически 100 рублей инвестированные в конце 1997 года к 23 октябрю 2015 года выросли бы до 2 028,75 рублей (среднегодовая ставка - 18,20%), с учётом дивидендов до — 3 180,87 рублей (среднегодовая ставка - 21,19%) в номинальном выражении.

Среднегодовой рост индекса потребительских цен за этот период - 15,78%.

Таким образом, инвестиции в реальном выражении выросли бы с 100 рублей лишь до 218,46 рублей или 4,44% в год.

Динамика инвестиций на американском рынке акций за период 1997-2015:

Теоретически 100 долларов США инвестированные в конце 1997 года к 23 октябрю 2015 года выросли бы до 223,14 долларов США (среднегодовая ставка — 4,56%), с учётом дивидендов до — 330,22 долларов США (среднегодовая ставка — 6,86%) в номинальном выражении.

Среднегодовой рост индекса потребительских цен за этот период - 2,20%.

Таким образом, инвестиции в реальном выражении выросли бы с 100 долларов США до 223,50 долларов США или 4,57% в год.

Для более наглядного сравнения см. рисунок ниже:

Обратите внимание на такой справочный компонент, как индекс покупательной способности рубля, выраженный как через инфляцию, так и доллар США.

Снижение покупательной способности рубля, через вышеуказанные элементы, привело приблизительно к одному и тому же результату — это потеря 90% своей стоимости. При этом рост потребительских цен привел к потери стоимости приблизительно на 2,5% даже больше.

Доллар США за этот же период (18 лет) потерял 32% своей стоимости из-за среднегодового роста потребительских в 2,20%.

Исторические показатели доходности рынка акций не могут и не являются закономерными по своей сути, но могут служить ориентирами относительно возможного ожидаемого поведения относительно других инструментов финансового рынка.

Скачать вышеописанные калькуляторы доходности фондовых рынков акций России и США Вы можете здесь:

«Калькуляторы рынка акций»

Всем удачных инвестиций!

И здесь важно опираться на знание ряда совокупных, неотъемлемых элементов инвестирования. Одного лишь взгляда на динамику рынка акций недостаточно.

Важно учесть как минимум ещё такие компоненты как дивидендную доходность за анализируемый период и денежную инфляционную составляющую.

Представленные ниже калькуляторы доходности фондовых рынков помогут Вам в этом.

"Калькулятор доходности фондового рынка акций РФ"

" Калькулятор доходности фондового рынка США

Исходные данные для калькуляторов актуализированы по состоянию на 23 октября 2015 года.

В калькуляторе российского рынка акций элемент «Уровень дивидендных выплат» предложен в статичном варианте (предполагается, что его среднегодовая величина в процентном выражении постоянна). Причина этому в том, что не удалось найти приемлемую статическую информацию о дивидендной доходности индекса ММВБ за весь исторический период полностью. По данным Bloomberg(а) за период с 2003-2013 средняя годовая дивидендная доходность индекса ММВБ составила 2,53%. У Вас есть возможность указать свою величину исходя из Ваших представлений об историческом уровне дивидендных выплат, но по общим данным его среднегодовое историческое значение не превышала 3%. В остальном использована официальная историческая информация.

Общая полученная информация даёт хорошее представление о эффективности процесса инвестиций на рынке акций.

Динамика инвестиций на российском рынке акций за период 1997-2015:

Теоретически 100 рублей инвестированные в конце 1997 года к 23 октябрю 2015 года выросли бы до 2 028,75 рублей (среднегодовая ставка - 18,20%), с учётом дивидендов до — 3 180,87 рублей (среднегодовая ставка - 21,19%) в номинальном выражении.

Среднегодовой рост индекса потребительских цен за этот период - 15,78%.

Таким образом, инвестиции в реальном выражении выросли бы с 100 рублей лишь до 218,46 рублей или 4,44% в год.

Динамика инвестиций на американском рынке акций за период 1997-2015:

Теоретически 100 долларов США инвестированные в конце 1997 года к 23 октябрю 2015 года выросли бы до 223,14 долларов США (среднегодовая ставка — 4,56%), с учётом дивидендов до — 330,22 долларов США (среднегодовая ставка — 6,86%) в номинальном выражении.

Среднегодовой рост индекса потребительских цен за этот период - 2,20%.

Таким образом, инвестиции в реальном выражении выросли бы с 100 долларов США до 223,50 долларов США или 4,57% в год.

Для более наглядного сравнения см. рисунок ниже:

Обратите внимание на такой справочный компонент, как индекс покупательной способности рубля, выраженный как через инфляцию, так и доллар США.

Снижение покупательной способности рубля, через вышеуказанные элементы, привело приблизительно к одному и тому же результату — это потеря 90% своей стоимости. При этом рост потребительских цен привел к потери стоимости приблизительно на 2,5% даже больше.

Доллар США за этот же период (18 лет) потерял 32% своей стоимости из-за среднегодового роста потребительских в 2,20%.

Исторические показатели доходности рынка акций не могут и не являются закономерными по своей сути, но могут служить ориентирами относительно возможного ожидаемого поведения относительно других инструментов финансового рынка.

«Не бойся незнания, бойся ложного знания. От него все зло мира.»

Л.Н. Толстой

Скачать вышеописанные калькуляторы доходности фондовых рынков акций России и США Вы можете здесь:

«Калькуляторы рынка акций»

Всем удачных инвестиций!

теги блога Алексей

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор

очень интересно !

я посчитал доходность разных ОФЗ и мой расчет не сходится с декларируемой биржей доходностью

elliottstar.com/index.php?topic=150.msg15620#new

еще вопрос

про ОФЗ на амортизацию долга ?

как и когда их выкупают и в чем фишка

P.S. пока пришел к выводу

полагаю на сроке 1 — 5 лет ОФЗ серии 29… будут выигрывать у всех других серий, но дальше начнется сильный рост ОФЗ серии 26… с длинным сроком дюрации

СПАСИБО