Блог им. Zmey84

Золото. О чём говорят СОТ-репорты.

- 25 ноября 2015, 13:18

- |

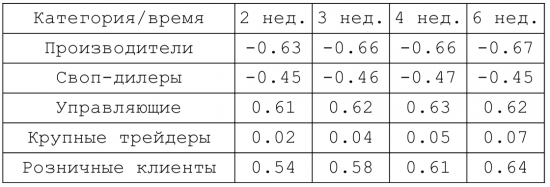

СОТ-репорты сигнализируют о скором окончании медвежьего тренда в золоте. Как известно, CFTC разделяет участников рынка на 5 категорий — производители, своп-дилеры, управляющие (managed money), крупные трейдеры (other reportables) и розничные клиенты (nonreportable). Чтобы понять логику их действий мы вычислим коэффициенты корреляции между изменением цены и чистой позиции (лонги минус шорты) по каждой категории трейдеров. Результаты сведены в таблицу.

Таблица корреляций между позициями трейдеров и ценой золота.

Как видно из таблицы, интерес для анализа представляют позиции производителей и управляющих. На рынке золота отлично работает один из пунктов теории Доу, согласно которому рост цены происходит при накоплении актива в руках крупных игроков (управляющих), а падение при его распылении. Производители обычно торгуют против тренда — они продают контракты, если цена устраивает их с точки зрения операционной деятельности и придерживают будущие поставки, если цены значительно падают.

На рисунках 1 и 2 показаны чистые короткие позиции производителей и чистые длинные позиции управляющих в миллионах унций. Позиции производителей в 2014-ом году обновили уровни 2008-го года и с тех пор незначительно изменились, тогда как позиции управляющих и вовсе находятся на экстремально низких уровнях, по крайней мере, с 2006-го года. Из графиков видно, что большинство управляющих сейчас ненавидит золото, а производители не спешат продавать свой товар по нынешним ценам.

Рисунок 1 — чистые шорты производителей (красная линия) и цена золота (синяя линия)

Рисунок 2 — чистые лонги управляющих (красная линия) и цена золота (синяя линия).

На рисунке 3 показан график запасов золота, находящегося в резервах крупнейшего ETF фонда SPDR GOLD Trust (в тоннах). Динамика этих запасов также неплохо коррелирует с котировками. В начале 2013-ого года их объём обновил исторический максимум, что не подтвердилось аналогичным поведением цены. В последние два годы мы наблюдаем схожую ситуацию. С лета 2013-ого года (с уровня 1180) котировки жёлтого металла просели на 10%, тогда как запасы фонда похудели сразу на 30%.

Рисунок 3 — запасы золота в фонде SPDR GOLD Trust (красная линия) и цена золота (синяя линия).

COT-репорты и отчёты фонда SPDR можно дополнить данными биржи CME, которая уже несколько месяцев фиксирует отсутствие в своих резервах сколь-нибудь значимого количества золота, доступного для поставки. На сегодня этот объём составляет всего 150 тысяч унций, хотя до экспирации самого главного, декабрьского контракта остаётся не больше месяца. Итак, всё золото продано. Золота у инвесторов больше нет!

Я думаю, золотым быкам, коих сейчас очень немного, стоит поверить в своё рогатое счастье и рост жёлтого металла к уровням 1500 в течении каких-то нескольких месяцев. В ходе консолидации, которая длилась больше двух лет, рынок накопил огромное количество энергии. Долгосрочные цели в 1040 практически выполнены, на недельных графиках стоят тройные бычьи дивергенции. В целом, ситуация очень похожа на рубль в середине 2014-ого года.

Оригинал: http://zmey.info/forecast/article_post/zoloto-o-chem-govoryat-sot-reporty

теги блога Zmey

- Brent

- CME

- COT отчеты

- DJIA

- DXY

- ETF

- eurusd

- Light

- Nasdaq

- natgas

- S&P500

- SPDR

- SSE

- SSE Composite Index

- Urals

- US Treasury

- usdbrl

- USDCHF

- usdjpy

- usdmxn

- USDRUB

- usdtry

- usdzar

- VK

- акции

- арбитраж

- безработица

- Брент

- брокеры

- будущее мира

- бюджет

- Венесуэла

- волны Эллиотта

- Газпром

- гиперинфляция

- Греция

- дефолт

- дивиденды

- долг

- доллар

- доллар - рубль

- Евро

- Евродоллар

- змей

- золото

- индекс доллара

- индикатор Баффета

- инфляция

- китай

- Ковид

- ковид-19

- коронавирус

- кризис 2020

- криптовалюта

- курс доллара

- локдаун

- М2

- мамба

- медь

- ммвб

- Москва

- МСФО

- наука

- НДПИ

- недвижимость

- нефть

- новый год

- опционы

- отрицательные ставки

- паритет покупательной способности

- Пикетти

- платежный баланс

- платина

- природный газ

- прогноз по акциям

- производительность труда

- Пуэрто-Рико

- распад Еврозоны

- РТС

- Рубль

- Санкт-Петербург

- сезонность

- семинар

- серебро

- Степан Демура

- США

- Украина

- финам

- форекс

- ФРС

- фьючерс ртс

- фьючерсная кривая

- циклы Кондратьева

- цифровая экономика

- цифровизация

- цифровые технологии

- экспортная пошлина

- эмиссия

- ютрейд

- Яндекс

Я в первую очередь смотрю на своп-дилеров, когда им становится выгодно покупать, и они начинают резко увеличивать свой лонг, а производителям не особо выгодно по этим ценам продавать, тогда в шортах и остаются в основном спекулянты, а им, в отличии от производителей необходим спотовый товар, чтобы закрыть шорт и выйти на поставку. Естественно, они даже и не подразумевают такой вариант развития событий, никто из них физическое золото и не планирует поставлять. Такой ситуацией хеджеры очень умело могут воспользоваться, заставляя выкупать по все более высоким ценам. Возможно что-то похожее можем увидеть в скором времени.

Еще я смотрю процентное соотношение крупных игроков в общем количестве контрактов, т. е. в Open Interest. Ну и сам OI, его изменения в течение времени.