SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Video

Промчатся страшные грозы - Победа настанет кругом

- 13 декабря 2015, 19:12

- |

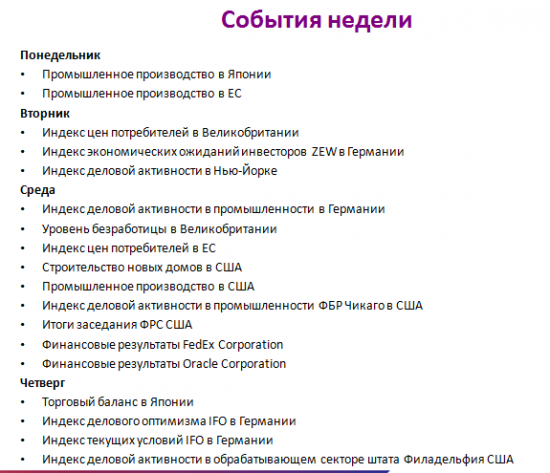

Обстановка на фондовых биржах перед заседанием ФРС США 16 декабря напряженная. Индекс всех стран Msci all country world пробил вниз августовский восходящий тренд. Он также пробил вниз двухмесячные минимумы.

Энергетические акции падают из-за обвала цен на сырье, ослабление юаня до четырехлетнего минимума может разбудить дух валютных войн в Азии. Глава ФРС США Джанет Йеллен заявила, что экономические условия в Америке «созрели» для того, чтобы Федрезерв начал в декабре повышать свою процентную ставку. Процент опрошенных экспертов, утверждающий, что рост ставки состоится в декабре 2015г. увеличился до 97%.

В такой ситуации до 16 декабря у сырьевых цен нет шанса на рост. С развивающимися рынками также все непросто. Индекс развивающихся рынков MSCI Emerging Markets (EEM) две недели назад пробил августовский восходящий канал (в пятницу этот индекс упал на 2,8%) и в такой ситуации покупать акции «широким фронтом» это не зарабатывать, а кормить своими деньгами биржевых медведей. Четыре года подряд на индексе рынков MSCI Emerging Markets (EEM) были очень простые правила игры. При приближении к отметке 36 надо было покупать акции, а приближении к отметке 45 продавать. В этом году «машинка для печатания денег» сломалась и те кто купил акции развивающихся рынков на отметке 36 остались в проигрыше. В пятницу этот индекс закрылся на отметки 31,55. Что будет дальше с эти индексом никто не скажет со стопроцентной уверенностью, но один из возможных вариантов состоит в том, что индекс войдет в новый боковой коридор с верхней границей 36 и нижней 27. Пугаться не надо, но пока этот график не график роста. В лучшем случае это график боковой тенденции.

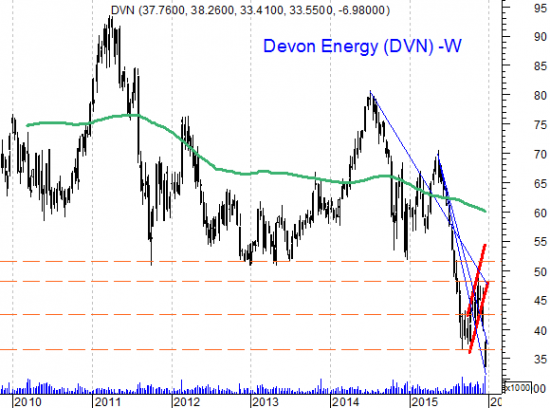

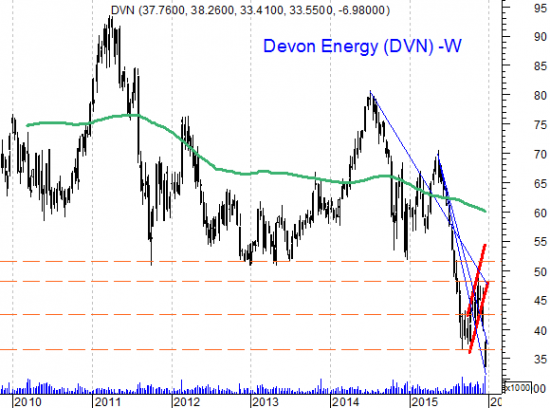

Что особенно хорошего мы сможем увидеть на долларовых отечественных индексах, если его костяк составляют акции нефтегазового сектора? Эти акции в мире падают. К примеру, акции одного их ведущих независимых производителей нефти и газа в Северной Америке Devon Energy (DVN) за год «усохли» в два раза. С экономикой России тоже ничего особенно хорошего не происходит – она успела адаптироваться к ценам в 55 долларов за баррель, а для того чтобы адаптироваться к нынешним ценам в 40 долларов и ниже нужно время (примерно полгода). Власти за последний год стали заметно пессимистичнее и уже не обещают восстановление нефтяных цен за два года.

Фондовый рынок снижается. Это имеет и положительную сторону. Мы считаем, что следующий год на фондовом рыке будет «годом роста». С более низкой базы он начнется, тем больше прибыль у инвесторов будет в конце 2016 года. Размер этой прибыли мы не беремся определить. Если Владимиру Путину добиться частичной отмены санкций прибыль будет значительной. Италия недавно потребовала, чтобы продление санкций обсуждалось. В ноябре в пользу отмены санкций, при условии выполнения соглашений Минск 2, высказался премьер-министр Франции. С Китаем тоже не все печально. В следующем году экономика Поднебесной прекратит торможение. Уже сейчас статистика показывает рост инвестиций в основные фонды. Китайские власти продолжают самую агрессивную политику стимулирования экономики за последние пять лет. В том числе снижение процентных ставок в шесть раз с конца 2014 года и снижение резервных банковских требований. Премьер Госсовета КНР Ли Кэцян недавно пообещали активизировать реформы для создания новых двигателей роста

«Промчатся страшные грозы

Победа настанет кругом

Утрем мы суровые слезы

Пробитым в боях рукавом!

Энергетические акции падают из-за обвала цен на сырье, ослабление юаня до четырехлетнего минимума может разбудить дух валютных войн в Азии. Глава ФРС США Джанет Йеллен заявила, что экономические условия в Америке «созрели» для того, чтобы Федрезерв начал в декабре повышать свою процентную ставку. Процент опрошенных экспертов, утверждающий, что рост ставки состоится в декабре 2015г. увеличился до 97%.

В такой ситуации до 16 декабря у сырьевых цен нет шанса на рост. С развивающимися рынками также все непросто. Индекс развивающихся рынков MSCI Emerging Markets (EEM) две недели назад пробил августовский восходящий канал (в пятницу этот индекс упал на 2,8%) и в такой ситуации покупать акции «широким фронтом» это не зарабатывать, а кормить своими деньгами биржевых медведей. Четыре года подряд на индексе рынков MSCI Emerging Markets (EEM) были очень простые правила игры. При приближении к отметке 36 надо было покупать акции, а приближении к отметке 45 продавать. В этом году «машинка для печатания денег» сломалась и те кто купил акции развивающихся рынков на отметке 36 остались в проигрыше. В пятницу этот индекс закрылся на отметки 31,55. Что будет дальше с эти индексом никто не скажет со стопроцентной уверенностью, но один из возможных вариантов состоит в том, что индекс войдет в новый боковой коридор с верхней границей 36 и нижней 27. Пугаться не надо, но пока этот график не график роста. В лучшем случае это график боковой тенденции.

Что особенно хорошего мы сможем увидеть на долларовых отечественных индексах, если его костяк составляют акции нефтегазового сектора? Эти акции в мире падают. К примеру, акции одного их ведущих независимых производителей нефти и газа в Северной Америке Devon Energy (DVN) за год «усохли» в два раза. С экономикой России тоже ничего особенно хорошего не происходит – она успела адаптироваться к ценам в 55 долларов за баррель, а для того чтобы адаптироваться к нынешним ценам в 40 долларов и ниже нужно время (примерно полгода). Власти за последний год стали заметно пессимистичнее и уже не обещают восстановление нефтяных цен за два года.

Фондовый рынок снижается. Это имеет и положительную сторону. Мы считаем, что следующий год на фондовом рыке будет «годом роста». С более низкой базы он начнется, тем больше прибыль у инвесторов будет в конце 2016 года. Размер этой прибыли мы не беремся определить. Если Владимиру Путину добиться частичной отмены санкций прибыль будет значительной. Италия недавно потребовала, чтобы продление санкций обсуждалось. В ноябре в пользу отмены санкций, при условии выполнения соглашений Минск 2, высказался премьер-министр Франции. С Китаем тоже не все печально. В следующем году экономика Поднебесной прекратит торможение. Уже сейчас статистика показывает рост инвестиций в основные фонды. Китайские власти продолжают самую агрессивную политику стимулирования экономики за последние пять лет. В том числе снижение процентных ставок в шесть раз с конца 2014 года и снижение резервных банковских требований. Премьер Госсовета КНР Ли Кэцян недавно пообещали активизировать реформы для создания новых двигателей роста

«Промчатся страшные грозы

Победа настанет кругом

Утрем мы суровые слезы

Пробитым в боях рукавом!

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- Константин Новик

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Майя Зотова

- макроэкономика

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика

Теперь до лета 2016 года про повышение ставки ФРС

можно забыть...

Сейчас в фокусе внимания только нефть

К весне 2016 года добыча нефти прирастёт значительно

за счёт Ирана...

а потребление нефти только сокращается...

Тоже думал что ФРС новое QE в августе 2016 года запустит

Только сейчас вся эта игра затеялась наоборот

сократить мировое потребление США

поэтому больше никаких QE от ФРС не будет...

Китай и Россия с 2017 года

увеличат гос. расходы в разы

что и вытянет цену на нефть за счёт нового спроса

Но летом 2016 года ситуацию в мире доведут до придела…

Больной адаптировался к болезни — он в коме в реанимации, не жалуется.