Блог им. uralpro

101 формула сигналов для трейдинга. Часть 2

- 12 марта 2016, 10:14

- |

Начало здесь.

Формулы 101 альфа сигнала

В этом разделе мы опишем некоторые общие особенности наших 101 сигналов. Эти сигналыявляются собственностью WorldQuant LLC и используются с его разрешения. Мы даем столько информации, насколько возможно в рамках ограничений, накладываемых правом собственности.Формулы выражений, которые также представляют собой компьютерный код – приведены в приложении А (в следующей части).

Очень приближенно можно сказать, что альфа-сигналы основаны либо на возврате к среднему, либо импульсе. Сигналы возврата к среднему имеют знак, противоположный приращению цены за период, лежащий в основе расчета. Пример простого сигнала возврата к среднему:

−ln(today`s open / yesterday`s close) (2)

Здесь в значении вчерашнего закрытия учтены любые сплиты и дивиденды, до момента текущей даты. Идея состоит в том, что значение цены актива вернется к среднему значению, чтобы вернуть часть прибыли (если сегодняшнее открытие выше вчерашнего закрытия) или возместить часть убытков (если сегодняшнее открытие ниже вчерашнего закрытия). Это так называемый сигнал с «задержкой-0». “Задержка-0” означает, что время определенных данных (например, цены), используемых в сигнале, совпадает со временем, в течение которого сигнал применяется для торговли. То есть, по сигналу (2) в идеале должны выставляться ордера в момент, или, более реалистично, максимально приближено к, сегодняшней цене открытия. В более широком смысле, это может быть какое-то другое время, например, закрытия дня.

Пример импульсного сигнала:

ln(yesterday′s close / yesterdayrs open) (3)

Здесь нет разницы, скорректированы цены (по дивидентам и сплитам) или нет. Идея заключается в том, что если цена актива возросла (снизилась) за вчерашний день, этот тренд продолжится сегодня и прибыль (убыток) будет и далее накапливаться. Это так называемый сигнал с “задержкой-1”, так как торговля будет происходить в текущий день (например, начиная с открытия). В общем, “задержка-1” означает, что сигнал торгуется на следующий день (период) после последних полученных данных. Сигналы с “задержкой-q” определяются по аналогии, где q — количество дней (периодов) после используемой для вычисления выборки.

В сложных сигналах элементы возврата к среднему и импульс могут быть смешаны, делая их менее разделимыми в этом отношении. Впрочем, можно разбить такие сигналы на малые составляющие, каждая из которых будет относиться к реверсии или импульсу. Например, альфа №101 в приложении А является импульсным сигналом с задержкой-1: если актив внутри дня вырастает (то есть, close > open и high > low), на следующий день мы занимаем длинную позицию в этом активе. С другой стороны, альфа №42 в приложении А, по сути, реверсивный сигнал с «задержкой-0»: величина rank(средневзвешенная цена(vwap) – close) снижается, если актив растет во второй половине дня (close > средневзвешенной цены (vwap)), наоборот — в случае снижения цены (close< средневзвешенной цены (vwap). Знаменатель нужен для снижения веса более дорогих активов. Вход в противоположную позицию осуществляется как можно более близко к закрытию дня.

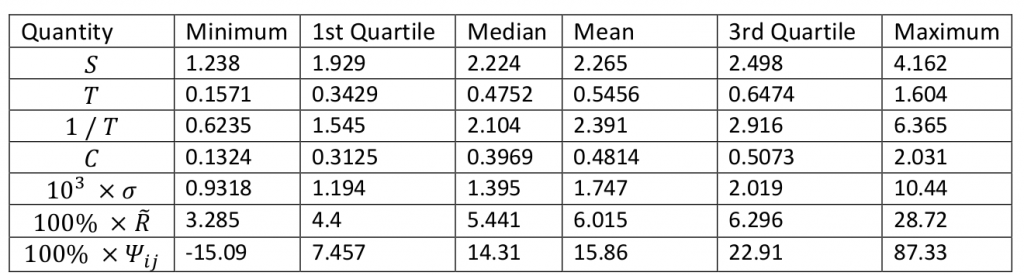

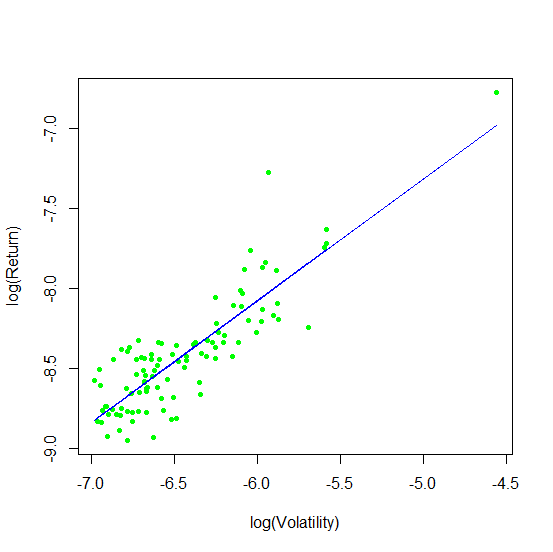

Маркет дата и эмпирические свойства сигналов Вычислим для наших сигналов, в годовом исчислении, дневной коэффициент Шарпа S, дневной оборот Т, и прибыльность на каждую акцию С. Обозначим наши альфы индексом i (i = 1,…, n), где N = 101- количество сигналов. Для каждого сигнала определим :

: (4)

(4) (5)

(5) (6)

(6)где Pi -средняя дневная прибыль/убыток (в денежных единицах);

Vi — дневная волатильность портфеля;

Qi — среднесуточный объем проданных+купленных акций для i-го сигнала;

Di — среднедневной объем торгов в деньгах;

Ii — суммарные вложения в данный сигнал (фактически длинная плюс короткая позиция, без плечей).

Принципиально, вложения Ii являются постоянными; однако, Ii колеблется из-за ежедневных прибылей/убытков. Таким образом, Di и Ii изменяются совместно в уравнении (4).Период времени, в течение которого собирались данные — Дек 4, 2010 по Дек 31, 2013. Для этого же периода мы вычисляем ковариационную матрицу Yij полученных дневных прибылей для наших сигналов. Число наблюдений временного ряда составляет 1 006, и Yij является невырожденной. Из Yij мы вычисляем дневную волатильность

и корреляционную матрицу

и корреляционную матрицу  (где

(где  ). Заметим, что

). Заметим, что  , и средняя дневная прибыль равна

, и средняя дневная прибыль равна  . Таблица в заглавии и рисунок ниже представляют данные для годового коэффициент Шарпа Si, дневного оборота Ti, среднего периода владения 1/Ti, прибыльности на акцию Ci, дневной волатильности прибыли σi, дневной прибыльности в годовом исчислении

. Таблица в заглавии и рисунок ниже представляют данные для годового коэффициент Шарпа Si, дневного оборота Ti, среднего периода владения 1/Ti, прибыльности на акцию Ci, дневной волатильности прибыли σi, дневной прибыльности в годовом исчислении  и

и  попарных корреляций

попарных корреляций  .

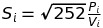

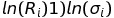

.  Зависимость прибыли от оборота и волатильности

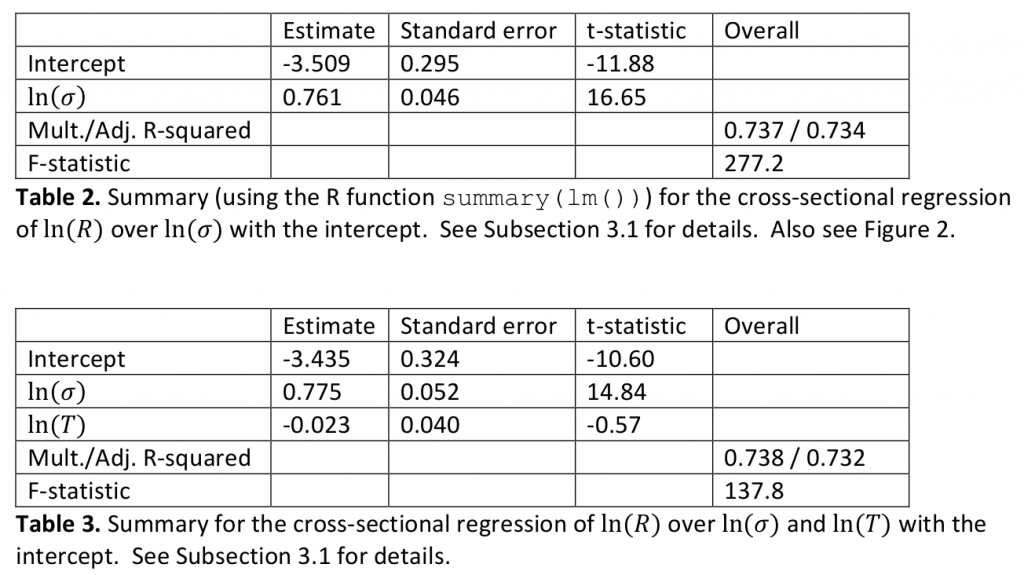

Зависимость прибыли от оборота и волатильностиМы построили две кросс-секционные зависимости

от 1)

от 1)  в качестве единственной независимой переменной и 2) от

в качестве единственной независимой переменной и 2) от  и

и  . Результаты показаны в таблицах ниже.Согласно этим данным, у нас нет статистически значимой зависимости от оборотов Ti, а средняя дневная прибыльность Ri сильно коррелирует с дневной волатильностью σi с коэффициентом масштабирования (см. (1)) X ≈ 0.76.

. Результаты показаны в таблицах ниже.Согласно этим данным, у нас нет статистически значимой зависимости от оборотов Ti, а средняя дневная прибыльность Ri сильно коррелирует с дневной волатильностью σi с коэффициентом масштабирования (см. (1)) X ≈ 0.76. Продолжение и другие стратегии алготорговли смотрите на моем сайте www.quantalgos.ru

Продолжение и другие стратегии алготорговли смотрите на моем сайте www.quantalgos.ruтеги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R