SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. voven

Хеджирование портфеля акций от падения опционами.

- 01 мая 2016, 21:12

- |

У инвесторов во время падений рынка часто возникает проблема «бумажных» убытков.Пересиживать просадку бывает некомфортно, а сдавать портфель в рынок убыточно.Это спреды в низколиквидных акциях, потеря налоговых льгот(при удержании акций более 3-х лет не платится НДФЛ), возможно даже потеря доли в акциях недопустима по каким либо причинам.В этом случае можно прибегнуть к хеджированию.Причём хедж в традиционном понимании -это опционы.Если будет падение и мы купили путы мы не чего не теряет, если будет рост(с падением мы не угадали) мы берём рост акциями и платим только временную стоимость пута.Проблема вобщем то в том что если мы берём путы около денег то соотношение риск-доход у нас получается плохим даже при «армагеддоне».Путы около денег стоят дорого.В то же время для инвестора неприятно именно сильное падение стоимости портфеля акций, а легкие падения некритичны.Исходя из этого обстоятельства, более интересно выглядит хедж дальними опционами вне денег с применением проданных опционов т.е. мы покупаем дальние дешёвые путы вне денег и в этом же количестве продаём ещё более дальние путы вне денег и компенсируем часть временного распада купленных опционов.Соотношение риск-прибыль получается гараздо более интересное, но рынку нужно пролететь большее расстояние что бы хедж сработал.Но на то он и «чёрный лебедь» что бы пролетать большие расстояния.Хедж этот имеет место только при серьёзных опасениях обвала рынка, а лучше когда рынок уже полетел вниз. Страйки применяются такие до которых рынок вероятно дойдёт до экспирации(по вашему мнению).Официальное название конструкции «Медвежий вертикальный пут спред».Со страйками и временем до экспира можно поработать, это простор для творчества.Но выгоднее брать месячные опционы.Потенциальный доход самый большой.Можно собирать пут спред в динамике.т.е рынок полетел вниз мы покупаем путы, рынок летит дальше вниз мы продаёт ещё более дальние путы.Тогда соотношение риск-доход получается еще лучше.Для хеджа используем фьючерс на индекс РТС (наиболее расторгованные опционы) конечно подразумевается что акции российские.Разумеется мы не получим математически идеальный хедж.Наша компенсация будет либо больше падения портфеля либо меньше.Но это и не страшно, главное примерно быть правым.То что индекс РТС долларовый -даже преимущество.Хеджируем акции в валюте.

Показываю я только примерную идею.Ну опционы ведь: простора для творчества здесь с избытком.Суть в поиске наилучшего соотношения риск-прибыль под наш примерный сценарий армагеддона.Сумма затрачиваемая на хедж условно 10тыс.руб(может быть конечно любой).Допустим что завтра армагеддон.Конечно волатильность опционов будет тогда выше, но у нас купленно-проданная конструкция и уровни волы нам не так критичны.

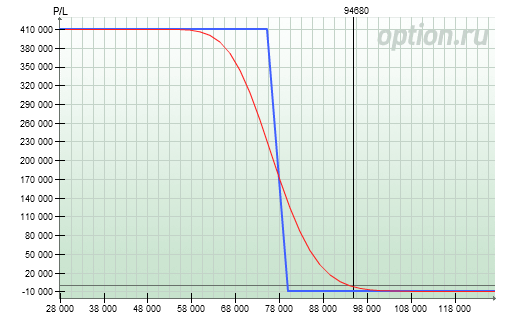

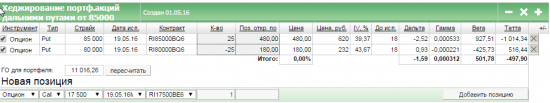

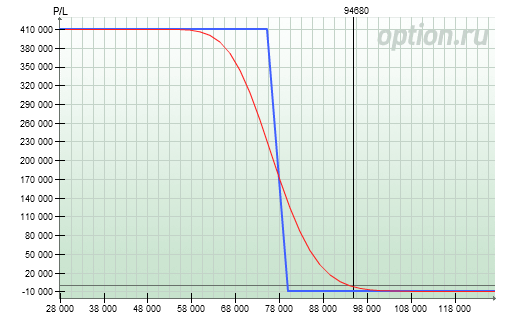

1-й вариант.Хедж от падения рынка ниже 80000 по РТС до 19 мая 2016г.(«армагеддон дак армагеддон»)

Риск 10 тыс.руб

Возможная максимальная прибыль 410 тыс.руб(наша максимальная премия за хедж)

Соотношение риск-прибыль 1 к 41.

Конечно соотношение риск прибыль шикарное, но вероятность такого события мала.Но можно зафиксить прибыль и раньше.

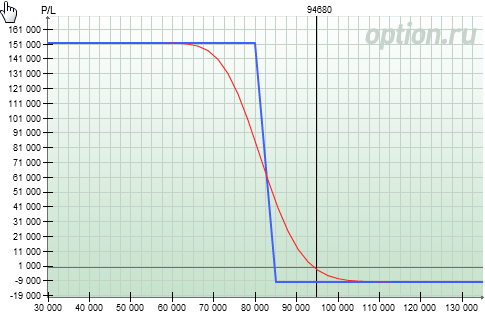

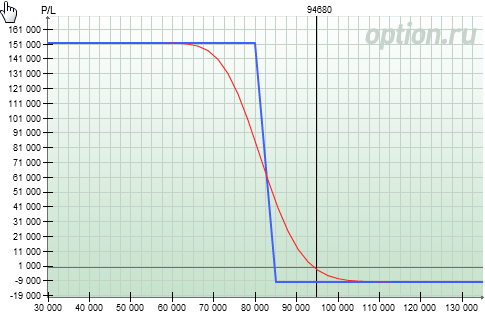

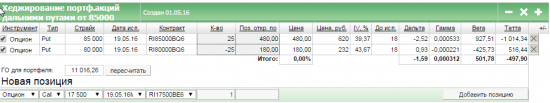

2-й вариант.Хедж от падения рынка ниже 85000 по РТС до 19 мая 2016г.(«армагеддон поменьше»)

Риск 10тыс.руб

Возможная максимальная прибыль 151 тыс.руб.(наша максимальная премия за хедж)

Соотношение риск-прибыль 1к15

Разумеется применять данный хедж лучше точечно когда в нём есть реальная необходимость(рынок полетел).Ну а в оставшееся время «беречь патроны».Если рынок не полетел, конструкцию можно разобрать и вернуть часть (или всю) временной стоимости.Если рынок полетел можно забрать прибыль и раньше но меньше.Важно понимать что дальние опционы быстро распадаются и могут истечь вне денег(если рынок «застрял»есть смысл забрать прибыль досрочно или забирать её частями уменьшая в равных долях купленные и проданные опционы).Это один из вариантов хеджа.Вариантов хеджа очень много, в том числе и с использованием фьючерсов.Пост написан по мотивам истории «а вдруг завтра всё упадёт и что вы будете делать со своими акциями».

P.S.В общем то пут спреды и кол спреды хороши тем что мы уменьшаем стоимость своей покупки за счёт проданных опционов но при этом не возникает не закрытых рисков.Но если брать самый ближний к цене купленный опцион то проданный особой роли не играет(он слишком дёшев), а вот если чуть подальше от центрального страйка там роль проданного опциона увеличивается кратно.Да в таких конструкциях мы начинаем получать гарантированную прибыль к экспирации не сразу но за то рынку нужно пройти гораздо меньшее расстояние для получения такой же прибыли по сравнению с голыми опционами центрального страйка.Если мы просто покупаем ближний опцион соотношение риск-доход 1 к 2 самое лучшее на что мы можем расчитывать(а чаще 1к1).А в пут спредах, кол спредах чуть дальше от денег соотношение риск-прибыль 1к4,1к6 получается легко и эту максимальную прибыль мы получаем при гораздо меньшем движении рынка чем при голых покупках.

Показываю я только примерную идею.Ну опционы ведь: простора для творчества здесь с избытком.Суть в поиске наилучшего соотношения риск-прибыль под наш примерный сценарий армагеддона.Сумма затрачиваемая на хедж условно 10тыс.руб(может быть конечно любой).Допустим что завтра армагеддон.Конечно волатильность опционов будет тогда выше, но у нас купленно-проданная конструкция и уровни волы нам не так критичны.

1-й вариант.Хедж от падения рынка ниже 80000 по РТС до 19 мая 2016г.(«армагеддон дак армагеддон»)

Риск 10 тыс.руб

Возможная максимальная прибыль 410 тыс.руб(наша максимальная премия за хедж)

Соотношение риск-прибыль 1 к 41.

Конечно соотношение риск прибыль шикарное, но вероятность такого события мала.Но можно зафиксить прибыль и раньше.

2-й вариант.Хедж от падения рынка ниже 85000 по РТС до 19 мая 2016г.(«армагеддон поменьше»)

Риск 10тыс.руб

Возможная максимальная прибыль 151 тыс.руб.(наша максимальная премия за хедж)

Соотношение риск-прибыль 1к15

Разумеется применять данный хедж лучше точечно когда в нём есть реальная необходимость(рынок полетел).Ну а в оставшееся время «беречь патроны».Если рынок не полетел, конструкцию можно разобрать и вернуть часть (или всю) временной стоимости.Если рынок полетел можно забрать прибыль и раньше но меньше.Важно понимать что дальние опционы быстро распадаются и могут истечь вне денег(если рынок «застрял»есть смысл забрать прибыль досрочно или забирать её частями уменьшая в равных долях купленные и проданные опционы).Это один из вариантов хеджа.Вариантов хеджа очень много, в том числе и с использованием фьючерсов.Пост написан по мотивам истории «а вдруг завтра всё упадёт и что вы будете делать со своими акциями».

P.S.В общем то пут спреды и кол спреды хороши тем что мы уменьшаем стоимость своей покупки за счёт проданных опционов но при этом не возникает не закрытых рисков.Но если брать самый ближний к цене купленный опцион то проданный особой роли не играет(он слишком дёшев), а вот если чуть подальше от центрального страйка там роль проданного опциона увеличивается кратно.Да в таких конструкциях мы начинаем получать гарантированную прибыль к экспирации не сразу но за то рынку нужно пройти гораздо меньшее расстояние для получения такой же прибыли по сравнению с голыми опционами центрального страйка.Если мы просто покупаем ближний опцион соотношение риск-доход 1 к 2 самое лучшее на что мы можем расчитывать(а чаще 1к1).А в пут спредах, кол спредах чуть дальше от денег соотношение риск-прибыль 1к4,1к6 получается легко и эту максимальную прибыль мы получаем при гораздо меньшем движении рынка чем при голых покупках.

теги блога Робот Бендер

- акции

- Бабло

- Быки

- веселье

- выборы

- дивиденды

- дивы

- доллар

- иис

- инвестиции vs спекуляции

- ИНТЕР РАО ЕЭС

- медведи

- облигации

- опрос

- опционы

- оффтоп

- правда жизни

- Резвяков

- рецензия на книгу

- роботы в биржевой торговле

- Россети

- смена брокера

- Степан Демура

- стоп лосс

- Улюкаев

- ФОРТС

- Энергетика зажигает

— в корне неверно, т к когда начнет «х*як-планка… х*як-планка… х*як-планка...» Вам никто не продаст никакие путы даже по заоблачным ценам.

Покупайте каждый месяц путы и премию отбивайте проданными ближними колами. Проданных коллов будет мало и они не сильно повлияют на ваш p/l при открытой длинной позиции в акциях

например есть акция сбера лонг и фьюч сбера в шорт… тогда мы можем шортить спот легко… без всякой платы… зы это пример… дальше допиливать напильником

либо продаем фьюч ммвб и покупаем акции ммвб10 итого имеем шорт второго эшелона