SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. margin

Инвесторам

- 21 августа 2016, 10:31

- |

Это рассуждение является результатом прочтения этого текста и комментариями к нему.

Люди становятся убежденными инвесторами, когда рынок растет и в своих колебаниях держится на уровнях, близких к максимальным. Нет ничего проще, чем зарабатывать деньги на бычьем рынке. Я сама так когда-то зарабатывала, в полной уверенности, что так будет всегда. Пожалуй, по приросту количества убежденных инвесторов, готовых длительное время держать в портфелях акции, можно делать предсказание грядущих рыночных обвалов). Наивные инвесторы отражают общее мнение, что рынок приносит деньги на «тарелочке с глубой каемочкой» тому, кто умеет ждать. На рынке можно уметь ждать, но не дождаться.

Сознание людей отражает реальность момента: рынок растет, капитал на этом рынке, вложенный в дорожающие акции, приносит прибыль, и это становится позитивным опытом, фактом, реальностью для сознания инвестора. Это естественно. Этот опыт и факт закрепляется сознанием, как успешное действие инвестора. Сознание и психика легко принимает ответственность даже за случайный успех в качестве личного достижения, основанного на верных решениях субъекта. А если это подтверждено мощной волной бычьего рынка, то инвестор благоденствует, а сознание его, его инвесторское эго радуется личным успехам, с пренебрежением отбрасывая все предупреждения о том, что так бывает не всегда. Но так бывает не всегда. А будущее всегда скрыто в тумане времени, во мгле времени.

Рыночный кризис — это когда дешевеет все, что дорожало длительное время. Рыночный кризис — это когда уверенные инвесторы становятся разнорабочими и клянут рынок за то, что он их обманул. Рыночный кризис — это очень больно одним и чрезвычайно выгодно другим, но не тем, о ком вы подумали, о ком пишут книги по инвестированию. На рыночном кризисе зарабатывают и обогащаются не те, кто диверсифицировал свой портфель, а те, кто стоял направленно вниз. И таких очень мало — буквально редкие единицы на миллион. В этом великий смысл кризиса — оздоровить рыночную ситуацию. Обычно мне говорят: «Вот график S&P500 за тридцать лет, видишь — он последовательно растет все эти годы». «Вижу», — отвечаю я, «но ведь S&P500, NASDAQ100, Dow — это не активы, а совокупность активов, и график не отражает смерть тех, кто покинул эту совокупность по причине несостоятельности, несоответствия критериям или даже банкротства. И если вы способны вынести снижение по Dow, например, на 8000 пунктов, на 800 пунктов по S&P500,… то это ваше инвестиционное право, которое я уважаю.»

Инвесторы считают, что рынок — это сообщающиеся сосуды, наполненные деньгами, сосуды, в которых снижение стоимости одних активов влечет за собой перекачивание денег в другие активы. На этом построена диверсификация. Но это справедливо только на рыночных колебаниях. От кризисов диверсификация не спасает, в лучшем случае только смягчает падение, но это явление случайное.

За последние годы образовалась солидная сфера из акций производных, акций ETF. Поскольку это деривативы, то они зависят от стоимости базовых активов, входящих в их состав. Это чисто спекулятивные активы, часть которых вообще даже не была никогда проверена кризисными процессами, так как эти активы появились на питательной среде бычьего рынка для удовлетворения спекулятивного спроса со стороны инвесторов. Это зона инвестиционного риска. Без риска деньги на рынке не делаются, а перенос риска в производные аккумулирует в них риск.

Красивы и приятны сознания теоретические инвестиционные концепции о том, что в длительном времени рынок растет всегда. Это общее правило, которое не утверждает исчезновение с рыночного небосклона отдельных акций и инвесторов, вложившихся в свои диверсифицированные портфели. Правило верно статистически. Например, человечество развивается всегда, проходит через уничтожительные войны, но не все живут в этом мире. Концепция статистически верна, но для каждого инвестора она должна быть проверена реальной кризисной практикой и далеко не все выживут — выживут единицы. На рынке правит вера. Рынок — это религиозное место, где люди реализуют свои верования, и как в любой религии, «каждому верующему по вере воздастся». Я знаю такие яркие примеры рыночной веры, что по силе веры и исполнению рыночных ритуалов только Франциск Ассизский может сравниться в ними. Неведомая для многих инвесторов очищающая практика рынка случается тогда, когда дешевеет весь пузырь в каждой точке массива активов и никакая диверсификация не может спасти.

Знание, что через 20-30 лет рынок вернется вверх — это знание прошлого. Глубокое падение рынка воздействует на психику инвестора «здесь и сейчас». Многим такого не вынести, как это показывает опыт прошлого, когда бывшие профессионалы рынка выбрасывались из небоскребов.

Я знаю убеждения и «символ веры» коллеги m58, который верит в апостольский образ «труинвестора» и будет проводить ребалансировку. Но нет смысла проводить ребалансировку, когда акции в портфеле превратились в качественную пыль и никогда уже цена в 30 центов не станет хотя бы 30 долларами. Он исходит из того, что дешевеющие активы перекачивают в той или иной степени цену в активы, растущие в цене. Да, это может быть так на благополучном рынке. Но это может быть совсем иначе на рынке неблагополучном.

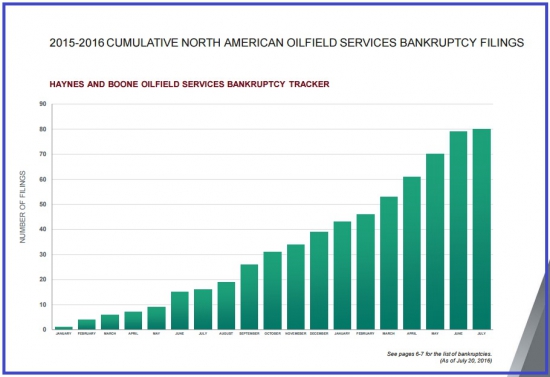

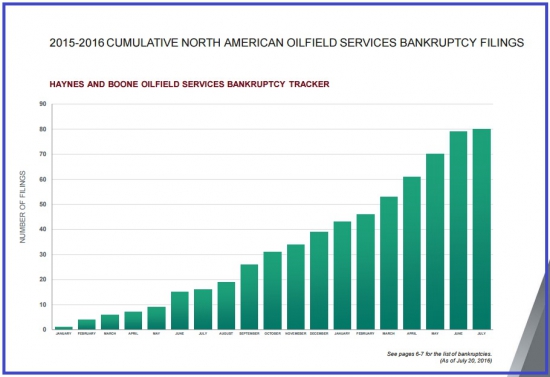

Для примера возьмем только один энергетический сектор за последние полтора года и посмотрим количество банкротств. Восстановление цены нефти не остановило, а усилило процесс.

Я не желаю никому — ни спекулянтам, ни инвесторам, ни начинающим инвесторам пережить сдувание этого огромного пузыря в условиях владения акциями. Тот, кто собирается держать акции 30 лет, должен учитывать, что сдувание пузыря случится непременно. Пузырь всегда надувают, чтобы его сдуть. Инвесторам следует быть готовыми пережить неприятность рыночного краха в будущем обязательно. И когда это произойдет, им нужно просто быть готовыми к знакомству со своей собственной психикой и рыночной реальностью поближе).

Детское сознание большинства не способно видеть чуть дальше сегодняшнего дня и отражает исключительно эмоции момента. Это свойство человеческой психики. Есть люди уверенные, что разум может управлять психикой, но это следствие непонимания, незнания, что разум — это часть психики, включающей в себя массив неосознаваемых и неуправляемых психических реакций. Но по факту сознание людей отражает текущую реальность: рынок растет — так будет дальше, рынок падает — все крах. Рыночное большинство всегда теряет деньги, потому что оно реагирует на текущий момент и не способно держать себя в руках.

Инвестору нужно иметь запас денег, крепкую психику и действовать — брать прибыль, когда рынок ее дает, то есть спекулировать. Но и это не гарантирует успеха. Любая гарантия — иллюзия, завуалированный риск, завернутый в красивую упаковку веры.

Люди становятся убежденными инвесторами, когда рынок растет и в своих колебаниях держится на уровнях, близких к максимальным. Нет ничего проще, чем зарабатывать деньги на бычьем рынке. Я сама так когда-то зарабатывала, в полной уверенности, что так будет всегда. Пожалуй, по приросту количества убежденных инвесторов, готовых длительное время держать в портфелях акции, можно делать предсказание грядущих рыночных обвалов). Наивные инвесторы отражают общее мнение, что рынок приносит деньги на «тарелочке с глубой каемочкой» тому, кто умеет ждать. На рынке можно уметь ждать, но не дождаться.

Сознание людей отражает реальность момента: рынок растет, капитал на этом рынке, вложенный в дорожающие акции, приносит прибыль, и это становится позитивным опытом, фактом, реальностью для сознания инвестора. Это естественно. Этот опыт и факт закрепляется сознанием, как успешное действие инвестора. Сознание и психика легко принимает ответственность даже за случайный успех в качестве личного достижения, основанного на верных решениях субъекта. А если это подтверждено мощной волной бычьего рынка, то инвестор благоденствует, а сознание его, его инвесторское эго радуется личным успехам, с пренебрежением отбрасывая все предупреждения о том, что так бывает не всегда. Но так бывает не всегда. А будущее всегда скрыто в тумане времени, во мгле времени.

Рыночный кризис — это когда дешевеет все, что дорожало длительное время. Рыночный кризис — это когда уверенные инвесторы становятся разнорабочими и клянут рынок за то, что он их обманул. Рыночный кризис — это очень больно одним и чрезвычайно выгодно другим, но не тем, о ком вы подумали, о ком пишут книги по инвестированию. На рыночном кризисе зарабатывают и обогащаются не те, кто диверсифицировал свой портфель, а те, кто стоял направленно вниз. И таких очень мало — буквально редкие единицы на миллион. В этом великий смысл кризиса — оздоровить рыночную ситуацию. Обычно мне говорят: «Вот график S&P500 за тридцать лет, видишь — он последовательно растет все эти годы». «Вижу», — отвечаю я, «но ведь S&P500, NASDAQ100, Dow — это не активы, а совокупность активов, и график не отражает смерть тех, кто покинул эту совокупность по причине несостоятельности, несоответствия критериям или даже банкротства. И если вы способны вынести снижение по Dow, например, на 8000 пунктов, на 800 пунктов по S&P500,… то это ваше инвестиционное право, которое я уважаю.»

Инвесторы считают, что рынок — это сообщающиеся сосуды, наполненные деньгами, сосуды, в которых снижение стоимости одних активов влечет за собой перекачивание денег в другие активы. На этом построена диверсификация. Но это справедливо только на рыночных колебаниях. От кризисов диверсификация не спасает, в лучшем случае только смягчает падение, но это явление случайное.

За последние годы образовалась солидная сфера из акций производных, акций ETF. Поскольку это деривативы, то они зависят от стоимости базовых активов, входящих в их состав. Это чисто спекулятивные активы, часть которых вообще даже не была никогда проверена кризисными процессами, так как эти активы появились на питательной среде бычьего рынка для удовлетворения спекулятивного спроса со стороны инвесторов. Это зона инвестиционного риска. Без риска деньги на рынке не делаются, а перенос риска в производные аккумулирует в них риск.

Красивы и приятны сознания теоретические инвестиционные концепции о том, что в длительном времени рынок растет всегда. Это общее правило, которое не утверждает исчезновение с рыночного небосклона отдельных акций и инвесторов, вложившихся в свои диверсифицированные портфели. Правило верно статистически. Например, человечество развивается всегда, проходит через уничтожительные войны, но не все живут в этом мире. Концепция статистически верна, но для каждого инвестора она должна быть проверена реальной кризисной практикой и далеко не все выживут — выживут единицы. На рынке правит вера. Рынок — это религиозное место, где люди реализуют свои верования, и как в любой религии, «каждому верующему по вере воздастся». Я знаю такие яркие примеры рыночной веры, что по силе веры и исполнению рыночных ритуалов только Франциск Ассизский может сравниться в ними. Неведомая для многих инвесторов очищающая практика рынка случается тогда, когда дешевеет весь пузырь в каждой точке массива активов и никакая диверсификация не может спасти.

Знание, что через 20-30 лет рынок вернется вверх — это знание прошлого. Глубокое падение рынка воздействует на психику инвестора «здесь и сейчас». Многим такого не вынести, как это показывает опыт прошлого, когда бывшие профессионалы рынка выбрасывались из небоскребов.

Я знаю убеждения и «символ веры» коллеги m58, который верит в апостольский образ «труинвестора» и будет проводить ребалансировку. Но нет смысла проводить ребалансировку, когда акции в портфеле превратились в качественную пыль и никогда уже цена в 30 центов не станет хотя бы 30 долларами. Он исходит из того, что дешевеющие активы перекачивают в той или иной степени цену в активы, растущие в цене. Да, это может быть так на благополучном рынке. Но это может быть совсем иначе на рынке неблагополучном.

Для примера возьмем только один энергетический сектор за последние полтора года и посмотрим количество банкротств. Восстановление цены нефти не остановило, а усилило процесс.

Я не желаю никому — ни спекулянтам, ни инвесторам, ни начинающим инвесторам пережить сдувание этого огромного пузыря в условиях владения акциями. Тот, кто собирается держать акции 30 лет, должен учитывать, что сдувание пузыря случится непременно. Пузырь всегда надувают, чтобы его сдуть. Инвесторам следует быть готовыми пережить неприятность рыночного краха в будущем обязательно. И когда это произойдет, им нужно просто быть готовыми к знакомству со своей собственной психикой и рыночной реальностью поближе).

Детское сознание большинства не способно видеть чуть дальше сегодняшнего дня и отражает исключительно эмоции момента. Это свойство человеческой психики. Есть люди уверенные, что разум может управлять психикой, но это следствие непонимания, незнания, что разум — это часть психики, включающей в себя массив неосознаваемых и неуправляемых психических реакций. Но по факту сознание людей отражает текущую реальность: рынок растет — так будет дальше, рынок падает — все крах. Рыночное большинство всегда теряет деньги, потому что оно реагирует на текущий момент и не способно держать себя в руках.

Инвестору нужно иметь запас денег, крепкую психику и действовать — брать прибыль, когда рынок ее дает, то есть спекулировать. Но и это не гарантирует успеха. Любая гарантия — иллюзия, завуалированный риск, завернутый в красивую упаковку веры.

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Есть люди уверенные, что владея крупицей информации по нейропсихологии думают, что могут делать хоть сколь нибудь правильные выводы.

Разумеется, что все сказанное мной о рынке отражает мое понимание рынка, мои представления, мою уверенность, мою веру или мой атеизм. И по моей вере — результат. И у всех только так.

Ваш подход в этом плане ни чем не отличается от критикуемых вами инвесторов. Они верят, что рынок будет расти вечно, а вы верите в то, что рынок всегда даст вам возможность взять вашу прибыль.

«На рынке правит вера» — это общее для всех участников правило и иного подхода к рыночным действиям быть не может. А кажущиеся вам в этом моем утверждении критика и противопоставление — это ваше личное восприятие моих слов. В самом деле, мы совершаем свои действия с капиталом на основании веры в то, что наши действия — путь к приросту капитала. Так делают все участники рынка. Но «символы веры» разные. Спорить о вере бесполезно. Веру ломает только реальность, и то не для всех. Я знаю десяток верующих, которые продолжают верить в то же самое вопреки всякой реальности. Так устроены люди. Так устроен рынок. И если уж мы на нем работаем, то понимать это необходимо, чтобы верить, как можно ближе к реальности. Ведь «по вере воздастся» в результате.

Вы верите, что я критикую инвесторов. А если я вас спрошу, где же критика, вы станете притягивать за уши разные слова и фразы, которое отдаленно могут быть расценены как критика. Я нигде их не критиковала. Я только предупреждала тех, кто тут недавно, об опасностях на дороге, что не стоит убаюкивать себя сладкой мыслью о том, что путь к прибыли будет легким. Нет. Не будет легким. И я пишу, что если вы, господа инвесторы, в своей методе получения прибыли готовы к падению рынка на 800 пунктов по S&P, то вам сам черт не страшен. Но по факту я знаю, что творится с теми, кто в первый раз сталкивается с хорошим полетом вниз, когда счет загружен акциями под завязку. Полет вниз на 100 пунктов по SPX может давать убытки по отдельным акциям на 10 и более процентов. А страх потерь — состояние не контролируемое сознанием.

Люди понимают тексты так, как у них настроено сознание: согласуется с настроем — «логично и правильно, плюс!»; не согласуется — «чушь, бред, вы ничего не понимаете!» То есть все всегда пишут о понятном себе и читают понятное себе. Я ценю полемику в русле высказанных мыслей. Умная дискуссия всегда дает участникам возможность расширить свое субъективное понимание. Но стремление комментариями побуждать меня объясняться относительно написанного текста «а почему ты это написала, да еще в воскресенье, да еще и „сама такая“, и слова использовала не те, да и вообще, у тебя просадка по ES… и т.д. и т.п.» имеет какой-то несвежий запах.

Давайте будем конструктивными в обсуждениях и не станем придумывать чужие мотивации, не будем ограничивать людей в праве свободно высказывать свои рассуждения, мысли и рыночные представления и априори будем приветствовать такие рассуждения без стремления принудить объясниться «зачем написала, почему написала так, кто дал право публиковать». Ей богу, это бывает утомительно: вы ведь не один такой, есть агрессивные и тупые вопрошатели.

Вот вы призываете «Давайте будем конструктивными в обсуждениях и не станем придумывать чужие мотивации», а сами весь ваш такой длинный комментарий на 90% заполнили тем, чего призываете не делать.

На самом деле вы затронули в своей статье очень интересную тему механизма мотивации принятия решений участниками рынка, по поводу которой я наделся на конструктивную дискуссию. И мой комментарий был не по «принципу сама такая», а мне действительно было не совсем понятно, исходя из критичности вашей статьи, как вы сами себя позиционируете по отношению мотивации принятия ваших рыночных решений. И даже позволил высказать на этот счёт моё собственное мнение, которое сложилось на основании ваших статей и нашего прошлого общения, не более того. И не смотря на ваши попытки обидеться или обидеть меня, я постарался остаться в рамках конструктивной дискуссии и извлёк из вашего текста ответы на мои вопросы:

Вот видите, вы даже согласны со мной на все 100%. На что вы обижаетесь?

Кстати по поводу „иного подхода к рыночным действиям быть не может.“ я не согласен. Мой опыт говорит о том, что вера, как мотивация принятия решений, должна быть сведена к минимуму. Это трудно, но это и есть ключ к успеху на рынке. У меня например что-то начало получаться только после того, как я возвёл это в постулат номер один, а именно: Никому не верь, и прежде всего не верь самому себе.

Пока не скажу ее тикер)

На рынке нет вообще никаких гарантий и трейдер не должен мечтать о гарантиях, если он понимает рынок. Случаются очень ясные вероятные состояния рынка, но их немного, они непродолжительны, и ими всегда следует пользоваться сразу.

Компании исключаются из SP500 задолго до банкротства.

ETF — по сути пиф 2.0, просто удобный способ купить активы. Например индекс акций (а не самому собирать акции, выдерживая соотношение) или какой-то иной актив (к примеру золота). Активы (акции или золото в примерах)- приобретает «управляющая компания», они есть. В случае деривативов — реальные активы не приобретается, мы просто заключаем пари, что «тогда-то такие-то акции будут столько-то стоить».

Разве не так?

Неграмотное утверждение. Есть подсчитанные доходности сбалансированных портфелей, состоящих из нескоррелированных активов. Их доходности выше, а риски ниже.

Читайте книжки по распределению активов, прежде чем нести чушь.

Тогда не обвалились 2 или 3 акции.

И нужно было этих акций иметь в портфеле процентов 80, чтобы депозит не похудел.

Во время начала «великой депрессии» в США рынок тоже шлепнулся в 5 раз...

Если вы покупаете акции дорого, то никакая диверсификация не спасёт.

Будет лось.

В 2008 продавали облигации и покупали акции.

А вы также продолжайте верить Носову и его Незнайке на Луне.

это для спекулянтов совет

Стоимость и цена — это словесная эквилибристика. Хорошо, поиграем в слова.) Сейчас на рынке акций пузырь. Инвесторы купили стоимость и сидят на надутом дирижабле, а спекулянты хватали цену и ходят по земле. Когда дирижабль загорится, то инвесторы спустятся на землю на уровень истинной стоимости акций. Каждому — свое.

Инвестор — акционер, типа, владелец доли собственности компании, соратник Баффета!?) Рассмотрим и этот миф. Я переношу сюда свой комментарий об этом из другого обсуждения.

Итак:

— инвесторы владеют записанными на брокеров акциями,

— инвесторы никак не управляют своей долей собственности в компании,

— мелкие инвесторы выгоднее одного крупного баффета, который завалится в совет директоров и будет требовать ввести туда своего директора, который нисколько компании не нужен,

— инвесторы, владеющие ETF вообще владеют деривативами, которыми они диверсифицируют свои портфели, поэтому, утверждать, что они покупают «стоимость» — это большая фантазия.

Что касается доли и влияения. Да, действительно, никакого влияния на общество отдельный частный инвестор не оказывает, но:

1. Если сделки с заинтересованностью, мнение миноритариев по которым законодательно закреплено, как определяющее

2.частный инвестор. покупая акции выбирает эффективный менеджмент, тем самым доверяя ему принимать правильные решения. Соответственно, если ему не нравится что-то категорически, то он просто продает акции. Но до тех пор пока он не продал, он получает выгоды от своего решения.

3.etf-это паи фонда, а не деривативы. Паи имеют свою стоимость, рассчитываемую на регулярной основе и состоящую из акций. облигаций, соответственно имуществом. Но в данном случае конечно пайщик доверяет УК, которая доверяет компаниям. Усложнено, но связь не теряется.

но у меня в портфеле нет опционов/фьючерсов, совсем нет

у меня есть акции, etf'ы акций и облигаций, золото и т.п., в связи с чем, для меня нет никакого смысла закрывать позиции себе в убыток ибо явление margin call мне не грозит, совсем не грозит

за пару лет торговли на рынке у меня уже случилась 10% коррекция моего портфеля целиком (не повезло с началом инвестирования, сразу после моих первых покупок рынок пошел вниз)

вы тогда еще мне советовали все продать и ждать грандиозного армагеддона… но я не последовал вашему совету, а сделал все наоборот (не потому что я вредный, я просто следую правилам долгосрочного инвестирования), я понемногу продавал выросшие облигации и докупал акции

нет так давно был brexit (а у меня часть портфеля в европе), я опять же, несмотря на «конец света», который предрекали со всех сторон — неспеша покупал подешевевшие европейские акции, опять же продавая только выросшие активы

вот так я и мой портфель, все это пережили и выросли с того времени, значит переживем и более глубокие коррекции и заработаем на них тоже

margin, а что сейчас не получается зарабатывать? Может не все так просто на бычьем рынке, как Вы об этом написали? Может лучше писать о своем личном опыте, благо он у Вас есть, а не общие слова о пузырях, когда они сдуются, кто выживет — тут таких армаггедонщиков деструктивных и без Вас хватает.

А ваш вопрос о том, получается ли сейчас зарабатывать у меня к данному тексту не имеет отношения. Текст не об этом. И я не вижу серьезных оснований, следовать дружеским советам, о чем следует писать, о чем писать не следует. В данный момент времени и в перспективе проблема сдувания пузыря актуальна будет для тех, кто привык к росту котировок акций.

Мне все-равно зарабатываете Вы или нет, основной посыл был в моих вопросах в том, что не так просто заработать на бычьем рынке, как Вы об этом написали. Это был не совет, а всего-лишь предположение. Мы же про акции говорим? Про инвесторов? Тогда надо говорить про конкретные акции, а не про рынок в целом, так как за период бычьего рынка некоторые акции выросли от своих минимумов до максимумов и уже вернулись на минимумы и снова стартанули вверх, пока Вы ожидаете сдутие пузыря.

Но мне кажется, вы несколько неточно излагаете мои слова, потому что я абсолютно уверена, что я никогда ни при каких обстоятельствах не говорила вам «все продать». Это не правда. Из вашего теста может следовать, что я вам давала конкретные указания. Это не так. Мы всегда с вами говорили только об общих подходах к трейдингу, я могла давать вам советы общего характера без како-то связи с вашими инвестиционными планами — не более того.

О том, что рынок претерпит сильное движение вниз я говорила и говорю. Тот факт, что этого не случилось, мало что меняет в общих перспективах. Рынок при такой общей перекупленности не может не упасть.

Вы держите ETF — это деривативы.

Тот факт, что вам повезло на Brexit, только укрепляет вас в мысли, что вы правы в своих инвестиционных действиях. ПО факту — да, все оказалось отлично, потому что пока еще не время сбрасывать воздух из пузыря. Но если рассматривать по сути, это не вы правы, а вам просто повезло в том, что мировой истеблишмент поставил на Brexit, что на самом деле Brexit был целью и приветствовался финансовыми элитами, хотя пропагандировался другой противоположный взгляд. Если бы рынок продолжил свое падение, то ваши покупки на Brexit были бы убытками.

Повторяю, пока еще серьезной коррекции не было. А может быть не коррекция, а кризис, когда обесценивается все.

Им просто повезло? «Мировой истеблишмент», «кукел» и т.п. опять все приветствовал?

Все эти 200 лет существования американской биржи инвесторам просто везло?

Вы прочитайте книжку хотя бы одну по распределению активов прежде чем армагеддонить.

1. я уже в плюсе

2. падение рынка мне выгодно, и я его даже жду — есть кэш и облигации чтобы купить еще акций, так что не надо ваших фантазий про то, что я боюсь

3. в плюсе весь американский stock за 200 лет, в минусе те глупцы, которые слушают дилетантов вроде вас

4. я реагирую на статьи дилетантов с вашими словесными штампами

Кстати, имейте в виду: я напускаю порчу даже через комментарии. Вот захочу и у вас депозит станет таять и превратится в ноль. Я предупредила. Будьте осторожны!

До свидания Виталя, с такой разметкой и планами :)

vladimirc1983

- 2016-03-10 12:09:50 Мой прогноз сбылся.

. Сейчас Сбербанке аналогичная ситуация — разворотный паттерн.Торгую. Разница есть. Я торгую, чтобы получить прибыль не через 30 лет, а в ближайшем будущем. И не с реинвестированием, а только в рамках строго выделенной для работы на рынке суммы. Так я не устраиваю собственной пирамиды.

Я понимаю, ваша цель уличить меня в том, что я ничем не отличаюсь от других участников рынка. Можете считать, что вы ломитесь в открытую дверь. Мое отличие от других небольшое и как несущественной малой величиной любой может этим отличием пренебречь, чтобы не портить себе отдых в выходной день пустым доказательством того, с чем я охотно соглашусь).

Правда у меня возникает вопрос, а кто же мой идеал, которому я «должна» соответствовать? И тут я понимаю, что у меня нет идеала трейдера и я не стремлюсь ему соответствовать. Мой идеал — стихия рынка.

smart-lab.ru/blog/offtop/291979.php