SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Решение ФРС повлияет на ход выборов в США. Обзор на предстоящую неделю от 18.09.2016

- 18 сентября 2016, 22:16

- |

По ФА…

На предстоящей неделе:

1. Заседание ФРС, 21 сентября

Может ли ФРС повысить ставку на этом заседании?

Я считаю, что нет.

Рост экономики США слишком слабый, ВВП США 3 квартала подряд растет в среднем на 1%, PMI и ISM предупреждают об аналогичном росте в 3 квартале и потере экономического импульса.

Розничные продажи, которыми члены ФРС гордились после роста в июне, падают второй месяц подряд.

Пятничная публикация инфляции потребительских цен указала на ускорение роста, но если анализировать данные: рост в основном произошел в секторе здравоохранения и недвижимости, при этом зарплаты упали с ревизией вниз за прошлый период.

Отсутствие роста зарплат указывает на отсутствие вторичных признаков роста инфляции, т.е. даже при росте основной инфляции ФРС может подождать с повышением ставки, чтобы убедиться в росте экономики, не говоря о том, что мандат ФРС по ценовой стабильности учитывает инфляцию потребительских расходов, а она пока далека от целевого уровня ФРС.

Предстоящие выборы президента США тоже в пользу переноса повышения ставки ФРС.

Члены ФРС утверждают, что выборы не окажут сильного влияния на экономику США, хотя неопределенность может негативно повлиять на приток инвестиций.

Также члены ФРС заявляют, что ФРС уже изменяла политику перед выборами, они независимы и имеют на это право.

Да, ФРС снижала ставки в преддверии выборов 2008 года, когда фондовый рынок отвесно падал после краха Леман Бразерс, а бездействие приравнивалось бы к оказанию влияния на электорат в пользу одного из кандидатов.

Но когда финансовые рынки стабильны и чрезвычайные меры не требуются: ЦБ развитых стран воздерживаются от изменения монетарной политики согласно негласным правилам, хотя ЦБ Англии говорит об этом открыто.

Инвестиции физических лиц в фондовый рынок США громадны и любые колебания прямо повлияют на настроения электората и, как следствие, их выбор, а фондовый рынок уже начал падение перед заседанием ФРС.

Доводы в пользу сохранения ставки на предстоящем заседании ФРС убедительны и имеют экономические основания и политическую целесообразность.

Но однозначно отрицать возможность повышения ставки нельзя.

Йеллен на своем выступлении в Дженксон Хоул, заявила, что крайние месяцы добавили аргументов в пользу повышения ставки ФРС.

И, хотя сигналы экономики далеко неоднозначны и это утверждение может быть справедливо только в отношении рынка труда, который действительно демонстрирует рост и нивелировал опасения после провального майского отчета, её заместитель Фишер сообщил, что данное утверждение Йеллен говорит в пользу возможного повышения ставки на заседании в сентябре и не исключает двухразового повышения ставки в этом году.

Также за повышение ставки выступили голосующие члены ФРС Джордж, Местер, Дадли и Розенгрен.

Т.е. 6 членов ФРС из 10 потенциально могут проголосовать за повышение ставки ФРС в среду.

Брайнард и Тарулло привели аргументы в пользу сохранения политики низких ставок по экономическим причинам, но их выступления больше походили на крики «одумайтесь, братья», чем выражали точку зрения большинства членов ФРС.

Многие члены ФРС выступают за повышение ставки с целью предотвращения вероятности образования пузырей на финансовых рынках.

Но пузыри на фондовом и долговом рынке уже надуты до невероятных размеров и повышение ставки перед выборами чревато обвинениями ФРС в потакании Трампу.

Недавно лидеры Германии обвинили Драги в том, что его политика привела к смене настроений электората и победе антиевропейских партий.

Такое обвинение: страшный сон главы любого ЦБ.

На уходящей неделе Трамп обвинил Йеллен в том, что она специально держит ставки на низком уровне по приказу Обамы, чтобы помочь партии демократов в победе на предстоящих выборах.

По словам Трампа, мягкая политика ФРС поддерживает ложный рост фондового рынка и в этом он, конечно, прав.

Трамп пытается спровоцировать Йеллен на повышение ставки ФРС до выборов и он окажется в выигрыше при любом решении ФРС.

Если ФРС откажется повышать ставку – Трамп сохранит текущую риторику в предстоящих теледебатах с Клинтон, а если ФРС решится на повышение ставки и даже сможет удержать фондовый рынок от падения: доходности ГКО США вырастут.

В случае роста доходностей ГКО США Трамп укажет на то, что ВВП США упал в три раза и при текущем слабом росте экономики не способен обслуживать растущие выплаты по госдолгу и тоже будет прав.

Может ли Йеллен повысить ставку, чтобы доказать неправоту Трампа?

Это глупость и песочница, но исключить полностью нельзя.

Йеллен пребывает в фантазиях, что повышение ставки ФРС не приведет к падению фондового рынка, а падение в начале этого года не было связано с повышением ставки ФРС, т.к. временной разрыв между событиями составил две недели.

Недавнее выступление главы Дж Пи Морган Джейми Даймона указывает в пользу проведения переговоров главы ФРБ Нью-Йорка с банками относительно их реакции на повышение ставки.

Дадли обязан проводить такие консультации при намерении ФРС изменить политику.

Джейми Даймон заявил, что рынки готовы к повышению ставки и ФРС должна её повысить без волнений за фондовый рынок.

Фондовый рынок, конечно, упадет.

ФРС может удержать фондовый и долговой рынки от падения на небольшое время, 10-15 дней, но на большее сил не хватит, а до выборов ещё полтора месяца.

Аргументов против повышения ставки можно приводить великое множество.

О вероятности такого шага больше сигнализирует алогичное поведение рынка, СМИ, банков, ястребиная риторика членов ФРС.

Но при анализе рынка нужно быть логичными и последовательными, а экономические аргументы, как и политкорректность, говорят, что ФРС повысит ставку не ранее декабря при восстановлении экономического импульса.

Нужно понимать, что в случае повышения ставки рост доллара может быть чрезмерным, импульсным, но строить работу лучше исходя из фактов, невзирая на риторику ФРС.

Базовый сценарий: отсутствие повышения ставки ФРС на фоне ястребиной риторики и обещаниями рассмотреть повышение ставки на ближайших заседаниях.

Какие движения на рынках вызовет такой сценарий?

Предстоящее заседание ФРС состоит из двух актов: в 21.00 рынки получат сопроводительное заявление и новые прогнозы, а в 21.30 состоится пресс-конференция главы ФРС.

Что касается риторики Йеллен, то в случае отсутствия повышения ставки она не имеет особого значения.

Любое решение ФРС требует обоснования, в случае повышения ставки обоснование на текущем этапе найти проблематично, а вот в случае сохранения ставки аргументов достаточно.

Это и слабый рост ВВП США, и солидарная мрачность опережающих индикаторов PMI и ISM, отсутствие роста зарплат, которая с падением продолжительности рабочей недели говорит о сохранении слабины на рынке труда, падение розничных продаж как индикатора внутреннего спроса, отсутствие уверенного роста инфляции.

Чем больше Йеллен будут задавать вопросы о причине сохранения ставки на неизменном уровне – тем более голубиной будет её риторика.

Главное при сохранении ставки ФРС: новые прогнозы в 21.00.

Основное: новые точечные прогнозы членов ФРС по перспективе повышения ставки.

Крайне маловероятно, что члены ФРС опять изменят свои прогнозы по повышению ставки на 2017-2018 года, для этого рано.

Но на текущий момент большинство членов ФРС ожидает двукратного повышения ставки в этом году.

И самый ястребиный поступок согласно разумности может быть в сохранении прогноза на этот год.

В этом случае первый шип на падение доллара будет недолгим, т.к. рыночные ожидания рассчитаны только на однократное повышение ставки в этом году.

Но если большинство членов ФРС изменят свой прогноз в сторону однократного повышения ставки в 2016 году: падение доллара будет сильным, по евродоллару целью станет середина 1.14й – середина 1.15й фигуры.

Следующими по важности станут прогнозы по росту экономики.

Будут ли изменены прогнозы по росту ВВП, инфляции, уровню безработицы.

Скорее всего, сильных изменений не следует ждать, вероятно снижение оценки роста ВВП США в 2016 году до 1,8%, но в этом случае члены ФРС могут повысить прогнозы по росту ВВП в последующих годах для снижения негатива.

Главное: возможное повышение прогнозов по росту инфляции.

Сочетание сохранения прогноза по двукратному повышению ставки в этом году на фоне повышения прогнозов по росту инфляции – самое негативное для медведей по доллару, т.к. в такой ситуации будет понятно, что Йеллен будет угрожать более быстрым темпом повышения ставки в будущем при ускорении роста инфляции.

Т.е. в этом случае изначальный шип на падение доллара будет недолгим, а текущий диапазон по евродоллару сохранится до ноября.

Основные моменты сопроводительного заявления ФРС:

— Указания на возможное повышение ставки на ближайших заседаниях;

— Оценка баланса рисков для перспектив экономики;

— Оценка состояния экономики;

— Оценка роста инфляции;

— Расклад голосов.

Самым ястребиным в сопроводиловке ФРС может быть указание на повышение ставки на ближайших заседаниях с признанием рисков для перспектив экономики как «почти сбалансированными» на фоне особого мнения более одного члена ФРС, которые выступят за повышение ставки на этом заседании.

Понятно, что Джордж выразит особое мнение, но присоединение к ней других членов ФРС будет ястребиным сигналом.

Выводы относительно заседания ФРС:

Базовый сценарий: отсутствие повышения ставки с сохранением точечных прогнозов членов ФРС по двукратному повышению ставки в этом году.

Данный сценарий приведет к изначальному падению курса доллара шипом с последующим ростом доллара, хотя вряд ли с нивелированием всего начального падения.

Повышение прогноза по росту инфляции на фоне сохранения прогнозов по повышению ставки приведет к более сильному росту доллара вторым шипом, но на пресс-конференции Йеллен следует ожидать отскоки на падение доллара, хотя это уже будет флэт по сути.

Если меридиана прогнозов членов ФРС будет снижена до однократного повышения ставки в этом году с неизменными прогнозами по росту инфляции: падение доллара будет продолжительным, евродоллар достигнет середины 1,14й – середины 1,15й фигуры.

Повышение ставки ФРС полностью исключить нельзя, но экономическая ситуация и политкорректность говорят против этого варианта.

Если ФРС таки повысит ставку: рост доллара будет чрезмерным, стопы снесут с проскальзыванием.

2. Заседание ЦБ Японии, 21 сентября

Заседание ВоЯ состоится утром перед вечерним заседанием ФРС.

ЦБ Японии представит комплексный анализ всех своих мер и обновит «руководство вперед».

СМИ за крайние две недели выдали массу разнопланового инсайда о шагах ВоЯ на предстоящем заседании, но основная суть всей утечки информации: новых шагов принято не будет.

ЦБ Японии укажет, что дальнейшее снижение депозитной ставки на негативную территорию остается вероятным на ближайших заседаниях при необходимости.

Одним из самых удачных утечек информации я считаю объявление ВоЯ запуска программы Твист.

Это программа сродни анекдоту о наркомане в пустыне и джине в лампе, изменения баланса ЦБ не происходит, но одни ГКО продают, а другие покупают, т.е. вся суть в движении.

В своё время Бернанке запускал данную программу с обменом краткосрочных ГКО на долгосрочные, он же мог её посоветовать ВоЯ на июньском совещании.

Банки склоняются к тому, что в случае ВоЯ будет происходить обмен долгосрочных ГКО на краткосрочные, что повысит прибыль финансовых учреждений и облегчит им работу в условиях отрицательных ставок.

Программы Твист поддержит фондовый рынок Японии и приведет к постепенному снижению курса иены в незначительном размере.

Советники Абэ сходятся в одном: ВоЯ должен что-то сделать для снижения курса иены.

Практически все выступают за расширение программы QE на 10 трлн иен, многие выступают против дальнейшего снижения ставок ВоЯ.

Только одному из многочисленных советников Абэ пришла в голову мудрая мысль, что ЦБ Японии не должен менять политику на заседании 21 сентября, т.к. есть неопределенность в отношении действий ФРС вечером того же дня.

Если ЦБ Японии примет меры, а ФРС не повысит ставку: отскок вверх доллариены спекулянты используют для продаж с более выгодных уровней.

ЦБ Б20 договорились об обмене информацией по изменению монетарной политики, поэтому чем меньше будет фактических действий от ВоЯ утром: тем ниже вероятность повышения ставки ФРС вечером.

Выводы относительно ЦБ Японии:

Наиболее вероятно отсутствие изменений по ставке и размеру QE.

Вероятно объявление о запуске или подготовке к запуску программы Твист, которая благоприятно отразится на фондовом рынке Японии и немного поддержит курс доллариены.

Чем меньше фактический решений примет ВоЯ: тем выше шанс сохранения ставки ФРС неизменной.

3. Экономические данные

На предстоящей неделе главным событием станет заседание ФРС и экономические данные не приведут к значительным движениям на рынке.

Но перед заседанием ФРС рынок проявит интерес к данным США по рынку жилья во вторник, при сохранении прогноза о двукратном повышении ставки ФРС в 2016 году вероятна реакция на продажи на вторичном рынке жилья в четверг.

Для понимания перспектив экономики США наибольший интерес представляет публикация PMI промышленности в пятницу, но, скорее всего, рынок она оставит равнодушным.

По Еврозоне следует отследить первую оценку PMI промышленности и услуг в пятницу.

По Британии интерес представляют данные о потребности госсектора в заимствованиях в среду, т.к. минфин Британии Хаммонд поставил в зависимость размер фискального стимула от состояния госфинансов.

Китай вернется к нам в понедельник, но радовать будет в основном курсом юаня.

— США:

Понедельник: индекс оптимизма рынка жилья от NAHB;

Вторник: закладки новых домов, разрешения на строительство;

Четверг: недельные заявки по безработице, продажи на вторичном рынке жилья;

Пятница: PMI промышленности.

— Еврозона:

Вторник: инфляция цен производителей Германии;

Четверг: индекс потребительского доверия Еврозоны;

Пятница: PMI стран Еврозоны, ВВП Франции.

4. Выступления членов ЦБ

В ФРС продолжается «неделя тишины» перед заседанием.

Начиная с четверга возможны комменты членов ФРС, которые особенно будут важны в случае, если Йеллен не сумет донести свои мысли рынку.

В четверг выступит Драги, если рост евродоллара будет сильным после заседания ФРС: возможны вербальные интервенции с целью ослабления евро.

---------------

По ТА…

На предстоящей неделе главным будет ФА в виде заседания ФРС, поэтому с вечера среды рекомендуется учитывать ТА только на старших ТФ, локальное ТА может не работать.

В связи со своим пониманием отсутствия повышения ставки ФРС по ТА рассматриваю варианты роста евродоллара с потенциалом в зависимости прогнозов и риторики ФРС.

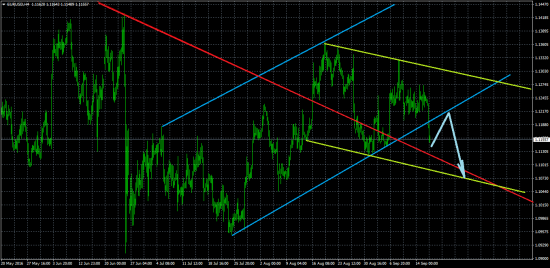

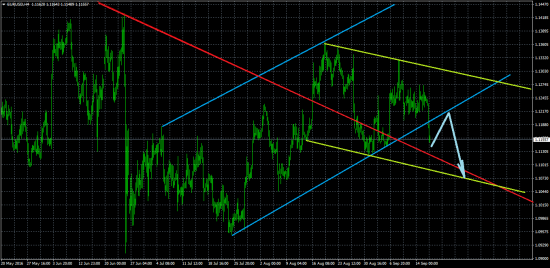

При ускорении падения до заседания ФРС есть шанс достичь низа гипотетического треугольника по евродоллару:

При сохранении ставки ФРС неизменной, но на фоне ястребиной риторики и прогнозов по ставке рост евродоллара после решения ФРС будет ограничен верхом треугольника.

Чуть ниже текущих уровней евродоллара есть поддержка, также можно предположить канал:

Т.е. возможен разворот евродоллара от начала 1.11й – верха 1.10й.

Если евродоллар собирается падать в 1,10ю: логичен коррект на открытии недели к нижнему синему сопротивлению, хотя времени на это уже нет:

При сохранении ставки неизменной, снижении прогноза по повышению ставки до однократного в этом году рост евродоллара может достичь верха треугольника на викли:

Если ФРС решится на повышение ставки, то следует переходить к старому варианту с целью исполнения ГП и цели по пробитому каналу около 1,0600+-:

---------------

Рубль

Нефть на уходящей неделе продолжила падение на фоне опасений относительно роста добычи и разногласий членов ОПЕК.

Согласно отчету Baker Hughes количество активных нефтяных вышек выросло до 416 против 414 неделей ранее.

Но впереди встреча ОПЕК в Алжире 26-28 сентября и наиболее вероятен рост нефти на фоне ожиданий, хотя в эти выходные генсек ОПЕК Баркидо заявил, что встреча в Алжире предназначена для проведения консультаций, а не для принятия решений.

По ТА есть основания для разворота нефти вверх, на часах закончено оформление клина:

На старших ТФ нефть достигла поддержки:

Решение ЦБ РФ о понижении ставки оставило рубль равнодушным.

ЦБ РФ сообщил, что решение о дальнейшем снижении ставки может быть принято не ранее 1 квартала 2017 года.

Выборы в парламент РФ вряд ли окажут продолжительное влияние на рубль, поэтому логично ожидать падение долларрубля на фоне роста цен на нефть после заседания ФРС при сохранении ставки неизменной.

---------------

Выводы:

На предстоящей неделе все взгляды инвесторов будут сфокусированы на заседании ФРС в среду, которое задаст направление движениям рынков вплоть до публикации нонфармов 7 октября.

Согласно экономической ситуации и соображением политкорректности ФРС сохранит ставку неизменной, что приведет к первому шипу на падение доллара (рост евродоллара).

Последующая динамика доллара зависит от новых прогнозов и риторики сопроводительного заявления ФРС.

При сохранении прогноза членов ФРС относительно двукратного повышения ставки в этом году на фоне признания перспектив рисков для экономики США как «почти сбалансированными», указания на повышение ставки на ближайших заседаниях и особого мнения членов ФРС более одного голоса Джордж падение доллара будет непродолжительным, дальнейшая динамика зависит от новых данных США.

При снижении прогноза по повышению ставки в этом году до однократного и более голубиной риторике сопроводительного заявления падение доллара будет масштабным, евродоллар достигнет середины 1,14й — середины 1,15й фигуры.

Пресс-конференция Йеллен в любом случае при отсутствии повышения ставки будет голубиной, т.к. ей придется объяснять причины отсутствия повышения ставки ФРС.

Локально евродоллар может открыть неделю небольшим гэпом вниз после очередного проигрыша Меркель на региональных выборах в Германии.

Но падение будет непродолжительным, гэп будет закрыт, логичен коррект евродоллара к 1,119Х.

Евродоллар может развернуться вверх от начала 1,11й или после снижения в 1.10ю, если вторичные данные по рынку жилья США во вторник выйдут значительно выше прогноза или при усилении роста доходностей ГКО США в преддверии заседания ФРС.

---------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,1168.

С одной стороны есть желание отработать заседание ФРС согласно своему пониманию в лонгах евродоллара, а с другой нет желания доливать лонги перед заседанием ФРС из 1.10й с учетом, что если ФРС поднимет ставку – стоп сработает с сильным проскальзыванием.

В любом случае намерена иметь лонги евродоллара перед заседанием ФРС, но вопрос попытки перезахода в лонг евродоллара ниже или сохранения текущей позиции решу после корректа к 1,119Х.

На предстоящей неделе:

1. Заседание ФРС, 21 сентября

Может ли ФРС повысить ставку на этом заседании?

Я считаю, что нет.

Рост экономики США слишком слабый, ВВП США 3 квартала подряд растет в среднем на 1%, PMI и ISM предупреждают об аналогичном росте в 3 квартале и потере экономического импульса.

Розничные продажи, которыми члены ФРС гордились после роста в июне, падают второй месяц подряд.

Пятничная публикация инфляции потребительских цен указала на ускорение роста, но если анализировать данные: рост в основном произошел в секторе здравоохранения и недвижимости, при этом зарплаты упали с ревизией вниз за прошлый период.

Отсутствие роста зарплат указывает на отсутствие вторичных признаков роста инфляции, т.е. даже при росте основной инфляции ФРС может подождать с повышением ставки, чтобы убедиться в росте экономики, не говоря о том, что мандат ФРС по ценовой стабильности учитывает инфляцию потребительских расходов, а она пока далека от целевого уровня ФРС.

Предстоящие выборы президента США тоже в пользу переноса повышения ставки ФРС.

Члены ФРС утверждают, что выборы не окажут сильного влияния на экономику США, хотя неопределенность может негативно повлиять на приток инвестиций.

Также члены ФРС заявляют, что ФРС уже изменяла политику перед выборами, они независимы и имеют на это право.

Да, ФРС снижала ставки в преддверии выборов 2008 года, когда фондовый рынок отвесно падал после краха Леман Бразерс, а бездействие приравнивалось бы к оказанию влияния на электорат в пользу одного из кандидатов.

Но когда финансовые рынки стабильны и чрезвычайные меры не требуются: ЦБ развитых стран воздерживаются от изменения монетарной политики согласно негласным правилам, хотя ЦБ Англии говорит об этом открыто.

Инвестиции физических лиц в фондовый рынок США громадны и любые колебания прямо повлияют на настроения электората и, как следствие, их выбор, а фондовый рынок уже начал падение перед заседанием ФРС.

Доводы в пользу сохранения ставки на предстоящем заседании ФРС убедительны и имеют экономические основания и политическую целесообразность.

Но однозначно отрицать возможность повышения ставки нельзя.

Йеллен на своем выступлении в Дженксон Хоул, заявила, что крайние месяцы добавили аргументов в пользу повышения ставки ФРС.

И, хотя сигналы экономики далеко неоднозначны и это утверждение может быть справедливо только в отношении рынка труда, который действительно демонстрирует рост и нивелировал опасения после провального майского отчета, её заместитель Фишер сообщил, что данное утверждение Йеллен говорит в пользу возможного повышения ставки на заседании в сентябре и не исключает двухразового повышения ставки в этом году.

Также за повышение ставки выступили голосующие члены ФРС Джордж, Местер, Дадли и Розенгрен.

Т.е. 6 членов ФРС из 10 потенциально могут проголосовать за повышение ставки ФРС в среду.

Брайнард и Тарулло привели аргументы в пользу сохранения политики низких ставок по экономическим причинам, но их выступления больше походили на крики «одумайтесь, братья», чем выражали точку зрения большинства членов ФРС.

Многие члены ФРС выступают за повышение ставки с целью предотвращения вероятности образования пузырей на финансовых рынках.

Но пузыри на фондовом и долговом рынке уже надуты до невероятных размеров и повышение ставки перед выборами чревато обвинениями ФРС в потакании Трампу.

Недавно лидеры Германии обвинили Драги в том, что его политика привела к смене настроений электората и победе антиевропейских партий.

Такое обвинение: страшный сон главы любого ЦБ.

На уходящей неделе Трамп обвинил Йеллен в том, что она специально держит ставки на низком уровне по приказу Обамы, чтобы помочь партии демократов в победе на предстоящих выборах.

По словам Трампа, мягкая политика ФРС поддерживает ложный рост фондового рынка и в этом он, конечно, прав.

Трамп пытается спровоцировать Йеллен на повышение ставки ФРС до выборов и он окажется в выигрыше при любом решении ФРС.

Если ФРС откажется повышать ставку – Трамп сохранит текущую риторику в предстоящих теледебатах с Клинтон, а если ФРС решится на повышение ставки и даже сможет удержать фондовый рынок от падения: доходности ГКО США вырастут.

В случае роста доходностей ГКО США Трамп укажет на то, что ВВП США упал в три раза и при текущем слабом росте экономики не способен обслуживать растущие выплаты по госдолгу и тоже будет прав.

Может ли Йеллен повысить ставку, чтобы доказать неправоту Трампа?

Это глупость и песочница, но исключить полностью нельзя.

Йеллен пребывает в фантазиях, что повышение ставки ФРС не приведет к падению фондового рынка, а падение в начале этого года не было связано с повышением ставки ФРС, т.к. временной разрыв между событиями составил две недели.

Недавнее выступление главы Дж Пи Морган Джейми Даймона указывает в пользу проведения переговоров главы ФРБ Нью-Йорка с банками относительно их реакции на повышение ставки.

Дадли обязан проводить такие консультации при намерении ФРС изменить политику.

Джейми Даймон заявил, что рынки готовы к повышению ставки и ФРС должна её повысить без волнений за фондовый рынок.

Фондовый рынок, конечно, упадет.

ФРС может удержать фондовый и долговой рынки от падения на небольшое время, 10-15 дней, но на большее сил не хватит, а до выборов ещё полтора месяца.

Аргументов против повышения ставки можно приводить великое множество.

О вероятности такого шага больше сигнализирует алогичное поведение рынка, СМИ, банков, ястребиная риторика членов ФРС.

Но при анализе рынка нужно быть логичными и последовательными, а экономические аргументы, как и политкорректность, говорят, что ФРС повысит ставку не ранее декабря при восстановлении экономического импульса.

Нужно понимать, что в случае повышения ставки рост доллара может быть чрезмерным, импульсным, но строить работу лучше исходя из фактов, невзирая на риторику ФРС.

Базовый сценарий: отсутствие повышения ставки ФРС на фоне ястребиной риторики и обещаниями рассмотреть повышение ставки на ближайших заседаниях.

Какие движения на рынках вызовет такой сценарий?

Предстоящее заседание ФРС состоит из двух актов: в 21.00 рынки получат сопроводительное заявление и новые прогнозы, а в 21.30 состоится пресс-конференция главы ФРС.

Что касается риторики Йеллен, то в случае отсутствия повышения ставки она не имеет особого значения.

Любое решение ФРС требует обоснования, в случае повышения ставки обоснование на текущем этапе найти проблематично, а вот в случае сохранения ставки аргументов достаточно.

Это и слабый рост ВВП США, и солидарная мрачность опережающих индикаторов PMI и ISM, отсутствие роста зарплат, которая с падением продолжительности рабочей недели говорит о сохранении слабины на рынке труда, падение розничных продаж как индикатора внутреннего спроса, отсутствие уверенного роста инфляции.

Чем больше Йеллен будут задавать вопросы о причине сохранения ставки на неизменном уровне – тем более голубиной будет её риторика.

Главное при сохранении ставки ФРС: новые прогнозы в 21.00.

Основное: новые точечные прогнозы членов ФРС по перспективе повышения ставки.

Крайне маловероятно, что члены ФРС опять изменят свои прогнозы по повышению ставки на 2017-2018 года, для этого рано.

Но на текущий момент большинство членов ФРС ожидает двукратного повышения ставки в этом году.

И самый ястребиный поступок согласно разумности может быть в сохранении прогноза на этот год.

В этом случае первый шип на падение доллара будет недолгим, т.к. рыночные ожидания рассчитаны только на однократное повышение ставки в этом году.

Но если большинство членов ФРС изменят свой прогноз в сторону однократного повышения ставки в 2016 году: падение доллара будет сильным, по евродоллару целью станет середина 1.14й – середина 1.15й фигуры.

Следующими по важности станут прогнозы по росту экономики.

Будут ли изменены прогнозы по росту ВВП, инфляции, уровню безработицы.

Скорее всего, сильных изменений не следует ждать, вероятно снижение оценки роста ВВП США в 2016 году до 1,8%, но в этом случае члены ФРС могут повысить прогнозы по росту ВВП в последующих годах для снижения негатива.

Главное: возможное повышение прогнозов по росту инфляции.

Сочетание сохранения прогноза по двукратному повышению ставки в этом году на фоне повышения прогнозов по росту инфляции – самое негативное для медведей по доллару, т.к. в такой ситуации будет понятно, что Йеллен будет угрожать более быстрым темпом повышения ставки в будущем при ускорении роста инфляции.

Т.е. в этом случае изначальный шип на падение доллара будет недолгим, а текущий диапазон по евродоллару сохранится до ноября.

Основные моменты сопроводительного заявления ФРС:

— Указания на возможное повышение ставки на ближайших заседаниях;

— Оценка баланса рисков для перспектив экономики;

— Оценка состояния экономики;

— Оценка роста инфляции;

— Расклад голосов.

Самым ястребиным в сопроводиловке ФРС может быть указание на повышение ставки на ближайших заседаниях с признанием рисков для перспектив экономики как «почти сбалансированными» на фоне особого мнения более одного члена ФРС, которые выступят за повышение ставки на этом заседании.

Понятно, что Джордж выразит особое мнение, но присоединение к ней других членов ФРС будет ястребиным сигналом.

Выводы относительно заседания ФРС:

Базовый сценарий: отсутствие повышения ставки с сохранением точечных прогнозов членов ФРС по двукратному повышению ставки в этом году.

Данный сценарий приведет к изначальному падению курса доллара шипом с последующим ростом доллара, хотя вряд ли с нивелированием всего начального падения.

Повышение прогноза по росту инфляции на фоне сохранения прогнозов по повышению ставки приведет к более сильному росту доллара вторым шипом, но на пресс-конференции Йеллен следует ожидать отскоки на падение доллара, хотя это уже будет флэт по сути.

Если меридиана прогнозов членов ФРС будет снижена до однократного повышения ставки в этом году с неизменными прогнозами по росту инфляции: падение доллара будет продолжительным, евродоллар достигнет середины 1,14й – середины 1,15й фигуры.

Повышение ставки ФРС полностью исключить нельзя, но экономическая ситуация и политкорректность говорят против этого варианта.

Если ФРС таки повысит ставку: рост доллара будет чрезмерным, стопы снесут с проскальзыванием.

2. Заседание ЦБ Японии, 21 сентября

Заседание ВоЯ состоится утром перед вечерним заседанием ФРС.

ЦБ Японии представит комплексный анализ всех своих мер и обновит «руководство вперед».

СМИ за крайние две недели выдали массу разнопланового инсайда о шагах ВоЯ на предстоящем заседании, но основная суть всей утечки информации: новых шагов принято не будет.

ЦБ Японии укажет, что дальнейшее снижение депозитной ставки на негативную территорию остается вероятным на ближайших заседаниях при необходимости.

Одним из самых удачных утечек информации я считаю объявление ВоЯ запуска программы Твист.

Это программа сродни анекдоту о наркомане в пустыне и джине в лампе, изменения баланса ЦБ не происходит, но одни ГКО продают, а другие покупают, т.е. вся суть в движении.

В своё время Бернанке запускал данную программу с обменом краткосрочных ГКО на долгосрочные, он же мог её посоветовать ВоЯ на июньском совещании.

Банки склоняются к тому, что в случае ВоЯ будет происходить обмен долгосрочных ГКО на краткосрочные, что повысит прибыль финансовых учреждений и облегчит им работу в условиях отрицательных ставок.

Программы Твист поддержит фондовый рынок Японии и приведет к постепенному снижению курса иены в незначительном размере.

Советники Абэ сходятся в одном: ВоЯ должен что-то сделать для снижения курса иены.

Практически все выступают за расширение программы QE на 10 трлн иен, многие выступают против дальнейшего снижения ставок ВоЯ.

Только одному из многочисленных советников Абэ пришла в голову мудрая мысль, что ЦБ Японии не должен менять политику на заседании 21 сентября, т.к. есть неопределенность в отношении действий ФРС вечером того же дня.

Если ЦБ Японии примет меры, а ФРС не повысит ставку: отскок вверх доллариены спекулянты используют для продаж с более выгодных уровней.

ЦБ Б20 договорились об обмене информацией по изменению монетарной политики, поэтому чем меньше будет фактических действий от ВоЯ утром: тем ниже вероятность повышения ставки ФРС вечером.

Выводы относительно ЦБ Японии:

Наиболее вероятно отсутствие изменений по ставке и размеру QE.

Вероятно объявление о запуске или подготовке к запуску программы Твист, которая благоприятно отразится на фондовом рынке Японии и немного поддержит курс доллариены.

Чем меньше фактический решений примет ВоЯ: тем выше шанс сохранения ставки ФРС неизменной.

3. Экономические данные

На предстоящей неделе главным событием станет заседание ФРС и экономические данные не приведут к значительным движениям на рынке.

Но перед заседанием ФРС рынок проявит интерес к данным США по рынку жилья во вторник, при сохранении прогноза о двукратном повышении ставки ФРС в 2016 году вероятна реакция на продажи на вторичном рынке жилья в четверг.

Для понимания перспектив экономики США наибольший интерес представляет публикация PMI промышленности в пятницу, но, скорее всего, рынок она оставит равнодушным.

По Еврозоне следует отследить первую оценку PMI промышленности и услуг в пятницу.

По Британии интерес представляют данные о потребности госсектора в заимствованиях в среду, т.к. минфин Британии Хаммонд поставил в зависимость размер фискального стимула от состояния госфинансов.

Китай вернется к нам в понедельник, но радовать будет в основном курсом юаня.

— США:

Понедельник: индекс оптимизма рынка жилья от NAHB;

Вторник: закладки новых домов, разрешения на строительство;

Четверг: недельные заявки по безработице, продажи на вторичном рынке жилья;

Пятница: PMI промышленности.

— Еврозона:

Вторник: инфляция цен производителей Германии;

Четверг: индекс потребительского доверия Еврозоны;

Пятница: PMI стран Еврозоны, ВВП Франции.

4. Выступления членов ЦБ

В ФРС продолжается «неделя тишины» перед заседанием.

Начиная с четверга возможны комменты членов ФРС, которые особенно будут важны в случае, если Йеллен не сумет донести свои мысли рынку.

В четверг выступит Драги, если рост евродоллара будет сильным после заседания ФРС: возможны вербальные интервенции с целью ослабления евро.

---------------

По ТА…

На предстоящей неделе главным будет ФА в виде заседания ФРС, поэтому с вечера среды рекомендуется учитывать ТА только на старших ТФ, локальное ТА может не работать.

В связи со своим пониманием отсутствия повышения ставки ФРС по ТА рассматриваю варианты роста евродоллара с потенциалом в зависимости прогнозов и риторики ФРС.

При ускорении падения до заседания ФРС есть шанс достичь низа гипотетического треугольника по евродоллару:

При сохранении ставки ФРС неизменной, но на фоне ястребиной риторики и прогнозов по ставке рост евродоллара после решения ФРС будет ограничен верхом треугольника.

Чуть ниже текущих уровней евродоллара есть поддержка, также можно предположить канал:

Т.е. возможен разворот евродоллара от начала 1.11й – верха 1.10й.

Если евродоллар собирается падать в 1,10ю: логичен коррект на открытии недели к нижнему синему сопротивлению, хотя времени на это уже нет:

При сохранении ставки неизменной, снижении прогноза по повышению ставки до однократного в этом году рост евродоллара может достичь верха треугольника на викли:

Если ФРС решится на повышение ставки, то следует переходить к старому варианту с целью исполнения ГП и цели по пробитому каналу около 1,0600+-:

---------------

Рубль

Нефть на уходящей неделе продолжила падение на фоне опасений относительно роста добычи и разногласий членов ОПЕК.

Согласно отчету Baker Hughes количество активных нефтяных вышек выросло до 416 против 414 неделей ранее.

Но впереди встреча ОПЕК в Алжире 26-28 сентября и наиболее вероятен рост нефти на фоне ожиданий, хотя в эти выходные генсек ОПЕК Баркидо заявил, что встреча в Алжире предназначена для проведения консультаций, а не для принятия решений.

По ТА есть основания для разворота нефти вверх, на часах закончено оформление клина:

На старших ТФ нефть достигла поддержки:

Решение ЦБ РФ о понижении ставки оставило рубль равнодушным.

ЦБ РФ сообщил, что решение о дальнейшем снижении ставки может быть принято не ранее 1 квартала 2017 года.

Выборы в парламент РФ вряд ли окажут продолжительное влияние на рубль, поэтому логично ожидать падение долларрубля на фоне роста цен на нефть после заседания ФРС при сохранении ставки неизменной.

---------------

Выводы:

На предстоящей неделе все взгляды инвесторов будут сфокусированы на заседании ФРС в среду, которое задаст направление движениям рынков вплоть до публикации нонфармов 7 октября.

Согласно экономической ситуации и соображением политкорректности ФРС сохранит ставку неизменной, что приведет к первому шипу на падение доллара (рост евродоллара).

Последующая динамика доллара зависит от новых прогнозов и риторики сопроводительного заявления ФРС.

При сохранении прогноза членов ФРС относительно двукратного повышения ставки в этом году на фоне признания перспектив рисков для экономики США как «почти сбалансированными», указания на повышение ставки на ближайших заседаниях и особого мнения членов ФРС более одного голоса Джордж падение доллара будет непродолжительным, дальнейшая динамика зависит от новых данных США.

При снижении прогноза по повышению ставки в этом году до однократного и более голубиной риторике сопроводительного заявления падение доллара будет масштабным, евродоллар достигнет середины 1,14й — середины 1,15й фигуры.

Пресс-конференция Йеллен в любом случае при отсутствии повышения ставки будет голубиной, т.к. ей придется объяснять причины отсутствия повышения ставки ФРС.

Локально евродоллар может открыть неделю небольшим гэпом вниз после очередного проигрыша Меркель на региональных выборах в Германии.

Но падение будет непродолжительным, гэп будет закрыт, логичен коррект евродоллара к 1,119Х.

Евродоллар может развернуться вверх от начала 1,11й или после снижения в 1.10ю, если вторичные данные по рынку жилья США во вторник выйдут значительно выше прогноза или при усилении роста доходностей ГКО США в преддверии заседания ФРС.

---------------

Моя тактика:

На выходные ушла в лонгах евродоллара от 1,1168.

С одной стороны есть желание отработать заседание ФРС согласно своему пониманию в лонгах евродоллара, а с другой нет желания доливать лонги перед заседанием ФРС из 1.10й с учетом, что если ФРС поднимет ставку – стоп сработает с сильным проскальзыванием.

В любом случае намерена иметь лонги евродоллара перед заседанием ФРС, но вопрос попытки перезахода в лонг евродоллара ниже или сохранения текущей позиции решу после корректа к 1,119Х.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Все тихо! Внимательно читаем…

Привет, солнышко!

Предстоящее заседание ФРС в кратком переводе напоминает анекдот:

«Человек попадает под трамвай и ему отрезает голову. Она откатывается на обочину, видит, что туловище носится по дороге туда-сюда, пытается нащупать голову и не понимает что делать. Голова начинает орать:

— Я здесь! Я здесь!!

Потом смолкает и грустно так:

— И чего ору — уши-то на мне...»

)))

Жесть)

Там масса негатива.

И Словакия грозится наложить вето на сделку с ЕС и Хаммонд сказал, что Британия готова пожертвовать зоной свободной торговли с ЕС ради закрытия границ, грозят штрафами Британии в случае, если она начнет переговоры со странами ЕС до выхода из ЕС.

Конечно, на саммите ЕС в пятницу большую часть негатива заложили, а на заседании ФРС фунт отыграет против доллара по аналогии с евро.

А остановится ли фунтдоллар тут или ниже успеет уйти в 1.28ю: это уже на монетке гадать нужно)

Скорее будет ниже

Хотелось бы 62 увидеть, ниже вроде как рановато

для заплатки на бюджет…

Там может быть по ТА ход на 73-75 перед дальнейшим падением долларрубля, это было бы идеально по ТА, но пока не вижу на чем по ФА.

Достаточно оптимистично начинаем неделю по комментам ОПЕК относительно встречи в Алжире, если Алжир разочарует (а скорее так и будет) — тогда нефть вниз, долларрубль вверх

Но еще раз повторю, нужно смотреть по факту на динамику изменения цены и на структуру движения, для того чтобы понять стоИт за этим кто-то серьезный, или все эти колебания «инерционная гонялка тудой-сюдой хлебной горбушки по поверхности воды.

Крупные игроки тут — тот же ОПЕК, им нах не надо за бесценок продавать свою нефть.

Но это все же если и случится, то в следующем году, не раньше (я по крайней мере в этом году не жду Брент выше 52).

Что бы это все значило? Полет евро к 1,2 к октябрю? Победа Клинтон из-за дееспособности Трампа?

Нет, в 1.20е по евродоллару мы пойдем позже.

А так в обзоре объясняется зависимость между решением ФРС и выборами

-- Нет, в 1.20е по евродоллару мы пойдем позже.

Kitten, блин, мне уже страшно шортить это гребаное евро :) Начитавшись твоих прогнозов на ночь. )))

Неужели реально такое возможно — QE еще продолжается, ставка — нулевая (по депозитам — отрицательная), а евро может улететь на 1.20? Т.е. в прошлом году видели 1.17 (при жестком обвале китайской (и, позже, мировой)) фонды. Но рынок очень быстро вернул все на место.

Продолжаю ждать 1,20е, но это не сейчас, середина следующего года, пока не стоит брать во внимание, в текущей ситуации логично работать флэт по евродоллару, т.е. продажи на росте.

А 1,13ю или 1,15ю использовать для входа в шорт: зависит от ФРС

Придется «вертолетные деньги» запускать тогда, зарплаты госслужащим повышать, ну или еще как-то инфляцию разгонять.

На данный момент это мой базовый сценарий… хотя торговать-то буду своё, а не эту «идею фикс».

Исключать нельзя, но крайне сомнительно

Спасибо и Вам!

Если Трамп--- то да, ставка вверх, доллар дорожает, нефть вниз, а в США лопаются все кредитные пузыри, провоцируя солидный кризис.

Если старушка Клинтон берет верх, то нет, будут тянуть до конца, ожидая пока пузыри не начнут лопаться сами, но тогда кризис будет осеня, осеня босим… Старушка летит конечно с инфарктом в дом престарелых, а на ее место кого-нибудь нового...

Второй вариант более реален, в основном тем, что тогда у ФРС, т.е. Ротш. и Рокф. есть время для решения вопросов и возможность большего контроля ситуации.

Поживем-увидим, ясно одно- кризис в США будет, и вероятно не позже чем через 6-8 месяцев мы увидим крах какого-нибудь крупного банка, а то и двух...

Зарабатывайте.

Киттен, все круто, обзор замечательный, но вот что-то гложут меня сомнения в способности евры к росту в 15 фигу, не говоря уж про выше, при ЛЮБОМ сценарии. И вот почему.

Во-первых, это негатив по самой ЕС. Тот же Дойчебанк, который хоть и не загнулся еще, но, судя по последним новостям, уже на ладан дышит. Плюс aftermath Brexit'a, в смысле негатив еще ни разу не отыгран весь, да и другие страны могут быть на подходе.

Если не ошибаюсь, сразу после Брекзита ожидания по повышению ставки ФРС упали вообще до нуля; кажется, даже пошли разговоры о том, что ФРС ставку понизит и запустит очередное QE. Но что-то евро при этом не вырос в 100500ю фигуру, а провалился в 1.09ю, с отскоком потом в 1.10ю, где и болтался потом полтора месяца. Потому что бакс, как и швейцарский франк — это защитный актив, безопасная гавань и т.д.

Во-вторых, как бы там ни было, а ФРС УЖЕ ПОВЫСИЛА ставку 1 раз и по-прежнему ведет речь о дальнейшем ее повышении, при том, что другие страны ставки продолжают снижать. Ну не повысит ФРС ставку в этот раз, повысит, допустим, 1 раз в декабре. А в ЕС зато ставка — ноль, а по депозитам вообще отрицательная. Разве это не дивергенция монетарных политик?

Не, я был бы очень рад росту евры в 15 фигуру, открыл бы шорты на всю котлету в этом случае. Но что-то сомневаюсь, что будет такой подарок.

ЗЫ Рассуждаю как дилетант, поэтому запросто могу ошибаться и все такое прочее. Просто после Брекзита евра даже выше 13й фигуры задержаться не могла надолго, тут же валилась вниз. А тут на тебе — рост х знает куда. Не верится :)

ЗЗЫ Картинка классная, каждый раз «доставляет», где ты их только берешь.

ЗЗЗЫ По рублебаксу тоже маловероятно 62 увидеть, для этого нефть должна куда-нить на 55 улететь, а это пока что из области научной фантастики. Я уж молчу про дефицитный бюджет и то, что в июле даже путен заверещал, когда пробили по рублебаксу 63 вниз, дескать, караул, рупь дорожает, убейте его кто-нибудь.

Так что будет болтаться на 64-66 и дальше, а скорее всего выше уйдет.

Дивергенция политик ЦБ мира во многом отыграна, перетоки капитала уже не такие сильные в рамках кэрри, т.к. доходностям ГКО стран Еврозоны практически некуда падать.

Постоянное снижение прогнозов ФРС по ставке не дает позитива на будущее, даже одно повышение в декабре не сыграет роли.

Хотя пока в любом случае продолжим диапазон по евродоллару, расти долгосрочно некуда ранее следующего года, тут согласная

А жаль… Было же замечательное время в 2002м, евро стоил дешевле бакса. Не то, что щас)

Думаю ставку повысят, и думаю серьезного обвала фонды не произойдет. Почему, потому что дела в Еврозоне откровенно плохи, как политически (в первую очередь), так и экономически во многих странах. Приток капитала нивелирует последствия повышения ставки. Выкупят все и очень быстро, думается.

Ну, достаточно легко проверить в среду кто прав в отношении ставки)

Удачи тебе, понедельники (если торгую) начинаются с Твоих текстов… Всегда.

Привет, солнышко!

Спасибо тебе!)

Профитов!

Пытался с умничать, но это трудно-высока планка.

Поэтому тупану :)

ЕД должен верхи добить и пойти на паритет в следующем году.

Так что 1,20 — не вариант.

Санкции не снимут.

Что там еще было?

Парюсь фондой — завершили коррекцию и вверх? или еще одна волна вниз и от туда на перехай? Надеюсь до БЯ определюсь со сценарием.

Успешной охоты!

P.S. Еще с бондами — имхо падение закончится скоро и там последняя волна роста.