Блог им. Koyot

Теория. Соотношение «Доходность-Риск» для нефти Brent в 2016 году

- 12 ноября 2016, 17:30

- |

На выходных после бурной торговой недели решил заняться теорией.

2016 год близится к завершению, самым интересным активом, «королевой года» была Ее Величество Нефть.

Интересно посчитать, параметры риска и доходности при работе с этим активом. Использовались методики RiscMetrics (компания нынче входит в группу MSCI), пионеров расчета VaR (Value-at-Risc). Нефть Brent.

Итак, вот что получается по данным за период с 3.01 по 11.11.2016 г.

Средняя однодневная доходность (правильнее, односессионная, т.е. доходность от закрытия сессии предыдущего дня к закрытию дня текущего) составила 0,056%. Если перевести это в %% годовых по методике RiscMetrics (252 торговых дня), получается 14,2% годовых. Т.е. небольшой, но все же положительный % имеется.

А вот, что касается риска (волатильности), то здесь совсем другие порядки величин. Однодневная (от сессии к сессии) волатильность (среднеквадратичное отклонение) составляет 2,6%, а в годовом исчислении и вовсе 40,7% годовых!

Короче, соотношение «Риск-Доходность» в этом инструменте не для слабонервных.

Потери за 1 торговый день (VaR) в 5% случаев превышают 4,2%, а в 1% — 6%. Это означает, что с 95% вероятностью мы не потеряем больше 4,2% инвестированного (естественно, без учета плечей), а с 99% вероятностью – не больше 6% денег за сессию.

Исторически максимальный однодневный рост 8,5% наблюдался 3 февраля, а максимальное 7,5% падение – всего одной неделей (!) позже, 9 февраля. Как говорится, грустное и смешное рядом.

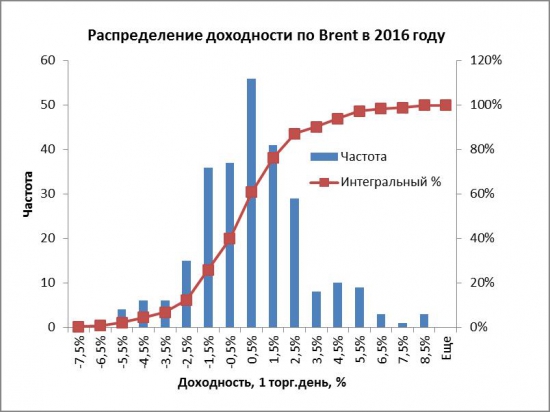

На картинке ниже представлено распределение однодневной (от сессии к сессии) доходности по частотам (т.е. сколько % за весь период наблюдались те или иные значения в интервале «доходность+1%»), красной линией – суммарная вероятность. Все очень неплохо описывается нормальным (гауссовским) распределением.

Итак, краткое резюме таково:

- Инструмент явно не подходит для пассивного инвестирования («купил и держи»), 14% годовых можно заработать более спокойно.

- Риск инструмента на 2 порядка перевешивает доходность. Соответственно, лучшая стратегия – использовать волатильность (опционы) или работать на фьючерсах, но с очень короткими горизонтами инвестирования. Сам пробовал на себе – работает! Главное, не садиться «в позу» надолго.

- 4-6% потери за день – легко! Статистически это 5% случаев, что по международным стандартам VaR немало. Поэтому аккуратно используйте плечи и не набирайте фьючерсную позу на весь гарантийный депозит! По моему опыту – не больше 10% ГО.

Статистика – вешь упрямая и, к сожалению, постоянная. Вероятно, что и 2017 год будет таким же, с похожими параметрами «Риск-Доходность». А это значит, что контроль риска – самое главное наше условие выживания в этом непростом мире.

| Средняя доходность 1 д. | 0,056% |

| Средняя доходность, год | 14,16% |

| СКО (волатильность), 1 д. | 2,57% |

| СКО (волатильность), год | 40,74% |

| VaR 1 д. (95% вероятность) | 4,22% |

| VaR 1 д. (99% вероятность) | 5,97% |

| Макс (02.02.16) | 8,5% |

| Мин (09.02.16) | -7,5% |

теги блога Koyot

- Brent

- ED

- EUR USD

- gazp

- Gold

- jpy

- JPYUSD

- MIX

- RTS 6.14

- Sber

- Si

- treasures

- USD JPY

- usdjpy

- VAR

- акции

- бакс

- брент

- Вилы Эндрюса

- внутренний бар

- волна Вульфа

- вымпел

- Газпром

- ГиП

- голова и плечи

- двойная вершина

- доллар

- доллар - рубль

- доллар-йена

- доллар-рубль

- долларйена

- Доха

- доходность

- евро

- Евро доллар

- Евро-доллар

- Евродоллар

- закономерность

- Золото

- иена

- интересная мысль

- Йеллен

- йена

- йена доллар

- Консолидация цен

- коридор

- кризис

- Кукл

- лось

- ММВБ

- неудавшийся размах

- нефть

- Ойл

- опек+

- позиции

- прогноз

- прогноз на завтра

- профит

- Путин

- пятница 13-е

- риск

- риск менеджмент

- риск-доходность

- руб доллар

- рублебакс

- рубль

- рубль доллар

- рубль-доллар

- сбер

- сбербанк

- смартлаб

- теория

- топик

- торговые сигналы

- треугольник

- треугольник восходящий

- Турция

- флаг

- флэт

- ФСК Россети

- фьючерс

- фьючерс РТС

- шорт

- Эрдоган

Сама методика есть у MSCI (раньше компания РискМетрикс называлась) https://www.msci.com/documents/10199/5915b101-4206-4ba0-aee2-3449d5c7e95a

Но там много всего. Есть книжка на англ. https://www.value-at-risk.net/

В русскоязычном интернете тоже попадается, в т.ч. в смарт-лабе.

Например, вот еще http://citforum.ru/consulting/articles/ofsa/ofsa_3.shtml

Доходность год=Дох-ть день*252,

СКО год = СКО день*Корень(252)

Риск считается как Среднеквадратичное отклонение. По нормальному распределению дисперсии складываются по дням, а СКО это корень из дисперсии. Отсюда, чтобы получить СКО или VAR за Т дней нужно однодневное значение умножать на корень из Т

Так можно ли сделать ли Вывод о том, что нужно торговать волатильность более низких таймфреймов (H4, H2, H и даже ниже) в рамках широкого канала волатильности (DAY)?

Я это называю взятием прибыли в широком канале волатильности… На своём рабочем счёте (не игрушка-ЛЧИ) я часто использую систему, в которой профит/стоп = 1:2, а не наоборот, как пишут многие гуры) !

или не в этом Ваша основная идея?

По моему личному опыту торговля на 4-хчасовиках и ниже не дает устойчивой прибыли. Очень много краткосрочных факторов работают (кому-то вдруг просто приспичило продать или купить вне всякой логики рынка). Плюс по моему опыту — стоит только отвлечься (что часто случается) — попадаешь в неприятную ситуацию: либо прибыль упустишь, либо словишь лося.

Можно попробовать посчитать распределение на часовых таймфреймах, уверен, что оно будет нормальным, но, если начинаются сильные многодневные движения, одночасовая стратегия плохо работает. На себе проверил в 2014 году)))

Моя идея в том, чтобы отлавливать движения нескольких дней. Или садиться в засаду, ждать подходящего момента (того самого «хвоста») и оттуда уже делать вылазки в контртренд. В принципе это работает. Вот сейчас такая история сложилась по золоту — трехдневное падение у «хвоста» не может статистически не дать обратного движения. Мне в свое время очень помогло исследование какого-то парня на смартлабе, который статистически показал, что по золоту практически со 100% вероятностью однонаправленные дневные тренды не продолжаются больше 6-и сессий, за что ему огромное спасибо. Думаю, по нефти что-то такое тоже должно иметь место.

Относительно соотношения 1:2 (профит: лосс) — не вижу ничего плохого, сам часто использую. Ведь если входить «на самых низах», то вероятность отскока составляет намного больше 50%. И при этом рынок может еще не докатиться до нижней точки, поэтому и стоп-лосс ставим побольше. А небольшой гарантированный профит — что может быть лучше?

Более того, на 4х-часовиках и на часовиках МЕДИАНА — ТОЖЕ ЧЕТЫРЕ БАРА!

Применяй 4х-дневное отклонение для торгового диапазона и торгуй, энжоясь. А взятие прибыли — по днёвной. И все корректировки — по днёвке… Например…

Получаю по рылу толстым хвостом :)

И 46-е коллы, в которых я остался на выхи, без перехода в спред 46/47, а ещё лучшее — в бычачью бабочку 46/47/48, с целью уменьшения стоимости позиции и расширения области безубыточности — вульгарная вульгарность… Так не торгую. А на ЛЧИ — все так делают :) И я, жадная сволочь :)

по нефти за год 6-дневное падение было в 11 случаях, 7-дневное в 6, 8-дневное в 2-х, и один раз 9 сессий подряд.

А вот рост 6 сессий подряд был только 2 раза, 7 сессий — 1.