SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mindspace

Обзор рынка: хорошая неделя для бондов, плохая для акций

- 17 апреля 2017, 17:00

- |

Прошлая неделя была предпразднично короткой и волатильной. После ударов по Сирии и неспособности Трампа договориться с Конгрессом недостаточно сильных отчетов от банков хватило, чтобы запустить распродажи на рынке. Индекс страха ($VIX) подскочил до предвыборных максимумов. Индексы снижались. Росли облигации, золото и защитные секторы. На лицо — все сигналы разгара коррекции. Ждать ли ее продолжения? Давайте смотреть.

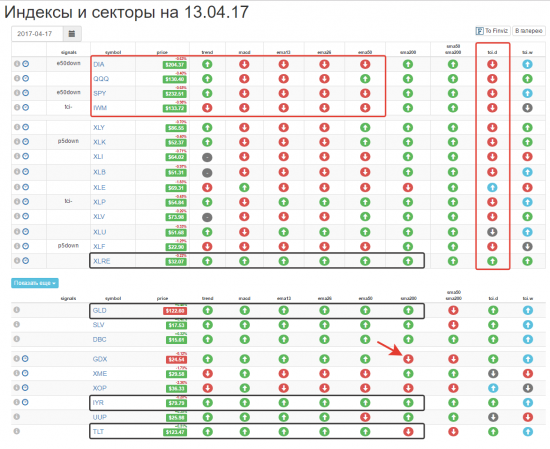

По итогам прошедшей недели мы имеем следующую картину:

- S&P 500 (SPY) подтвердил недельную слабость, пробил уровень 50-дневной средней. Статус SPY по данным моей системы 3.1 (бычий). Индикаторы TCI и линии MACD в медвежьем пересечении. Значение по

RSI ушло ниже 35. На недельном графике слабость. - Dow Jones Industrial Average (DIA) так же, как SPY, ушел под 50-дневнюю среднюю. RSI так же ниже 35, линии MACD в медвежьем пересечении. По статусу DIA из тройки индексов самый слабый: -2.5 (нейтральный). На недельном графике слабость.

- Nasdaq 100 (QQQ) пока держится над 50-дневной средней, но продолжает слабеть. У QQQ статус 4.4 (бычий), но растет число медвежьих дивергенций MACD и сигналов на продажу по TCI. На недельном графике слабость.

- iShares Russell 2000 Index (IWM) продолжил снижаться в диапазоне. Статус IWM -0.9 (нейтральный). Индикаторы TCI и линии MACD в медвежьем пересечении. На недельном графиках остается слабость и боковик.

- Доходность по облигациям ($TNX) пробила нижнюю границу канала и с гэпом ушла на минимум ноября (22.3). Уровень поддержки на 22 пока удержался.

- Снижение $TNX и геополитическая напряженность поддержали интерес к золоту (GLD). Оно всю неделю росло, вошло в зону перекупленности по RSI и подходит к сильному уровню сопротивления $124.

- Казначейские облигации США (TLT) всю неделю росли. Взяли сильный уровень сопротивления ($122), вышли из консолидации и делают попытку закрыть гэп на уровне $126.

- Доллар США (UUP) почти всю неделю падал, помогая золоту и не помогая сырью. Энергетический сектор (XLE) и сектор металлов (XME) оказались в аутсайдерах на этой неделе.

- По итогам недели самыми сильными в S&P 500 стали защитные потребительский (XLP) и коммунальный (XLU) секторы. Самыми слабыми секторами оказались: финансовый (XLF), энергетический (XLE) и сектор базовых материалов (XLB).

- XLE не оправдал ожиданий и снова ушел под все скользящие средние. В XLF действует разворотная «голова и плечи» с линией шеи на $22.75. XLRE уперся в двойную вершина. В XLU появилась негативная дивергенция MACD, а в XLI, наоборот, — бычья.

- Значение Статуса на рынке по сравнению с прошлой неделей снизилось с 6.3 до 5.1 (по шкале от -10 до 10), но остается бычьим. 9 из 10 секторов S&P 500 находятся в долгосрочном аптренде — над MA(200); 6 из 10 секторов — в среднесрочном аптренде — над EMA(50); 3 из 10 секторов — в краткосрочном аптренде — над EMA(13) — см. скриншот в анонсе.

О чем это нам говорит и что ждать от рынка на этой неделе, читайте на моем блоге здесь.

Оксана Гафаити,

Первая русская женщина, торгующая Америку.

Автор Mindspace.ru и Trades.Mindspace.ru

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге