SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Tsufianova

Продажа ценных бумаг, которые были приобретены по цене ниже рыночной – как считать НДФЛ?

- 12 октября 2017, 11:02

- |

Добрый день!

Я хочу рассмотреть вопрос – гражданину в мае 2017 года были переданы его работодателем (российской компанией) ценные бумаги по цене ниже рыночной (намного ниже). Спустя пару месяцев этот гражданин продает бумаги по рыночной цене этой же компании. Как считать налог в таком случае? Ведь возникает два момента:

1) Материальная выгода при приобретении бумаг по цене «очень ниже» рыночной.

2) Доход от продажи акций.

И НДФЛ надо считать по каждой операции, ставка налога будет везде по 13%. Казалось бы, двойное налогообложение идет. Но если разобраться подробнее, то получается, что двойной налог платить не надо и отчитаться по таким операциям не сложно. Я хочу показать и сам расчет, и как набирать данные в программе ФНС «Декларация» за соответствующий год.

Рассмотрим пример на небольших цифрах.

Сразу обращу внимание на то, что по условиям примера работодатель не выступил налоговым агентом в отношении материальной выгоды и не рассчитал, не удержал НДФЛ. Значит, гражданин сам обязан отчитаться по этой сумме и уплатить налог.

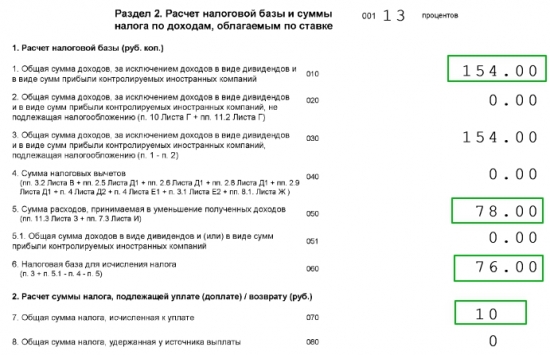

Итак, были куплены от работодателя бумаги по цене 2 рубля. Чтобы рассчитать сумму материальной выгоды, надо знать рыночную стоимость этих бумаг, и она составила 78 рублей. Получается, что человек получил материальную выгоду в размере 76 рублей и налог 13% с нее = 10 рублей.

Идем дальше – у нас вторая сделка – это продажа этих бумаг по рыночной цене, то есть, по 78 рублей. Мы видим, что доход составил от продажи 78 рублей, расходы наши на приобретение 2 рубля, значит налоговая база = 76 рублей и налог с нее = 10 рублей. Но, вы можете отметить, двойное налогообложение.

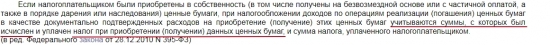

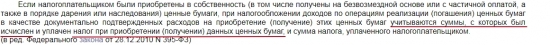

Обратимся к положениям статьи 214.1 НК РФ, к пункту 13, абзацу 10 – там четко указано, в качестве расходов на приобретение бумаг могут учитываться и сумма, с которой был начислен НДФЛ, и сумма уплаченного налога.

Вот как выглядит текст самой статьи:

Значит, мы из налоговой базы по продаже бумаг 76 рублей должны еще вычесть сумму материальной выгоды, с которой мы тоже считали и начисляли налог. Получается, что 76 – 76 = 0 рублей. То есть, налоговая база наша будет равна нулю. В тексте статьи еще есть фраза про «уплаченный налог», но мы его просто не успели заплатить и поэтому мы его не вычитаем. Если бы мы материальную выгоду получили в 2016 году, то мы вычитали не только размер выгоды, а еще и сам налог.

Налога по факту продажи нет, но отражать операцию мы должны. Как это сделать?

Если вы работаете в программе НФС «Декларация 2016» (беру пока сам внешний вид программы 2016 года, потому что 17 год пока не утвержден, там отличий в программе, скорее всего, не будет (поправки идут в саму форму декларации).

1) Мы сначала заносим данные по нашей организации – она явилась источником нашей материальной выгоды и, по условиям примера, ей же мы и продали эти акции чуть позже. Сделки совершены в 2017 году, который не закончился и поэтому спешить платить налог с материальной выгоды не надо, мы все отражаем в одной декларации 3-НДФЛ, когда 2017 год закончится.

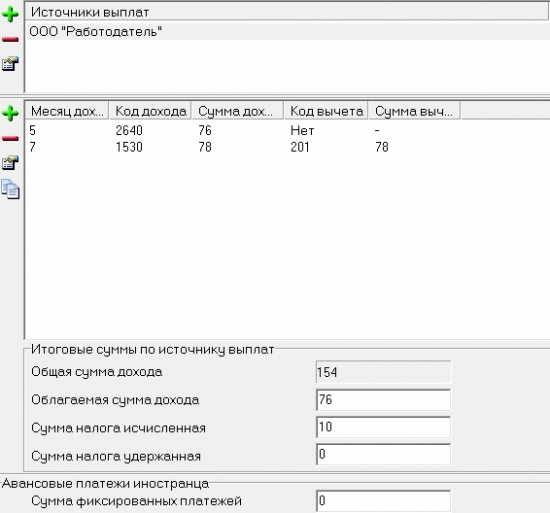

Мы внесли данные компании.

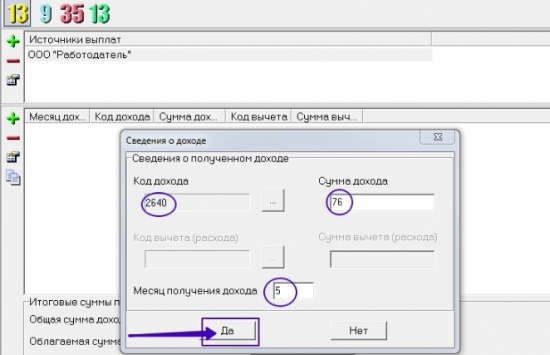

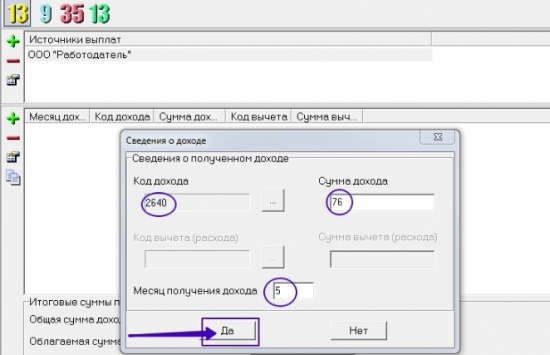

Ниже мы выбираем наш первый доход – материальная выгода. Код дохода «2640». Ставим в нужную строку сумму 76 рублей. Указываем месяц получения материальной выгоды. У нас это был май.

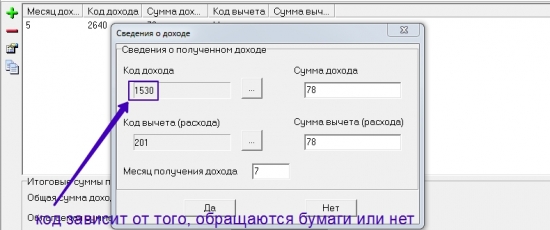

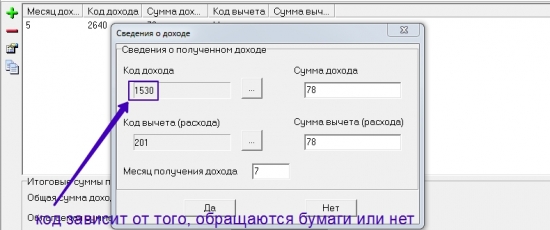

Далее, нам надо отразить вторую операцию – продажу. Мы показываем доход 78 рублей и ставим расходы тоже 78 рублей (это 2 рубля затраты на приобретение и 76 рублей материальная выгода).

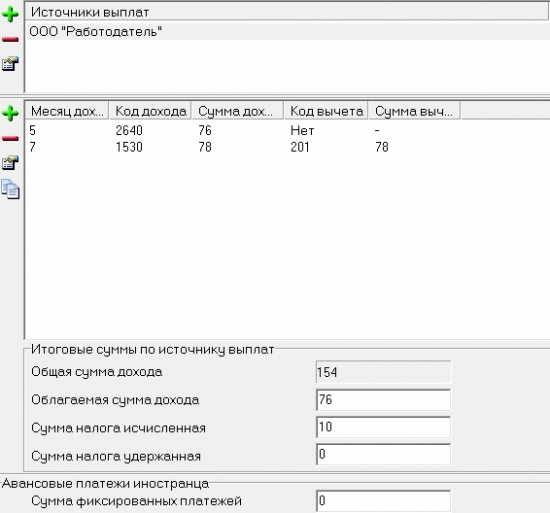

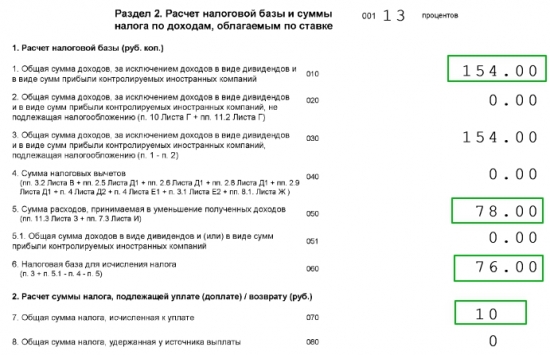

Вот что у нас получается, и на выходе в декларации мы тоже можем видеть начисленную сумму НДФЛ 10 рублей. Мы ничего не переплачиваем.

К таким декларациям советую прикладывать пояснительные записки, в которых вы кратко объясняете – как у вас получилась сумма расходов «78» рублей.

Есть еще варианты – когда мы продаем по цене выше рыночной, продаем иностранной компании в валюте. Я сделаю отдельные расчеты, чтобы легче было читать в отдельных статьях и покажу, как внести расчеты в состав декларации.

Удачного вам дня!!!

Я хочу рассмотреть вопрос – гражданину в мае 2017 года были переданы его работодателем (российской компанией) ценные бумаги по цене ниже рыночной (намного ниже). Спустя пару месяцев этот гражданин продает бумаги по рыночной цене этой же компании. Как считать налог в таком случае? Ведь возникает два момента:

1) Материальная выгода при приобретении бумаг по цене «очень ниже» рыночной.

2) Доход от продажи акций.

И НДФЛ надо считать по каждой операции, ставка налога будет везде по 13%. Казалось бы, двойное налогообложение идет. Но если разобраться подробнее, то получается, что двойной налог платить не надо и отчитаться по таким операциям не сложно. Я хочу показать и сам расчет, и как набирать данные в программе ФНС «Декларация» за соответствующий год.

Рассмотрим пример на небольших цифрах.

Сразу обращу внимание на то, что по условиям примера работодатель не выступил налоговым агентом в отношении материальной выгоды и не рассчитал, не удержал НДФЛ. Значит, гражданин сам обязан отчитаться по этой сумме и уплатить налог.

Итак, были куплены от работодателя бумаги по цене 2 рубля. Чтобы рассчитать сумму материальной выгоды, надо знать рыночную стоимость этих бумаг, и она составила 78 рублей. Получается, что человек получил материальную выгоду в размере 76 рублей и налог 13% с нее = 10 рублей.

Идем дальше – у нас вторая сделка – это продажа этих бумаг по рыночной цене, то есть, по 78 рублей. Мы видим, что доход составил от продажи 78 рублей, расходы наши на приобретение 2 рубля, значит налоговая база = 76 рублей и налог с нее = 10 рублей. Но, вы можете отметить, двойное налогообложение.

Обратимся к положениям статьи 214.1 НК РФ, к пункту 13, абзацу 10 – там четко указано, в качестве расходов на приобретение бумаг могут учитываться и сумма, с которой был начислен НДФЛ, и сумма уплаченного налога.

Вот как выглядит текст самой статьи:

Значит, мы из налоговой базы по продаже бумаг 76 рублей должны еще вычесть сумму материальной выгоды, с которой мы тоже считали и начисляли налог. Получается, что 76 – 76 = 0 рублей. То есть, налоговая база наша будет равна нулю. В тексте статьи еще есть фраза про «уплаченный налог», но мы его просто не успели заплатить и поэтому мы его не вычитаем. Если бы мы материальную выгоду получили в 2016 году, то мы вычитали не только размер выгоды, а еще и сам налог.

Налога по факту продажи нет, но отражать операцию мы должны. Как это сделать?

Если вы работаете в программе НФС «Декларация 2016» (беру пока сам внешний вид программы 2016 года, потому что 17 год пока не утвержден, там отличий в программе, скорее всего, не будет (поправки идут в саму форму декларации).

1) Мы сначала заносим данные по нашей организации – она явилась источником нашей материальной выгоды и, по условиям примера, ей же мы и продали эти акции чуть позже. Сделки совершены в 2017 году, который не закончился и поэтому спешить платить налог с материальной выгоды не надо, мы все отражаем в одной декларации 3-НДФЛ, когда 2017 год закончится.

Мы внесли данные компании.

Ниже мы выбираем наш первый доход – материальная выгода. Код дохода «2640». Ставим в нужную строку сумму 76 рублей. Указываем месяц получения материальной выгоды. У нас это был май.

Далее, нам надо отразить вторую операцию – продажу. Мы показываем доход 78 рублей и ставим расходы тоже 78 рублей (это 2 рубля затраты на приобретение и 76 рублей материальная выгода).

Вот что у нас получается, и на выходе в декларации мы тоже можем видеть начисленную сумму НДФЛ 10 рублей. Мы ничего не переплачиваем.

К таким декларациям советую прикладывать пояснительные записки, в которых вы кратко объясняете – как у вас получилась сумма расходов «78» рублей.

Есть еще варианты – когда мы продаем по цене выше рыночной, продаем иностранной компании в валюте. Я сделаю отдельные расчеты, чтобы легче было читать в отдельных статьях и покажу, как внести расчеты в состав декларации.

Удачного вам дня!!!

теги блога Татьяна Суфиянова

- 23 февраля

- 3-НДФЛ

- акции

- брокер

- брокерский счет

- брокеры

- вернуть налог

- возврат налога

- возврат НДФЛ

- вычет НДФЛ

- вычет по ИИС

- вычеты

- декларации о доходах и расходах

- декларация

- декларация 3-НДФЛ

- зачет убытка

- зачет убытков

- ИИС

- инвестиционный вычет

- инвестор

- льготы

- налог

- налоги

- налоги 2019

- налоги для инвестора

- налоговая амнистия

- налоговая декларация

- налоговый вычет иис

- налоговый резидент

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НФДЛ

- облигации

- отчет о движении денежных средств

- отчет о движении средств на брокерском счете

- праздник

- расчет налога

- расчет НДФЛ

- сальдирование убытка

- сальдирование убытков

- Сальдирование финансового результата

- убытки

- уведомление об открытии брокерского счета

- ценные бумаги