SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Gusan

OptimalF

- 14 ноября 2017, 13:40

- |

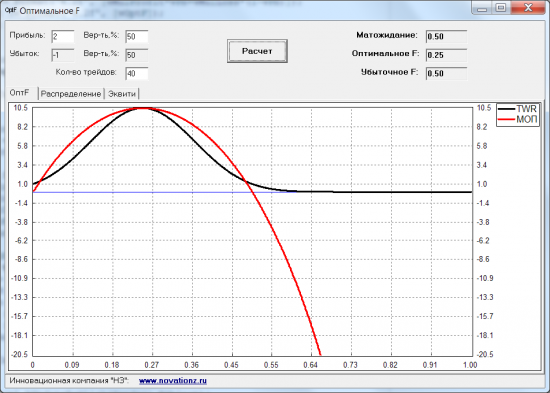

Выложил свою экспериментальную программку OptimalF, может кому пригодится. Простенькая, но позволяет сделать полезные выводы для реальной торговли:

1. Важны не вероятности прибыли/убытка, а их матожидание.

2. Торговать с нулевым (а тем более с отрицательным) матожиданием — нельзя.

3. При торговле с положительным матожиданием — лучше не превышать оптимальную долю счета.

Выводы, наверное, и так очевидные. Просто в программе можно визуально все это увидеть.

Описание и сама программа — здесь.

При нулевом и отрицательном МО у нас сразу отвесное падение в пропасть. И OptF = 0. Т.е. не в два раза сокращать сайз, а вообще не надо торговать.

Кирилл Браулов, там было сказано об этом следующее (рассуждение от противного).

где-то есть текстовый вариант того семинара?

Кирилл Браулов, не думаю, что кто-то озаботился сделать конспект и. =/ Да еще и выложить в паблик.

Само видео, понятно, где-то болтается в сети.

Хотя я уже сейчас догадываюсь, что есть один уважаемый автор Смарта, который снова скажет: «Ральф Винс — школьник-недоучка» :)

И задача «эксперта», любого, не сказать, что сбер будет падать, а именно оценить параметры этого сценарного спектра. Остальное сделает комп.

А есть опыт построения своего сценарного спектра?

Под сценарным спектром имею ввиду вот это: тыц и тыц.

Кирилл Браулов, имел в виду любую нормальную торговую стратегию с положительным МО.

Что касается «сценарного планирования» — это по виду разновидность наукообразного интуитивного трейдинга.

Мы берем с потолка сценарии и с другого потолка присваиваем вероятности этим весам.

А потом считаем долю счета.

Очень опасное мероприятие, имхо.

Насчет сценариев с потолка: рынок ведь тоже текущую улыбку в каком-то смысле берет с потолка. Сейчас вот такая улыбка (=распределение вер-тей=сценарный спектр), через некоторое время — может быть уже сильно другой. Вещь эфемерная. Нельзя же сказать, что вот это распределение — 100% обоснованное и максимально точно прогнозирующее цену БА, а вот это — с потолка и не имеет права на жизнь. Это уже только экспирация рассудит — какое распределение было точнее.

И потом нам не нужно брать и с чистого листа строить весь сценарный спектр. Достаточно взять распределение с рынка, расшифровать его (разбить на несколько сценариев) и попытаться понять — правильно ли рынок оценил каждый сценарий. Если видим, что где-то недооценка/переоценка — тогда уже вступаем в спор с рынком.

для GBM оптимальный леверидж имеет вид

lev = мю/(сигма^2)

VolatilityDrag(он же гамма распад) = 0,5*(lev-lev^2)*(сигма^2).

т.е. при задействовании плеча/шорта будут дополнительные потери.

Для грубой прикидки хватит этих двух формул, а точно и не имеет смысла делать… т.к.в реальности сигма недооценивает реальный риск и все нестационарно.

И что-то не удалось нагуглить — что такое GBM и гамма распад. Не поделитесь ссылкой, если есть?

GBM = https://en.wikipedia.org/wiki/Geometric_Brownian_motion

можете посмотреть подветку здесь

там ссылки на работы

Что касается гамма-распада (отсылка к опционной терминологии), то это я его так называю. Насколько я знаю устоявшегося термина нет. Это потери от вынужденных покупок «дорого» и продаж «дешево» при использование плеча.

Эффект простой, моделируется элементарно

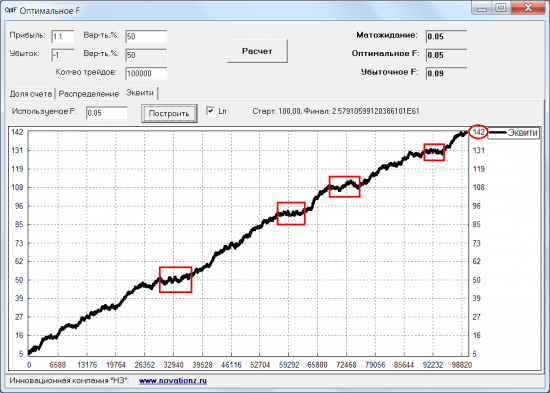

=) Сразу хочется переключатель, чтобы эквити показывался в логарифмическом виде.

Иначе масштабы становятся несоизмеримы.

Одна голова — хорошо, а две — лучше :)

Яркий пример, почему бездумная торговля OptF может неслабо разочаровать:

Вроде, все сделано по уму: МО положительное, оптимальная доля выбрана идеально...

Но результат обескураживает.

Если поставить F=0.09 (граница убыточности), то эквити становятся случайными. Если F=0.1, то все начинают монотонно убывать. Так что, имхо, результаты — правильные.

P.S. Обновил программку на сайте, теперь там есть переключатель Ln (для показа эквити в логарифм. шкале).

Кирилл Браулов, так я ведь специально поставил условия, приближенные к реальности!

В реальной торговле соотношение вероятностей очень мало отклоняется от 50/50. Профит также незначительно превышает лосс (средняя сделка часто на уровне 10 шагов цены).

1000 сделок — это нереально много. Обычно от 1 до 3 лет календарного времени.

Проникнетесь трагедией: Вы торговали 3 года, все сделали правильно, а финрез нулевой!

Как Вы оцениваете, Вашу утилиту Plazer сложно портировать, чтобы она работала со SmartCOM?..

бездумная торговля OptF может неслабо разочаровать

Кирилл Браулов, «виноват» именно OptF.

Если брать не оптимум, а, скажем, в этом же примере долю 0.01, то тогда даже на короткой истории эквити получается приятное. Даже если сидеть и генерировать их десятками.

А вот если поставить долю «оптимальную», то периодически можно получить ужасные боковики в 1000 сделок. То есть даже «оптимальная» доля хоть и максимизирует наш ожидаемый рост, но на практике может давать разочаровывающие кривые капитала.

ПС Еще раз спасибо за приятную тулзу. Головой как бы все это понимаешь, но когда оно вживую шевелится у тебя перед глазами — совсем другое качество восприятия.

ch5oh, кажется понял — в чем дело. Чем меньше используемое F — тем меньше волатильность эквити. Если взять все-таки 100000 трейдов и сравнить эквити (в Ln шкале) для F1=0.01 и F2=0.05, то видно, что эквити для F1 существенно проигрывают в конечном финрезе, но зато их волатильность значительно меньше. Выглядит почти как гладкая прямая. Вот для F=0.01:

Для F=0.05:

Отметил 4 участка (в несколько тысяч трейдов), на которых «разочаровывающий» финрез. Но это если смотреть узко. Если же смотреть шире, то видно, что F=OptF сделал свое дело и максимально разогнал имеющиеся положительное МО. Ведь это и является целью OptF. А не минимизировать волатильность эквити.

Если ставить задачу поймать обоих зайцев (и заработать максимально, и эквити максимально гладкую), то тут уж не знаю — какую математику применить...

Кирилл Браулов, даже если бы бизнес-логика была отделена от трансляции данных… Не обязательно полностью весь механизм «провайдеров» реализовывать...

А чарты в какой либе сделаны? Уж больно на ZedGraph похожи по стилю...

=) И, кстати, читаю сейчас Ваш сайт — уровень поражает.

Конечно, возникает закономерный вопрос: а выхлоп из этого есть практический? Сколько процентов удается выносить с рынка с этой прелестью?

Практического выхлопа — нет. Пока все на стадии экспериментов.

Нормальный чарт сделать — не «Хелоу Ворлд» написать.

Кирилл Браулов, а к рынку «Гусеница» применима? Не может быть, чтобы вообще была бесполезна!

И почему-то ценник нигде не указан на сайте. =) По запросу?

Ценник в разделе «Программы».