Блог компании QBF III portfolio management | О стереотипном поведении локальных инвесторов

- 26 февраля 2018, 14:45

- |

С начала 2007 года мировая экономическая система пережила сразу несколько глобальных кризисов, среди которых мировой финансовый кризис, а также кризис на рынке сырьевых товаров. В некоторые периоды динамику ряда региональных фондовых индексов определяли локальные события, такие как замедление темпов роста экономики Поднебесной и неожиданное для многих инвесторов решение о выходе Великобритании из состава ЕС. В результате за последние 11 лет инвесторы столкнулись не с одной коррекцией на мировых фондовых рынках, последняя из которых прокатилась по всему миру в конце января 2018 года.

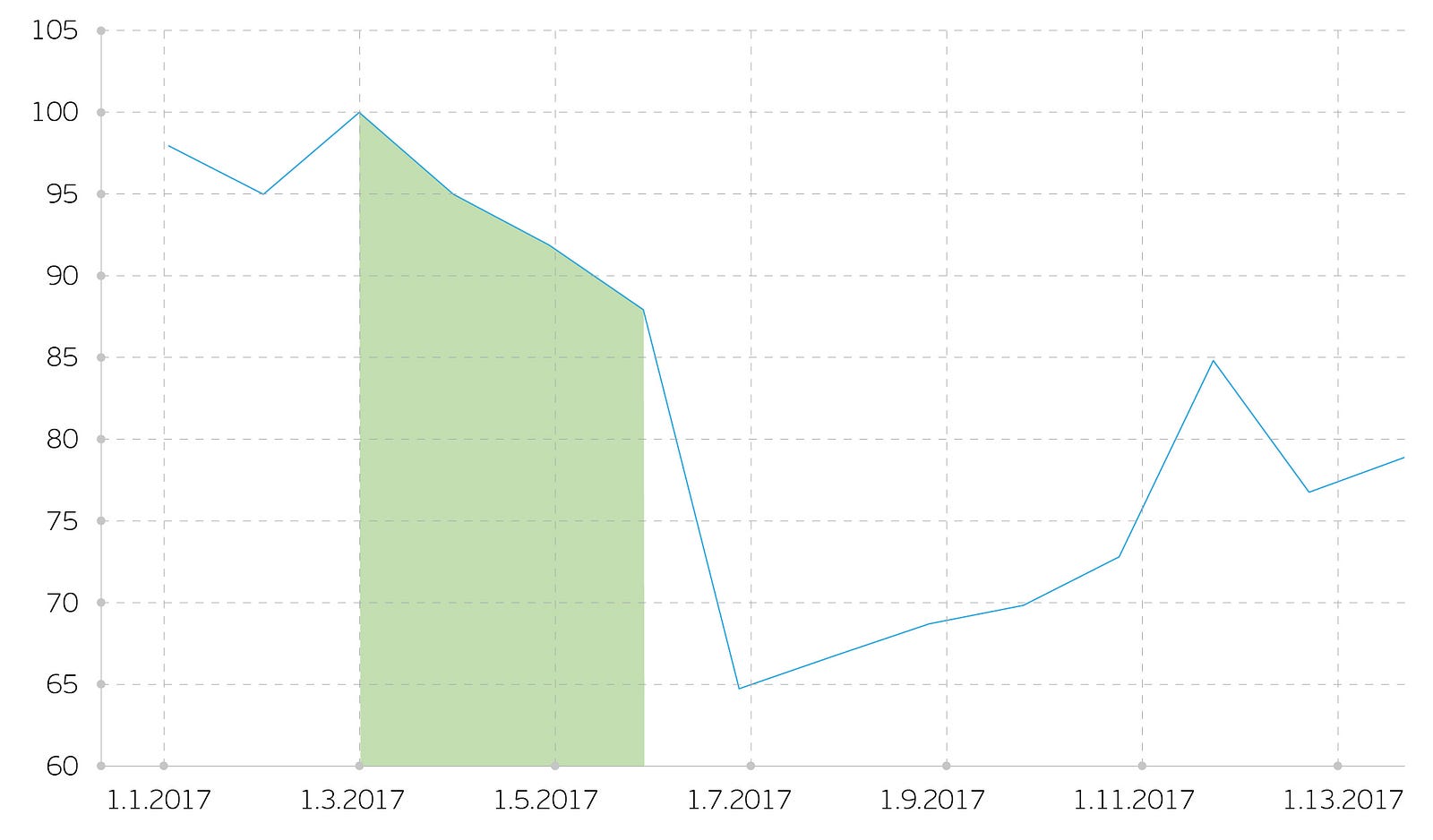

Коррекция гипотетического индекса: 3 дня, пункты

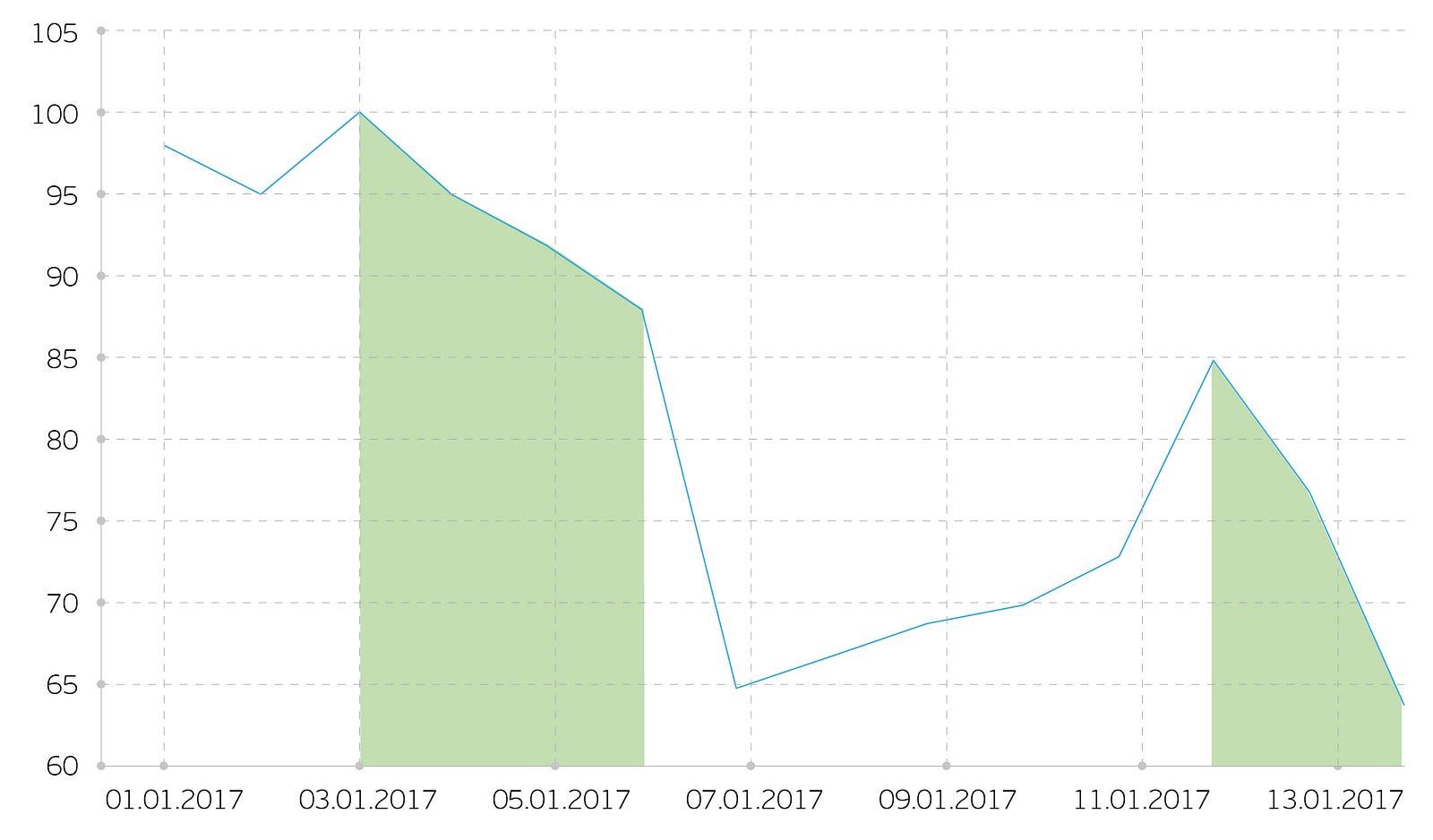

Коррекции гипотетического индекса: 3 и 2 дня, пункты

Структуры зафиксированных падений достаточно сильно отличаются друг от друга. Рассмотрим все коррекции основных мировых фондовых индексов с 2007 года. Коррекцией индекса назовём сокращение индекса ниже уровня локального максимума на 10% и более, в то время как длительностью коррекции назовём минимальное количество торговых дней, в течение которых индекс опустился на 10% и более. После фиксации очередной коррекции следующая рассчитывается на основе нового локального максимума. Представленные гипотетические ситуации иллюстрируют описанный механизм. Реальная картина распределения коррекций для основных мировых фондовых индексов представлена на основании индексов S&P 500 и Shanghai Composite.

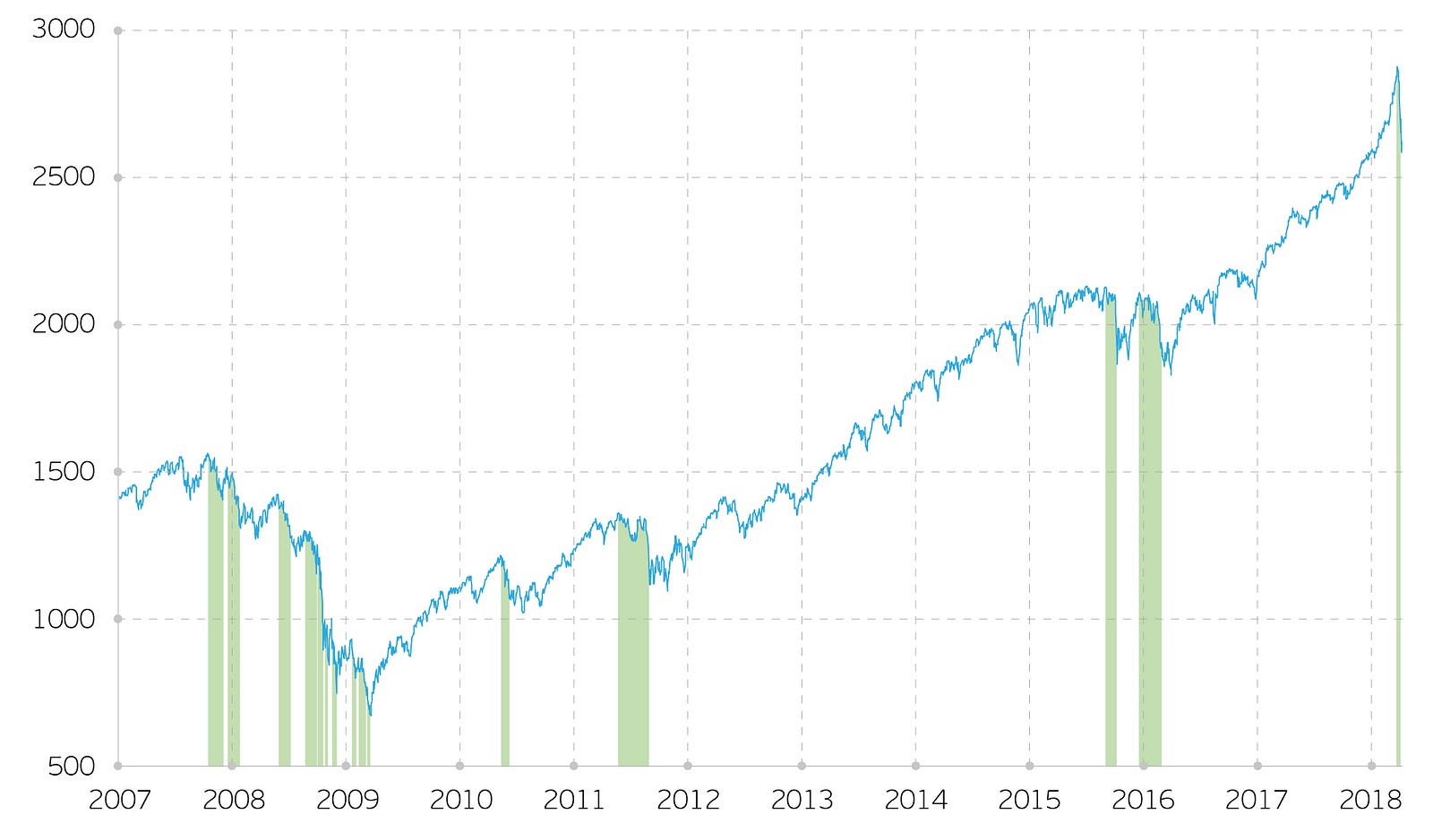

Коррекции индекса S&P 500 на 10% и более, пункты

Источник: investing.com, расчёты QBF

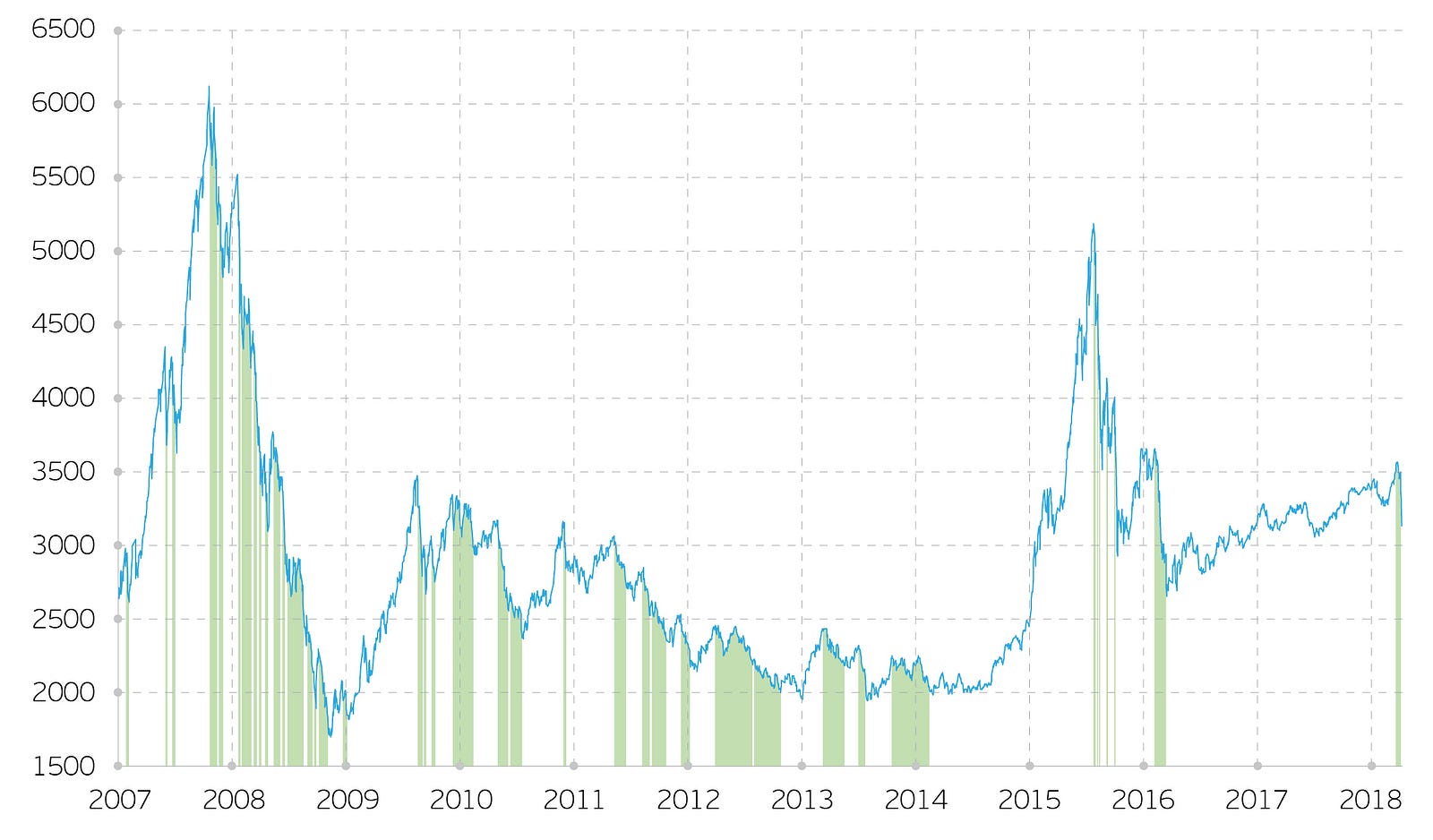

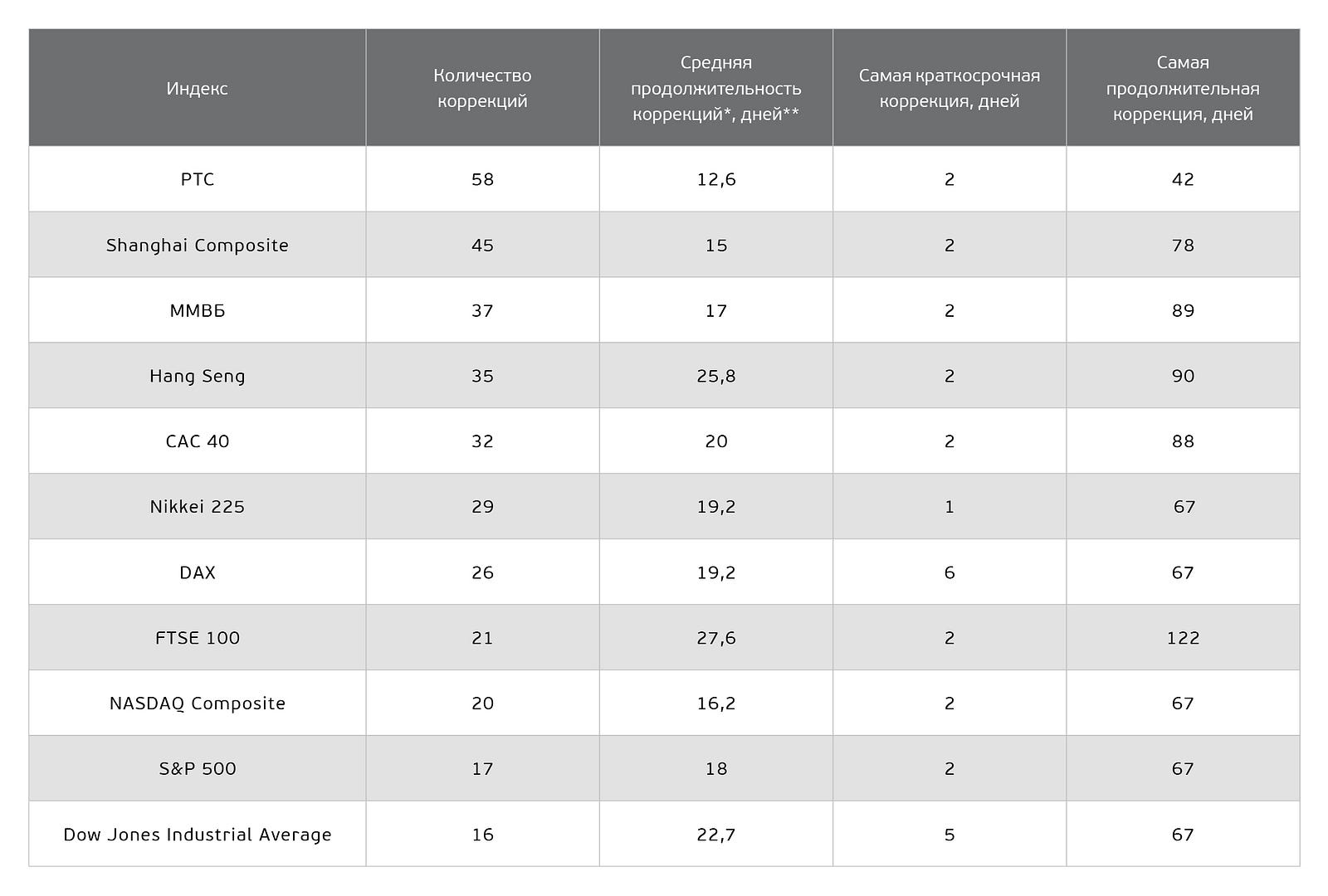

За рассматриваемый период наибольшее количество коррекций зафиксировано в индексе РТС, который падал на 10% и более 58 раз, на втором месте — Shanghai Composite c 45 коррекциями. При этом минимальное количество коррекций, 70% из которых пришлись на кризисные 2007–2009 гг., наблюдалось в индексах S&P 500, Dow Jones Industrial Average, а также NASDAQ Composite (17, 16 и 20 коррекций, соответственно).

Коррекции Shanghai Composite на 10% и более, пункты

Источник: investing.com, расчёты QBF

В то время как американские индексы в посткризисный период поддерживались ФРС США, российские и азиатские фондовые индексы оказались под дополнительным давлением локальных факторов. Самые быстрые и неожиданные коррекции случились в индексах РТС (12,6 торговых дней в среднем) и Shanghai Composite (15). С этой точки зрения самыми консервативным индексом можно считать FTSE 100 (27,6 торговых дней в среднем). Гонконгский Hang Seng также является лидером по рассматриваемому показателю, однако его сложно назвать консервативным ввиду зафиксированных 35 коррекций.

Основные показатели коррекций основных мировых фондовых индексов Источник: investing.com, расчёты QBF

* без учёта наиболее продолжительной и наиболее краткосрочной коррекций

** торговых дней

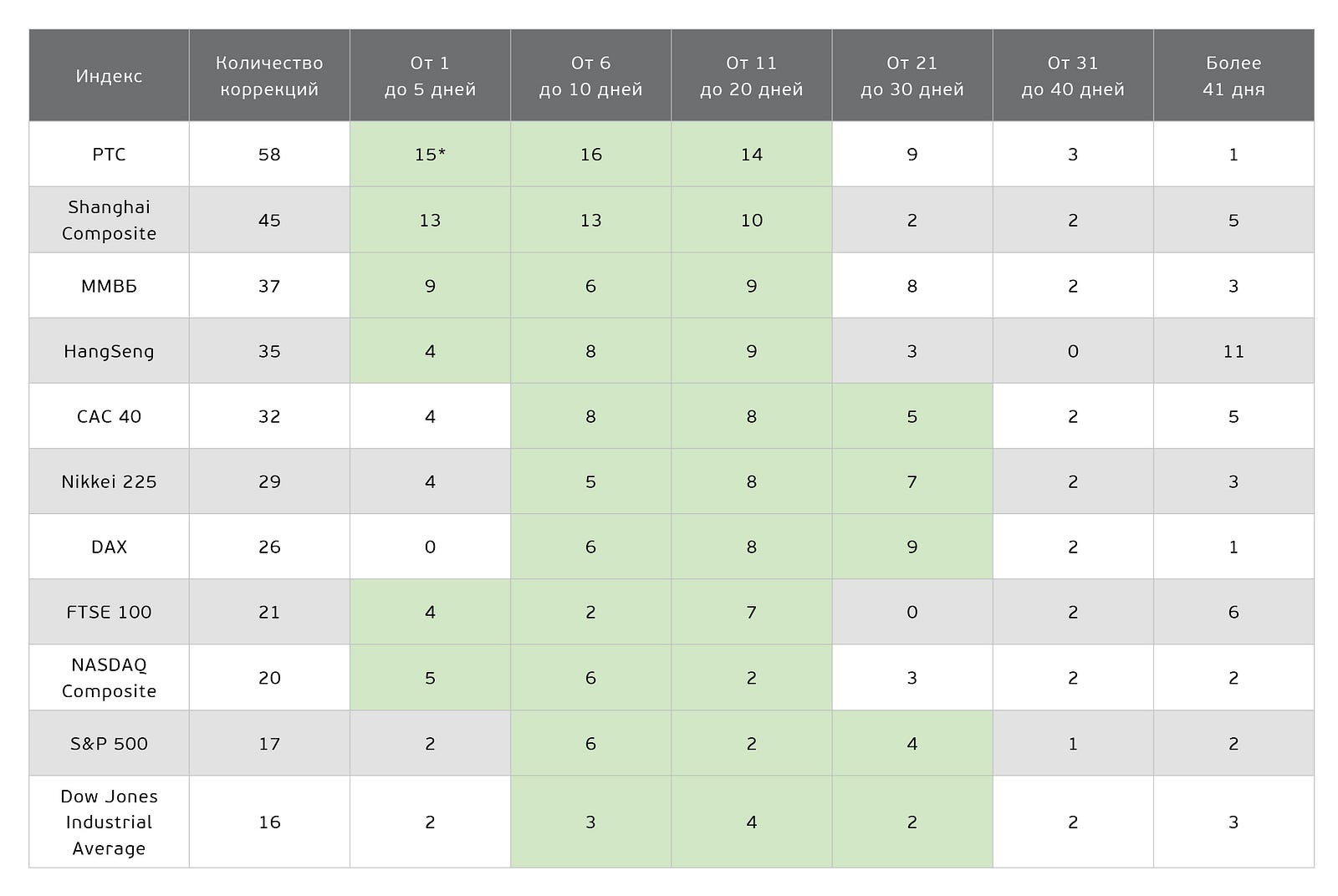

Более детальное представление о распределении коррекций основных мировых фондовых индексов по продолжительности даёт следующая таблица. В частности, более 50% всех коррекций индексов Shanghai Composite, NASDAQ Composite и РТС имеют продолжительность менее 10 дней, в то время как наиболее длительные и менее стихийные коррекции происходят в индексах FTSE 100, Hang Seng и Dow Jones Industrial Average. Более 30% коррекций в данных индексах имеют продолжительность от 31 дня и больше.

Распределение коррекций основных мировых фондовых индексов по продолжительности

Источник: investing.com, расчёты QBF

* отмечены 3 последовательных периода с максимальной суммой числа коррекций

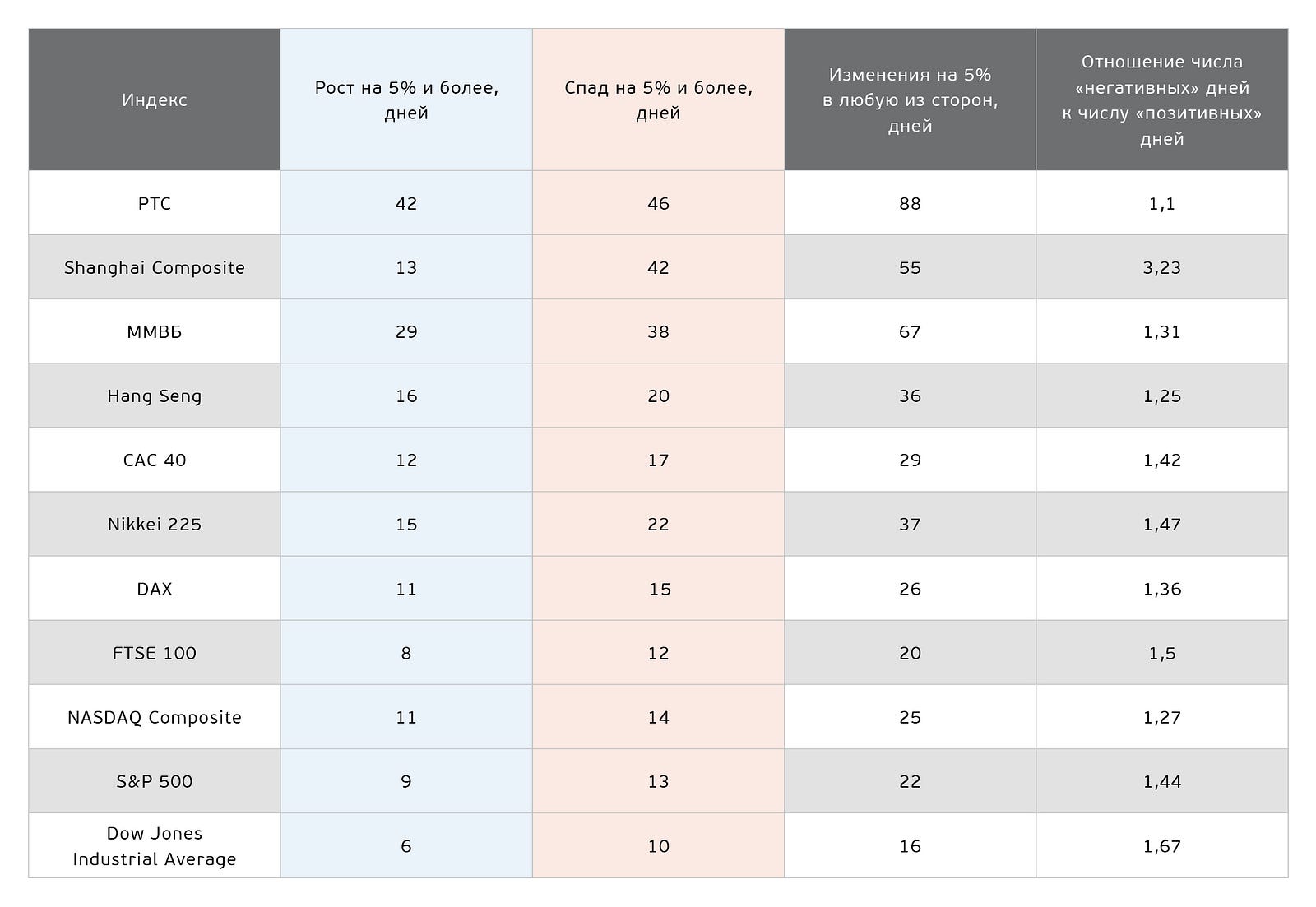

Стоит отметить, что индекс Shanghai Composite является лидером и еще по одному важному показателю, характеризующему значительные колебания фондовых индексов. Каждый из следующих индексов — РТС, ММВБ, Shanghai Composite — является рекордсменом по количеству торговых дней, в которых зафиксировано изменение индекса на 5% и более. Однако в индексе Shanghai Composite инвесторы намного чаще сталкивались с однодневными падениями на 5% и более, нежели со стремительным однодневным увеличением индекса. Крупные однодневные падения SSE наблюдались в 3,2 раза чаще, нежели крупный рост индекса.

Для всех остальных основных мировых фондовых индексов данный показатель колеблется в районе 1,1–1,7. Индексы FTSE 100 и Dow Jones Industrial Average подтверждают свою консервативность и в данном разрезе — примерно за 2800 торговых сессий в рассматриваемом периоде (2 января 2007 года — 10 февраля 2018 года) не более 20 заканчивались изменением на 5% и более в каждом из индексов. При этом на уровне 2% и более таких сессий произошло не более 230 или не более 8,5%. Для сравнения, индекс РТС менялся на 2% и более в 651 торговых сессиях (23,4% торговых сессий из 2778), а Shanghai Composite — в 17,5% (из 2705).

Однодневные изменения основных мировых фондовых индексов на 5% и более

Источник: investing.com, расчёты QBF

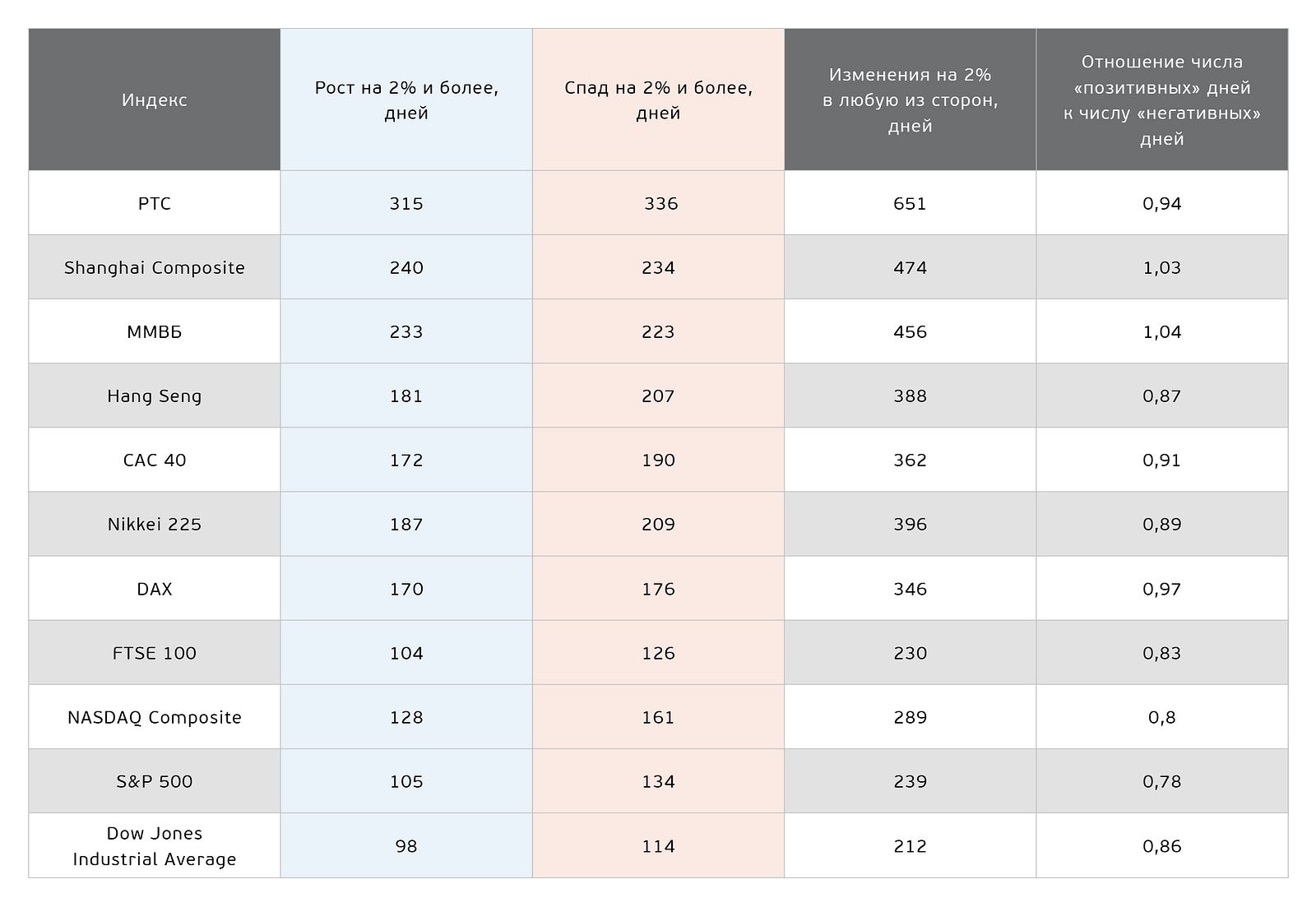

Интересным является и тот факт, что на уровне изменений в 2% и более картина распределения «позитивных» и «негативных» торговых дней существенно меняется. В частности, индекс Shanghai Composite становится наряду с ММВБ лидером по отношению количества «позитивных» торговых дней к «негативным» торговым дням. Среди аутсайдеров — S&P 500 и NASDAQ Composite. Данное изменение говорит о том, что китайский индекс склонен к быстрым распродажам (на 5% и более), в то время как позитивные изменения индекса происходят поэтапно.

Однодневные изменения основных мировых фондовых индексов на 2% и более

Источник: investing.com, расчёты QBF

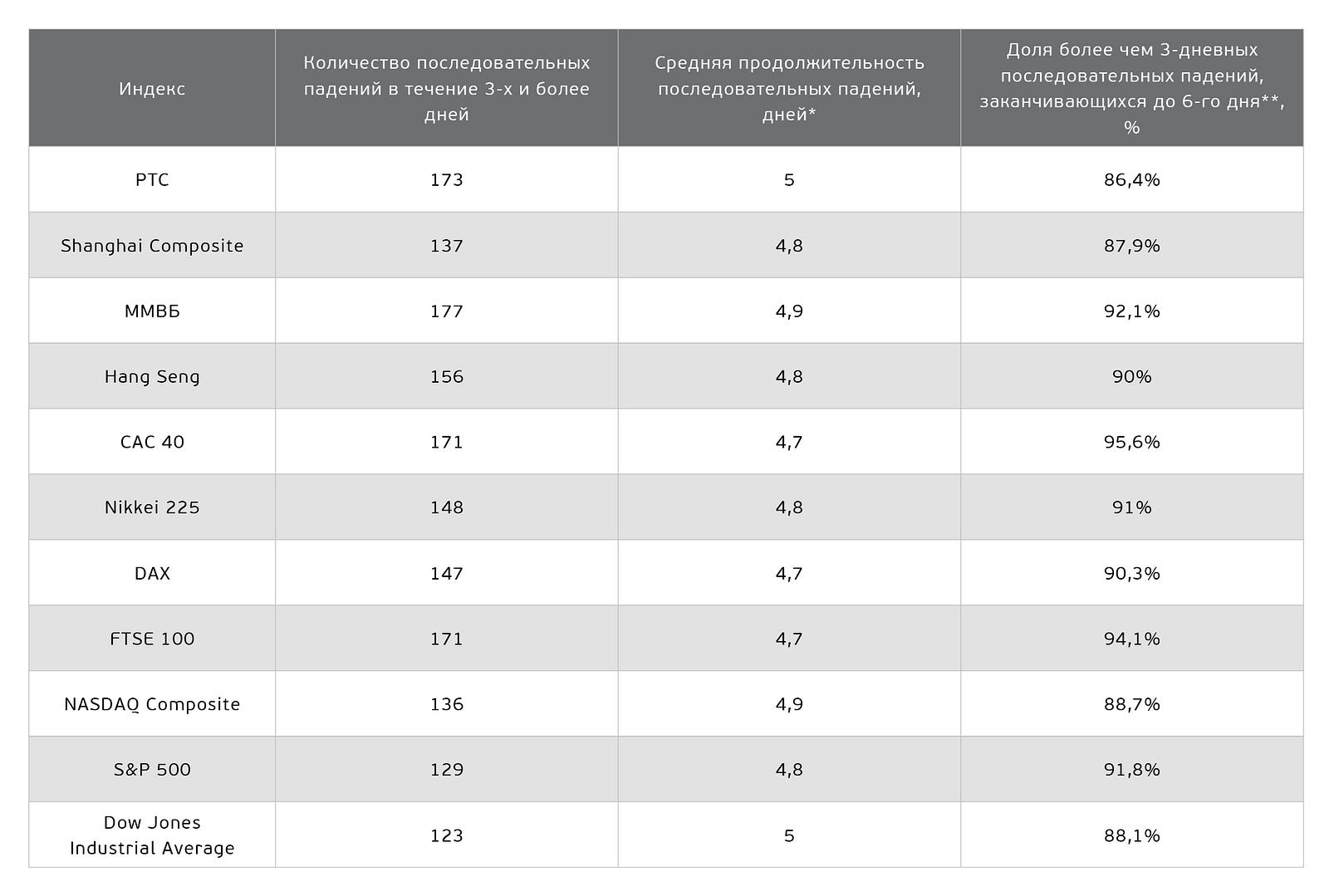

Общим свойством основных мировых фондовых индексов является их поведение в рамках последовательных дневных падений. За 11 лет каждый из рассматриваемых индексов сокращался на протяжении 3 дней подряд и более от 123 до 177 раз. При этом если каждый из индексов сокращался на протяжении 3 предыдущих дней, коррекция наступала в среднем в течение 2 дней. Таким образом, наблюдая последовательное снижение любого из представленных индексов в течение 3 предыдущих торговых дней, можно говорить о том, что с большой вероятностью индекс продемонстрирует положительную динамику на 4-й, 5-й или 6-й торговый день. Наиболее предсказуемыми с данной точки зрения являются европейские индексы CAC 40 и FTSE 100.

Последовательное дневное снижение основных мировых фондовых индексов

Источник: investing.com, расчёты QBF

* считается средняя продолжительность последовательных коррекций длительностью от 4 торговых дней и более

** дополнительный показатель (100%-«рассматриваемый показатель») определяет долю последовательных падений в течение 4 и более дней, которые в целом длятся как минимум 7 дней. Данный показатель характеризует «вероятность» того, что «Падение индекса продлится более 6 торговых сессий подряд при условии, что падение индекса наблюдается уже более 3 торговых сессий подряд»

Схожесть целого ряда рассмотренных показателей для основных мировых фондовых индексов во многом говорит о глобализации финансовой системы, однако, вместе с тем, в их динамике наблюдаются и заметные различия. В период с начала 2007 года наиболее «разрушительными» для инвесторов могли стать инвестиции в российские и китайские фондовые индексы — кроме большого количества коррекций на 10% и более, инвесторы столкнулись с тем, что данные коррекции носили стремительный характер (см. таблицу No1). В свою очередь, индексы FTSE 100 и Dow Jones Industrial Average по праву считаются достаточно консервативными для инвестиций. Крупные однодневные изменения фондовых индексов также были присущи индексам из РФ и Китая.

В индексе Shanghai Composite инвесторы намного чаще сталкивались с однодневными падениями на 5% и более, нежели с увеличением индекса. Крупные однодневные падения индекса наблюдались в 3,2 раза чаще, нежели крупный рост. Для всех остальных основных мировых фондовых индексов данный показатель колеблется в районе 1,1–1,7. К тому же китайский индекс склонен к быстрым распродажам (падение на 5% и более), в то время как позитивные изменения индекса проходят поэтапно (см. таблицы No3 и No4). Наконец, общим свойством основных мировых фондовых индексов является их поведение в рамках последовательных дневных падений. Наблюдая последовательные падения любого из рассматриваемых фондовых индексов в течение 3 предыдущих торговых дней, можно говорить о том, что с большой вероятностью индекс продемонстрирует положительную динамику на 4-й, 5-й или 6-й торговый день. Представленные показатели, безусловно, основаны на прошлых данных, однако, по нашему мнению, отражают локальные стереотипы в поведении инвесторов и, поэтому, могут быть использованы инвесторами в будущем.

Александр Жданов — Аналитик QBF

С другими нашими обзорами можно ознакомиться по ссылке http://medium.com/@qbf

Самая актуальная аналитика — в нашем Twitter http://twitter.com/qb_finance

Следите за нашими обновлениями также в ВК, FB, Instagram и Youtube.

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро

Новости тг-канал

Новости тг-канал