SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. mav1984

Как я строил свой первый календарный спред

- 07 марта 2018, 22:29

- |

Ничто так не стимулирует мыслительную деятельность, как размышление над позицией, в которой находишься не теоретически, а фактически! До меня наконец-то дошел смысл календарного спреда! ) Ну, после того, как я уже в него влез.

Начну издалека: напродавал сегодня утром колов в ближайшей экспирации Си (приблизившись к вертикальному спреду), высвободилась довольно большая часть ГО. И сразу забегали мыслишки — а куда бы так встрять баблом, чтобы и заработать немного, и не было потом мучительно больно.

Ну, первая мысль сразу — напродавать краев! Вдруг стану, как долларовый миллионер Ан… ин. Сказано — сделано! Посмотрел, что у нас там на не особо опасных направлениях торгуется, продал по 5 штук 53 и 54 путов Си в июне (по 115 и 205). Если что, отроллирую.

Но просто продавать края неинтересно, надо же что-нибудь эдакое замутить, что для развития полезно. Было бы неплохо какую-нибудь Слабо-Гамма Положительную стратегию забабахать, как принято в некоторых кругах, но до этого я еще не дорос, поэтому решил поискать что-нибудь попроще.

И тут я увидел при помощи OptionFVV, что между майской и июньской серией Си есть разница в волатильности более 1 единицы. А меня давно манили к себе календарные спреды, хотя я особо и не понимал, в чем их суть.

Итак, июньская стоит дешевле по волатильности, значит покупаем, майская дороже, значит продаем.

И тут я сделал первую ошибку — по теоретическим ценам никто наливать не спешил, мне бы плюнуть, да успокоиться. Но нет — завтра же выходной, целый день лудоманства отменяется, решил взять по тем ценам, что дают. Потом оказалось, что спреды в стакане существенно подтачивают эффективность календарного спреда (это до меня уже дошло во время медитации над позицией).

Давали в разных страйках 57500 и 57250, поэтому календарик у меня получился кривенький ) Первый блин комом. Ну, ничего, опционы всё стерпят ))

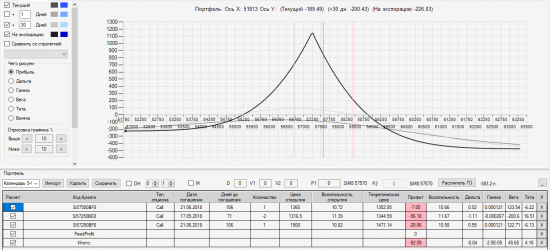

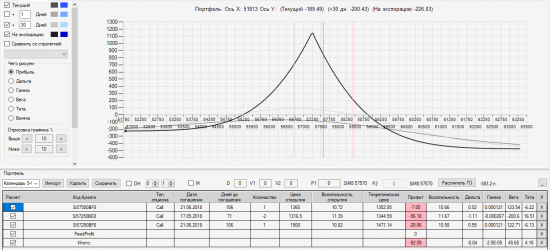

В общем, продал 2 кола 57250 и купил по одному колу 57500 и 57250. Цифры и волатильности видны на скриншоте.

Построил позицию и призадумался. А почему ж такая классная идея — продать подороже, купить подешевле, может еще и в убыток вывезти?!

Думал-думал, думал-думал, думал-думал, а потом дошло! При сильном движении временной стоимости в опционах практически не остается, поэтому разница между их нынешними ценами — это и есть мой убыток. Ну, и низкая ликвидность с большими спредами в стакане, конечно, подвели.

Зато, если цена БА сильно вырастет, можно сыграть в рулетку, когда один опцион проэкспирируется, второй оставить на руках — вдруг цена еще дальше уйдет вверх, тогда и убыток свой можно закрыть. А можно не закрыть, и тогда в минус уйдешь.

Радует также, что ГО под такую позицию минимальное.

В общем, до экспирации еще куча времени, будем наблюдать за позицией.

Начну издалека: напродавал сегодня утром колов в ближайшей экспирации Си (приблизившись к вертикальному спреду), высвободилась довольно большая часть ГО. И сразу забегали мыслишки — а куда бы так встрять баблом, чтобы и заработать немного, и не было потом мучительно больно.

Ну, первая мысль сразу — напродавать краев! Вдруг стану, как долларовый миллионер Ан… ин. Сказано — сделано! Посмотрел, что у нас там на не особо опасных направлениях торгуется, продал по 5 штук 53 и 54 путов Си в июне (по 115 и 205). Если что, отроллирую.

Но просто продавать края неинтересно, надо же что-нибудь эдакое замутить, что для развития полезно. Было бы неплохо какую-нибудь Слабо-Гамма Положительную стратегию забабахать, как принято в некоторых кругах, но до этого я еще не дорос, поэтому решил поискать что-нибудь попроще.

И тут я увидел при помощи OptionFVV, что между майской и июньской серией Си есть разница в волатильности более 1 единицы. А меня давно манили к себе календарные спреды, хотя я особо и не понимал, в чем их суть.

Итак, июньская стоит дешевле по волатильности, значит покупаем, майская дороже, значит продаем.

И тут я сделал первую ошибку — по теоретическим ценам никто наливать не спешил, мне бы плюнуть, да успокоиться. Но нет — завтра же выходной, целый день лудоманства отменяется, решил взять по тем ценам, что дают. Потом оказалось, что спреды в стакане существенно подтачивают эффективность календарного спреда (это до меня уже дошло во время медитации над позицией).

Давали в разных страйках 57500 и 57250, поэтому календарик у меня получился кривенький ) Первый блин комом. Ну, ничего, опционы всё стерпят ))

В общем, продал 2 кола 57250 и купил по одному колу 57500 и 57250. Цифры и волатильности видны на скриншоте.

Построил позицию и призадумался. А почему ж такая классная идея — продать подороже, купить подешевле, может еще и в убыток вывезти?!

Думал-думал, думал-думал, думал-думал, а потом дошло! При сильном движении временной стоимости в опционах практически не остается, поэтому разница между их нынешними ценами — это и есть мой убыток. Ну, и низкая ликвидность с большими спредами в стакане, конечно, подвели.

Зато, если цена БА сильно вырастет, можно сыграть в рулетку, когда один опцион проэкспирируется, второй оставить на руках — вдруг цена еще дальше уйдет вверх, тогда и убыток свой можно закрыть. А можно не закрыть, и тогда в минус уйдешь.

Радует также, что ГО под такую позицию минимальное.

В общем, до экспирации еще куча времени, будем наблюдать за позицией.

теги блога mav1984

- liquid.pro

- quik

- алготрейдинг

- альфа поток

- гарантийное обеспечение

- ГО

- жадность

- зигзаг

- календарный спред

- календарный спред из фьючерсов

- криптовалюты

- лось

- неликвид

- нефть

- новичок

- обвал

- опрос

- опционы

- Открытие Брокер

- открытый интерес

- оффтоп

- покупка волатильности

- правила смартлаба

- продажа краев

- продажа покрытых опционов

- просадка

- путы

- риск

- роллирование

- ртс

- сбер

- сбербанк

- си

- Софт для трейдера

- софт для трейдинга

- старт

- удивительное рядом

- черный список

- шахматы

- экспирация

Kubatay, да, по форме похожа.

Только профиль P/L у неё поинтереснее, насколько я помню, у бабочки убытки могут быть довольно большими. Либо слишком узкий диапазон, где прибыль.

Тут мне еще одна интересная мысль про календарный спред пришла. Если цена БА упадет, то мы откупаем проданный кол по дешёвке и у нас на руках остается купленный кол, который мы можем подержать как минимум на месяц больше. А за это время есть его вероятность выйти в деньги. В общем интересная конструкция, надо к ней присмотреться внимательней.

Хотя может есть какие-нибудь подводные камни со скачками волатильности, не знаю.

Смотря какие цели. Если изначально в приоритете были закрытие риски, тогда как вариант, просто ждать целевую доходность и по ее достижении закрывать позицию либо полностью либо оставлять только остатки лонговой составляющей с расчетом выжать дополнительную прибыль. Если же пытаться защищать прибыль, например, при сильном росте, тогда при управлении конструкцией соответственно риски будут увеличиваться. Как по мне, если человек изначально делает бабочку, значит он не готов брать больше рисков, чем сразу в ней заложил и следовательно нет смысла управлять данной конструкцией, просто ждать либо целевую прибыль либо ограниченный убыток.

Kubatay, в бабочке по сравнению с календарным спредом в 2 раза больше опционов — значит и комиссий больше, и потом все опционы истекают одновременно, тогда как в календарном спреде еще есть шанс за что-то побороться.

Плюс само соотношение риск/прибыль хуже, поскольку мы всё в одной серии строим. Календарный спред открывается, когда есть разница в волатильности серий — это уже небольшой плюс нам.

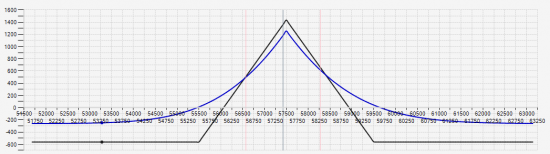

вот сравнение спреда май-июнь 57500 и бабочки в майской серии 55500-57500-59500 по текущим ценам.

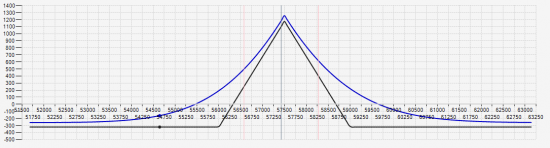

А это тот же самый спред, но бабочка 56-57.5-59

Не знаю, как Вам, а мне календарный спред в этой ситуации больше нравится. Плюс комиссии и спреды в стакане не в пользу бабочки.

55750-57500-59250

Видимо, всё дело в том, что бабочку мы можем собрать в любой момент, а вот календарный спред еще поймать надо.