Блог им. Kitten

Трамп защищает национальную безопасность. Обзор на предстоящую неделю от 11.03.2018

- 11 марта 2018, 22:37

- |

По ФА…

— Заседание ЕЦБ

Заседание ЕЦБ можно разделить на две части:

— Официальные документы, выражающие общую позицию ЕЦБ.

Это «руководство вперед», новые прогнозы и вступительное заявление Драги.

Консенсус ЕЦБ имел ярко ястребиную окраску.

— Блок вопросов/ответов главы ЕЦБ Драги.

Драги постарался сделать всё для смягчения ситуации, эта часть пресс-конференции была голубиной.

Из «руководства вперед» ЕЦБ исчезла формулировка об «увеличении размера программы QE при необходимости»:

«If the outlook becomes less favourable, or if financial conditions become inconsistent with further progress towards a sustained adjustment in the path of inflation, the Governing Council stands ready to increase the asset purchase programme (APP) in terms of size and/or duration»

Формулировка была нивелирована полностью, невзирая на то, что инсайд от ЕЦБ ранее предполагал, что будет убрано указание об увеличении размера, но сохранена возможность увеличения продолжительности.

Было сохранено указание о возможности продления программы QE за пределами сентября 2018 года при необходимости в зависимости от прогресса по инфляции, но исчезновение данной формулировки алогично как минимум до сентября, а то и до полного завершения программы QE.

Изменение «руководства вперед» в момент падения инфляции в Еврозоне, начала торговых войн с США, роста курса евро и политической неопределенности в Италии говорит о том, что сворачивание программы QE ЕЦБ является решенным вопросом и практически не зависит от данных и событий внутри Еврозоны и за её пределами.

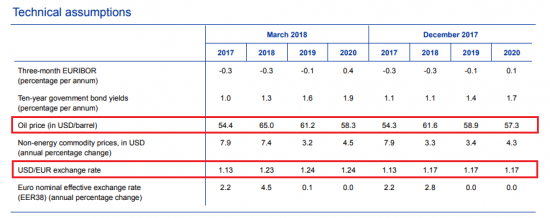

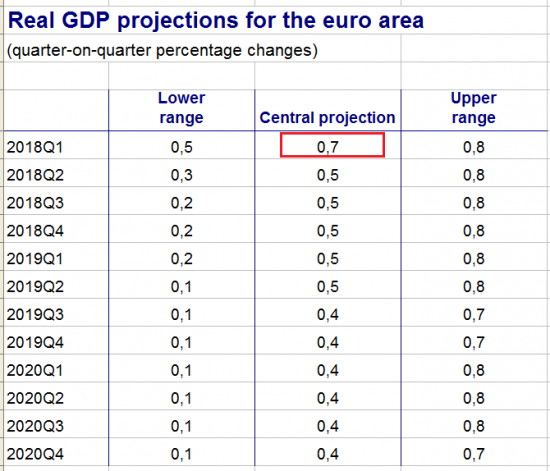

Вторым ястребиным моментом стали новые экономические прогнозы ЕЦБ.

Невзирая на минимальные изменения в повышении прогноза по росту ВВП Еврозоны на 0,1% в этом году и снижение прогноза по росту инфляции в Еврозоне на 0,1% в 2019 году, расчетные входящие данные вызывают удивление:

Расчетный курс евродоллара был повышен до 1,23-1,24 с 1,17 ранее, при этом прогнозы по нефти были повышены на 2018 год, но снижены на 2019-2020 года, но это не нашло отражение в снижении прогнозов по росту инфляции.

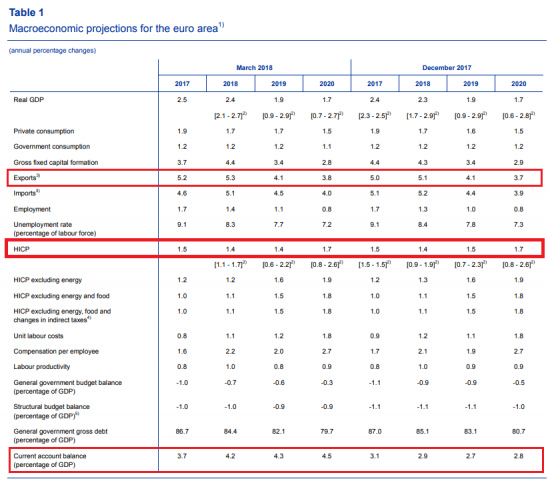

Конечно, можно предположить, что сильный рост экономики будет способствовать росту инфляции, но прогнозы ЕЦБ по росту ВВП Еврозоны построены на росте экспорта и сальдо торгового баланса, что в условиях объявления торговых войн Трампом вызывает удивление:

Прогнозы по росту ВВП Еврозоны на уровне 0,7%квкв в 1 квартале в момент, когда все опережающие индикаторы говорят о замедлении роста экономики стран Еврозоны, свидетельствуют либо о низком профессионализме персонала ЕЦБ либо о попытке выдать желаемое за действительное с целью оправдать сворачивание стимулов:

Основные моменты вступительного заявления Драги:

— ЕЦБ ожидает, что рост экономики Еврозоны будет несколько более сильным, чем ожидалось ранее, что подтверждает уверенность членов ЕЦБ к цели по инфляции близко, но чуть ниже 2% в среднесрочной перспективе;

— Тем не менее, базовая инфляция пока не демонстрирует признаков устойчивого роста, что требует сохранения достаточных стимулов ЕЦБ;

— ЕЦБ продолжит следить за курсом евро и финансовыми условиями в отношении возможных последствий для прогноза по инфляции;

— Риски для перспектив сбалансированные, с одной стороны возможен более сильный рост экономики в ближайшей перспективе, а с другой есть нисходящие риски со стороны протекционизма, событий на валютных и финансовых рынках.

Основные моменты блока вопросов/ответов Драги:

— Драги заявил, что изменение «руководства вперед» не отражает перемен в политике ЕЦБ, она останется мягкой, нет изменения курса.

Формулировка «руководства вперед» об «увеличении размера программы QE при необходимости» была впервые введена в 2016 году, когда был риск дефляции, сейчас такого риска нет, в связи с этим данная формулировка потеряла свою актуальность.

— Нет пока победы над инфляцией, у ЕЦБ нет мандата по росту экономики, единый мандат – ценовая стабильность.

— Повышение торговых пошлин США не окажет немедленного влияния на экономику Еврозоны.

Для оценки влияния необходимо знать будут ли введены ответные меры, каким будет влияние на валютные курсы.

И, главное, нанесут ли торговые войны вред доверию, если да: будет негативное влияние на рост экономики и инфляции.

— Реакция на выборы в Италии была спокойной.

Но если сохранится затяжная неопределенность: это может подорвать доверие, что окажет негативное влияние на рост экономики и инфляции.

— Политика ЕЦБ во второй половине 2018 года зависит от прогресса по инфляции.

Наша уверенность в росте инфляции растет и как только мы будет уверены в самоподдерживающемся росте инфляции: мы проинформируем вас об этом.

После заседания ЕЦБ рынки получили «инсайд» о том, что программа QE будет продолжена в 4 квартале 2018 года с общим размером в 30 млрд. евро, после чего будет завершена.

Сообщение о планах ЕЦБ о судьбе программы QE следует ожидать в июне или июле этого года, первое повышение ставок намечено в середине 2019 года.

Вывод по заседанию ЕЦБ:

Стимулы ЕЦБ будут сворачиваться вне зависимости от ситуации на валютных и финансовых рынках.

Программа QE закончится в декабре этого года, повышение депозитных ставок до нуля не заставит себя ждать, повышение основной ставки крайне маловероятно во время правления Драги, далее скорость повышения ставок зависит от личности нового главы ЕЦБ.

Заседание ЕЦБ было четко ястребиным, Драги пытался смягчить удар, но евродоллар обязан падению не риторике Драги, а фиксированием прибыли перед нонфармами.

Прогнозы ЕЦБ говорят о сильном замедлении роста экономики и инфляции при начале торговых войн, что будет негативно для евро в отдаленном будущем, когда пузырь кэрри на евро будет полностью сдут.

На текущем этапе ЕЦБ ярко продемонстрировал, что текущего роста евро не только недостаточно для изменения политики ЕЦБ, но даже недостаточно для пересмотра прогнозов по инфляции вниз, что является либо отсутствием грамотности персонала ЕЦБ либо осмысленным желанием оправдать необходимость сворачивания стимулов ЕЦБ.

— Nonfarm Payrolls

Нонфармы вышли идеально сильными, но не привели к значительной реакции рынка, т.к. рыночные ожидания были чрезмерными и во многом отыграны заранее фиксированием прибыли после заседания ЕЦБ.

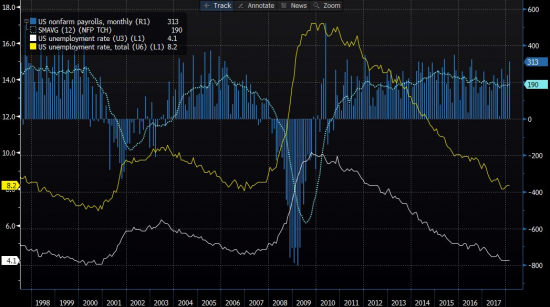

Основные компоненты февральского отчета по рынку труда США:

— Количество новых рабочих мест 313K против 200K прогноза, ревизия за два предыдущих месяца +54К: в декабре до 175К против 160К ранее, в январе 239К против 200К ранее;

— Уровень безработицы U3 4,1% против 4,1% ранее;

— Уровень безработицы U6 8,2% против 8,2% ранее;

— Уровень участия в рабочей силе 63,0% против 62,7% ранее;

— Рост зарплат 2,6%гг против 2,8%гг ранее (ревизия вниз с 2,9%гг);

— Средняя продолжительность рабочей недели 34,5 против 34,4 ранее (ревизия вверх с 34,3 ранее).

Сдержанность реакции также объясняется завышенными ожиданиями: банки в большинстве ждали рост зарплат на уровне 2,7%гг-2,8%гг, более слабый рост зарплат на фоне ревизии вниз за январь привел к закрытию краткосрочных лонгов доллара.

Но неизменный уровень безработицы на фоне более низкого роста зарплат уравновешен ростом участия в рабочей силе и ростом продолжительности рабочей недели, т.е. позитивными сторонами отчета.

Если бы участие в рабочей силе осталось на прежних уровнях: уровни безработицы упали бы, а при меньшей продолжительности рабочей недели рост зарплат был бы выше.

Конечно, Пауэлл при желании может трактовать этот отчет как доказательство того, что рынку труда ещё есть куда расти, но если чувство профессионального долга возьмет вверх над страхом перед Трампом: Пауэлл должен признать, что риски перегрева экономики США растут.

Эванс, член ФРС без права голоса в этом году, после публикации нонфармов заявил, что он бы предпочел выждать с повышением ставок на заседании 21 марта для того, чтобы убедится в росте инфляции.

Эванс предпочел бы повысить ставки в середине года или на следующем заседании без пресс-конференции при наличии уверенности в росте инфляции.

Но Эванс ярый голубь ФРС, который голосовал против повышения ставки в декабре 2017 года, поэтому то, что он говорит о повышении ставки даже с отсрочкой: ястребиный знак.

Розенгрен, член ФРС без права голоса в этом году, предположил, что потребуется более трех повышений ставки в 2018 году, ожидает рост инфляции и зарплат.

Рисками, способными замедлить экономику США и снизить количество повышений ставок ФРС, является геополитика и торговые войны.

Вывод по февральским нонфармам:

Сильные данные, подтверждающие необходимость как минимум трех повышений ставок в этом году.

При росте инфляции и зарплат позднее, необходимость в более сильном повышении ставок будет расти.

Влияние февральского отчета на политику ФРС необходимо рассматривать совокупно с данными по инфляции цен потребителей с публикацией 13 марта.

На предстоящей неделе:

1. Трампомания

Трамп подписал указ о повышении пошлин на импорт стали на 25% и алюминия на 10%.

Канада и Мексика были освобождены от повышения пошлин на неопределенный срок «до тех пор, пока продолжаются переговоры по Нафта».

Для всех остальных стран новые пошлины вступят в силу через 15 дней, во время этого срока представители стран получили шанс броситься к ногам Трампа и предложить дары в обмен на освобождение их от новых пошлин.

Переговоры ЕС с торговым представителем США Робертом Лайтхайзером в субботу не принесли результата, представители ЕС отчитались, что им непонятен процесс освобождения от новых пошлин США и если ЕС не будет исключен из списка стран, к которым применены пошлины: то они введут ответные санкционные пошлины в течение 90 дней.

Трамп отреагировал быстро и сообщил, что ЕС нужно снять все ограничения на товары США, а при введении ответных пошлин ЕС Трамп повысит пошлины на авто ЕС.

Переговоры будут продолжены на саммите ОЭСР в Париже 12-13 марта.

Готовность КНДР к переговорам и планируемая встреча Трампа с Ким Чен Ыном привела к небольшому росту аппетита к риску, но торговые войны важнее.

Закрытие рынков в пятницу было на снижении опасений в отношении торговых войн, но при введении ответных пошлин следует ожидать бегство от риска.

2. Формирование коалиционного правительства в Италии

Голоса полностью до сих пор не подсчитаны, хотя это не окажет влияние на конечный результат.

Формирование большинства в парламенте Италии возможно в трех вариантах:

— «5 звезд» и «Лига Севера»;

— «5 звезд» и демократическая партия;

— Блок Берлускони, включающий партию «Лига Севера», и демократическая партия.

Взгляды единственной проевропейской демократической партии Италии не совпадают ни с взглядами партии «5 звезд», ни с «Лигой Севера».

Глава демократической партии Ренци ушел в отставку, заявив, что его партия будет в оппозиции.

Любая коалиция демократической партии с евроскептическими партиями «5 звезд» и «Лига Севера» будет противоестественной, но лидеры ЕС настаивают на коалиции «5 звезд» и демократической партии ради «блага ЕС».

Неизвестно, сумеют ли лидеры ЕС принудить партии Италии к мужеложству по примеру Германии, но очевидно, что время ЕС и евро подходит к концу и на следующих выборах в Италии и Германии ситуацию будет трудно решить посредством неприродных союзов, хотя до этого пока далеко.

Партия «5 звезд» в пятницу заявила о том, что открыта для формирования коалиции с демократической партией или «Лигой Севера», хотя отметила, что союз с демократами был бы более предпочтителен.

Сальвини, лидер «Лиги Севера», после выборов заявил, что при получении поста премьера не будет немедленно проводить референдум о выходе Италии из Еврозоны, хотя своего мнения он не изменил и конец Еврозоны близок.

Заявления Сальвини повергли в шок лидеров ЕС, поэтому в их глазах коалиция на базе «5 звезд» будет предпочтительнее.

Президент Италии хранит молчание, ожидая пока стихнут эмоции и вернется разум, начало консультаций с лидерами партий планируется после выборов спикеров в обе палаты парламента 23 марта.

В понедельник демократическая партия выберет замену на пост главы после ухода Ренци, после чего возможны подковерные переговоры о формировании коалиции, утечки инфо о ходе которых будут оказывать влияние на рынки.

При формировании коалиции любой партии с участием демократов евро получит умеренный импульс к росту, если демократы твердо заявят об уходе в оппозицию и станет возможным формирование коалиции партий «5 звезд» и «Лига Севера»: падение евро будет отвесным.

3. Экономические данные

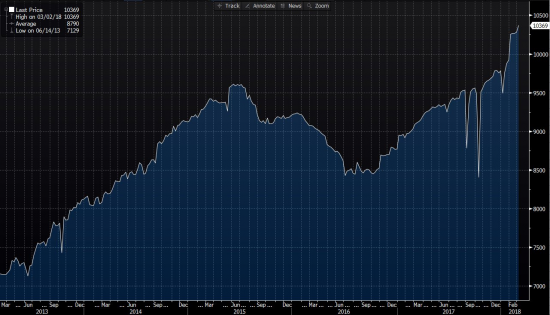

Главными данными США на предстоящей неделе станут инфляция цен потребителей, розничные продажи, производственный индекс ФРБ Филадельфии, данные по сектору строительства, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить динамику инфляции за февраль в финальном чтении.

Фунт продолжает оставаться под давлением на фоне неопределенности по Брексит.

Рынки учли вероятность длительных споров по новому торговому соглашению, для роста фунта на текущем этапе будет достаточно договоренности по переходному периоду, но и здесь нет определенности: Британия рассчитывает на подписании переходного периода на саммите лидеров ЕС 22-23 марта, но ЕС настаивает на изначальном решении проблемы по границе Ирландии и ратификации условий развода парламентом Британии.

На предстоящей неделе Британия представит годовой бюджет, но вряд ли это вызовет эмоции у фунта.

Китай проявляет выдержку в условиях начала торговых войн, официальный представитель Китая предложил Трампу разработку плана по сокращению торгового дефицита с США, изначальная радость Трампа с анонсом о сокращении дефицита на 1 млрд. доллара вызвала смех у прессы, поэтому на следующий день вышло опровержение с цифрой в 100 млрд. долларов.

Китай порадует блоком важных данных утром среды.

— США:

Вторник: инфляция цен потребителей;

Среда: розничные продажи, инфляция цен производителей, товарные запасы;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице, цены на импорт и экспорт, индекс жилья от NAHB, ТИКСы;

Пятница: закладки новых домов, разрешения на строительство, промышленное производство, уровень вакансий на рынке труда JOLTs, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Среда: инфляция в Германии;

Пятница: инфляция в Еврозоне.

США перевели часы на летнее время, поэтому данные США будут выходить на час раньше.

4. Выступления членов ЦБ

В ФРС наступил «период тишины» перед заседанием 21 марта.

Повышение ставки очевидно, но прогнозы членов ФРС зависят от качества данных предстоящей недели.

Члены ЕЦБ, по традиции, после заседания попытаются нивелировать голубиную риторику Драги, но сейчас внимание рынка сосредоточено на заседании ФРС 21 марта, всю ястребиную риторику ЕЦБшников рынки отыграют после.

Драги выступит в Германии в среду в 11.00мск, но вряд ли его мнение изменится за это время.

-------------------

По ТА…

Наиболее очевидным итогом развития событий по ФА и ТА является снижение евродоллара к ключевой поддержке восходящего тренда:

Падение может быть с текущих уровней или после возврата к верху 1,23й фигуры – началу 1,24й фигуры в зависимости от реакции рынка на события выходных и начала недели.

После падения в 1,21ю фигуру возможно два варианта:

Либо:

Только сильное и неожиданное ФА может привести к истинному пробитию ключевой поддержки без восходящего корректа от неё.

--------------------

Рубль

Добыча в США продолжает рост, но Baker Hughes сообщил о падении количества активных нефтяных вышек до 796 против 800 ранее.

Более вероятно, что падение вышек связано с плохой погодой, истинная ситуация станет понятна в апреле.

Рост не столько связан с падением количества активных вышек, как с оптимизмом относительно снижения риска торговых войн.

ТА неизменно:

При торговле рублем следует помнить о выборах 18 марта.

------------------------

Выводы:

В ближайшей перспективе динамика рынков зависит от событий:

— Заседание ФРС, 21 марта.

Инвесторы обеспокоены возможным пересмотром вверх прогнозов по повышению ставок ФРС как на 2018 год, так и в долгосрочной перспективе, поэтому доллар продолжит пользоваться спросом на падениях.

Данные по росту инфляции 13 марта и розничные продажи 14 марта дадут более полное понимание о прогнозах и риторике ФРС на заседании 21 марта.

— Торговые войны, 23 марта.

Через 15 дней, 23 марта, указ Трампа о повышении пошлин будет введен в действие и если до этого времени страны не договорятся об освобождении от пошлин и примут решение об ответных мерах: следует ожидать бегство от риска, которое приведет к падению доллара против валют фондирования.

Евро будет иметь склонность к росту при сворачивании кэрри, но в более долгосрочной перспективе нужно понимать, что торговые войны США и ЕС приведут к развалу ЕС, а в среднесрочной перспективе обрушат экономику Еврозоны и замедлят процесс нормализации политики ЕЦБ.

Т.е. рост евро на этой теме возможен только в первой реакции, т.к. по сути это огромный негатив для евро.

Переговоры ЕС и США на предстоящей неделе помогут понять окончание саги.

— Формирование правительства Италии, 23 марта.

Коалиция партий Италии «5 звезд» и «Лига Севера» станет поводом для отвесного падения евро, не поможет и сворачивание кэрри на евро при бегстве от риска.

Формирование коалиции с участием демократической партии станет умеренным позитивом для евро.

Фактические переговоры начнутся после 23 марта, но всё будет решено до этой даты и следует ожидать попытки начала подковерных переговоров на предстоящей неделе.

— Саммит лидеров ЕС, 22-23 марта.

Решение по Брексит и обсуждение реформ Еврозоны важны для динамики фунта и евро.

С учетом основных событий можно сделать вывод, что до 21 марта умы инвесторов будут заняты предстоящим заседанием ФРС и динамика доллара зависит от данных США.

После 21 марта инвесторы переключаться на глобальные события и если доллар не получит значительного преимущества по факту заседания ФРС 21 марта: падение может быть стремительным.

-----------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,2431.

При росте евродоллара в начале недели к верху 1,23й – началу 1,24й планирую доливку шортов.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю!

К примеру, насчет «торговых войн». Будет ли ответка со стороны Европы/Китая или скорее договорятся?

Василий полагает что Войнам быть!

«Пойдёт ли ЕС на поводу у Д.Трампа? Вопрос почти риторический. А пойдёт ли Китай на поводу у Д.Трампа? Тут тоже всё итак ясно. А значит, в ближайшие дни и недели, или Д.Трампу придётся забрать свои слова и ультиматумы обратно, или он реально объявит запуск торговой войны, проиграют от которой, абсолютно все страны в мире.»

smart-lab.ru/blog/457381.php

А как считаете Вы?

Я думаю, что в любом случае будет торговая война.

Даже если договорятся на этом этапе: Трамп хочет отдельное торговое соглашение с ЕС и отдельное с Германией по причине большого торгового профицита крайней.

А это развал ЕС, ибо Трамп говорит, что если Германия пойдет на отдельное торговое соглашение: тогда для ЕС соглашение с США будет выгодным, не пойдет: соглашение будет невыгодным для всего ЕС.

Главная цель Трампа: ЕС, а не Китай, с Китаем может и договорится, с Меркель — нет.

В ЕС алчность и жадность выше всего, поэтому там с потрохами заложат ближнего.

но вспомнил сегодня вашу «крайнюю Германию» и не смог удержаться)

Это астрологическое подтверждение смены курса.

На чем отобразится, мы все увидим. Но дата особая.

Как минимум по ФА всё звезды сходятся)))

Не верю в масонов теорию заговора и прочее.

Только ФА и ТА.

Трудно представить, чтобы Меркель сверяла дату саммита с масонами или звездами), но даже если проводить анализ по монетке: не суть, лишь б результат радовал

Если это так, то в начале недели нас ждет продолжение роста на $ 0.5-1, но потом негатив от роста запасов возьмет свое и нефть опять перейдет в даунтренд. Полагаю, что 63.20 мы все таки увидим, но уже скорее во второй половине марта.

Это тот случай, когда гадать не нужно, ибо время разворота совпало с подписанием Трампа указа по повышению пошлин.При торговых войнах падает спрос

И думается, что и в понедельник движение вверх продолжит.

Нет, факты оказались лучше ожиданий, более лояльные, отсрочка 15 дней для исключения стран из списка, Канаду и Мексику исключили.

А слухи ранее были: нет исключений для стран, Канаде и Мексике отсрочка на месяц.

На позитиве (надеждах) нефть и выросла

Благодарю!

Привет, моя радость!)

Спасибо!

Даааа — что-то не верится в консервативные прогнозы ЕЦБ по евро/доллару. Керри трейд (Он и Офф) наверняка будет «чудеса» творить.

А вообще, как-то не совсем логично амерам «завалить» ЕС, когда всем в международной торговле мешает Китай на самом то деле (если глянуть его нереально профицитный торговый баланс).

PS Я помню как итальянские лиры были почти фантиками с большим количеством нулей. Было это в 1997 году.

Пусть придут к власти популисты и вызовут полномасштабный кризис в Италии — пора бы. Чтобы было с чем сравнивать итальянцам потом.