SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Быстрый фундаментальный анализ отчета ВТБ за 2017 год. Интересные выводы

- 18 марта 2018, 22:38

- |

Коротко объясняю почему ВТБ не интересен и не стал интереснее после отличного отчета за 2017 год.

Заходим в таблицу фундаментального анализа ВТБ на смартлабе.

P/E=10, P/B=0.8, ROE=8,3%.

Тыкаем в P/E в иконку:

В открывшейся табличке выбираем банки:

Смотрим таблицу мультипликатора P/E для банков. Сразу скажу, что именно в этой табле у ВТБ к-т считается неверно, это мы исправим, ибо там не учитываются префы на 0,5 трлн в уставном капитале ВТБ. Но мы помним, что P/E у ВТБ=10 из предыдущей таблы, это больше чем у Сбербанка (P/E=7.7)!

Строим аналогичную таблицу для P/B. Тут у нас опять считается неверно из-за неучёта неторгуемых на мосбирже префов ВТБ. В принципе по этому к-ту ВТБ получается в 2 раза дешевле чем Сбер. Но давайте сравним качество капитала Сбера и ВТБ через их рентабельность (см. таблицу):

У Сбера активы в три раза рентабельнее чем у ВТБ: ROE = 24% против 8%.

то есть мы видим, что ВТБ не особо то дешев. Дальше смотрим на чем прибыль ВТБ выросла в 2,4 раза:

Чистый процентный доход +45 млрд — хорошо

комисс доход +13 млрд — хорошо

создание резервов сократилось +40 млрд — хорошо

опер расходы +30 млрд — плохо

прочий доход +23 млрд — это что такое?

Начинаем разбираться.

Смотрим страницу 35 отчета МСФО.

В 2017 ВТБ записал в прибыль 39 млрд рублей доход от продажи ОФЗ, которыми был докапитализирован в 2015 году. То есть АСВ докапитализировал ВТБ бондами на 500 млрд, которые выросли в цене и дали 39 млрд рублей прибыли от продажи их. Это одноразовая халява, которую смело можно вычитать из прибыли и получить нормированную прибыль 2017 = 120-39=81 млрд. А это значит что нормированный P/E ВТБ равен уже не 10, а 15.

Второй момент. Неожиданный вывод:

Госбанки зарабатывают на снижении ставок ЦБ. Потому что они снижают ставки по депозитам быстрее чем ставки по кредитам, расширяя свою процентную маржу:

ср. ставка по кредитам снизилась с 9.9 до 9.4% на 0,5

ср. ставка по депо снизили на с 6.6 до 5.7 — на 0,9процентные расходы упали почти на 97 млрд — спасибо цбрф)

процентные доходы упали на 50 млрд руб

вот тебе +47 млрд прибыли

Почему госбанки снижают ставки по депозитам сильнее, чем по кредитам?

Потому что они занимают монопольное положение на рынке и пользуются маркером «государственный», что позволяет им занимать у населения с дисконтом.

Есть и третий любопытный момент. Истории с БОМП привели к тому, что к ВТБ привалило в 2017 году нереальное счастье:

+1,8 трлн рублей новых депозитов.

Из них 1,3 трлн — депозиты корпоративные.

Причём юрлица несут бабки в ВТБ, а ВТБ им режет ставку за год с 6,5% до 5,1%

Так и образуется растущий процентных доход.

Господа, сравните цифру: +1,8 трлн новых депозитов у ВТБ за год с:

Новые ИИС в 2017 у всех российских брокеров: +0,028 трлн руб.

Последний момент.

У ВТБ очень волатильна статья создание резервов. То есть у ВТБ много активов (в виде выданных кредитов) с сюрпризами, и хрен знает как их прогнозировать. По ним могут быть резкие списания на десятки миллиардов и это не поддается прогнозированию. А они напрямую отражаются на прибыли. Кроме того, мне лично не совсем понятна история с ВТБ девелопмент, по которому отражается убыток 37 млрд рублей. Там может я просто не понимаю тонкостей, может они доходы в какую-то другую статью записывают — не разобраться мне сходу.

Итак резюме:

=> я не вижу никакого надежного основания для долгосрочных инвестиций в ВТБ, т.к. ВТБ показал сильный отчет на одноразовых явлениях и при этом остается не дешевым.

Кстати, кто-нить из экспертов, растолкуйте не дураку, что это за цифры:

Заходим в таблицу фундаментального анализа ВТБ на смартлабе.

P/E=10, P/B=0.8, ROE=8,3%.

Тыкаем в P/E в иконку:

В открывшейся табличке выбираем банки:

Смотрим таблицу мультипликатора P/E для банков. Сразу скажу, что именно в этой табле у ВТБ к-т считается неверно, это мы исправим, ибо там не учитываются префы на 0,5 трлн в уставном капитале ВТБ. Но мы помним, что P/E у ВТБ=10 из предыдущей таблы, это больше чем у Сбербанка (P/E=7.7)!

Строим аналогичную таблицу для P/B. Тут у нас опять считается неверно из-за неучёта неторгуемых на мосбирже префов ВТБ. В принципе по этому к-ту ВТБ получается в 2 раза дешевле чем Сбер. Но давайте сравним качество капитала Сбера и ВТБ через их рентабельность (см. таблицу):

У Сбера активы в три раза рентабельнее чем у ВТБ: ROE = 24% против 8%.

то есть мы видим, что ВТБ не особо то дешев. Дальше смотрим на чем прибыль ВТБ выросла в 2,4 раза:

Чистый процентный доход +45 млрд — хорошо

комисс доход +13 млрд — хорошо

создание резервов сократилось +40 млрд — хорошо

опер расходы +30 млрд — плохо

прочий доход +23 млрд — это что такое?

Начинаем разбираться.

Смотрим страницу 35 отчета МСФО.

В 2017 ВТБ записал в прибыль 39 млрд рублей доход от продажи ОФЗ, которыми был докапитализирован в 2015 году. То есть АСВ докапитализировал ВТБ бондами на 500 млрд, которые выросли в цене и дали 39 млрд рублей прибыли от продажи их. Это одноразовая халява, которую смело можно вычитать из прибыли и получить нормированную прибыль 2017 = 120-39=81 млрд. А это значит что нормированный P/E ВТБ равен уже не 10, а 15.

Второй момент. Неожиданный вывод:

Госбанки зарабатывают на снижении ставок ЦБ. Потому что они снижают ставки по депозитам быстрее чем ставки по кредитам, расширяя свою процентную маржу:

ср. ставка по кредитам снизилась с 9.9 до 9.4% на 0,5

ср. ставка по депо снизили на с 6.6 до 5.7 — на 0,9процентные расходы упали почти на 97 млрд — спасибо цбрф)

процентные доходы упали на 50 млрд руб

вот тебе +47 млрд прибыли

Почему госбанки снижают ставки по депозитам сильнее, чем по кредитам?

Потому что они занимают монопольное положение на рынке и пользуются маркером «государственный», что позволяет им занимать у населения с дисконтом.

Есть и третий любопытный момент. Истории с БОМП привели к тому, что к ВТБ привалило в 2017 году нереальное счастье:

+1,8 трлн рублей новых депозитов.

Из них 1,3 трлн — депозиты корпоративные.

Причём юрлица несут бабки в ВТБ, а ВТБ им режет ставку за год с 6,5% до 5,1%

Так и образуется растущий процентных доход.

Господа, сравните цифру: +1,8 трлн новых депозитов у ВТБ за год с:

Новые ИИС в 2017 у всех российских брокеров: +0,028 трлн руб.

Последний момент.

У ВТБ очень волатильна статья создание резервов. То есть у ВТБ много активов (в виде выданных кредитов) с сюрпризами, и хрен знает как их прогнозировать. По ним могут быть резкие списания на десятки миллиардов и это не поддается прогнозированию. А они напрямую отражаются на прибыли. Кроме того, мне лично не совсем понятна история с ВТБ девелопмент, по которому отражается убыток 37 млрд рублей. Там может я просто не понимаю тонкостей, может они доходы в какую-то другую статью записывают — не разобраться мне сходу.

Итак резюме:

- ВТБ не дешев

- ВТБ в 2017 черпнул одноразовой халявы, продав подорожавшие ОФЗ со времен своей докапитализации в 2015-м

- ВТБ черпнул халявы от снижения ставок ЦБ, расширив спред между депозитами и кредитами

- ВТБ черпнул халявы от падения БОМП в виде притока халявного депозитного фондирования на гигантские 1,8 трлн!

=> я не вижу никакого надежного основания для долгосрочных инвестиций в ВТБ, т.к. ВТБ показал сильный отчет на одноразовых явлениях и при этом остается не дешевым.

Кстати, кто-нить из экспертов, растолкуйте не дураку, что это за цифры:

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- Сургутнефтегаз

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс

smart-lab.ru/blog/356424.php

Не нашел

Резерв сомнительных долгов позволяет предприятию заранее уменьшить свою прибыль на сумму — не?

Списание долгов за счет резерва на показатели бухгалтерской отчетности не влияет — не?.

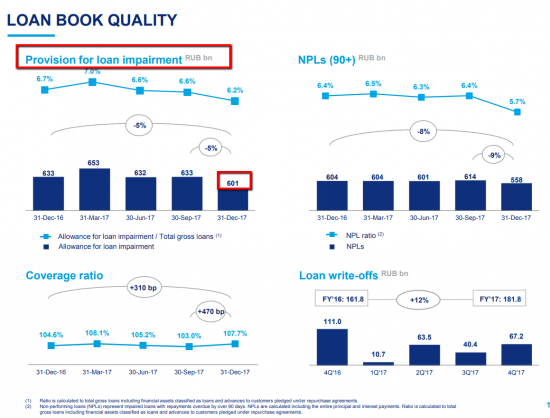

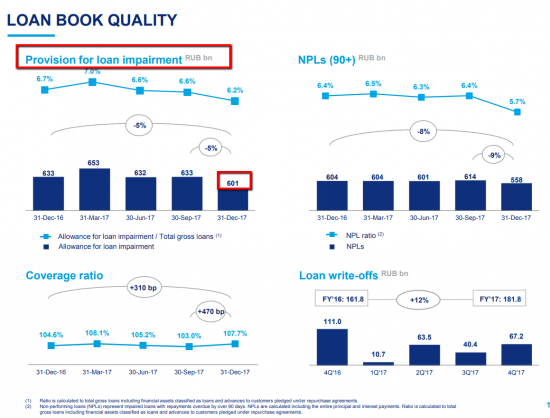

На слайде представлено снижение резерва под безнадежные долги.

ВТБ отмечает, что квартал к кварталу списаний почти в 2 раза меньше, просроченные более 90 дней кредиты падают и в относительном и в абсолютном выражении.

Таким образом ВТБ экономит на резервировании и наверно утверждает, что качество их кредитного портфеля улучашется.