Блог им. wrmngr

Как устроены VarSwaps и почему знание этого важно?

- 20 марта 2018, 15:49

- |

ПЕРЕВОД (неполный)

Посвящается недавнему взрыву XIV ETN

Статья by Stuart Barton //How VarSwaps Work And Why Knowing Is Important//

Резюме

1. VarSwaps составляют значительную часть рынка волатильности на акции.

2. Розничные инвесторы ETF должны понимать, что лежит в основе этих продуктов на волатильность.

3. Знание динамики рынка волатильности может помочь инвесторам принимать более обоснованные решения.

4. Наблюдаемый чистый перевес в сторону short розничных продуктов на волатильность может вызвать значительную совокупную short convexity позицию на оптовом рынке волатильности.

----------

ETF и ETN на волу продолжают набирать популярность, и этот быстрый рост сравнительно сложного класса активов вводит многих инвесторов в заблуждение кажущейся их простоты

....

skip---skip

....

В начале 1990-х годов банки стали предлагать своим клиентам чистые ставки на волатильность — возможность купить или продать реализованную волатильность акции или индекса в течение определенного периода, скажем, шесть месяцев или один год. В 1999 году Дерман и соавт. опубликовали первое широкопринятое строгое описание этих свопов волатильности, а также введение в понятие своп дисперсии или VarSwap [Source: Demeterfi, K., Derman, E., Kamal, M., & Zou, J. (1999). More than you ever wanted to know about volatility swaps. Goldman Sachs quantitative strategies research notes, 41].

Проще говоря, volatility swap -это контракт между двумя сторонами, когда продавец обещает отдать покупателю реализованную волатильность превышающую «цену страйк» по истечении свопа. Если страйк был зафиксирован на 12% волатильности, а покупатель владел скажем, $100 000 на пункт волатильности, и за 1 год жизни продукта акции (или индекс) реализовалась 15% волатильности, то продавец должен выплатить покупателю (15 — 12) х $100,000 = $300,000. Это может быть описано как получение трех пунктов волатильности на $100к Vega.

VarSwaps отличаются от свопов волатильности тем, что их выплата привязана к единицам дисперсии, а не единицам волатильности. (волатильность отражает стандартное отклонение, а дисперсия-это квадрат стандартного отклонения).

Так зачем кому-то интересоваться дисперсией, а не волатильностью? Ну это, пожалуй, один из самых важных фактов о рынке волатильности — многие розничные трейдеры забывают — на оптовый рынке волатильности доминируют опционные конструкции, а профиль выплат опциона является линейным в дисперсионном пространстве не в пространстве волатильности.

Почему это имеет значение для потребителя ритейловых продуктов на волатильность? Банки, хедж-фонды и крупные маркет-мейкеры предпочитают котировать для клиентов те продукты, которые они могут эффективно хеджировать, а VarSwaps могут быть легко захеджированы с помощью опционов из-за дисперсионного профиля выплат.

Но как эти VarSwaps торгуются и что же розничным трейдерам волатильности нужно о них знать? Во-первых, VarSwaps часто торгуется с привязкой к волатильности (а не дисперсии) и Vega (экспозиция на волатильность), а не с привязкой к дисперсии. Это сбивает с толку, потому что трейдеры часто говорят, что они купили на $1 млн VarSwap на S&P 500 по 12-ой волатильности, тогда как на самом деле купили квадратный корень из $1М экспозиции на квадрат 12%-ой волатильности. Улавливаете?

Возможно поможет простой пример. Трейдер считает, что реализованная волатильность индекса S&P 500 будет составлять 14% в течение следующего года, в то время как годичный VarSwap на индекс S&P 500 торгуется всего по 12%. Должен ли он его купить? Ну, возможно. Но сначала важно понять, что он будет покупать, если купит этот VarSwap.

Во-первых, VarSwaps это своп, то есть, как и свопы на волатильность, VarSwaps оцениваются в соответствии с их страйком, поэтому своп с рыночной ценой 12% (в терминах волатильности) представляет страйк, по которому трейдер может получить экпозицию в текущих условиях за ноль долларов, оплаченных сегодня. Это часто более точно описывается как страйк волатильности для VarSwap-а нулевой стоимости.

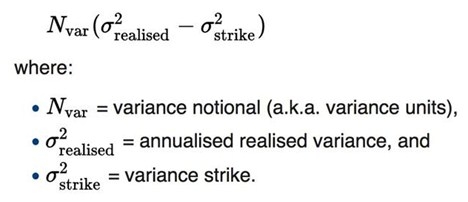

Итак, что же эти 12% из себя представляют? Несмотря на то что написано на этикетке на самом деле это не продукт на волатильность со страйком в 12% (0.12), а продукт на дисперсию со страйком в 0.0144. И важно понимать эту странную практику рынка. Так как инструмент на дисперсия котируется в единицах дисперсии (σ2), а не в стандартных отклонениях (σ), то при росте волатильности выплата по VarSwap растет как квадрат волатильности. формально эта выплата может быть выражена следующим образом:

То есть, выплата в конце срока будет равна разнице между фактической реализованной дисперсией в течение срока службы продукта и его согласованного страйка помноженной на номинальную стоимость свопа (variance notional).

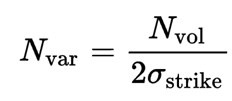

Так сколько должен составлять variance notional чтобы проторговать экспозицию в эквиваленте $1М Vega? Она просто вычисляется следующим образом:

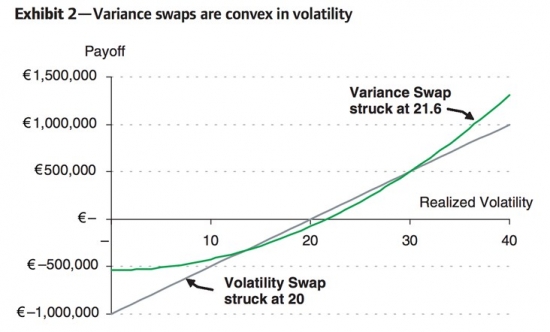

Для тех, кто читал мои предыдущие статьи, должно быть ясно, что VarSwaps строго выпуклые, то есть их профиль выплат нелинейно зависит от изменения волатильности, а именно пропорционально квадрату волатильности. Sebastien Bossu демонстрирует это в своем рисунке ниже [Source: Bossu, S. (2016) Introduction to Variance Swaps]. Как вы можете представить, движения могут получаться весьма впечатляющими во время значительных движений по волатильности.

Большое количество розничных продуктов, таких как ETFs и ETNs основаны на индексах постоянно роллируемых фьючерсов VIX, и множество этих фьючерсных позиций хеджируются на внебиржевом рынке между профессионалами с помощью опционов и VarSwaps.

Т.е., если конечные пользователи этих продуктов — то есть люди, покупают или продают их без хеджирования, то это вызывает дисбаланс на рынке профессионалов. Вполне вероятно, что профессиональные трейдеры будут иметь разрыв по хеджу между строго выпуклых инструментами (как VarSwaps) и линейными инструментами (как фьючерсы на VIX) и это несоответствие может привнести некоторые новые интересные характеристик рынка волатильности.

Пример. Если конечные пользователи — если верить прессе — являются в сумме нетто продавцами волатильности через ETF и ETN, то профессиональные трейдеры находящиеся на другом конце сделки будут нетто long по волатильности, в то же время хеджируя это через короткие позиции в опционах и VarSwaps. В этом случае профессиональный рынок будет в совокупности нетто short convexity.

Это важно учитывать, потому что если профессионалы short convexity, рынок может демонстрировать некоторые нестандартные реакции, если волатильность когда-нибудь будет двигаться быстро вверх. Например, если крупный банк с чистой Long позицией по ETFs/ETNs хеджируется с помощью VarSwaps, и волатильность взлетает вверх, то Long Vega позиция в ETFs/ETNs будет оставаться относительно линейной, в то время как Short Vega позиция в VarSwaps взорвется, возможно, нарушая согласованные риск-лимиты по Vega Risk, и даже, возможно, вынудит его купить больше Vega в условиях спайка волатильности.

- 20 марта 2018, 16:36

теги блога wrmngr

- Asset Allocation

- Black-Scholes

- DeFi

- ETF

- ETN

- GME

- hedge funds

- machine learning

- Music

- Musk

- Nkla

- Options

- PLUG

- portfolio

- reseach

- Ri

- RVI

- Si

- SPY

- TSLA

- US stocks

- usa

- VIX

- VIX индекс

- volatility

- Zacks

- акции

- Алексей Всемирнов

- антихрупкость

- Блек-Шоулз

- волатильность

- газпром

- криптовалюта

- лчи

- лчи 2021

- мобильный пост

- опцины

- опционы

- отзыв

- оффтоп

- Психоанализ и трейдинг

- рецензия на книгу

- риск

- Талеб Нассим

- теханализ

- торговые роботы

- трейдинг

- чёрный лебедь