SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader

Copypaste Банки RU: Норматив Н1 (новый выпуск)

- 19 марта 2012, 12:30

- |

В «догонку»:

http://smoketrader.livejournal.com/42097.html

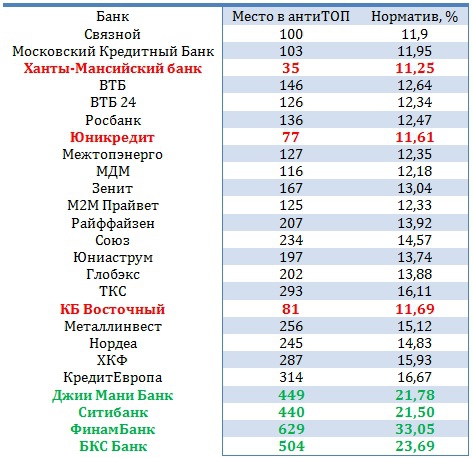

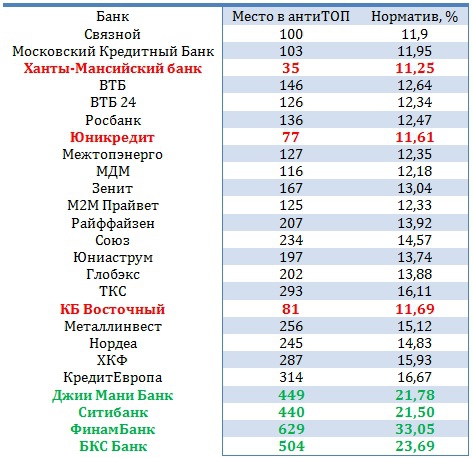

ЦБР опубликовал на сайте новые отчетности, которые были собраны в следующую таблицу.

Как всегда в начале я размещаю таблицу Антилидеров.

Кстати, в 2012 антиТОП ставит рекорд в «зоне 10%» 24 банка против 17 в прошлом «рейтинге».

Уже вполне привычно видеть в «антилидерах» банк Траст (которого из всех сил «поддерживает» «крепкий орешек» — кстати, у меня рождается ощущение, что капитал Траст тратит на рекламу с Б.У., а не на «ликвидацию дырки»...). Хотя, банк немного «поправил» положение с 10,42 месяцем ранее на 10,52%.

Продолжу предупреждать Вас, что необходимо сократить депозит у банка до 700тыр. + ни в коем разе не соглашаться брать CLN банка «под более высокий процент».

Также я выражаю озабоченность по отношению к Промсвязьбанку, который снова, после «перерыва» попал в антиТОП.

«Далее по списку»:

28 место — Инвестторгбанк (в прошлый раз он замыкал антиТОП — 10,96%) — 11,17%

29 место — БИНБАНК (удивил однако, следим за динамикой — март, апрель, май) — 11,17%

30 место — НОМОС Банк, который уже в прошлый раз показывал нехорошие результаты, продолжает разочаровывать — 11,20% (против 11,19% в прошлый раз — «стабильно не гладко в банке»)

60 место — Мособлбанк — короый в прошлый раз показал 11,55%, сейчас снизился к 11,43%

http://smoketrader.livejournal.com/42097.html

ЦБР опубликовал на сайте новые отчетности, которые были собраны в следующую таблицу.

Как всегда в начале я размещаю таблицу Антилидеров.

Кстати, в 2012 антиТОП ставит рекорд в «зоне 10%» 24 банка против 17 в прошлом «рейтинге».

Уже вполне привычно видеть в «антилидерах» банк Траст (которого из всех сил «поддерживает» «крепкий орешек» — кстати, у меня рождается ощущение, что капитал Траст тратит на рекламу с Б.У., а не на «ликвидацию дырки»...). Хотя, банк немного «поправил» положение с 10,42 месяцем ранее на 10,52%.

Продолжу предупреждать Вас, что необходимо сократить депозит у банка до 700тыр. + ни в коем разе не соглашаться брать CLN банка «под более высокий процент».

Также я выражаю озабоченность по отношению к Промсвязьбанку, который снова, после «перерыва» попал в антиТОП.

«Далее по списку»:

28 место — Инвестторгбанк (в прошлый раз он замыкал антиТОП — 10,96%) — 11,17%

29 место — БИНБАНК (удивил однако, следим за динамикой — март, апрель, май) — 11,17%

30 место — НОМОС Банк, который уже в прошлый раз показывал нехорошие результаты, продолжает разочаровывать — 11,20% (против 11,19% в прошлый раз — «стабильно не гладко в банке»)

60 место — Мособлбанк — короый в прошлый раз показал 11,55%, сейчас снизился к 11,43%

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ

Кредитная нота обеспечивает определенный вид договора, заключаемого банком с инвесторами, — договора об участии в кредитном риске. Заключая договор об участии в кредитном риске, банк, предоставивший кредит заемщику, получает возможность передать третьему лицу (инвестору) права на долю в этом займе, а также часть рисков, связанных с полным или частичным невыполнением обязательств заемщика по кредиту, выданному банком. Оформление такого договора происходит путем выдачи ценной бумаги — кредитной ноты, которая в последующем может торговаться на фондовом рынке. Таким образом, у банка появляется возможность дробить большие и рискованные кредиты на мелкие части и продавать их по отдельности сторонним инвесторам.

По договору участия в кредитном риске размер денежных обязательств банка не может превышать суммы размера выплат, производимых заемщиком по кредитному договору. Выполнение обязательств банком перед участниками договора может обеспечиваться залогом права требования банка по кредитному договору.

Договор залога считается заключенным с момента возникновения у первого владельца прав на кредитные ноты, но не ранее возникновения у эмитента прав на получение выплат от заемщика.

Банк может выступать одновременно кредитором и организатором выпуска кредитных нот, но в любом случае выдающий кредит банк не несет кредитных рисков заемщика, так как фактически продает их инвесторам, покупающим кредитные ноты и соответственно принимающим на себя кредитные риски банка в отношении заемщика.

В случае невыполнения или ненадлежащего выполнения обязательств по договору участия в кредитном риске эмитентом кредитных нот (банком), права требований эмитента кредитных нот по кредитному договору, являющихся предметом залога, подлежат реализации по письменному требованию любого из владельцев кредитных нот.

При этом конечным ответственным лицом за погашение кредита и выполнение обязательства по погашению кредитных нот, в том числе в случае наступления кредитного события, является заемщик. В случае если до наступления срока погашения кредита не случится кредитного события, например, обязательства по кредиту не будут выполнены или заемщик будет признан банкротом, то кредитные ноты будут погашены по номинальной стоимости. В случае если кредитное событие все-таки произошло, кредитные ноты будут погашены досрочно по номинальной стоимости, уменьшенной на компенсационную величину, которая может быть определена как разница между номиналом ноты и стоимостью обязательства после наступления кредитного события.

Работает этот инструмент следующим образом: есть инвестор А в состав его портфеля входят облигации эмитента Х. Он покупает CDS (Credit Default Swap), чтобы застраховать себя, в случае дефолта эмитента облигаций. С другой стороны есть инвестор В, который страхует инвестора А (является продавцом CDS), и в случае дефолта получает облигации, равные первоначальной стоимости вложений, но теряет 100 % вложенных денежный средств. Между ними выступает банк С (эмитент кредитной ноты). Деньги В находятся в банке, и в случае дефолта эмитента облигаций Х, банк выплачивает А 100 % стоимости облигаций и передает дефолтные облигации клиенту В.

Кредитная нота (CLN — англ. Credit-linked note) — финансовый инструмент, аналогичный облигации, вид облигации, привязанной к кредитному договору. С её помощью банк получает возможность управлять кредитными рисками путем рефинансирования выданного кредита и передавать связанные с ним риски третьим лицам — инвесторам.

Они хотят убедить владельце депозитов «переложиться» в CLN, под более высокий %%. Но при этом депозит попадает под «покровительство» АСВ, а ноты — нет…

Дальше — думайте сами )))