Блог им. Sigizmynd

У ЦБ есть возможность снизить ставку сразу на 0,5%

- 23 марта 2018, 11:04

- |

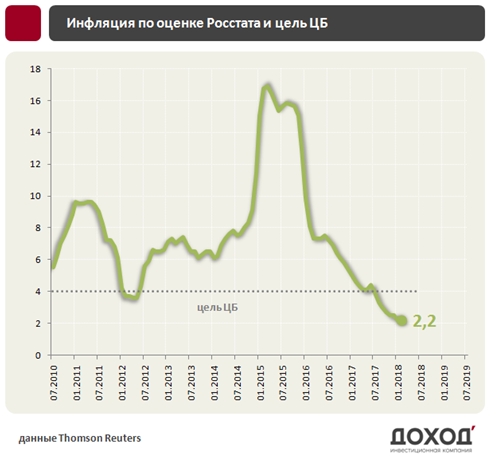

· К началу весны официальная инфляция продолжает держаться на уровне 2,2%

· Статистика позволяет ЦБ снизить ключевую ставку сразу на 0,5% на заседании в марте

· По итогам года инфляция может ускориться до 5%, однако это окажет сдержанный эффект на кривые процентных ставок

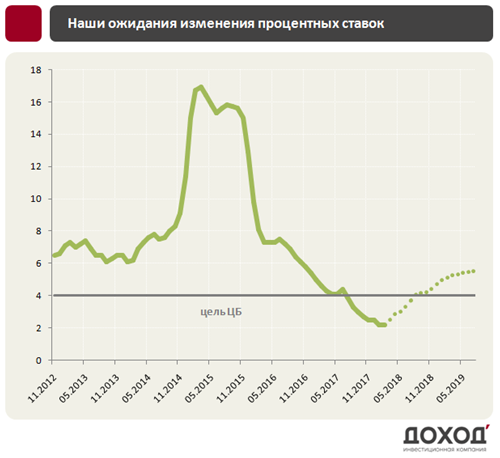

· К концу 2018 года мы ждем ключевую ставку на уровне 6,5 %

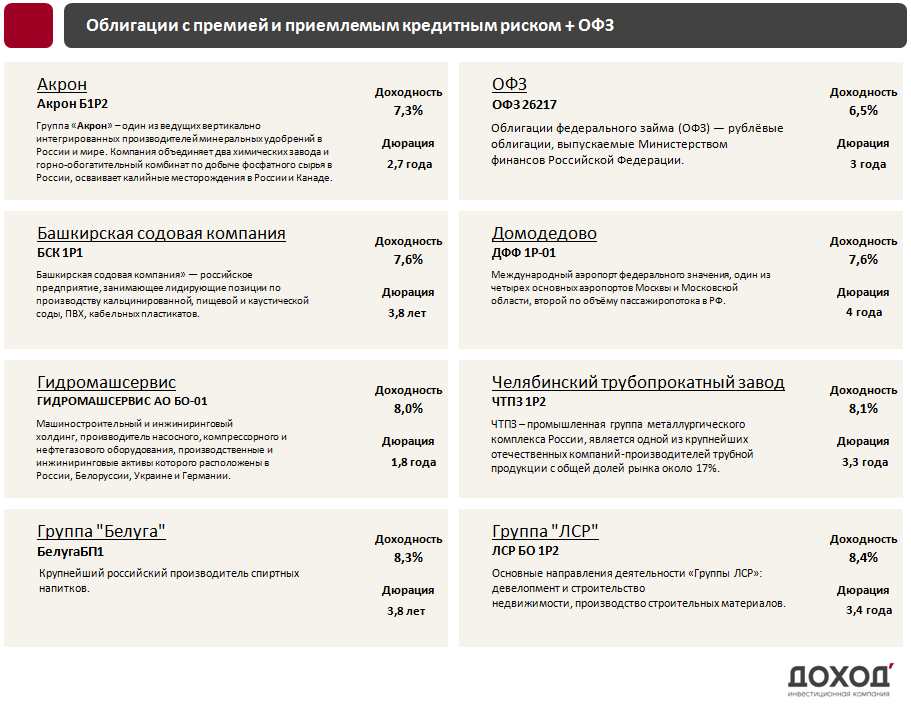

· В конце обзора представлен список из облигаций с премией к ОФЗ и приемлемым кредитным риском

Инфляция на рекордно низких уровнях

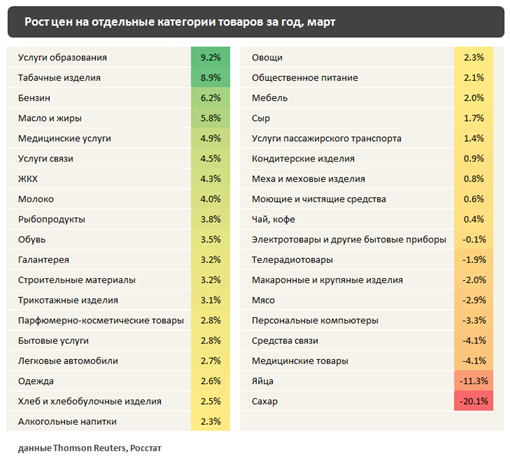

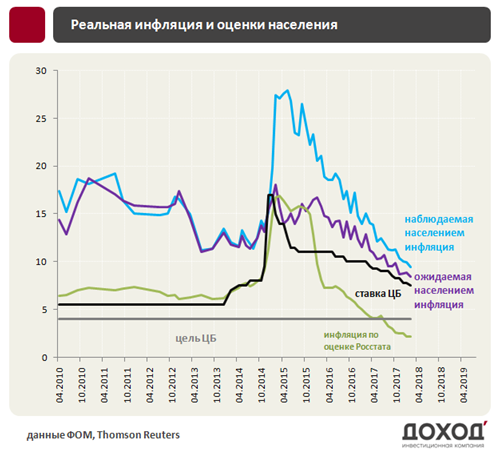

Инфляция в России продолжает находиться вблизи исторических минимумов, второй месяц подряд удерживаясь на отметке в 2,2%. Основной вклад в замедление роста цен продолжает оказывать рубль, однако стоит также отметить факторы жёсткой денежно-кредитной и бюджетной политик, сдерживающих рост спроса на деньги и, соответственно, увеличение денежной массы.

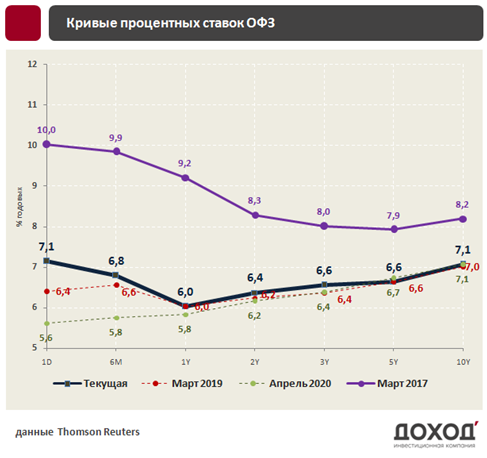

Мы полагаем, что Центральный банк может позволить себе действовать более агрессивно в снижении ставок в первой половине 2018 года, однако затем инфляция вернется на уровень выше таргета в 4%, что вынудит его взять паузу в смягчении денежной политики. Кривая процентных ставок в ближайший год изменится незначительно, продолжая постепенное снижение вниз к уровням инфляции. Краткосрочные ставки через год окажутся на 1-1,5% ниже долгосрочных, тем самым, кривая примет нормальный восходящий вид.

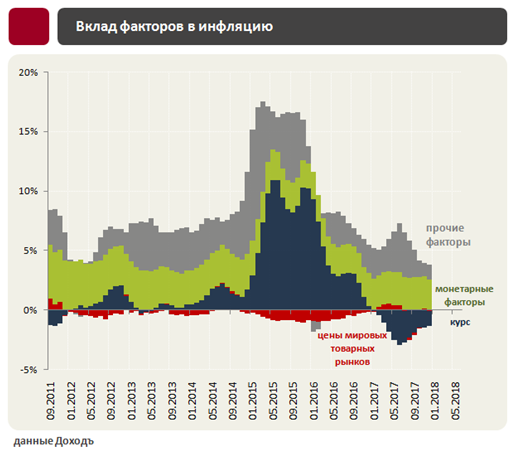

Влияние курсового фактора сохраняется

По нашей оценке, курс российской валюты оказывает решающее влияние на замедление инфляции ниже уровня таргета ЦБ в 4%. В годовом выражении рубль вырос на 8% относительно доллара, что привело к дополнительному замедлению инфляции на 1% по сравнению с ситуацией, если бы курс оставался неизменным.

Отметим, что часть замедления не описывается основными факторами модели, поэтому мы не можем объяснить, почему официальный показатель инфляции настолько низок. Наш анализ показывает, что реальная инфляция должна быть на уровне лишь незначительно ниже 4%.

В стратегии на 2018 год мы предполагали, что нефть находится вблизи верхних границ диапазона потенциальных колебаний, поэтому мы ждем её коррекции и, соответственно, ослабления курса до отметки в 64 рубля за доллар. Это способно ускорить темп роста цен во втором полугодии, в результате, инфляция по итогам 2018 года должна оказаться выше таргета ЦБ в 4%.

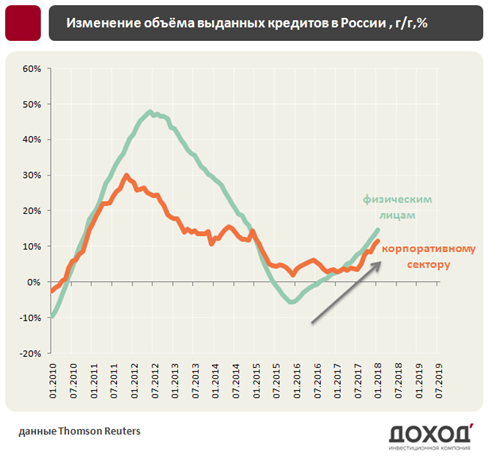

Кредитование оживает

В ближайшие годы российская экономика будет находиться в стадии восстановления делового цикла, переходя к стабильному умеренному росту. Процесс будет сопровождаться оживлением деловой активности, ростом кредитования и, соответственно, увеличением денежной массы, что несёт угрозу инфляционных последствий.

В начале 2018 года темпы роста кредитования как физических лиц, так и корпоративного сектора достигли максимумов за 3 года. Мы полагаем, что восстановление показателя продолжится и начнет оказывать влияние на рост цен в начале следующего года. При прочих равных рост кредитования и денежной массы может добавить дополнительные 0,3%-0,5% к ускорению потребительской инфляции в 2019 году.

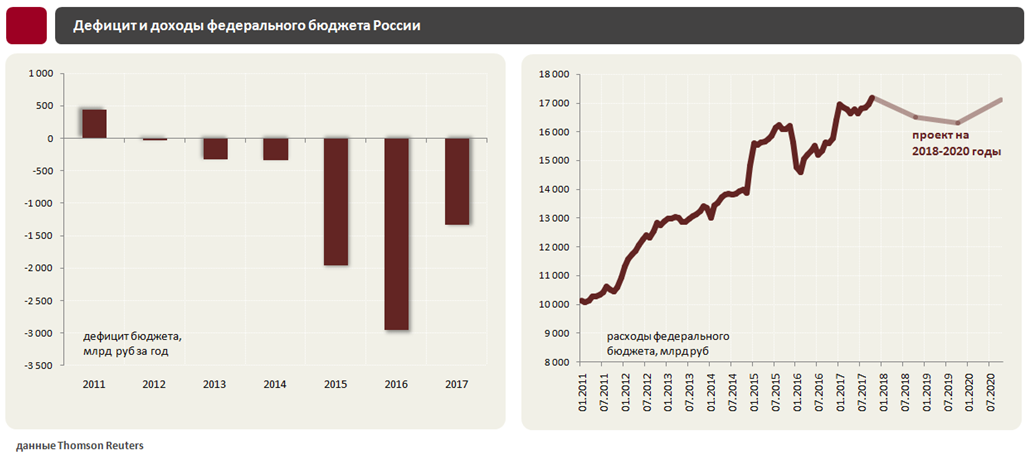

Бюджетная политика

Рост цен на нефть позволил сбалансировать российский федеральный бюджет, который в 2018 году должен выйти на бездефицитность. Отметим, что проект расходов на ближайшие годы пока остаётся консервативным, что позволяет предположить о минимальном влиянии государства на рост цен в ближайшие годы. При текущих макроэкономических параметрах бюджет скорее может оказывать дефляционный вклад в рост цен, так как предполагает сокращение трат в реальном выражении.

Сценарий для инфляции

Даже с учётом слабого спроса на деньги и укрепления рубля, наша модель не может объяснить аномально низких официальных показателей инфляции, поэтому даже без значительного изменения входных параметров мы ждем возвращения темпов роста цен до уровня 4% в течение 2018 года. Ожидаемое нами ослабление курса рубля к концу 2018 года добавит дополнительный 1% к инфляции, по итогам всего года мы ждем её на уровне 5%.

В течение 2019 года на цены, вероятно, начнёт оказывать фактор роста кредитования и денежной массы в экономике, поэтому наша модель показывает ожидания ускорения роста цен до 5,7% в долгосрочной перспективе.

Инфляционные ожидания населения

Принимая решения о процентных ставках, ЦБ ориентируется не только на инфляцию Росстата, но и на мнение граждан. Показатели, рассчитанные ФОМ, показывают, что население также ощущает замедление темпов роста цен. В феврале, как наблюдаемая, так и ожидаемая инфляция снизились до новых исторических минимумов. Это позволяет Центральному банку более свободно действовать в снижении процентной ставки.

Действия ЦБ и процентные ставки

Рекордно низкая инфляция как по опросам населения, так и по официальным данным, позволяет ЦБ продолжить снижение процентных ставок. Мы считаем, что регулятор выберет более решительный шаг и снизит ставку сразу на 0,5% до 7% на заседании в марте. В течение года мы ждем еще двух снижений шагом на 0,25%, поэтому прогноз ключевой ставки на конец года составляет 6,5%.

Изменения денежной политики вряд ли будут иметь значительный эффект на кривые процентных ставок, так как рынок уже во многом учитывает факторы в ожиданиях. Мы считаем, что в течение года могут заметно снизиться краткосрочные ставки, на более длинных горизонтах они будут стабильными.

Стратегия для инвесторов

Политика Центрального банка с поддержанием краткосрочных процентных ставок выше инфляции играет на руку консервативным инвесторам с коротким и средним инвестиционным горизонтом. Она позволяет получать высокую реальную доходность даже по относительно надёжным облигациям. Для финансового мира такая ситуация является скорее уникальным явлением, которое вряд ли просуществует длительный период времени.

Ожидаемая низкая инфляция и снижение ставок позволяет инвесторам покупать облигации с погашением через 2-3 года. Мы регулярно формируем список из корпоративных облигаций, которые имеют привлекательную доходность для своего кредитного риска с премией к государственным ОФЗ на уровне около и более 1%.

Компании, облигации которых представлены ниже, имеют долговую нагрузку не выше среднего, показывают операционную прибыль, а также сохраняют положительный собственный капитал. Доходность портфеля из перечисленных ниже бумаг за 3 года может составить около 25% по сравнению с 17%, которые, по нашей оценке, даст депозит в банке и 15% ожидаемой инфляции. С открытием индивидуального инвестиционного счёта (ИИС) среднегодовая доходность может быть увеличена почти вдвое.

теги блога Sigizmynd

- bailout

- growth stocks

- M2

- too big to fail

- value investing

- акции

- анализ акций

- аналиика

- аналитика

- валюта

- ВВП

- денежная политика

- дефолт

- дивидендная политика

- дивиденды

- доллар

- Доллар рубль

- ЕЦБ

- золото

- игра

- инвестиции

- инфляция

- китай

- Кризиc

- Кудрин

- макро

- макроэкономика

- мировые рынки

- монетарная политика

- нефть

- облигации

- платежный баланс

- портфели

- портфель акций

- портфельные инвестиции

- прогноз

- производство

- промпроизводство

- процентная ставка

- рейтинг

- Российская экономика

- российские акции

- Россия

- рубль

- симулятор

- ставки

- статьи

- стратегия

- теория игр

- топ

- Уоррен Баффет

- управление активами

- философия

- ФРС

- фундаментальный анализ

- ЦБ

- ЦБ России

- экономика

- Эксперт

или вообще 5%

по идее цена на офз с постоянным купоном еще подрастет немного.

7% доходность конечно удручает.