Блог им. JiM_SLIL

Эйфория на фондовом рынке ! SP500

- 04 апреля 2018, 16:35

- |

Инвестиционная сделка — это когда после тщательного анализа экономических показателей, вы получаете адекватную отдачу, и называете это безопасным принципом.

Сделки, не отвечающие этим требованиям, являются спекулятивной игрой.

А.Штернкукер

Ситуация на рынке довольно-таки интересная, в умах инвесторов начинается паника из за непредсказуемости Дональда Трампа, то он с КНДР воевать надумал, азиатские инвесторы сразу напрягаются, то пошлины на металлы в водит, то пошлины против Китая в размере 50 $ млрд, что порождает торговую войну с Китаем. В общем идет война, война торговая и ответные меры ожидаемы. История имеет массу примеров последствий от этих действий, например кризис 29года.

Но недавно мне передали один график (снизу) сравнения с обвалом Доу Джонс 1987 года, это год когда Ларри Вильямс сделал миллион в конкурсе Робинсона. ( он просто вытащил счастливый билет или он знал ?)

Возможно ли повторение ?

Падение доу в Октябре 1987 года было предсказуемо, но американцы считают, что это был сбой программного обеспечения (на тот момент электронные торги были только в Америке)

Вообще падение доу 1987 года расписано по минутам и исследовано.

Что мы имеем ?

Причины:

13 Октября 87 года за 6 дней до обвала вступает в должность Алан Гринспен и выступает с заявлением о том что экономика США имеет рекордные показатели. По большому счету ничего страшного в этом не было, это было ожидаемо, учитывая что с 85 года доу вырос на 136%

На этих данных доу пошёл вниз на 29пунктов, рекордные показатели всегда пугают инвесторов, но мало кто знает что произошло после этого выступления.(в викапедии СНГ почти нет данных, что странно)

14 октября 87 года выходит газета с полумиллионным тиражом в котором сравнивается слова Гринспена с крахом 29 года. В этой газете очень красочно расписывались последствия действия ФРС на экономику, что поднятия ставок для снижение инфляции привило к тому, что компании которые приобретали другие компании, осуществляли операции на заемные средства, продавая мусорные облигации населению. Все это дошло до того, что надулся ипотечный пузырь, доходы домохозяйства и прибыли корпораций отставали от темпов рынка акций, кредитная задолженность физических и юридических лиц была запредельной.

15 октября 87 года Обычный день, но уже начинались интриги в Японии и Европе. Слухи покатились по миру, и заголовки были не радужные.

16 октября 87 года доу потерял 100 пунктов.

Рынок уходит на выходные. И тут начинается самое интересное, по одной из версии Япония решила что йена может стать мировой валютой, и с помощь убеждения или специального заговора убедила Западную Германию на недружественный шаг по отношению к США. И Германия вводит специальный налог на покупку казначейских облигаций США, это коснулось, как компаний, так и рядовых граждан. В США паника и министр финансов в воскресенье выступает по телевиденью в крайне анти немецком тоне.

19 октября 87 года. ФРС США учитывая сложную обстановку, решили испарить 500 млрд долларовой наличности и учитывая разницу между % ставками, доллар укрепился так, что вызвал сбой в системе биржи, после обвал Доу последствия стали списывать на то, что применялись не совершенные электронных технологий. ( на деле система работала исправна, просто не было денег и электроника не принимала заявки)Доу от таких резких действий ФРС упал на 22%.

Если провести параллель в истории между 1929 и 1987 годом.

То первенство мировой валюты, которое было у Британии до 1929 года, перешло крахом в США, в 1987 году Япония попыталась нечто похожее провернуть, но у них не вышло и первенство осталось у США.

Сегодня я вижу многие вносят смуту говоря о том, что Китай новый лидер и юань может стать мировой валютой. Лично для меня это пока только слухи, вы посмотрите на корзину установленного курса, так называемый закон одной цены: где цена товара в одной стране должна быть равной цене товара в другой стране, а поскольку эти цены выражены в разных валютах, то соотношение цен и определяет обменный курс с 1 Января 1976 года. Что применяется 150 странами в балансах их ЗВР. Теперь смотрим Мировые ЗВР резервы и права заимствования которые пересматриваются 1 раз в 5 лет.

Глобальные резервные валюты.

Данные из Википедия имеют данные за 2014 год. Но большинством стран применяются именно эти показатели.

Китайский юань с 1 октября 2016 года включен в мировые резервные валюты и утвержден МВФ.

Специальные права заимствования

МВФ эмитирует собственную наличность так как показано в таблице выше и многие страны следуют этому примеру. (там еще есть канадец и австралиец) тут все данные но платно.

Пока доля юаня не будет лидером в этой таблице, ни о какой смене речи вообще не должно быть. Доллар он и в Африке доллар и скинуть его с Олимпа должны произойти куда важнее события чем сейчас.(если мне кто начнет возражать по гос долгу США, что он вот вот схлопнеться, то разберитесь с начало как он обслуживается, а потом мне доказывайте обратное и может я с вами соглашусь, но сегодня он обслуживается за счет налогов собственных граждан, при этом если растет и развивается глобальный рынок, то нет ничего страшного в том что долг также растет)

Еще один слух о том, что нефть за юань будет поддержан золотом, я не смог найти какой-либо официальный источник, так что это слух и не более. ( не надо мне кидать ссылки на Блумбергс или подобные издания)

Что для вас значит ЗВР или Меры предосторожности.

Я очень сильно удивлён, что многие не знают что это значит. Резервы используются как сбережения для потенциальных времен кризисов и внешних обязательств платежного баланса. У кого он больше, тем страна устойчивее к потрясениям и курс как правильно стабилен, и тут работает правило: закон одной цены. То есть: снижаются цены на импорт, курс валюты страны благодаря резервам и платежному балансу будет двигаться справедливо по отношению к спросу, цель ЦБ чтобы товар был доступен покупателям по справедливым ценам, и покупательная способность не снижалась. При этом экспорт страны также определяется по покупательной способности, чем она выше, чем больше доход и тем больше ЗВР, те страны у кого торговый баланс отрицательный, просят деньги для резерва у МВФ или других стран партнеров, (МВФ навязывает правила, для урегулирования ситуации) не выполняя правила МВФ страна объявляется страной банкротом и происходит дефолт, не выполнение обязательств перед международными участниками.

Сегодня ЗВР Китая 3134,4 млрд. USD

Ну вы сами видите Китай лидер, он крупный держатель американских облигаций, зависим как никто другой от США и США это успокаивает, но мистер Дональд видит в Китае вора, ну блин смешно, прочитал в инете на авторитетном издании.

На втором месте Япония и Швейцария, вот по чему их называют валютами убежищем, они больше всех имеют наличности, для сглаживания кризисов.

Пример: Япония в кризис 1990г. 2002-2003г. 2008-2009г в США имела устойчивый рост йены против доллара, когда евро, фунт теряли по 30% движения.

Сегодня доллар очень сильно зависим от глобальной торговли, и Китаю нужно много реформ и времени, чтобы начать доминировать и МВФ сделал перевес на юань.

Пример: одна из главных реформ Китая должна исключить налог на с продаж, мировые лидеры такие как США имеют его 0% .

Рэй Далио недавно опубликовал статью, в которой обсуждается торговая война, начатая Трампом и которая скорее всего является блефом. На деле Трамп расторгнет кабальные соглашения, и уберет помеху на невыгодном для США пути, и появятся новые соглашения для США о которых мир еще не догадывается. Я считаю что это возможно, но не может Трамп желать плохого себе и своим гражданам, и возможно его поступки обдуманны, но пугают зависимых партнеров, тех соглашений, где уже применены пошлины, и каждый думает кто следующий. Рынок всегда найдет справедливую цену, и вы и я, все это знаете.

Учитывая, что волатильность подскочила до VIX = 20.00, при этом сохраняется ликвидность, наши риски должны быть чуть уменьшены, но стратегию менять нельзя, мы в фазе расширения и идем к своим пикам.

Лично я верю цифрам, а не панике которую разводят в СМИ аналитики. Корпоративная прибыль за 4 квартал 2017 года в США составила 1767 млрд. Из которых инвесторам в период с 4 по 28 апреля будет выплачено 400 млрд. дол, как думаете куда пойдут эти деньги? Машины, пароходы, дома, взятки ? Я думаю они будут вновь инвестированы, так как цены на SP 500 привлекательны.

По чему SP 500 упал с конца Января, начало Февраля ?

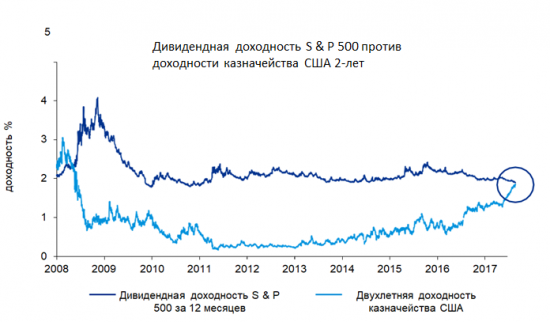

Все произошло в 20 числах Января, доходность на краткосрочных облигациях стала выше дивидендной доходности SP 500 за 12 месяцев. (ссылка, ссылка) Возможна часть инвесторов посчитала, что выгодно переложится в облигации, учитывая что там ставка выше. Доходность 2 леток =2.2%,12 мес доходность SP500= 1.8% на 4 апреля 2018 года.

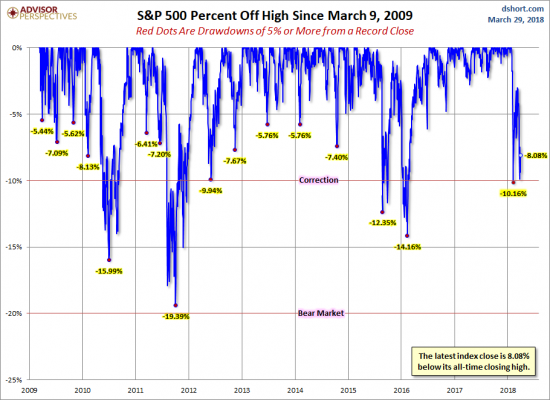

Но сегодня я не буду вдаваться в отчеты и в цифры экономических показателях и доказывать вам, что там все хорошо и темпы роста ВВП положительные на 1 год вперед. (то есть, я рецессию не жду еще 1 год как минимум) Просто приведу диаграмму с сайта Jill Mislinski

Перед вами карта коррекций SP500 и что мы видим, рынок всего 5 раз после рецессии 2008-09г, давал коррекцию в более чем 10% от своего максимума, то есть у нас была возможность получить лучшие цены 5 раз и из 5( 5 раз уже наступил). Торговая война войной, но обед по расписанию, в нашем случаи по возможности. Тут конечно не надо исключать, что рынок может еще на 4-5% уйти глубже из за трясок с Китаем, но цифры показывают, что все в порядке в экономике, товары производятся и продаются и покупательная способность присутствует, инфляция стабильна, цены растут умеренно, зарплаты также имеют рос и я думаю во втором и третьем и четвертом квартале 2018 года показатели будут положительны.

Доля торгового баланса США и Китая огромная и составляет 21 %, интересно учли ли цены SP 500 это, не возьмусь прогнозировать даже частично.Но статистика есть, статистика, а на рынке может произойти все что угодно.

Кризис

Как правило кризисы все исследованы и можно сделать вывод, что те компании которые выросли на 100% и больше за последние 2-3 года считаются аномально большими, их проблема состоит в том, что если они обгоняют темпы ВВП, то они имеют все шансы стать пузырем. Обращая внимание на SP 500, то сектор IT там как раз и вырос в два раза за последние два года, но IT очень цикличный сектор и я могу ошибаться. Если проводить итоги, то те показатели которые были в экономике за последние 100 лет отличаются от тех, которые мы имеем сейчас, учитывая что Трам пакостит Китаю, то вероятнее всего Китай на время начнет схлопываться, пока не найдет другие рынки, но на это уходит как правило 1 -2 года, а значит часть рынков изменит свою траекторию.

Мне нужно больше исследовать рынки в это время, чтоб не получить ошибку и не нанести ущерб моему депозиту. Экономические показатели, только они дают мне фундамент в оценке устойчивости тренда. Сейчас время когда ставки начинают конкурировать с запасами, и не лучшее время для валют, по этому я не дам вам оценок по валютным рынкам, сам сделок там не имею.

Инфляция на 2 квартал будет стабильна в районе 2% из этого делаю вывод, что нефть WTI будет иметь уверенный диапазон цен 65 $- 58$ с небольшим повышением, возможно буду искать лонг с низов, если цены посчитаю привлекательными.

P/S Вообще интересно по наблюдать на реакцию экономистов, когда рост индекса доллара начнет расти с ценами на нефть, ведь для многих это необъяснимо, а для вас?

А.Штернкукер

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Набиулина

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- тинькофф

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США

Долги развививающихся стран

/vk.com/

но я верю, что Набиулина не допустит.

попытках работать на корреляциях