Блог им. goryinyich

Апдейт модели LQI за Июнь'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2018, 00:54

- |

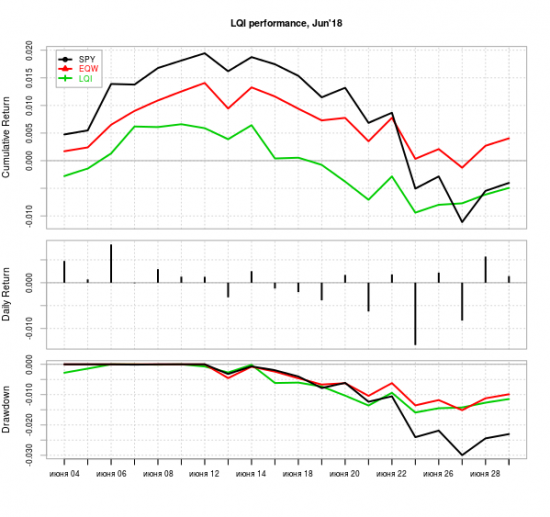

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за июнь (результаты за прошлый месяц: smart-lab.ru/blog/474539.php). В июне наблюдался классический рынок поздней фазы экономического цикла, модель уже третий месяц подряд отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.067 2.86

XLP 0.000 4.56

XLE 0.127 0.11

XLF 0.157 -2.82

XLV 0.000 0.49

XLI 0.000 -4.44

XLB 0.120 -1.23

XLK 0.000 -1.93

XLU 0.068 4.40

IYZ 0.000 1.76

VNQ 0.000 3.74

SHY 0.000 0.12

TLT 0.263 1.18

GLD 0.197 -3.13

Корреляция между весами и ретурнами отрицательная — (-0.24), как следствие — андерперформанс модели: (-0.49)% LQI vs (-0.40)% SPY & +0.40% EQW. В терминах максимальной просадки в течение месяца модель существенно лучше SPY и наравне с EQW: 1.6% у модели vs. 3.0% SPY vs. 1.6% EQW.

Динамика секторов была вполне характерна для поздней фазы экономического цикла — в плюсе оказались защитные XLP, XLV, XLU, IYZ & VNQ, а проциклические XLE, XLF, XLI, XLB & XLK показали отрицательную или слабую динамику. На удивление плохо показало себя для такого «защитного» рынка золото, что объясняет бОльшую часть полученного андерперформанса по сравнению с EQW.

Вот позиции модели на начало июля (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.062

XLP 0.000

XLE 0.079

XLF 0.151

XLV 0.088

XLI 0.050

XLB 0.072

XLK 0.057

XLU 0.111

IYZ 0.000

VNQ 0.091

SHY 0.000

TLT 0.239

GLD 0.000

Модель перераспределила позиции в защитных активах, уйдя из золота в utilities & REITS. В целом поведение модели продолжает выглядеть логичным, поэтому несмотря на недавний андерперформанс продолжаем ее торговать.

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

Ну если засуммировать цифры из помесячных отчетов — получится в районе -3% (примерно то же получается и по бэктесту), это реалистичная цифирь.

По месяцам:

Янв — +3.4%

Фев — (-4.6%)

Мар — (-0.8%)

Апр — (-1.1%)

Май — +0.8%

Июн — (-0.5%)

Имхо модель себя оправдает, когда рынок вниз поедет. А пока модель, за счет рискофф активов, будет постоянно проигрывать индексу.

Прикол в том, что держать в своем портфеле только СнП в этом году я бы не стал (да и в прошлом тоже), а с этой моделью — держу, поэтому это своего рода плата за мое внутреннее спокойствие.

MadQuant, ну а я пришел к выводу (плотно поработав с бектестами по годам), что не стоит овчинка выделки (лично для меня).

Лично мне удобнее покупать индекс на просадках (ибо доминирующая часть портфеля в коротких облигациях), нежели метаться и угадывать тренд.

Ибо когда видишь резалт (у тебя -3 YTD), а QQQ/SPY/MTUM сильно лучше, и без метаний… руки опускаются лудоманить так дальше. Проще подкупать каждые -5% просадки, благо кэшфлоу из офлайна идет.

Ну а там и сложный процент в помощь..

Что касается докупки в проливах — я свое мнение писал, это и есть настоящая лудомания. Чтобы это понять — достаточно посмотреть как вел себя тот же qqq в 2000-2002. Из-за recency biasa & hindsight biasa вам конечно сейчас кажется что такое не повторится либо когда повторится — вы точно это поймёте и выйдете, но это опасное заблуждение, по сути недостаток инвестиционной дисциплины.