Блог им. Mindspace

Как купить 100 акций Facebook за $1570?

- 05 августа 2018, 12:09

- |

На прошлой неделе акции Facebook (FB) начали показывать признаки восстановления после падения. На момент написания данного поста (04.08.18) их цена составляет $177,8, а значит, покупка одного лота (100 шт.) обойдется нам в $17780. Не всем это по карману, поэтому я покажу способ, как купить сотню FB за $1570.

В реализации этого способа нам помогут опционы и дополнительные возможности плагина по их подбору. (Функция по выбору опционов не входит в стандартную версию плагина, но вы всегда можете ее подключить, отправив запрос мне на email: go@mindspace.ru.)

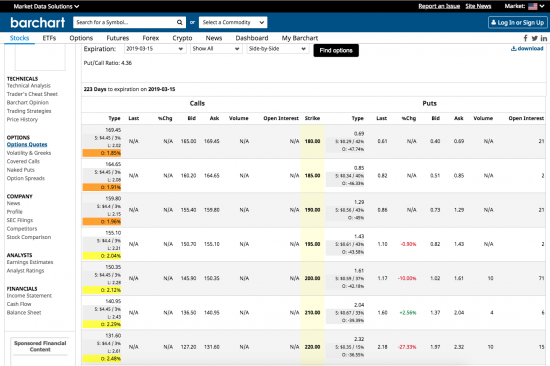

Выбирать опцион мы будем на сайте Barchart. Перейти на него можно по ссылке или через быструю кнопку на Trades.Mindspace.ru. На странице с опционной доской мы задаем дату истечения опциона (Expiration) и нажимаем кнопку Find options (Подобрать опционы). Далее в списке контрактов мы смотрим левую часть. В ней размещаются опционы Call (Calls) — именно их мы должны покупать, когда делаем ставку на рост.

Параметры опционов

Плагин автоматически рассчитывает параметры опционов и выделяет оранжевым цветом наиболее выгодные из них. Эти параметры имеют следующие буквенные сокращения: S, L, O. Вот, что они означают.

S — от англ. Spred. Это разница между ценами Вid и Ask (Покупки и Продажи). Чем выше спрэд, тем выше потери при продаже контракта.

L — от англ. Leverage. Это плечо, которое дает опцион. Его значение показывает, во сколько раз дешевле обходится опцион по сравнению с прямой покупкой акций.

O — от англ. Overpayment. Это процент переплаты. По нему можно быстро понять, насколько цена опциона (с учетом уплачиваемой премии) выше стоимости базового актива (то есть акции, на которую покупается контракт).

Выбор опционов на Facebook (FB)

Для выбора опционов на Facebook мы будем рассматривать контракты с датой исполнения 18.01.19, то есть такие, до истечения которых остается 5 (пять) месяцев. Это даст нам запас времени и захватит наиболее бычий период на рынке с сентября по январь.

Цену страйк (Strike) мы будем рассматривать такую, которая ниже текущей цены актива, то есть до $177. Это позволит нам выбрать опционы «в деньгах». Такие контракты имеют внутреннюю стоимость и потому наиболее выгодны с точки зрения выплачиваемой премии.

Как видно, наиболее выгодный для нас вариант в плане вложенныхя средств — это 175 Call. Данный опцион стоит $15,7 за акцию или $1570 за контракт (1 контракт = 100 акций). Купив такой опцион, мы рискуем 8,8% ($1570/$17780) от стоимости позиции. Это наш максимальный риск от владения акциями Facebook до 18 января 2019 года и максимальные потери. При этом если акция пойдет в нашем направлении, мы заработаем столько же, как если бы вложили $17780, то есть в 11 раз больше.

Резюме

Мы рассмотрели вариант с минимальной суммой входа и потому с относительной высокой переплатой (7,27%) по сравнению с текущей ценой акции. Если средства вам позволяют, то вы можете получить гораздо более интересные условия по переплате (в районе 1-2%). Зайдите на Barchart и вы увидите, что такие варианты есть.

В идеале, чем меньше переплата и Уже спред, тем лучше. И если регулярно просматривать опционы на ликвидные активы, то можно находить полугодовые контракты с переплатой (1-2,5%), левериджем 2-4 и спредом до 2%. Когда я нахожу такие опционы, то покупаю их как альтернативу акциям и в результате получаю плечо, не залезая в маржу брокера.

- Вопрос к вам: А вы используете опционы? Если да, то как? Если нет, то почему? Напишите в комментариях ниже.

Оксана Гафаити,

автор MindSpace.ru, инвестор и трейдер.

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге

Нет, конечно. Почему? Причина указана в Вашем посте. Потому что:

** а Вас не беспокоит часто ожидаемое падение рынков в первой половине января?

Хотя… если намерены выйти из сделки в декабре, в надежде на декабрьское раллли (возможно до 20-х чисел)… то такие сроки рассматривать можно. Но лучше в таком раскладе выбрать конечную дату экспирации… 21.12.2018. Такой опцион обойдется несколько дешевле, он 138 суток до экпиры, а январский месячник еще 166 суток. И переплачивать.

Для наглядности, предлагаемая вами схема:

Если к экспирации цена базового актива останется на текущем уровне, то прощайте -1297 долларов. А если еще ниже, то вся премия коту под хвост. Показывайте людям не только потенциал прибыли, а также суммы риска.

И если акция, сколько бы она не стоила, останется у покупателя на руках, то деньги за сгоревший опцион никто, уже никогда, не вернет. Это важно сообщать новичкам.

Astrolog, спасибо за интересный комментарий и уточнение для новичков.

Чем короче опцион, тем быстрее он распадается, поэтому короткие я не беру. Экспирация в январе не обязывает меня держать опцион до января, я могу закрыть его в любой момент.

Ведь чтоб заработать на покупке в инвестиционном смысле (судя по теме поста), нужно чтоб опцион вошел в деньги.

Насколько я могу судить (я продаю опционы), очень небольшой процент входит в деньги, потому что большую часть времени на рынках пила.

Вероятность заработать на покупке меньше вероятности потерять.