Блог им. Video

Трамп показал слабость и «нефтебыки» его нокаутировали

- 25 сентября 2018, 08:55

- |

Вчера индекс МосБиржи, ведомый высокими ценами на нефть, вырос на 0,13%. Честно говоря, после гневных твитов Трампа в адрес ОПЕК не ожидал такой прыти о «нефтебыков». Никакого уважения к старшим по званию (шутка). Но Трамп и сам виноват, кроме твитов нужны реальные действия. В самом конце июня он заявил об успешных переговорах с королём Саудовской Аравии Салманом Аль-Саудом в ходе которых он согласился увеличить добычу саудовской нефти на 2 миллиона баррелей в день. Но вскоре выяснилось, что Государственная нефтяная компания королевства Saudi Aramco не способна нарастить добычу на 2 миллиона баррелей в день (фактическое увеличение произошло на 400 тыс. барр.). Саудовская Аравия дала понять, что комфортно ощущает себя при ценах нефти по 80 долларов за баррель и не имеет возможности компенсировать выпадающие объемы иранской нефти на мировом рынке. Трамп показал слабость и «нефтебыки» его нокаутировали.

Главным фактором роста цен на нефть сейчас продолжает служить перспектива восстановления санкций против Ирана в начале ноября на фоне сильного мирового спроса. На выходных в Алжире состоялась встреча министров стран ОПЕК+. Основной темой повестки дня было определение способов увеличения добычи на 1 млн баррелей в день. Также обсуждалась целесообразность продления действия соглашения после конца этого года. По итогам встречи страны-участницы договорились продолжать идти к 100%-му выполнению плана добычи нефти (в прошлом месяце уровень выполнения составил 129%), не сдвигать целевые уровни нефтедобычи. Следующая встреча министерского комитета ОПЕК+, как ожидается, пройдет 10-11 ноября. Как результат грядущего восстановления санкций США против Ирана, которые сильно ограничат возможности для экспорта иранской нефти, Иран резко выступает против увеличения целевого уровня добычи. Планы увеличить добычу странами ОПЕК Иран охарактеризовал как попытку Саудовской Аравии присвоить себе иранскую долю мирового рынка нефти. В преддверии антииранских санкций, которые должны вступить в силу в ноябре, импортеры уже сейчас сокращают закупки иранской нефти. По оценкам, Иран, начиная с апреля, теряет экспорт нефти в объеме около 900 тысяч баррелей в день. Влияние восстановления антииранских санкций на мировой рынок нефти – основная интрига предстоящих месяцев.

Министр энергетики США Рик Перри заверил, что Саудовская Аравия, Россия и США добавят достаточное количество нефти на рынок, чтобы компенсировать потерю иранского экспорта. Своего рода подтверждением его слов послужило сообщение России, что она нарастила добычу в августе до постсоветских максимумов 11,21 млн баррелей в день. Это очень интересная тема, которая выходит за рамки этого комментария. Россия и Иран являются союзниками в Сирии, но при этом Россия помогает США восполнить выпадающие иранские объемы нефти, а если удастся восполнить эти объемы, то США еще больше усилит давление на Иран. Многие эксперты ожидают, что в связи с антииранскими санкциями цены на нефть будут расти до 2020 года и говорят о 100 долларах за баррель уже в конце четвертого квартала этого года (кто-то говорит о первом квартале 2019 года).

А для фондового рынка США рост нефтяных котировок является негативом. Пятничное снижение индекса S&P-500 продолжилось. Трения между Китаем и США нарастают, поэтому инвесторы проявляют осторожность. Текущая неделя будет очень насыщена макроэкономическими новостями. Важнейшим событием недели будет заседание ФРС США, которое начнется сегодня. Заявление по итогам заседания будет обнародовано в среду. После заседания состоится пресс-конференция главы ФРС Джерома Пауэлла. Рынок ожидает повышения целевого диапазона ключевой ставки на 25 базисных пунктов, до 2%-2,25%. Таким образом, целевая ставка по федеральным фондам составит около 2,13%, что станет самым высоким уровнем за период после апреля 2008 года. Экономист JP Morgan Майкл Фероли заявил «По нашим ожиданиям, на пресс-конференции Пауэлл продолжит проявлять осторожность в своих комментариях и не станет давать отчетливо позитивных прогнозов». ФРС опубликует обновленные экономические прогнозы, среди которых будут первые прогнозы от ФРС на 2021 год. Среди других важных макроэкономических событий этой недели в США стоит отметить выход двух индикаторов доверия потребителей (от Conference Board сегодня и от Мичиганского университета в пятницу), выход третьей (окончательной) оценки ВВП США за второй квартал (в четверг), а также индекса личных потребительских расходов (в пятницу). Хотя сезон корпоративной отчетности давно закончился, на этой неделе выходят финансовые результаты Nike (сегодня после закрытия торгов).

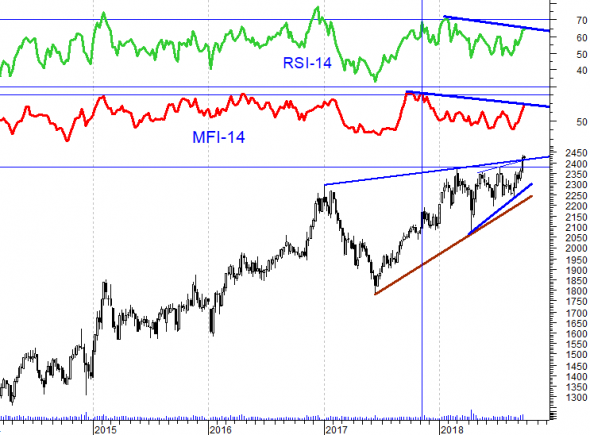

На графике индекса МосБиржи обращает внимание значительная «перекупленность» рынка на дневных таймфреймах. По индикатору MFI такая перекупленность была в последний раз в середине июля 2017 года после чего наблюдалась двухнедельная коррекция. На недельном графике индикаторы RSI, и MFI не подтвердили пробитие исторического максимума. Вероятно, тестирование ранее пробитого локального максимума 2377 (чтобы «быки» не расслаблялись).

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Видео Андрея Верникова

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- кризис

- криптовалюта

- курс рубля

- Лукойл

- ЛЧИ

- Майя Зотова

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика

ке ке ке...

«ну ничему не учит рынок людей» ©

Через 10, 20 лет? ))

на недельном графике чисто. но на дневном д.б. хотя бы коррекция вверх по si

200 рублей конечно же будет, учитывая разницу в ставках ФРС и ЦБ РФ (это логично)… Но через сколько лет? 10-15?

и насколько я знаю в планах держать такую разницу, пока не найдётся других уравновешивающих факторов.

судя по всему это и есть причина, по которой ставку не получается сильно снизить — капитал начинает сбегать.

премия пока по нашей стране ожидается высокая. амеры сознательно завышают риски на нашу страну. ну и «мы» лохопетим во многом сами.

Остальные страны же не решают сколько стоит продукция IT-компаний или фарм.препаратов (от гепатита или СПИДа например) из США, которые завышены в десятки раз?

Может еще в скором будущем, при ОГРАНИЧЕННОСТИ ресурсов (нефти, питьевой воды и прочих ресурсов) Россию будут заставлять продавать по тем ценам, которые не будет определять РЫНОК, а США или какая то организация?

А как же капитализм, свободный рынок?

Или эти слова работаю только тогда когда это ВЫГОДНО США и Западным странам?