Блог им. Denis78

Торговый план на неделю 15 – 19.10.2018

- 15 октября 2018, 15:45

- |

Прошлая торговая неделя преподнесла немало сюрпризов. Самым главным и ключевым из них стала коррекция фондового рынка США. Так, S&P500 продемонстрировал нисходящее ралли на -7.69% от локального максимума к минимуму (или 4.01% за одну торговую сессию в среду). Это позволило не только укрепить активы-убежища, но и выйти инвесторам с других более рисковых активов таких, как нефть (Brent -4.21% за неделю). С чем было связано данное ослабление фондового рынка и как отреагировали другие финансовые активы, предлагаю рассмотреть ниже.

Быстрые ссылки в торговом плане:

Валютный рынок

«Мажоры» валютного рынка реагировали на падение фондовых площадок довольно вяло. Британский фунт, Евро, а также Американский доллар практически не изменились и продолжили свое движение в предыдущем направлении. Наибольшую динамику продемонстрировали сырьевые валюты. Больше всего в объеме потерял канадский доллар, который на фоне укрепления AUD и NZD показал падение на 1.59% и 1.79% соответственно. Австралийский и новозеландский доллар скорей отбились от своих локальных минимумов, и трактовать данное укрепление следует как коррекцию в рамках сильного нисходящего тренда.

Японская иена и швейцарский франк стали оплотом для инвесторов в момент падения фондовых площадок. Японская иена отбилась от своих локальных максимумов, а коррекция на рынке ценных бумаг только поспособствовала укреплению котировок. Франк, в свою очередь, проторговался больше в боковике, ведь после столь стремительного роста USDCHF откатиться даже к 61.8% является задачей не из простых.

EURUSD

Котировки EURUSD продолжают свое дрейфование вблизи ключевого уровня в 1.1515. Об этом уровне я писал еще с мая, и затяжной канал находится именно над этим ценовым диапазоном. Ряд технических сигналов показали уже сигналы к продаже, однако я не стал входить в короткие позиции на этом уровне. Если котировки все же закрепятся ниже уровня, тогда буду совершать первые короткие сделки.

График 1. Динамика валютной пары EURUSD, D1

GBPUSD

Котировки фунта продолжили движение после отбития от уровня 1.3000. Хочу отметить, что в этот раз котировки демонстрируют заход на 1.3200 с возрастающими линиями МА. Таким образом, закрепление над локальным максимумом станет сигналом к покупкам от пивотной точки. Но я акцентирую внимания на тот факт, что в скором времени Великобритания должна подписать первое соглашение по Brexit с ЕС. В случае нахождения альтернатив по торговому вопросу, ожидаю укрепление фунта ко всей корзине основных валют.

График 2. Динамика валютной пары GBPUSD, D1

USDJPY

Как я уже писал выше, японская иена демонстрирует укрепление на основе отбития от локального максимума, а также коррекции на фондовом рынке. Дальнейшая динамика будет определяться именно вторым фактором. А пока я остаюсь вне рынка, поскольку свою покупку закрыл еще на прошлой неделе.

График 3. Динамика валютной пары USDJPY, D1

Сырьевой рынок

Котировки группы драгоценных металлов, а также представителей энергоресурсов продемонстрировали разнонаправленную динамику. И если первые в общей массе закрыли неделю с повышением, то вторые потеряли значительный объем своих позиций. Золото и платина стали лидерами роста на прошлой неделе, что только подтверждает тот факт, что часть «шального» капитала ушла с фондовых активов и плавно перешла в активы-убежища. В тоже время, котировки нефти как марки Brent, так и WTI демонстрировали нисходящую динамику. Я это связываю с двумя факторами: выход инвестиционного капитала с рисковых активов и отбитие от локальных максимумов к более рыночным ценам.

Золото (XAUUSD)

Котировки золота выросли более чем на 2% за прошлую неделю, однако основная часть роста была зафиксирована всего за одну торговую сессию. Хочу отметить, что котировки золота росли на протяжении всего дня (11.10.2018), что говорит о том, что это не была одна большая покупка или один игрок на рынке. Все контракты, которые были выставлены на продажу, очень просто скупились, что потянуло за собой логичный рост котировок. Вопрос только в том, найдется ли такой же большой объем на продажу? В рамках текущего падения рынка, я думаю, вряд ли.

В день роста стоимости золота, котировки закрепились выше полос Bollinger Bands, а гистограммы АО пересекли нулевую линию, что говорит об импульсном направлении тренда. А как известно – импульсы зачастую и являются началом новых восходящих/нисходящих формацией. Поэтому на закрытии рынка в четверг я открыл длинную позицию по золоту.

Параметры торговой операции:

- Buy: 1223.86

- Stop Loss: 1197.72

- Take Profit: 1289.79

- Риск на сделку: 1%

- Таймфрейм: D1

График 4. Динамика котировок Золота (XAUUSD), D1

Нефть (Brent)

Котировки нефти ожидаемо отбились от $85 за баррель. Несмотря на тот факт, что ОПЕК дал слово держаться в стороне и пока его не нарушил, стоимость на «черное золото» не может расти безоткатно. Я ожидаю возврат котировок в диапазон $78-80 за баррель с последующим ростом. Пока на рынке паника – нефть не будет альтернативой для инвестирования, а скорей это будет только провоцировать краткосрочное падение нефтяных котировок.

График 5. Динамика котировок нефти (Brent), D1

Фондовый рынок

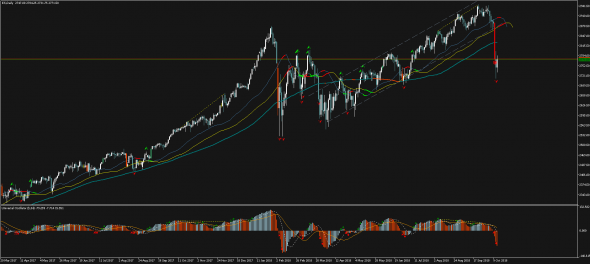

Ну и самое интересное напоследок. Фондовый рынок США был не только в моем фокусе на прошлой неделе, но и, пожалуй, у всех игроков рынка. С чем же связана данная коррекция? И почему же именно коррекция, а не «обвал», о котором уже пишут год?

В первую очередь хочу отметить, что рассматриваю данное движение именно как коррекционное. Картина напоминает конец января и начало февраля этого же года, когда тот же S&P500 корректировался на целых 12%. Никаких значимых новостей этому не предвещало что тогда, что сегодня. На графике прекрасно виден тот факт, что котировки уже пытались показать резкий заход в нисходящий диапазон, но их активно откупали. То есть до импульсного обвала рынок уже давал сигналы о том, что акции распродают. Но в среду уже никто не выкупал бумаги, и ввиду отсутствия все новых покупателей (а уже практически у каждого на руках хоть какие-то бумаги, но есть) большой шорт не был ничем покрыт, что вызвало мгновенную реакцию на рынке.

Учитывая тот факт, что впереди нас ждут финансовые отчеты компаний, то новые рекордные показатели по выручке и чистой прибыли заставят часть капитала вернуться в данные активы и к концу года мы увидим возврат к текущим отметкам.

Что касается госбондов, то 3.16% по десятилетним облигациям США является хоть и лучше показателя в 1.50-2.00% (что было еще год назад), но сейчас их доходность крайне мала, чтобы перебросить капитал с акций в облигации. Я думаю, это станет ключевой причиной начала медвежий фазы на рынке, но не в текущем моменте. Для этого десятилетним облигациям США нужно вырасти к 4.5-5.0%, на что понадобится еще 8-12 месяцев.

График 6. Динамика котировок S&P500, D1

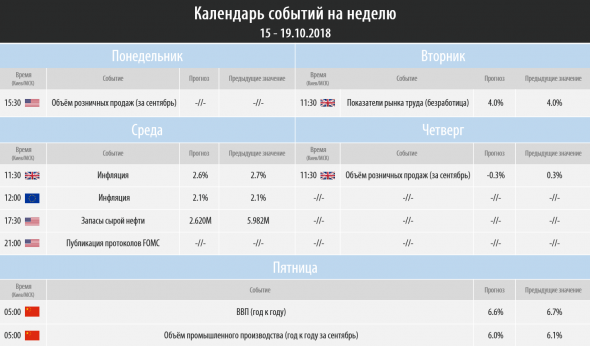

Чего стоит ожидать на текущей неделе?

Эта неделя будет насыщенна множеством фундаментальных данных. При этом они будут разбросаны по всей неделе, поэтому нужно быть бдительным и учитывать их в торговле. Среди ключевых событий я выделю объем продаж в США, который продемонстрирует нам насколько активно потребители покупают товары ввиду торговой войны, которая окажет влияния на цены на внутреннем рынке Соединенных Штатов. Также отмечу показатели инфляции на территории ЕС и Великобритании. Как видно из прогнозов, обе страны достигли своих целевых показателей в 2%, что только подтверждает дальнейший курс на ужесточение монетарной политики.

Также отмечу данные по ВВП Китая и объем промышленного производства, которые по ожиданию рынка продемонстрируют нисходящий тренд. Торговая война дает о себе знать.

Табл. 2 Календарь событий на неделю

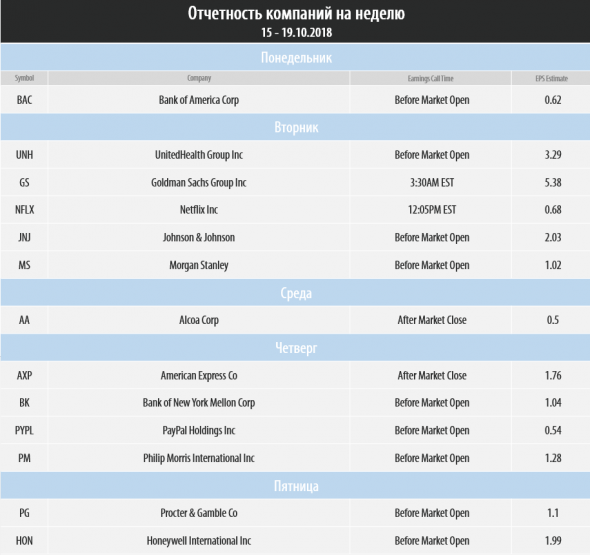

Отчетность компаний на этой неделе

Что касается отчетности компаний, то после отчетов банковского сектора в пятницу у нас открывается полноценно сезон квартальных отчетов. На прошлой неделе отчитались три крупных Банка:

- Citigroup: рост выручки на 9.8% и рост EPS до $1.74;

- JPMorgan: рост выручки на 13.6% и рост EPS до $2.34;

- Wells Fargo: рост выручки на 5.0% и рост EPS до $1.13 (при этом прогноз находился на уровне $1.17).

На этой неделе отчеты продолжит демонстрировать представители банковского, информационного и промышленного сектора. Также мы увидим отчет одного из «участников» FAANG (Netflix). Несмотря на то, что рынок сейчас больше реагирует на коррекцию, которая была в среду, отчеты помогут нам понять внутреннюю составляющую каждой компании.

Табл. 3 Отчетность компаний на неделю

Всем прибыльной недели!

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол