SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Высокая эффективность затрат поможет Магниту компенсировать растущее давление на рентабельность - АТОН

- 16 октября 2018, 11:51

- |

Магнит: Стратегия трансформации: амбициозно, рискованно, но достижимо

Усиление конкуренции – обратная сторона более агрессивного роста.

Пересечение Магнита с конкурентами будет только расти с нынешних уровней (более 60%). В результате мы ожидаем лишь скромный рост средней плотности продаж на 8% в 2018-2023, несмотря на разрыв в 30-60% с конкурентами. Однако более высокая эффективность затрат и более высокая плотность продаж должны помочь Магниту компенсировать растущее давление на рентабельность, которую он оценивает в 150 бп.

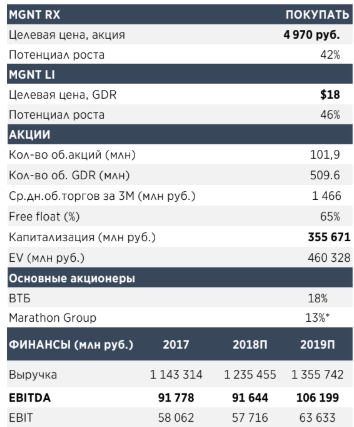

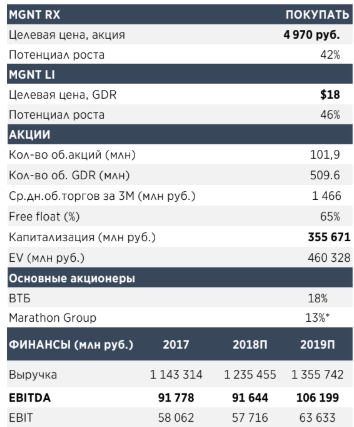

Магнит представил Стратегию трансформации компании. Были намечены амбициозные планы разворота, которые, в случае реализации, могут подстегнуть финансовые результаты в ближайшие 12-24 месяца. План предусматривает реновацию, добавление новых форматов и расширение ассортимента с целью нарастить долю на более обеспеченных рынках Москвы и Сибири. Условия покупки СИА Групп, представляются близкими к рынку (несмотря на недостаток подробностей) и могут помочь компании получить значительную долю на аптечном рынке с объемом в 1 трлн руб. Несмотря на это, мы считаем, что рынок будет сохранять осторожность, т.к. восстановление Магнита может быть очень неравномерным, учитывая сам масштаб задач, а также жесткую конкурентную и потребительскую среду. Мы считаем, что Магнит предлагает большой потенциал роста, хотя мы предупреждаем инвесторов о том, что для значимой переоценки потребуется несколько кварталов сильных результатов. Мы возобновляем аналитическое покрытие Магнита с рекомендации ПОКУПАТЬ и 12-месячной целевой ценой 4 970 руб./акцию ($18/GDR), потенциал роста 42% (46%).Агрессивные открытия продолжаются; низкая доля рынка в ключевых регионах оправдывает расширение ... Магнит намерен расширить свои площади на 50% в 2018-2023, достигнув доли рынка 15% (9% в 2017). Ключевыми точками роста станут регионы с низким проникновением – Москва (текущая рыночная доля 4%), Поволжье (12%) и Сибирь (3%). Магнит рассчитывает увеличить количество магазинов формата у дома до 22.8 тыс (+70%), Магнит Семейный – до 0.9 тыс. (+80%) с 0.5 тыс., Магнит Косметик – до 9.3 тыс. (+111%) и в других форматах – на 9 тыс. Компания нацелена на IRR не менее 19%, и планирует добавить 18 центров дистрибуции (+49%).

Усиление конкуренции – обратная сторона более агрессивного роста.

Пересечение Магнита с конкурентами будет только расти с нынешних уровней (более 60%). В результате мы ожидаем лишь скромный рост средней плотности продаж на 8% в 2018-2023, несмотря на разрыв в 30-60% с конкурентами. Однако более высокая эффективность затрат и более высокая плотность продаж должны помочь Магниту компенсировать растущее давление на рентабельность, которую он оценивает в 150 бп.

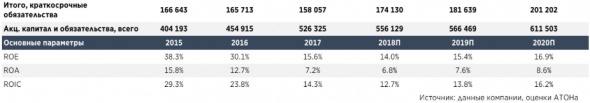

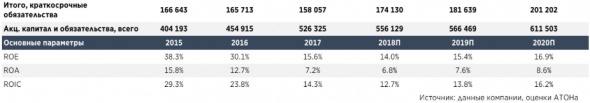

Улучшение предложения и сервиса для клиентов = основной сценарий разворота для стимулирования плотности продаж и роста прибыли акционеров, если процесс будет успешным. Реновация (6 тыс магазинов за 2.5 года), новые форматы (аптеки и маленькие форматы – 9 тыс к 2023), расширенный ассортимент продукции в трафикообразующих сегментах (детские товары и продукция для животных), более высокая доля собственной торговой марки (рост с 9% до 20%) и эффективные промо-кампании должны помочь компании восстановиться после более чем трех лет падения плотности продаж. Ключевыми признаками успеха станут большая дифференциация и рост лояльности клиентов. Последний показатель должен подстегнуть финансовые результаты Магнита в течение 12-24 месяцев. Мы ожидаем, что ROIC будет постепенно расти – с 13% до 18% в 2023.

Эффективность – важное оружие в борьбе с конкурентами. Помимо повышения плотности продаж у Магнита есть еще несколько возможностей нарастить эффективность и ROIC. Инициативы включают в себя собственное производство и рост эффективности оборотного капитала, что может помочь высвободить примерно 44 млрд руб. капитала в течение следующих 24 месяцев (около 12% от рыночной капитализации группы или приблизительно 430 руб. на акцию). Мы считаем, что сделка с СИА Групп может помочь решить проблему эффективности использования оборотного капитала в сегменте магазинов косметики.

Торгуется значительно ниже исторического среднего; хорошая стоимость, но нет краткосрочных катализаторов. Мы считаем обоснованным аргумент оценки – Магнит торгуется с разрывом 31% к своему среднему 2-летнему историческому значению по форвардному мультипликатору P/E и 38% по форвардному EV/EBITDA – но рынку не хватает уверенности, необходимой для переоценки акций. Мы считаем, что для этого потребуется несколько кварталов улучшений.

Что вызвало осторожность инвесторов?

Приобретение СИА Групп является чувствительной темой для миноритарных инвесторов. Акции Магнита торгуются под давлением с момента объявления о возможности сделки, главным образом потому, что Marathon Group (продавец СИА Групп) также в настоящий момент является акционером Магнита с долей 11.8% в компании (до сделки с СИА). Хотя мы считаем, что приобретение необходимо для оптимизации логистики косметических магазинов и аптек, оно станет важным тестом для корпоративного управления компании. Объявленные условия сделки подразумевают приобретение с оплатой акциями на сумму 5.7 млрд руб. и предполагают 3-летний период запрета на продажу для СИА Групп. Магнит увеличит свою программу выкупа соразмерно (с первоначально объявленных 16.5 млрд руб. или на 34.6%).

Миноритарных акционеров Магнита в основном беспокоит, что условия сделки являются несправедливыми для Магнита. Несмотря на то, что раскрытая информация о СИА Групп ограничена, на наш взгляд, условия близки к рыночным по оценке EV/продажи (EV/ продажи 2017 у ближайшего конкурента – Протек – составляет 0.23x, а у СИА – 0.26x; по нашим оценкам EV Магнита составляет около 15-17 млрд руб. с консолидированным чистым долгом около 10 млрд руб.). Справедливые рыночные условия сделки могут смягчить тревогу инвесторов о стандартах корпоративного управления в Магните. Еще один позитивный момент, который мы видим, заключается в том, что цена сделки будет почти полностью компенсирована снижением инвестиций в оборотный капитал (период оборачиваемости запасов в формате косметических магазинов, по оценкам, снизится со 170 дней до 80-90 дней, а уменьшение необходимых инвестиций в оборотный капитал, вероятно, составит от 5 до 5.6 млрд руб.).

Быстрые темпы роста обеспечат более чем двукратное увеличение портфеля магазинов через пять лет. Хотя это, вероятно, также приведет к росту каннибализации, Магнит, вероятно, сможет достичь своей целевой доли рынка 15% к 2023 (против 9% по состоянию на 2017). Более того, основной рост будет связан с новыми форматами с низкими базами, включая Cash&Carry, аптеки и ультра маленькие магазины, а также ключевым форматом магазинов шаговой доступности. По нашим оценкам, стратегия роста оправдана по-прежнему слабой консолидацией отрасли (доля пяти крупнейших игроков в России составляет около 29%). С другой стороны, это также приведет к увеличению географического и клиентского пересечения магазинов Магнит и X5 (которое может увеличиться с 60% до около 85% в 2023) и усилению конкуренции.АТОН

Новые одобренные KPI для менеджмента нацелены на привязку вознаграждения к индивидуальной эффективности и динамике показателей компании. Краткосрочные KPI для менеджмента привязаны к выручке, EBITDA и LfL; долгосрочные цели согласуются с капитализацией группы и ростом EBITDA. Еще одна важная метрика – ROIC (который упал до исторического минимума в 12%).

Прогноз по результатам за 3К18-4К18: менеджмент считает, что первые улучшения, вероятно, будут ощутимы не ранее 3К-4К18. Показатели продаж за июль-август продемонстрировали рост кв/кв (+8.8% г/г против 6.5% во 2К18) и более медленное снижение сопоставимых продаж (-2.1% против -5.2% во 2К18). Мы занимаем немного более консервативную позицию и ожидаем, что более реально увидеть значимые результаты реализации стратегии только в показателях за 4К18 и в 2019, которые будут поддерживаться ускорением продовольственного ИПЦ и циклически высоким сезоном.

В акциях, вероятно, сохранится волатильность в краткосрочной перспективе; отношение к отрасли остается негативным. Мы объясняем негативное отношение инвесторов к отрасли в целом несколькими разочаровывающими сезонами отчетности у основных игроков и неблагоприятной макроэкономической конъюнктурой. Мы ожидаем, что волатильность сохранится, несмотря на текущую программу выкупа акций, по крайней мере, до публикации результатов за 2018 и появления большей ясности в отношении сделки с СИА Групп. Мы рассматриваем Магнит как потенциально интересую долгосрочную инвестицию, прогнозируя значительное улучшение его финансовых и операционных показателей в ближайшие 12-24 месяца.

Текущие уровни котировок показывают, что Магнит сейчас недооценен, и что цикл снижения оценок, вероятно, подходит к концу. На текущих уровнях акции Магнита кажутся перепроданными, так как они торгуются с дисконтами 30-40% к своим конкурентам и дисконтом примерно 30-40% к своим 2-летним историческим однолетним форвардным мультипликаторам (P/E и EV/EBITDA). Все метрики оценки (от P/E до дивидендной доходности) указывают на то, что Магнит торгуется со значительными дисконтами к своим аналогам. Хотя аргумент оценки не является самым главным у инвесторов, учитывая низкую видимость финансовых результатов и прибыли компании и постоянные снижения оценок, мы считаем, что текущие консенсус-оценки намного более реалистичны после снижения EBITDA 2019 на 30% и EPS на 50% за последние 12 месяцев. В результате мы полагаем, что как только улучшится видимость в отношении финансовых показателей после выхода отчетности за 3К-4К18, инвесторы могут вновь обратить внимание на фундаментальные показатели компании.

Ожидания реалистичны, но в поле зрения нет сильного катализатора. Несмотря на то, что наши оценки результатов за 2019 несколько ниже консенсус-прогнозов Bloomberg (на 5% ниже по выручке и на 9% ниже по EPS), мы считаем, что цикл снижения оценок в целом прошел низшую точку, и что ожидания рынка консервативны и закладывают очень умеренные сценарии для компании.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания