SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Aleksey_M

Распадская. Отчет РСБУ и производственный отчет

- 27 октября 2018, 15:58

- |

Всем привет!

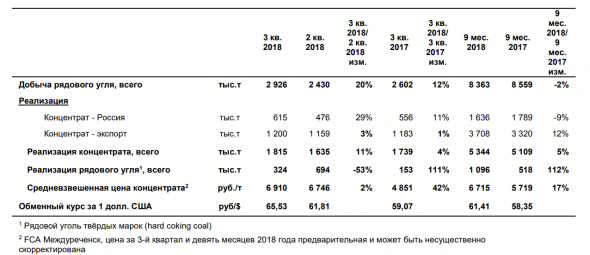

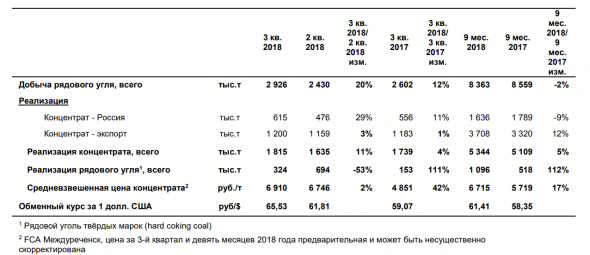

25 октября Распадская опубликовала производственный отчет.

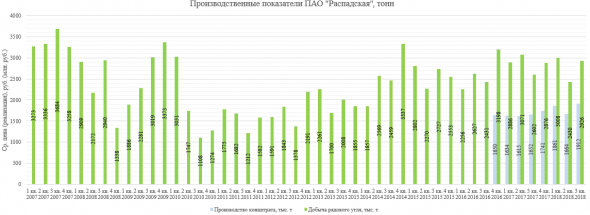

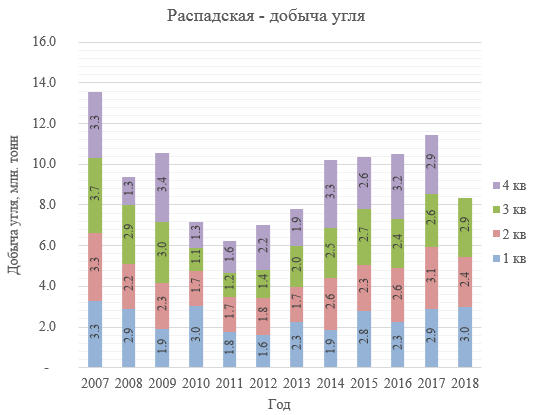

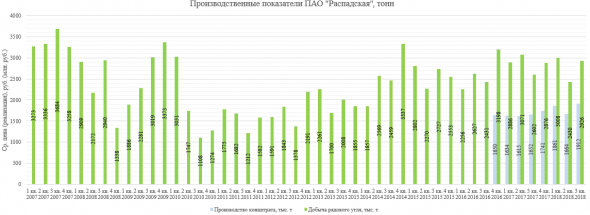

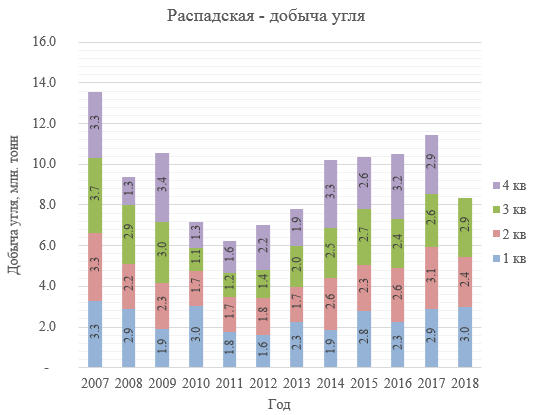

После провала в добыче во 2-м квартале из-за временной остановки шахты Распадской по причине возгорания, добыча в 3-м квартале восстановилась.

В 4-м квартале добыча будет еще больше и по результатам года покажут результат, сопоставимый с прошлогодним, потому что шахта Распадская будет работать в три лавы. Большую часть второго и третьего квартала шахта работала в две лавы.

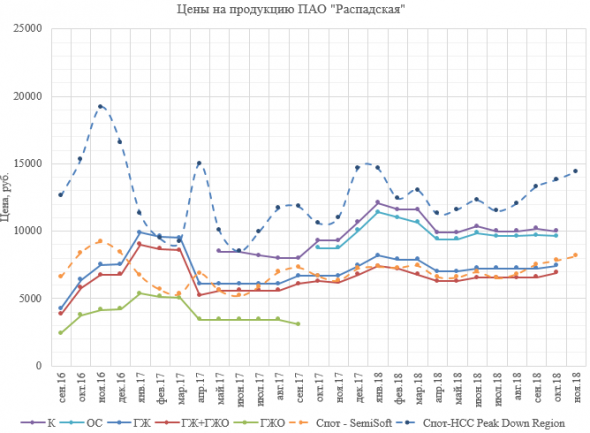

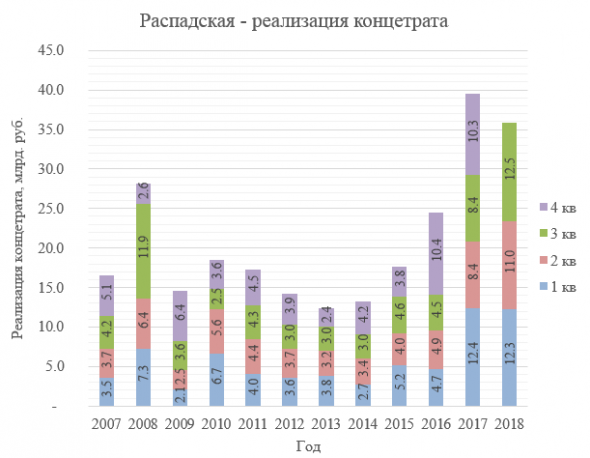

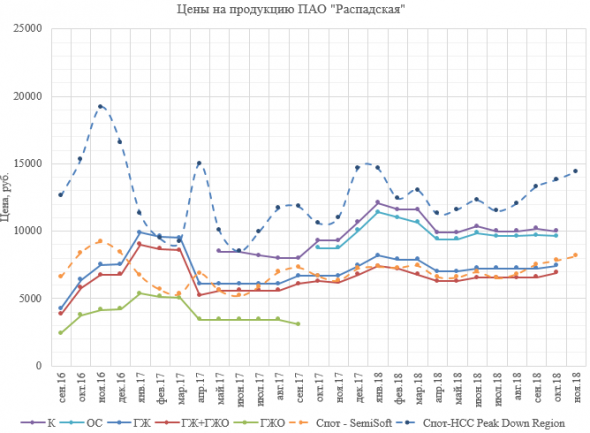

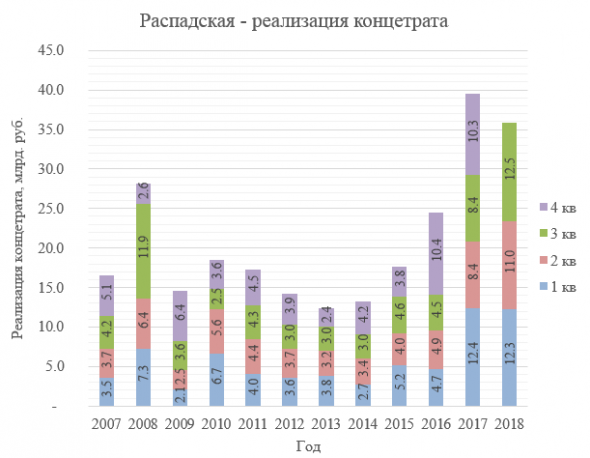

Реализация концетрата в рублях за квартал показала абсолютный максимум. Котировки акции очевидно отстают.

При этом цены на уголь пока далеки от максимальных, рекордной выручке поспособствовали новые премиальные марки, которые начали добывать в прошлом году, но прайс за ноябрь должен быть выше октябрьского, если ориентироваться на текущие спотовые цены.

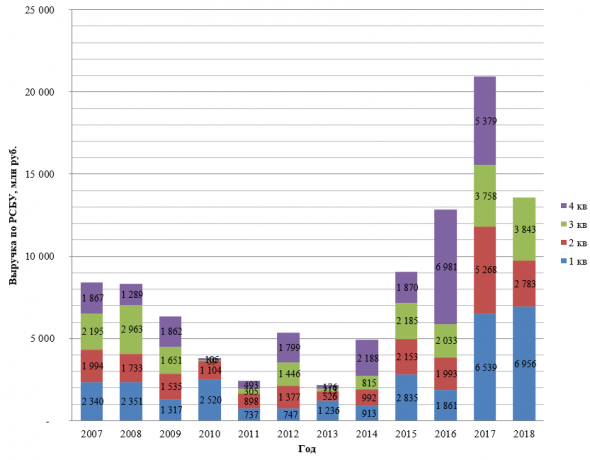

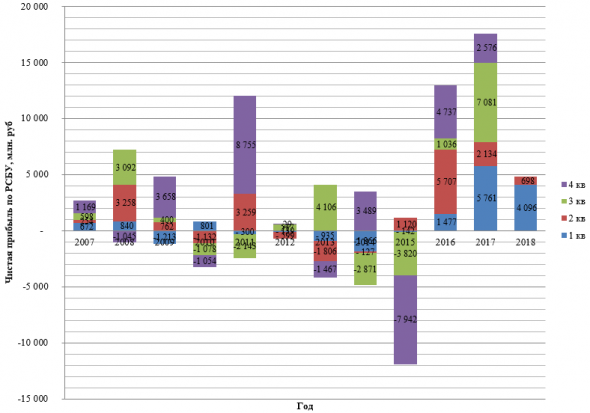

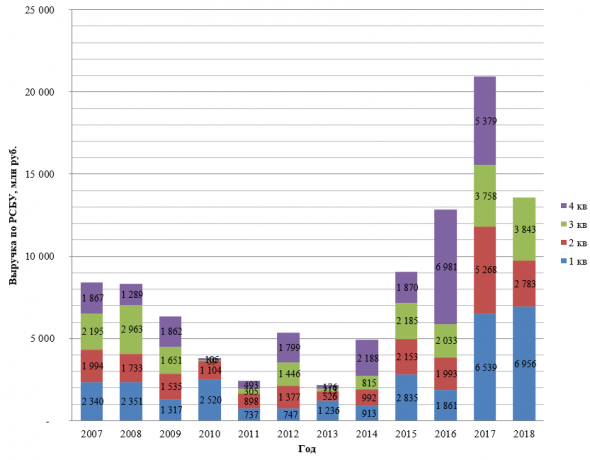

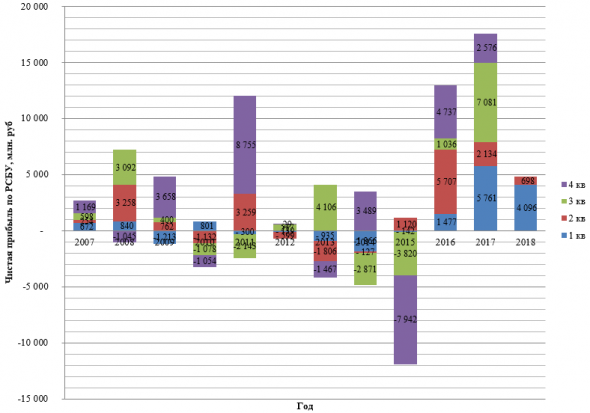

Хочу еще рассмотреть в данном обзоре отчет РСБУ за 3-й квартал, который вышел ранее. И объяснить, почему не стоит обращать на него большого внимания. Хотя некоторые даже продавали из-за него как после отчета за полугодие, так и сейчас.

Исходя из отчета РСБУ, прошедший квартал компания отработала слабо. Выручка едва больше аналогичного квартала в 2017 году.

Но если мы посмотрим на поквартальную реализацию концетрата согласно производственному отчету, то увидим, что это не так. И компания реализовала свою продукцию, получив рекордный результат.

Данное расхождение связано с тем, что финансовый отчет РСБУ рассматривает деятельность только одной шахты Распадская, на которой добывают 55 — 60% от общего объема, но это полутвердые и полумягкие марки ГЖ и ГЖО. Однако компания включает в себя также шахту Распадская Коксовая и Разрез Распадский, на которых помимо ГЖ и ГЖО ведется также добыча более премиальных марок угля К и ОС. Отпускная марок К и ОС на треть дороже, чем ГЖ и ГЖО.

Вот как выглядел финансовый отчет РСБУ за 1-ое полугодие 2018 года.

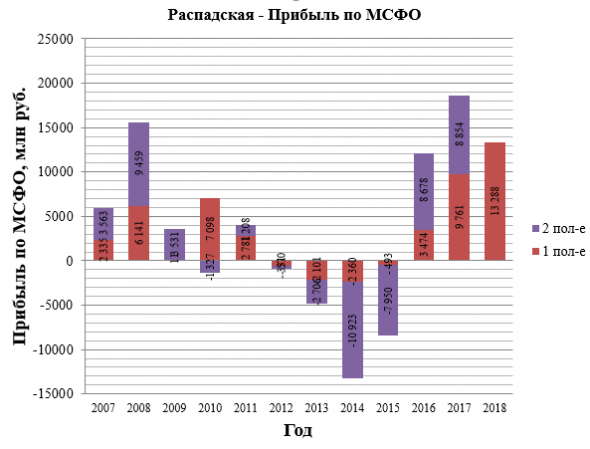

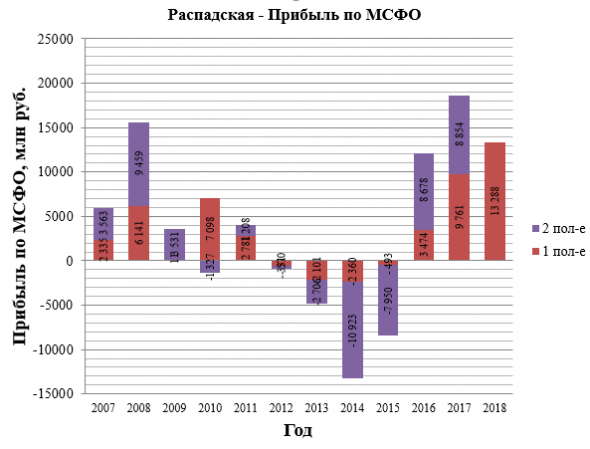

По его результатам могло показаться, что компания ужасно отработала по сравнению с прошлым годом. Но если мы посмотрим на финансовый отчет МСФО, который отражает полную картину, то увидим, что компания блестяще отработала 1- ое полугодие.

Поэтому при анализе результатов компании Распадская необходимо обращать внимание не только на отчет РСБУ, но и на производственный отчет и финансовый отчет МСФО.

Текущие цены на уголь и курс доллара к рублю позволяют рассчитывать на то, что 2-ое полугодие будет не слабее 1-го, и компания покажет отличный результат по результатам 2018 года. Однако инвесторы ждут решения по дивидендной политике, озвучивание которой судя по всему отложилось до годового отчета. Но держать в портфеле акцию компании, которая торгуется в три годовые прибыли, довольно комфортно при текущей конъюнктуре ее бизнеса. К тому же, по результатам года на счетах компании будут денежные средства в размере четверти ее рыночной капитализации.

Всем удачи и успехов!

25 октября Распадская опубликовала производственный отчет.

После провала в добыче во 2-м квартале из-за временной остановки шахты Распадской по причине возгорания, добыча в 3-м квартале восстановилась.

В 4-м квартале добыча будет еще больше и по результатам года покажут результат, сопоставимый с прошлогодним, потому что шахта Распадская будет работать в три лавы. Большую часть второго и третьего квартала шахта работала в две лавы.

Реализация концетрата в рублях за квартал показала абсолютный максимум. Котировки акции очевидно отстают.

При этом цены на уголь пока далеки от максимальных, рекордной выручке поспособствовали новые премиальные марки, которые начали добывать в прошлом году, но прайс за ноябрь должен быть выше октябрьского, если ориентироваться на текущие спотовые цены.

Хочу еще рассмотреть в данном обзоре отчет РСБУ за 3-й квартал, который вышел ранее. И объяснить, почему не стоит обращать на него большого внимания. Хотя некоторые даже продавали из-за него как после отчета за полугодие, так и сейчас.

Исходя из отчета РСБУ, прошедший квартал компания отработала слабо. Выручка едва больше аналогичного квартала в 2017 году.

Но если мы посмотрим на поквартальную реализацию концетрата согласно производственному отчету, то увидим, что это не так. И компания реализовала свою продукцию, получив рекордный результат.

Данное расхождение связано с тем, что финансовый отчет РСБУ рассматривает деятельность только одной шахты Распадская, на которой добывают 55 — 60% от общего объема, но это полутвердые и полумягкие марки ГЖ и ГЖО. Однако компания включает в себя также шахту Распадская Коксовая и Разрез Распадский, на которых помимо ГЖ и ГЖО ведется также добыча более премиальных марок угля К и ОС. Отпускная марок К и ОС на треть дороже, чем ГЖ и ГЖО.

Вот как выглядел финансовый отчет РСБУ за 1-ое полугодие 2018 года.

По его результатам могло показаться, что компания ужасно отработала по сравнению с прошлым годом. Но если мы посмотрим на финансовый отчет МСФО, который отражает полную картину, то увидим, что компания блестяще отработала 1- ое полугодие.

Поэтому при анализе результатов компании Распадская необходимо обращать внимание не только на отчет РСБУ, но и на производственный отчет и финансовый отчет МСФО.

Текущие цены на уголь и курс доллара к рублю позволяют рассчитывать на то, что 2-ое полугодие будет не слабее 1-го, и компания покажет отличный результат по результатам 2018 года. Однако инвесторы ждут решения по дивидендной политике, озвучивание которой судя по всему отложилось до годового отчета. Но держать в портфеле акцию компании, которая торгуется в три годовые прибыли, довольно комфортно при текущей конъюнктуре ее бизнеса. К тому же, по результатам года на счетах компании будут денежные средства в размере четверти ее рыночной капитализации.

Всем удачи и успехов!

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Саша Пушкин, прелесть ситуации в том, что компания не запачкана дивидендной историей, выплата хоть каких-то дивидендов будет уже позитивом. Металлурги хороши, спору нет, но они платят максимум, что могут, производство стали у них сильно не вырастет. Распадская развивает производство премиальных марок и увеличивает в целом добычу.

P.S. К металлургам отношусь положительно, сам держу ММК и Северсталь.