Блог им. AlexChi

Факты и факторы – пример грамотного анализа акций

- 06 ноября 2018, 07:29

- |

Факты и факторы – пример грамотного анализа акций

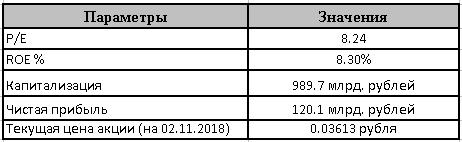

Каждый раз, принимая решение о покупке или продаже акций на фондовом рынке, мы обычно учитываем различные факторы технического или фундаментального характера, а часто и те и другие. В данной статье я не рассматриваю решения о покупке или продаже, принимаемые на основе чьих-то советов, внезапного порыва или соображений подобных “покупаю просто потому, что сильно упало”. Но даже серьезный анализ одних фундаментальных или технических факторов может оказаться недостаточным без учета фактического изменения цены бумаги за определенный период по отношению к изменению индекса акций и по отношению к изменению других акций этого же сектора. Данную мысль я постараюсь проиллюстрировать на примере анализа фундаментальных факторов банка ВТБ, голубой фишки, одной из наиболее ликвидных акций МосБиржи. Итак, по результату годового отчета по МСФО за 2017 год банка ВТБ мы можем составить следующую табличку:

Данные результаты выглядят очень неплохо. На первый взгляд может показаться, что эта бумага является одним из первых кандидатов на покупку, но стоит ли так спешить? Ведь все это только факторы (в данном примере фундаментальные факторы), а не факты, а вот факты говорят совсем другое. Факты вообще вещь упрямая и часто говорят то, что мы совсем не хотим услышать. А говорят они на примере банка ВТБ о следующем:

- С начала 2018 года на данный момент (02.11.2018) акции ВТБ упали на 23.65%, в то время как индекс МосБиржи за то же время вырос на 12.71%.

- Среди акций банковского сектора банк ВТБ является одной из двух компаний-аутсайдеров с начала года.

- В 2007 году цена акции ВТБ на IPO составила 13.6 копеек, сейчас же спустя 11 лет цена этой бумаги чуть больше 3.6 копейки. Т.е. падение стоимости акций ВТБ за 11 лет составило около 10 копеек или 73.43%, что значительно превышает даже падение Газпрома за тот же период и является абсолютно худшим результатом среди всех голубых фишек.

Так стоит ли покупать такую бумагу как ВТБ? Мой ответ – нет. Причем не просто “нет”, а ни в коем случае. И дело тут даже не в том, вырастет именно эта бумага или нет, дело в том, что никогда вообще не стоит покупать компании — аутсайдеры рынка, те компании, которые на протяжении долгого времени проигрывали не только индексу акций, но и динамике движения других компаний своего сектора. В каждом конкретном случае вы можете угадать или не угадать, но если вы пришли на фондовый рынок не на один год и не на два, если вы хотите успешно торговать десятилетия, то использование такой торговой стратегии (покупка аутсайдеров рынка) неизбежно приведет вас к большим убыткам. Пример того, что могло бы случиться, если бы вы покупали акции компаний-аутсайдеров можно увидеть в этой статье “Как проиграть индексу акций (пример ошибочной торговой стратегии)”.

Какие же выводы можно сделать из этой статьи? Выводов на самом деле несколько:

- Старайтесь покупать лучшие бумаги, лидеров своей отрасли. Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время как аутсайдеры, так и остаются аутсайдерами.

- Не ждите, пока вырастет бумага-аутсайдер, за то время, пока ваши деньги будут простаивать в ожидании, вы можете упустить много выгодных торговых возможностей.

- Несмотря на все многообразие фундаментальных и технических факторов, обращайте внимание, прежде всего на факты, на то, где находится цена бумаги на текущий момент. Факты важнее факторов и если бумага падает, просто отойдите в сторону и не пытайтесь ее ловить, пусть она падает без вас.

Берегите свои деньги! Торгуйте грамотно!

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети

Хотя один абзац, про то что рынок нельзя обыграть понравился — отсюда вывод — автор запутался в своих показаниях: игра в лидера тоже убыточна — почитайте анализ за 50 летние периоды Америки: в каждый 10-летний период — бывший абсолютный лидер — вылетает не то что из первой десятки, но и катится дальше вниз.

Если 10 лет назад Капа Эксон Мобилс — была всегда в тройке мировых лидеров — то теперь ее не видно и не слышно. Сейчас лидеры ФААНГ. Но и они тоже сменятся. Мода меняется..

Второе — банк «ручной», будет выдавать кредиты тем кому прикажут выдать.

Третий пункт — непонятный кредитный портфель. Они выдали 10 трлн рублей, на фоне которых прибыль в 120,1 млрд кажется очень уязвимой. Кому они выдавали? Как по кредитам выплаты идут? Пока это не поймёте, нет смысла на P/E смотреть. Смотрите лучше игры «Динамо» и картины в Третьяковке, на которую ВТБ сливает вашу прибыль.

smart-lab.ru/q/VTBR/f/y/

Совпадает

И я так и не понял, почему ответ — нет?

Не вижу обоснование тезиса

А так есть разные исследования по поводу поведения «слабых» и «сильных» бумаг на развитых рынках и как на разных промежутках времени доходность от их владения соотносится друг с другом. Пока что вы смогли опытным путем прийти только к части выводов из этих исследований. Возможно, когда-нибудь придёте и к остальным.

1. Как обогнать индекс (пример выигрышной торговой стратегии)

2. Как проиграть индексу акций (пример ошибочной торговой стратегии)

1. Причин, связанных с самой бумагой (высокие показания прибыли, отчеты, оказавшиеся лучше ожиданий, налоговые льготы и т.д.).

2. Из-за роста сектора, это тот случай, когда растут все бумаги сектора, например из-за роста цен на нефть растут все акции нефтедобывающих и нефтеперерабатывающих компаний.

3.Из-за роста всего рынка, когда весь рынок растет из-за каких-то положительных фундаментальных факторов, например ожидающееся потепление отношений между странами, повышение рейтинга страны и т.д.

Соответственно и покупать надо тогда, когда все три условия совпадают, а если рынок растет, а бумага падает, да еще и является одной из худших бумаг в своем секторе, то что бы не говорили фундаментальные факторы, лучше держаться от такой бумаги подальше, а то можно 10 лет ждать прибыли, как в Газпроме, например или в том же ВТБ.

Есть одна неплохая причина купить слабые акции: все риски компании уже учтены и вся плохая информация уже в цене, поэтому и возможное падение дальше может быть н7е большим если будет валиться весь рынок. Ну и как вариант — если в компании все херово, то может прийти менеджмент который все улучшит. А вот в хорошей акции — все с точностью наоборот — уйдет Галицкий например — и все — нет хорошей акции моментально)