SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. DrWelding

Сравнительный анализ теорий возникновения современного финансово-экономического кризиса М. Хазина и Н. Талеба

- 16 апреля 2012, 19:47

- |

В данной статье будут рассмотрены, теории известного российского экономиста М. Хазина и американского исследователя Н. Талеба относительно возникновения современного финансово-экономического кризиса, а также проведен сравнительный анализ этих теорий.

Причин, по которым проведение такого анализа представляется интересным и актуальным несколько.

Во-первых, оба экономиста предсказали кризис 2007-2008 годов задолго до его возникновения. Вторая причина в том, что если М. Хазин, формулируя и анализируя вместе А. Кобяковым в книге «Закат империи доллара и конец Pax Americana» проблемы американской экономики, ставшие триггером для запуска глобального кризиса, проводил классический макроэкономический анализ, то Н. Талеб сформулировал принципиально новую гипотезу о событиях – «черных лебедях».

Так на чем же основывается теория кризиса по Хазину? В её основе два положения.

Первое из них было тщательно разработано политэкономией XIX века в рамках развития трудовой теории стоимости и состоит в том, что продукт труда распределяется между двумя факторами производства — трудом и капиталом — неравномерно. Капитал в соответствии с базовыми принципами капитализма рассматривает продукт труда как свою частную собственность, и как следствие владельцы труда не получают за него необходимого возмещения. Таким образом, имманентной, неотделимой проблемой капитализма является постоянное ускоренное приращение капитала.

Проблема, в частности, в том, что капитал существует не столько в денежной форме, сколько в форме активов. А стоимость актива определяется желанием рынка его приобрести, что, если идти по цепочке покупок, рано или поздно упирается в конечный спрос, то есть спрос или государства, или потребителей. Но последние выступают непосредственно в рамках производственных отношений со стороны труда, а спрос государства также существенно зависит от возможностей потребителей. Таким образом, рост спроса при капитализме неминуемо отстает от роста капитала, что, если не принять специальных мер, обесценивает его, как непосредственно, в виде товаров, так и опосредованно, из-за снижения его эффективности. Последнее вызвано тем, что уменьшение объема прироста спроса по отношению к приросту капитала ведет к уменьшению объема прибыли на каждую единицу нового капитала. Иллюстрацию этого тезиса (именно иллюстрацию, доказательство было дано еще в XIX веке) можно посмотреть на рисунке 1.

Рис.1. Относительная динамика ВВП, корпоративных прибылей и оплаты труда в США в 1947-1997 гг.в номинальных ценах.

Рис.1. Относительная динамика ВВП, корпоративных прибылей и оплаты труда в США в 1947-1997 гг.в номинальных ценах.Решение этой проблемы для капитала принципиально важно и осуществлялось за всю историю человечества тремя основными способами. Первый возник в период классического капитализма, в котором регулярно проходили кризисы перепроизводства, обеспечивающие перераспределение активов и «сжигание» избыточного капитала. Этот способ работал эффективно, но по мере развития мировой экономики кризисы становились все сильнее и сильнее, так что нужно было искать что-то новое.

Вторым способом стал вывоз капитала на еще не освоенные территории — соответствующая политика получила в конце XIX века название империализма. Этот способ неминуемо вызвал острую конкуренцию не только за рынки сбыта товаров, но и за рынки вывоза капитала и завершился сначала Первой, а потом и Второй мировыми войнами. Поскольку после появления СССР, а потом и мировой системы социализма появилась системная угроза самому существованию капиталистической системы, ей потребовалась значительно более согласованная политика. В результате в 1944 году вывоз капитала был институциализирован в рамках Бреттон-Вудских соглашений, следствием чего стало создание как институтов, регулирующих этот процесс (ГАТТ, ныне ВТО, МВФ, Мировой банк), так и системы регулирования мировых финансов на базе американского доллара, привязанного к золоту и контролируемого, соответственно, Федеральной резервной системой США.

Вторым базовым элементом теории Хазина стала роль мирового разделения труда, которое играет принципиальную роль в рамках той модели (парадигмы) научно-технического прогресса (НТП), которая сформировалась в конце XVIII – начале XIX веков и сегодня распространилась на весь мир. Принципиальной особенностью этой модели является то, что очередной виток НТП неминуемо сопровождается углублением процессов разделения труда, а они, в свою очередь, требуют увеличения объемов рынков сбыта. Как следствие, движение любой страны на пути научно-технического развития в последние 250 лет требовало расширения рынков сбыта своей продукции, то есть, как мы понимаем, рынков, которые бы она контролировала.

Соответственно, количество технологически независимых государств в мире последние два века все время сокращалось. В Европе еще в середине XIX века речь шла о десятке реально независимых (то есть имеющих возможность самостоятельно развивать полный спектр технологического, а том числе и военного производства) государств, к началу ХХ века их осталось от силы 5 (Российская империя, Германская, Австро-Венгрия, Франция и Великобритания), В середине ХХ века уже не только в Европе, но во всем мире было только два реально независимых государства – СССР и США.

М. Хазин отмечает, что хотя политические и социальные модели государства в СССР и США были принципиально разными, но вот процессы НТП протекали там практически параллельно, что дополнительно подтверждает, что модели развития, научно-технического прогресса, были у них одинаковые. И та, и другая страна опирались на необходимость окупить очередной виток НТП за счет расширения рынков сбыта, хотя технология использования рынков (то есть окупаемости) была у них различной. Но суть процесса, финансирование НТП, за счет нагрузки на потребителей (в США) или централизованного перераспределения общественных фондов (в СССР) от этого не менялась.

Но поскольку процессы развития науки и техники продолжались, эти два мировых лидера должны были уже к последней четверти предыдущего века столкнуться с проблемами финансирования следующего этапа научно-технического прогресса. [3]

Итак, как видно из вышеприведенных рассуждений, ключевыми моментами в обеспечении стабильности экономической системы является как проблема балансирования распределения продукта труда между трудом и капиталом, так и проблема перманентного расширения рынков сбыта для обеспечения последующего этапа НТП.

Говоря о проблемах американской экономики и капитализма в целом, назревших к 1970м годам М. Хазин называет две основные причины. Во-первых, к этому времени вновь возникла проблема утилизации избыточного капитала в связи с исчерпанием регионов для вывоза капитала. Во-вторых, прекращение роста рынков сбыта резко усложнило процессы развития НТП. Особенно в рамках данной теории отмечается решение данной задачи, которое было предпринято в конце 70-х годов и связано с именами тогдашнего руководителя ФРС Пола Уолкера и группы советников президента США Дж. Картера. Состояла оно в парадоксальном выводе: не уменьшать денежную накачку за счет эмиссионных долларов, а наоборот, увеличить ее! Только направить не на поддержку капитала (ради чего, собственно, и был создан в США в 1913 году частный центральный банк – Федеральная резервная система), а на прямое стимулирование конечного спроса, как государственного, так и частного. С точки зрения описанных выше механизмов разделения труда это решение можно описать так: если невозможно расширить рынки сбыта, то нужно увеличить эффективность потребления каждого участника доступных рынков.

Подобные действия помимо решения проблем породили и «побочные эффекты». Главным последствием внедрения этой системы стало то, что на протяжении нескольких десятилетий американская экономика существовала в условиях постоянного завышенного спроса, который не мог не создать под себя соответствующую систему производства запрашиваемых потребителем благ, как материальных, так и услуг. Понятно, что структура экономики США с тех пор не могла не измениться, однако общая проблема «перекоса» осталась: существенная часть экономики США существует лишь постольку, поскольку есть внеэкономическое, эмиссионное стимулирование спроса. Увидеть его можно на многих показателях, например, на рисунке 2.

Рис.2. Соотношение частных долгов американцев к их реальным располагаемым доходам и норма сбережений.

Как хорошо видно, ситуация в американской экономике стала разительно меняться именно в начале 80-х годов прошлого века.

. Но главным показателем структурного кризиса экономики США является следующий график, рисунок 3.

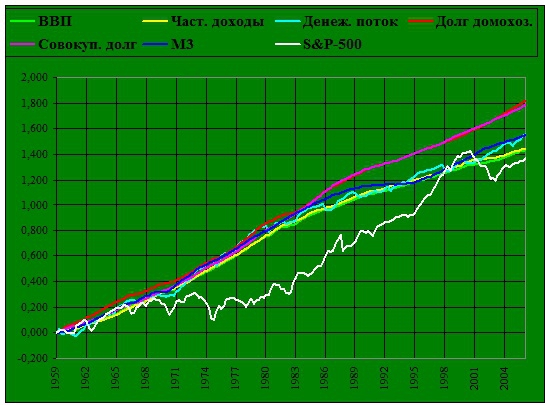

Рис.3. Динамика основных финансовых показателей экономики США в 1959-2006 гг., логарифмическая шкала, без учета влияния гедонистических индексов.

Рис.3. Динамика основных финансовых показателей экономики США в 1959-2006 гг., логарифмическая шкала, без учета влияния гедонистических индексов. В любой нормальной экономике финансовые показатели должны расти одинаково – что и наблюдалось в экономике США до начала 80-х годов. А затем индексы разбились на две группы, которые стали отделяться друг от друга с линейной скоростью на графике с логарифмической шкалой, то есть, с экспоненциальной скоростью на практике. Экономика с такими параметрами долго существовать не может – поскольку она требует постоянных дополнительных ресурсов на «покрытие» разрыва.

Оценить масштаб такой поддержки достаточно просто. Если взять ситуацию 1998 года, то разрыв, как мы видели, составлял как минимум 10% от ВВП США, то есть, на тот период, около 800 миллиардов долларов в год. Если к этому добавить рост расходов государства, а также учесть все остальные эффекты, то нужно эту цифру умножить где-то на 1.5-2. Таким образом, месячный ресурс, вбрасываемый в американскую экономику, должен был составлять на этот период 1.3-1.6 триллиона долларов в год или 110-140 миллиардов в месяц. Согласно рассуждениям Хазина растущая экономика США, даже при её относительно стабильном состоянии, будет требовать все больших вливаний ликвидности

Вполне закономерным является вопрос о том, какие последствия могут быть от того, что как минимум 10% экономики страны существует лишь за счет эмиссии? В случае ее прекращения, целенаправленного или объективного, эта часть экономики должна прекратить свое существование. Но не только она, поскольку в рамках межотраслевого баланса эта часть перераспределяет избыточный ресурс в другие сектора, которые также должны в такой ситуации погибнуть. Оценить их масштаб можно, используя коэффициент, который меняется в зависимости от типа экономики, но для нашего случая его можно примерно оценить в 2.5. Таким образом, значительная часть американской экономики, не менее 25% по оптимистическим оценкам и порядка 35% по пессимистическим, существует лишь постольку, поскольку существует эмиссионный по происхождению поток денег на ее поддержание.

За 30 лет существования этой системы резко выросли показатели доли финансовой экономики, причем масштаб финансовых пузырей и структурных диспропорций достиг таких масштабов, что экономика уже не могла их выдержать. Выражается это во многих эффектах, например в том, что экономика, в частности, рыночная ставка кредита, перестала в последнее время реагировать на изменение учетной ставки. Есть серьезные основания считать, что в американской экономике давно начался спад, называть который рецессией не совсем правильно, поскольку этот термин обычно используется для описания циклических процессов в экономике, а современная депрессия носит ярко выраженный структурный характер.

Резюмируя общие положения хазинской теории структурного кризиса экономики США, следует отметить, что основной проблемой американской экономики является наличие «избыточной» части, которая «наросла» за последние 30 лет за счет постоянного и все время увеличивающегося эмиссионного стимулирования потребительского спроса. Сегодня США не могут ни финансировать эту часть экономики, ни «закрыть» ее, поскольку она стала слишком велика. Теоретически, подобную ситуацию надо бы признать и начать прямую антикризисную политику, но это совершенно невозможно по чисто политическим причинам, поскольку такой масштаб падения самой крупной экономики мира делает абсолютно невозможным для США сохранения не только роли единственного мирового лидера, но и продолжения существования мировой финансовой системы на базе доллара и американских банков. [3]

Итак, диспропорция в структуре американской экономики, гипертрофированный финансовый сектор, втягивающий излишки капитала, надувая все новые финансовые пузыри и обесценивающий его, схлопывая эти перегретости – эта форма существования американской экономической системы и является причиной и катализатором современного финансово-экономического кризиса согласно теории кризиса М.Л. Хазина.

На данном этапе весьма интересным будет рассмотрение теории кризиса Нассима Николаса Талеба — эссеиста, математика и трейдера. Дело в том, что он не является в полном смысле слова ученым-экономистом. Однако его теория заслуживает внимания. В сферу его интересов входит эпистемология случайности, а также междисциплинарные задачи на неопределенность и знание, особенно в связи с серьёзными, трудно предсказуемыми событиями. Его взгляд на прогнозирование событий отличается от подавляющего числа учёных, экономистов, историков, политиков, бизнесменов и финансистов. Талеб утверждает, что они переоценивают возможности рациональных толкований статистики и недооценивают влияние необъяснимой случайности в этой статистике. Таким образом, Талеб продолжает долгую традицию скептицизма, который исповедовали Секст Эмпирик, Аль-Газали, Пьер Бойль, Монтень и Дэвид Юм, считавшие, что прошлое не позволяет предсказать будущее. Талеб — последователь Карла Поппера и утверждает, что теории не могут считаться доказанными и могут использоваться лишь условно (знаменитый попперовский фальсификационизм).

В настоящее время Талеб занят исследованиями в области философии случайности и роли неопределённости в обществе и науке с уклоном в философию истории и изучение роли важных случайностей (он называет их «чёрными лебедями») в определении хода истории. Важно отметить, что «чёрные лебеди» это не обязательно негативные события или катастрофы, но и случайные удачи. По его мнению, люди не замечают этих событий, считая мир систематизированной, понятной и обычной структурой. [4]

Книга, которая так и называется «Черный лебедь», увидела свет в 2007 году. Причина выбора такого термина – аналогия с историческим фактом того, что до открытия Австралии люди в старом мире считали, что все лебеди – белые, и в этой вере нет ничего удивительного, так как она полностью подтверждалась эмпирическими данными. Открытие первого чёрного лебедя было большим сюрпризом для орнитологов, но главное, по словам Талеба, в истории не это. Она иллюстрирует жёсткую ограниченность нашей способности учиться на основании опыта и хрупкость нашего знания. Одно единственное наблюдение может разрушить обобщение, основанное на миллионах наблюдений в течение тысячелетий. По Талебу» событие, которое имеет три следующих атрибута, следует называть «Черным Лебедем»:

1. Событие необычно и лежит за пределами наших ожиданий.

2. Последствия этого события крайне велики.

3. Несмотря на нерядовой характер этого события, человеческая природа заставляет нас придумать такие объяснения этому событию, что оно выглядит задним числом объяснимым и предсказуемым. [5]

Другими словами, несостоятельность современных прогнозистов Талеб называет «Платоническим заблуждением» и полагает, что оно порождает три искажения:

1. Сказительное заблуждение: постфактум событие описывается так, что не кажется беспричинным

2. Заблуждение игрока: уподобление системы случайностей игры бессистемным случайностям в жизни. Талеб считает это ошибкой современного подхода к теории вероятностей

3. Заблуждение обратной статистики: уверенность, что события в будущем предсказуемы через изучение событий в прошлом.

Н. Талеб следующим образом оценивал ситуацию в мировых финансах в 2006 году. Он считает, что глобализация создала взаимосвязанную хрупкость, уменьшив волатильность и создав видимость стабильности. «Иными словами, она создаёт Чёрных Лебедей. Мы никогда раньше не жили под угрозой глобального коллапса. Финансовые учреждения сливаются во всё меньшее число очень больших банков. Все банки взаимосвязаны. Финансовая биосфера поедается гигантскими, кровосмесительными, бюрократическими банками, и когда один из них упадёт, упадут все. Увеличивающаяся концентрация капитала в банковской среде кажется делающей финансовые кризисы менее вероятными, но когда они всё же случаются, они становятся более глобальными и наносят по нам более сильный удар. Мы перешли от диверсифицированной «биосферы» малых банков с разнообразной политикой предоставления кредитов, к более однородной среде фирм, где одна напоминает другую. Действительно, мы сейчас имеем меньше случаев банкротств, но когда они случатся,… я боюсь даже подумать об этом». [1]

Важно отметить, что, несмотря на заявления о непредсказуемости мира и событий, Талеб весьма уверенно говорит о том, что нынешняя экономическая система, основанная на кредитовании, себя изжила и должна умереть. «Долг должен уничтожить сам себя и органически исчезнуть. Я не призываю к этому, — оговаривается он. — Я просто думаю, что так произойдет. Само собой. Это позволит упростить систему. Если бы мы сейчас оказались в Вавилоне или Древней Греции, англичане и американцы стали бы рабами, потому что не могут вернуть долги. Мир, существующий в нашем сознании, разительно отличается от мира за его пределами. Большинство людей исходит из того, что живет в мире, где царит любимая экономистами и риск-менеджерами норма. Можно ожидать, что к 18 годам ребенок окажется чуть выше и тяжелее родителей, но не в 1000 раз. Но есть сферы, где возможны гигантские, экстремальные отклонения — позитивные и негативные. Если ваш отпрыск станет удачливым бизнесменом, то может оказаться богаче вас в 1000 раз, и это не предел».

В рамках своей теории Талеб выделяет две сферы:

Медиокристан – сфера относительно прогнозируемых событий, показателей с регулярными, небольшими отклонениями (например, рост, вес, потребление калорий на душу населения, доход ресторатора, аварийность на дорогах)

Экстримистан – сфера показателей с экстремальной волатильностью. (например, размеры личных состояний, уровень популярности артистов, тиражи бестселлеров, результативность работы ведущих ученых, урон от терактов, размеры корпораций, прибыли и убытки от торговли на финансовых рынках.) Именно в Экстримистане живут «черные лебеди» — непредсказуемые события, последствия которых определяют и развитие науки, и популярность музыкальных пластинок, и ход истории.

Люди в большинстве уверены, что обитают в Медиокристане. Человеческое мышление не готово к новому, зато с легкостью вписывает то, что уже произошло, в привычную, «нормальную» картину мира. Линейность мышления современного человека Талеб иллюстрирует игрой на бильярде: предсказать траекторию движения после соударения битка с первым шаром можно, но по мере их соударения со все новыми шарами траектории становятся все более сложными и менее предсказуемыми.

Что же касается причин кризиса, то Талеб объясняет крах нынешней экономической системы усложнением мира и одновременным повышением его хрупкости. Исследователь высказывает предположение о том, что может быть, еще 100, даже 30 лет назад система не была такой уязвимой. Мир стал гораздо сложнее, стало больше непредсказуемости, стремительных сделок, резких скачков цен. Этот тезис он доказывает, приводя пример с ценами на нефть. Цена нефти изменяется с $27 до $147 и обратно до $40 — и все это почти мгновенно. Предположим, чей-то бизнес – это владение одним баррелем нефти. Он сейчас стоит $147. Владельцу бизнеса необходимо занять денег. Возникает вопрос о том, сколько он может занять под залог этого барреля? И особенно, сколько он может занять под залог этого барреля, если он почти в одночасье может упасть в цене на 70-80%? Ответ на вопрос – ничего. Такая волатильная система, по мнению Н. Талеба, не может переносить такого большого объема долга.

Долг, по Талебу, возможен, когда есть обеспечивающие его активы и когда предсказуемость высока. Если же она низка, высока вероятность ошибки, потому что отклонения в сложной системе слишком резки. Он утверждает, что хрупкая финансовая система, сталкивающаяся с постоянным усложнением, в конце концов, взрывается. Мир стал интегрированным, осталась одна макроэкономическая система, которая реагирует нервно. А у устойчивых сложных систем, например в природе, есть очень четкие параметры: многообразие, сокращение излишков, предел погрешности, замедленная реакция. Сегодня же изменение цены в Нью-Йорке через две минуты уже отыгрывают в Китае. В Китае открывается фабрика, на следующий день эта новость влияет на цену нефти. Сегодня стремительное распространение информации в современном обществе способно спровоцировать набег клиентов на банк и его крах.

Т.к. в основе неустойчивости системы лежит несбалансированный механизм кредитования, то банкам нужно иметь меньше долга и больше наличных средств, финансовые инструменты надо упростить, полагает Талеб. Решение проблем состоит в сокращении излишков, избавлении от долга. Например, долг, или кредитное плечо (leverage), которым пользовались инвестбанки, инвесторы, фонды прямых инвестиций, хедж-фонды, — это ситуация, когда вы покупаете что-то за $8, вложив всего лишь $1 собственный и взяв $7 взаймы. Сокращение (deleverage) — ситуация, когда у вас есть $1, вы покупаете что-то за $0,5 и у вас остается $0,5. [2]

Таким образом, Нассим Талеб, будучи специалистом финансовой сферы, видит причины разразившегося кризиса в сложности и несбалансированности финансовой экономики, а также несостоятельности методов, техник и общего подхода к прогнозированию кризисных явлений и оценке финансовых, банковских и инвестиционных рисков.

Весьма интересно соотносятся теории Хазина и Талеба. Первый, дедуцируя, изучал общую структуру и диспропорции в экономике США, после чего и пришел к выводу о неизбежном крахе не только американской, но и мировой системы финансов. Второй же, находясь, так сказать, внутри системы, обращал внимание на накопившуюся неустойчивость, усложненность и хрупкость механизма и учитывая недальновидность большинства аналитиков, специалистов рейтинговых агентств, увещевавших в устойчивости столпов финансового сектора и отвергавших любые упоминания о «плохих долгах». Складывалась такая ситуация, при которой волатильность показателей риска повышалась со временем, что все сильнее и сильнее «раскачивало общую лодку»

Как ни странно, но эти две теории взаимно дополняют друг друга, начиная анализ как бы с разных сторон проблемы. Теория Хазина рассматривает фундаментальные экономические аспекты, показывая причины зарождения столь несбалансированного финансового сектора, тогда как теория Талеба утверждает невозможность существования такой глобализованной и сложной финансовой системы с таким уровнем рисков, их высокой волатильностью и кардинально неправильным подходом к прогнозированию и определению вероятности события, который основывается на том, что «будущее абсолютно полно предопределяется прошлым». Это не так. Часто вероятность наступления какого-либо события в будущем никак не зависит от прошлых событий. Именно тогда и возникают «черные лебеди».

Использованные источники:

1. Талеб Нассим. Черный лебедь. Под знаком непредсказуемости (The Black Swan: The Impact of the Highly Improbable). М: Колибри. 2009. 528 с.

2. Талеб Нассим. Песня Черного Лебедя. Интервью газете «Ведомости» 19.03.2009. URL: www.nassimtaleb.ru

3. Хазин М. Теория кризиса. Доклад на конференции в г.Модена, Италия, 9 июля 2008 года. URL: www.worldcrisis.ru/files/473153/Теория_кризиса.doc

4. Википедия – свободная энциклопедия. URL: ru.wikipedia.org/wiki/Нассим_Николас_Талеб#.D0.9F.D1.80.D0.B5.D0.B4.D1.83.D0.BF.D1.80.D0.B5.D0.B6.D0.B4.D0.B5.D0.BD.D0.B8.D0.B5_.D0.BE_.D0.93.D0.BB.D0.BE.D0.B1.D0.B0.D0.BB.D1.8C.D0.BD.D0.BE.D0.BC_.D0.B1.D0.B0.D0.BD.D0.BA.D0.BE.D0.B2.D1.81.D0.BA.D0.BE.D0.BC_.D0.BA.D1.80.D0.B8.D0.B7.D0.B8.D1.81.D0.B5

5. Литературный портал Проза.ру. URL: proza.ru/2008/03/08/492

Гипотеза финансовой нестабильности Х. Мински

(думаю Вам будет интересно).

Даже если подавить улыбку и отвлечься от фигуры Хазина, не оставляет ощущение совсем уж «советской» традиции. Имеется в виду отсутствие минимального критицизма автора в части достоверности изложенного, ремарок, обозначающих границы цитирования позиций, одним словом, соитие с представляемым материалом. То есть, вполне газетный стиль. Для приличной аспирантуры — откровенная халтура.

Обращаю внимание, что критикую статью, а не персоналию автора.

Вместо Хазина я бы предложил кого-нибудь минимально вменяемого, например David Roche, он в своей (с соавтором) книге прекрасно предсказал кризис и его причины, только без привлечения «нечистой силы».

Что касается «морального права критиковать теорЕтические выкладки ученых», то наука и жива до тех пор, пока желторотая молодежь не перестаёт покушаться на мнение, показавшееся сомнительным. Когда же появляются безусловные untouchables, наука (и не только) заканчивается и случается очередной СССР.

Желаю всяческих успехов и вдумчивого отношения к подобной ахинее — хазинопетрики были, есть и будут всегда.

Но Хазин, доморощенный специалист по кризисам, везде видит кризисы, как и Талеб.

Когда у тебя в руках молоток — всё вокруг кажется гвоздем.

Крах — ну это вообще смешно.

Из-за того, что в каком-то компьютере слишком много циферок в базу забито США перестанут делать микропроцессоры, электромобили, шаттлы, спутники, ПО, нефть добывать и газ?

Нет конечно, в крайнем случае базу сотрут и заведут новую.