SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. RussianMacro

Первый звоночек...

- 04 декабря 2018, 17:15

- |

В октябре и ноябре я провёл пару семинаров на тему прогнозирования бизнес-циклов. Я рассказывал и показывал набор ключевых индикаторов, которые с высокой вероятностью предсказали все предыдущие кризисы в экономике США. Одним из таких индикаторов является форма кривой доходности UST. Как только она приобретает инвертированный вид, жди неприятностей. Я об этом писал и в канале https://t.me/russianmacro/3791.

Вчера произошло историческое событие. Кривая доходности UST приобрела инвертированный вид на участке 3-5 лет. Доходность 5-летних бумаг опустилась примерно на 1 бп ниже доходности 3-летних облигаций. Произошло это впервые за 11.5 лет. Можно ли это рассматривать как сигнал надвигающихся неприятностей?

Как показывают приведённые графики, поведение этого спрэда всё-таки не столь показательное, как спрэда между 10-летними и 2-летними бумагами.

• Перед кризисом 2007-09гг этот спрэд первый раз стал отрицательным ровно за 2 года до начала рецессии; к началу рецессии yield curve на этом участке приобрела нормальный вид

• Перед кризисом 1990г спрэд становился отрицательным за 3 года до его начала; устойчиво вошёл в отрицательную область за полтора года до начала рецессии

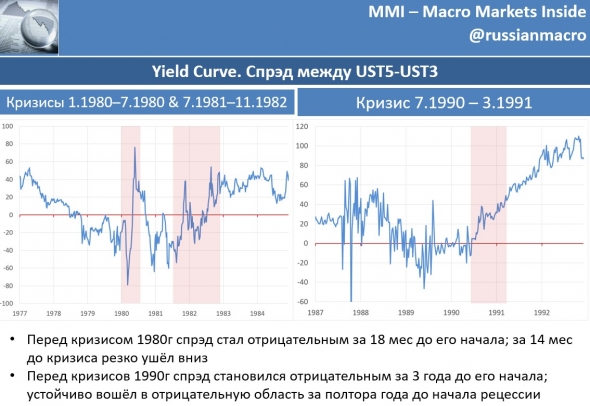

• Перед кризисом 1980г спрэд стал отрицательным за 18 мес до его начала; за 14 мес до кризиса резко ушёл вниз

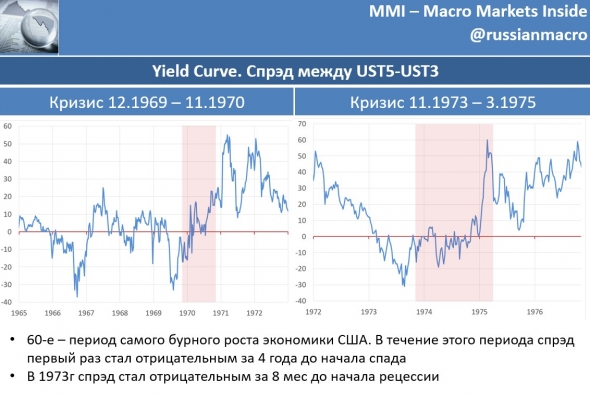

• В 1973г спрэд стал отрицательным за 8 мес до начала рецессии

• 60-е – период самого бурного роста экономики США. В течение этого периода спрэд первый раз стал отрицательным за 4 года до начала спада

На мой взгляд, предиктивные свойства этого спрэда не столь очевидны, как в случае UST10-UST2. Да и экономического смысла в этой инвертированности меньше. Ведь почему снижение долгосрочных ставок на фоне текущего блестящего состояния экономики может служить предвестником кризиса? Длинные ставки – это баланс инвестиций и сбережений. Если длинные ставки идут вниз, значит ослабевает спрос на инвестиционные ресурсы. Бизнес перестаёт видеть возможности для эффективных инвестпроектов (либо из-за резко возрастающих в поздней фазе цикла костов, либо из-за увеличивающихся по тем или иным причинам рисков), а держатели сбережений продолжают предлагать длинные деньги, способствуя ещё большему надуванию пузырей, которые и без того в этой фазе цикла выглядят уже внушительными. Это весьма упрощённое объяснение, не претендующее на академичность. Так вот, для спрэда 10-2 оно подходит, а для спрэда 5-3 – не совсем. 5-летние деньги – это не совсем то, что называется длинными инвестиционными ресурсами. Поэтому, на мой взгляд, экономического смысла в инвертированности среднего участка кривой не так много. Продолжаем следить за спрэдом 10-2. Он вчера также очень резко сократился и составляет сейчас около 14 бп, хотя предыдущие 2-3 месяца стоял на уровне 24-26

Вчера произошло историческое событие. Кривая доходности UST приобрела инвертированный вид на участке 3-5 лет. Доходность 5-летних бумаг опустилась примерно на 1 бп ниже доходности 3-летних облигаций. Произошло это впервые за 11.5 лет. Можно ли это рассматривать как сигнал надвигающихся неприятностей?

Как показывают приведённые графики, поведение этого спрэда всё-таки не столь показательное, как спрэда между 10-летними и 2-летними бумагами.

• Перед кризисом 2007-09гг этот спрэд первый раз стал отрицательным ровно за 2 года до начала рецессии; к началу рецессии yield curve на этом участке приобрела нормальный вид

• Перед кризисом 1990г спрэд становился отрицательным за 3 года до его начала; устойчиво вошёл в отрицательную область за полтора года до начала рецессии

• Перед кризисом 1980г спрэд стал отрицательным за 18 мес до его начала; за 14 мес до кризиса резко ушёл вниз

• В 1973г спрэд стал отрицательным за 8 мес до начала рецессии

• 60-е – период самого бурного роста экономики США. В течение этого периода спрэд первый раз стал отрицательным за 4 года до начала спада

На мой взгляд, предиктивные свойства этого спрэда не столь очевидны, как в случае UST10-UST2. Да и экономического смысла в этой инвертированности меньше. Ведь почему снижение долгосрочных ставок на фоне текущего блестящего состояния экономики может служить предвестником кризиса? Длинные ставки – это баланс инвестиций и сбережений. Если длинные ставки идут вниз, значит ослабевает спрос на инвестиционные ресурсы. Бизнес перестаёт видеть возможности для эффективных инвестпроектов (либо из-за резко возрастающих в поздней фазе цикла костов, либо из-за увеличивающихся по тем или иным причинам рисков), а держатели сбережений продолжают предлагать длинные деньги, способствуя ещё большему надуванию пузырей, которые и без того в этой фазе цикла выглядят уже внушительными. Это весьма упрощённое объяснение, не претендующее на академичность. Так вот, для спрэда 10-2 оно подходит, а для спрэда 5-3 – не совсем. 5-летние деньги – это не совсем то, что называется длинными инвестиционными ресурсами. Поэтому, на мой взгляд, экономического смысла в инвертированности среднего участка кривой не так много. Продолжаем следить за спрэдом 10-2. Он вчера также очень резко сократился и составляет сейчас около 14 бп, хотя предыдущие 2-3 месяца стоял на уровне 24-26

теги блога Russian Macro

- CDS

- EM

- Emerging Markets

- fomc

- FX

- Libor-OIS

- Rusal

- S&P 1500

- S&P500 фьючерс

- The Economist

- treasuries

- UST

- X5 Retail Group

- Yield Curve

- акции

- Алроса

- Аргентина

- Банк России

- банки

- Бизнес-цикл

- Бразилия

- бюджет

- валютные резервы

- ввп

- Газпром

- ГМК НорНикель

- девальвация рубля

- дефицит бюджета

- дефляция

- дефолт 1998

- дивиденды

- доверие потребителей

- Доллар

- Доллар рубль

- евробонды

- евробонды России

- зарплата

- Индекс Биг Мака

- инфляционные ожидания

- инфляция

- Китай

- ключевая ставка

- Коррекция

- кризис

- лента

- Магнит

- медвежий рынок

- металлурги

- мировая экономика

- налоги

- НДС

- Нефть

- НЛМК

- облигации

- ОФЗ

- ОФЗ облигации

- прибыль

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- развивающиеся рынки

- развивающиеся экономики

- Реальные доходы населения

- резервы

- рейтинг S&P

- рейтинг президента

- рецессия

- рождественское ралли

- Росстат

- рубль

- Русал

- рынки

- рынки в мае

- рынок

- санкции

- сбербанк

- Сбербанк шорт

- Северсталь

- ставка

- ставка ЦБ

- ставки

- статистика

- Трамп

- Турция

- фондовый рынок сша

- ФРС

- футбол

- Центробанк

- шорт

- экономика

- экономика России

- экономический рост

- экспортеры

Ты скажи проще, родной, когда кризис? А то я до пенсии не дотяну…

Спасибо Кирилл!

Всегда приятно почитать тебя на смартлабе!

что там cpi и gold?