SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Wright_king

Нефть. Огромный обзор деятельности компании Газпром нефть.

- 06 января 2019, 21:58

- |

Всем снова хай.

Тем кто ждал моего воскресного поста — хай вдвойне.

Еще раз С Новым Годом!

Из последних новостей:

1) Саудовская Аравия снижает экспорт нефти — распродажа «продукции» по бросовым ценам с заметными скидками подходит к концу.

ОПЕК+ специально оттягивала начало соглашения, чтобы максимально продавать излишки. Зафиксирован рост добычи в Ираке, Сирии, Нигерии. Да и Россия качала весь декабрь без остановок.

https://oilprice.com/Energy/Oil-Prices/Oil-Prices-Rise-As-Saudi-Oil-Exports-Plummet.html

2) Обвалились фьючерсы на газ.

3) Франция прододжает бастовать даже в праздники. РТ пишет, что полиция разогала манифестантов, которые заблокировали НЕФТЯНОЙ ТЕРМИНАЛ!

4) В целом ситуация номализуется, появляется много противоречивой информации — и это уже позитив. Другое дело, когда льется один сплошной негатив — как перед ним устоять? — Да, никак.Так что есть некоторая надежда на 60 по Brent.

Кстати интересно — а Urals так и отгружали по «предновогодним ценам»?? Так как цена замерла, и стоит уже 7 дней. Только не говорите, что отгрузка нефти на новогодние праздники «закрылась».

Ок. Новый Год стартовал — и на этом канале мы будем продолжать пытаться разбираться в нефтегазовой индустрии.

То есть в блоге я буду разбирать именно компании и акции этих компаний. Разумеется перспективы отрасли и отдельных эмитентов.

Некие обзоры вы уже читали, я пробежался и по российским нефтяникам, и по зарубежным. Даже написал отдельную статью про Sinopec.

Многие люди любят покупать акции — по принципу эники-беники-ели-вареники. Да практически каждый наверно начинал вкладывать деньги — в «дивиденды», в «бренд», в «громкие проекты», в «достижения», в «ролики на России 1». Выберите свой вариант. Это первая стадия инвестирования!

Но давайте будем себя представлять инвестором — европейцем. Например у нас имеется мильен ЕВРО-долларов. И мы бы хотели вложить часть (допустим 25%) этих денег в нефтегазовые компании разумеется разбив по частям. СПИСОК компаний очень большой!!! ОКОЛО 100 компаний работает в индустрии и торгуется на международных биржах! Так же будем отталкиваться от возможности заработать в валюте.

Все же, кто бы что ни говорил — а на рынке достаточно товаров, которые подорожали от «плавающего курса рубля». Поэтому давайте копать. Что в этом плохого = знать ЧТО МЫ ПОКУПАЕМ!??

Я не призываю инвесторов к ОБЯЗАТЕЛЬНОМУ владению акциями нефтегазовых компаний, неважно российских или американских или голландских или немецких.

Я сам разбираюсь, и своими «разборами полетов» хочу поделиться с аудиторией.

Сегодня у нас в гостях компания, которая уже планирует стать «международным бенчмарком(эталоном) в нефтегазовой отрасли и войти в топ-10 компаний мира» — ПАО«Газпром нефть».https://www.gazprom-neft.ru/

Если вы не планируете покупать акции, облигации данной компании — можете уже и не читать больше.

Казалось, а чего тут писать — free float акций на биржах всего 4%.

https://www.gazprom-neft.ru/company/at-a-glance/

Ок, тогда давайте посмотрим структуру акционеров Газпрома.

Капитализация ГПН уже приближается к капитализации Газпрома...

И вот уже интереснее, грубо говоря 50% акций в свободном плавании. Разумеется я уже ни раз слышал, что государственным компаниям на частных акционеров и инвесторов (миноритариев) наплевать. И эти компании действуют в первую очередь в интересах государства. То есть главная задача государственных компаний — рост ВВП страны, новые рабочие места, рост благосостояния граждан, выплата налогов и дивидендов в региональный/федеральный бюджет.

Так что смысл изучения данной компании разумеется есть. Так как 1) это один из активов Газпрома. 2) Несмотря на низкий фри флоат акций ГПН — их можно купить и очень даже легко на ММВБ или Лондонской бирже например на несколько миллионов рублей. 3) Дивиденды компаний. 4) Динамика российской индустрии по добыче нефти.

Разумеется немного обсудим главного менеджера компании. Александр Дюков

https://ru.wikipedia.org/wiki/Дюков,_Александр_Валерьевич

Образование — морской инженер гидро-механик. МБА он так же закончил Питерский.Как совпало — одна из главных проблем Приразломной — гидропривод буровой. Можно было целую докторскую написать. :) Уже давно была статья о том, что Дюков владелец акций Сибура. http://www.forbes.ru/milliardery/332667-kak-popast-iz-menedzherov-v-spisok-forbes

4% очень некислый пакет. Учитывая, что долларовая капитализация Сибура увеличилась минимум в 2 раза со времен «ухода» менеджера. А если рассматривать планы выхода СИБУРа на IPO = в 4 раза.

Ничего плохого про него разумеется я говорить не буду, менеджер и менеджер. Пытается, старается, хорошо выглядит, умеет грамотно говорить, постоянно чему-то учится. Так же владеет около 250 тыс акций Газпром нефти.

Совет директоров исходя из отчетов компании так же акции не покупает. Сам Дюков говорил, что это связано с отсутствием опционов и низким фри-флоатом. Но это разумеется так себе высказывание — купить к примеру 10-20 тыс акций может любой директор в рабочие часы бирж, как например, делают в других компаниях.

Итак, финансовая отчетность — какой-то бесконечный рост всего. 10 лет компания «локомотивит» на просторах России и даже пробует свои силы за рубежом.

2009 год- Выручка- 641,378 млрд рублей

Прибыль — 95,994 млрд рублей

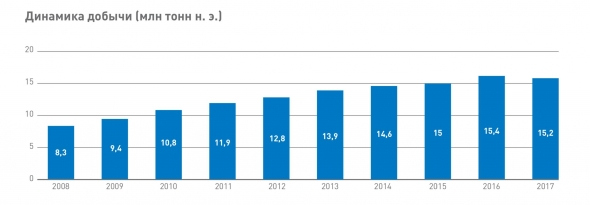

Добыча — 32,4 млн тонн нефтяного эквивалента

2012 год - Выручка — 1230,266 млрд рублей,

Прибыль — 176,296 млрд рублей

Добыча — 40,3 млн тонн нефтяного эквивалента

2013 год — Выручка — 1267,603 млрд рублей

Прибыль — 177,917 млрд рублей.

Добыча — 62,2 млн тонн нефтяного эквивалента

2014 год- Выручка — 1408,238 млрд рублей

Прибыль — 122,093 млрд рублей.

Добыча — 66,2 млн тонн нефтяного эквивалента

2015 год- Выручка — 1467,943 млрд рублей

Прибыль — 109,661 млрд рублей.

Добыча — 79,7 млн тонн нефтяного эквивалента

2016 год- Выручка — 1545,608 млрд рублей

Прибыль — 200,179 млрд рублей.

Добыча — 86,2 млн тонн нефтяного эквивалента

2017 год- Выручка — 1857,931 млрд рублей

Прибыль — 253,276 млрд рублей.

Добыча — 89,75 млн тонн нефтяного эквивалента

Одной таблицей -

Планы 2025 -добыча 100 млн тонн нефтяного эквивалента в год

Лично я смотря финансовые отчеты — не особо доверяю цифрам! Куда важнее как компания реализует проекты. Так что давайте лучше изучим основные проекты компании.

Старые проекты:

1) Приобское месторождение.Вообще странно, что в годовых отчетах компания перестала писать об этом мега-активе.

Есть ведь такая классная компания Газпромнефть-Хантос https://ru.wikipedia.org/wiki/Газпромнефть-Хантос, которая трудится на данном месторождении.

Вообще забавно, но если в отчетах за 2012 год — еще есть хоть какое-то упоминание про Приобское месторождение, которое дает около 15% всей добычи компании, то в 2017 — нет ни одного слова про данный актив.Добыча на приобке — связана с постоянными гидроразрывами пластов, так же с бурением горизонтальных скважин. В целом это наверно самая действительно качественно выращенная «дойная корова».

2) Ноябрьск-нефтегаз. Еще одна прикормленная «корова». Средняя добыча 10 млн тонн нефти. Но так как предприятие уже не молодое, все больше и больше требуется КРС (кап ремонт фонда скважин). Так же идет активная нарезка боковых стволов скважин. Все это называется «поздний этап разработки» месторождений.

3) Газпромнефть-Оренбург.

https://neftegaz.ru/news/view/176519-O-tom-kak-Gazprom-neft-trudnuyu-neft-dobyvaet.-Na-primere-Gazpromneft-Orenburga

4% добычи нефти для компании. Еще один стареющий актив. Около 3 млн тонн/год нефти. Предприятие проводит программу повышения КИН (коэфф извлечения нефти).

Все это в целом не относится к новому менеджеру компании. Это скорее заслуги губкинца Александра Рязанова.

https://www.gazprom-neft.ru/press-center/news/1880/

https://ru.wikipedia.org/wiki/Рязанов,_Александр_Николаевич

Ну а теперь давайте уже перейдем к многолетним проектам нового менеджмента. -

1) Приразломная. С 2006 года, запуск 2014.

Есть анекдот — А вы знаете, что в Санкт-Петербургском государственном морском техническом университете (Ленинградском кораблестроительном институте) диплом об окончании теперь выдают через 8 лет. :)

Или — Приходит менеджер устраиваться на новую работу, ну и в его резюме числится проект МЛСП «Приразломная». И вот он рассказывает своему потенциальному боссу о достижениях и в завершении козыряет мол, предложенный новый проект — плевое дело, ведь он строил Приразломную. На что получает ответ — Нам не надо Приразломную, нам нужно БЫСТРО.

Добыча — в 2015

Добыча — в 2016, 2017 годах

При этом ЗАМЕТЬТЕ!!! Каждый раз СНИЖАЕТСЯ планируемый ПИК ДОБЫЧИ (полка)!!! Сначала нам говорили про 9 млн тонн /год, потом 6 млн тонн/год, теперь уже на сайте 5 млн тонн/год.

Так же каждый год платформа проходит новую стадию тех.ПЕРЕВООРУЖЕНИЯ.

Так было в 2016 году — https://allpetro.ru/omskneftehimproekt-nachal-rabotu-po-modernizatsii-platformy-prirazlomnaya/

http://нд29.рф/?p=122318

В 2017 году — https://nangs.org/news/technologies/gazprom-neft-nachala-tekhperevooruzhenie-na-prirazlomnom

При этом проект приостанавливал добычу нефти в 2017 году на целых 3 месяца. http://nao24.ru/ekonomika/1588-prirazlomnaya-priostanovila-dobychu-nefti-na-tri-mesyaca.html

и в 2018 году запланирован новый этап реконструкций-модернизаций. Давайте поговорим о продукции -

На Приразломной добывают не очень прямо таки супер качественную нефть ARCO — для подобной нефти нужна глубокая переработка. Это высокорернистая, битуминозная, парафинистая нефть. Нефть грузят прямо на танкеры с платформы. Что во-первых говорит об отсутствии УПН (установки подготовки нефти) на платформе. Во-вторых такая нефть будет иметь дисконт к стоимости Urals. Судя по удвоению содержания серы и ценам подобных нефтей в Иране, Египте и США — дисконт минимум 10%.

https://www.banki.ru/wikibank/neft_marki_arco/

На проекте трудится около 700 человек из них 200 человек — непосредственно на платформе. Кто бывал в Арктике, знает, что средняя зарплата сотрудников 100-150 тыс рублей/мес. А это — миллиард только на заработную плату.

Инвестиции — сама компания не пишет сколько потратила на проект. Но по разным источником от 90 до 200 млр рублей. Плюс компания заявляла, что ежегодные вложения на содержание проекта — 11 млрд рублей/год.

Так же у проекта куча льгот и невыплат в региональные и федеральные бюджеты. http://shelf.gazprom-neft.ru/press-center/interview/20947/ вот тут например есть описание. Помимо этого экспортная пошлина снижена и имеется нулевая ставка НДПИ.

Разумеется не всё, что показал данный проект — МИНУС. Есть положительные стороны: Во-первых освоение Северного морского пути. Строительство новых ледостойких танкеров и ледоколов. Так же реализации действительного сложного удаленного от основной инфраструктуры проекта. Так что когда проект показывают по телевизору на России1 = повод гордиться все же имеется. Так же это создание рабочих мест, поддержание российской промышленности и кораблестроения (Санкт-Петербургской ОСК). Что касается окупаемости проекта — до тех пор пока цены на нефть ниже 80, и проект не вышел (все еще!!! спустя 4 года ввода в эксплуатацию) на полку добычи — говорить об окупаемости проекта крайне затруднительно. Есть мнение, что проект неокупится НИКОГДА.

2) НПЗ + АЗСВот где казалось бы можно заработать ?! Не правда ли !

https://autotraveler.ru/russia/dinamika-izmenenija-cen-na-benzin-v-rossii.html#.XDCrRvZuIeE

Минус номер 1) Цены в Евро вернулись на уровень 2012 года. 2) Цены в рублях выросли почти в 2 раза. Почему минус? Это же казалось бы отличный плюс.

Ответ думаю будет простым — нет мощного роста продаж автомобилей в России. Правда его типа ожидают.

http://auto-times.ru/articles/auto/pwc_analiz_avtomobilnogo_rynka_rossii/Хотя есть некоторое восстановление

https://www.vedomosti.ru/auto/articles/2018/01/15/747745-prodazhi-avtomobilei-virosli

Так же не впечатляет демография страны… И перспективы.

Рост потребления топлива в России практически отсутствует.

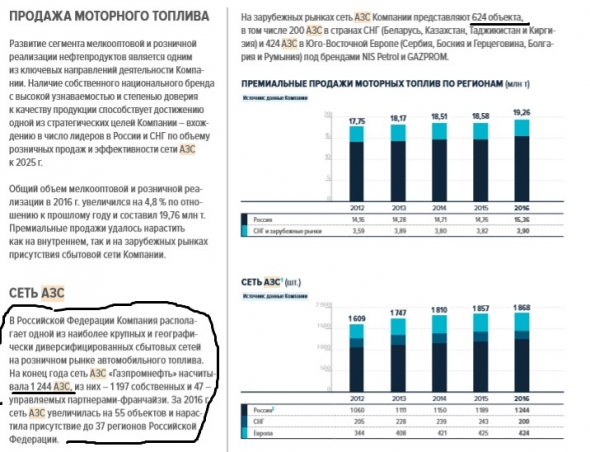

При этом давайте отсмотрим проделанную работу компании в этой сфере, начиная в 2012 года:

Сеть АЗС в 2012 -1609Далее смотрим по динамике, и тут происходят какие-то ФОКУСЫ, которые настораживают.

2013-2014 - 1747 и 1810 соотвественно.

2016 — 1900

2017 — 1650 или 1443??? где правда.

Ой. да и кто эти заправки то считает — это ж легкий бизнес, год работает, потом не работает )))…Ну-ну.

Еще немного картинок Масел -

Made in Italy ???

Нам в каждом отчете говорят о неслыханных ростах — а когда показывают графики, все ни шатко ни валко. Никаких мега прорывов нет.

Модернизация Омского НПЗ, Московского НПЗ. 2008-2018.

С 2008 года эти заводы проходят постоянную модернизацию. Сначала это был стандарт ЕВРО4, пока модернизировали появился ЕВРО5, потом ЕВРО6.

При этом случались неприятности и пожары на ОНПЗ в 2016 -

https://www.interfax.ru/russia/528265МНПЗ в 2018 -http://rupec.ru/news/39501/

Нам говорили, что все починят в декабре 2018 года, но новостей, что все снова заработало не было.Разумеется, не буду акцентировать на авариях, на амерских НПЗ аварии случаются куда чаще..

НПЗ Сербия — NIS (ГПН основной холдер, 56% акций). Сколько там было в 2014 — 2,6 млн тонн...

https://en.wikipedia.org/wiki/Naftna_Industrija_Srbije

NIS — это в целом не только НПЗ, но и целая компания, с добывающими и перерабатывающими активами, а так же розницей АЗС. Капитализация 2 млрд $.официальный сайт — https://www.nis.eu/en/about-us/our-business/crude-refiningотчет за 2017 — https://www.nis.eu/en/wp-content/uploads/sites/3/2018/05/EN-za-web.pdf

Финансовый отчет — так же не вселяет радости… Все только ухудшается, несмотря на казалось бы проведенную программу модернизации на около 500 млн Евро + плюс 400 млн Евро за покупку самого пакета акций на еще. Итого миллиард ЕВРОв!

https://bcs-express.ru/novosti-i-analitika/gazprom-neft-nakonec-kupila-nis

Мозырский НПЗ — Беларусь. Принадлежит частично Славнефть 42%, которую в свою очередь контролирует Газпром нефть.

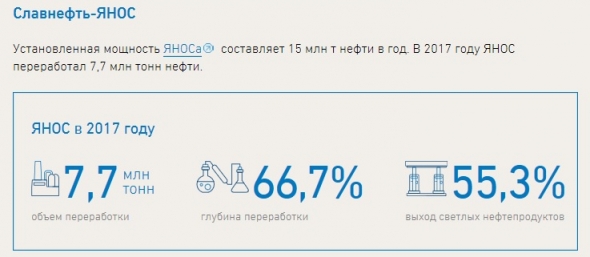

НПЗ Славнефть-ЯНОС.

https://www.gazprom-neft.ru/company/business/oil-refining/third-party-refining/https://www.vedomosti.ru/companies/slavneft

Славнефть вообще какая-то мутная компания, не платит дивиденды давным давно.

http://www.slavneft.ru/shareholder/dividends/

3) Бадра, Ирак. С 2010 года.Доля Газпром нефти — 30%. Оператор проекта.

https://ru.wikipedia.org/wiki/Месторождение_БадраДобыча ГПН-500 тыс тонн/год.

Инвестиции — 2 млрд $*30% = примерно 700 млн баксов.

https://www.vedomosti.ru/newspaper/articles/2014/11/20/u-gazprom-nefti-badra-dorozhaet

В 2014 году уже пошла первая нефть. Что говорит о другой скорости строительства в рамках иностранных проектов. Все знают — жестокие зарубежные контракты. Месяц опозданий — штрафы, пенальти итд.

Нефть Basra Light (плотность — 30,5° API, содержание серы — 2,9%). Качество нефти не супер — для продажи нужна была хорошая подготвка, доведение до товарной нефти. Ирак славится тяжелым бурением и сложной структурой нефти. Цены на Иракскую нефти на 10-15% ниже Брент.

Далее был построен ЦПС (с УПН) и УКПГ для подготовки газа (ПНГ) на Электростанцию.В целом проект выходит на неплохую рентабельность.

4) Мессояха (Мессояханефтегаз). С 2010 года проект.

Суммарные инвестиции — 300 млрд рублей (на все стадии проекта).Это СП 50/50 с Роснефтью.

Добыто в 2017 — 3,1 млн тонн / делим пополам = 1,55 млн тонн нефти для Газпромнефти. Это скажу так себе показатель...

Выход на полку в 5 млн тонн при таких инвестициях это разумеется не сказать, что лакомый кусок.К примеру Ванкор — 25 млн тонн/год. При тех же инвестициях...

https://rb.ru/article/obem-investitsiy-v-vankorskiy-proekt-sostavit-65-mlrd/3587277.html

Назвать проект на данный момент прибыльным — нельзя! Он убыточен.

Проект достаточно непростой, полностью был построен с нуля, предполагает очередную трудную нефть, глубокое бурение, гидроразрывы пластов итд. Это вечная мерзлота, все на сваях, летом на машине не добраться, большую часть оборудования завозили/завозят вертолетами.«Нефть Мессояхи плотная и вязкая, отличается большим содержанием смол и малым количеством лёгких углеводородов. За счёт этого она больше подходит для химической промышленности, чем для изготовления бензина. Важное преимущество мессояхской нефти – отсутствие серы, что повышает ее качество и сокращает процесс подготовки. ».

http://mesng.ru/press-center/smi-o-nas/yamalskiy_meridian_vtssoyaha_neft_arktiki/При этом еще только начала добыча, а уже изучают методы увеличения нефтеотдачи пластов с использованием полимеров.

http://mesng.ru/press-center/novosti/Polimeri_VMLY/Месторождение льготируемое. Налоги не платит.

5) Новопортовское. С 2006 года проект.

750 млрд рублей инвестиции!!

https://www.vedomosti.ru/business/news/2018/06/09/772380-gazprom-novaportДобыча — 6 млн тонн нефти. Планка — 8 млн/тонн.

Новый сорт нефти, получивший название Novy Port, относится к категории легких с низким содержанием серы (около 0,1 %) — хоть какой-то плюс.Все это говорит лишь об одном. Нефти на новых месторождениях все меньше, добыча все труднее, КАПЕКСы и ОПЕКСы становятся неподъемными.Построить терминал для 6 млн тонн нефти — это очень смелое решение. А учитывая что цены давненько не 120 баксов за баррель. — ПРОЕКТ НЕОКУПАЕМЫЙ.

Месторождение льготируемое до 2019 года, налоги не платит. https://www.kommersant.ru/doc/3542454Зато картинки красивые.

6) Инвестиции в лицензии, или Запасы. Это уже десятки миллиардов рублей.

Каждый год компания набирает новые лицензии, вкладывает деньги в геологоразведку.

Список -

Долгинское (морское). Шельф Печорского моря.

Куюмба (Красноярский край).

Чонский (Иркутская область).

Нептун, Тритон (морские). Сахалин, Охотское море.

Печора (морское).

Чукотка (морское).

Кто все это будет разрабатывать и когда — большой вопрос… Учитывая неторопливость работы компании, может к 2030 году ?Запасы — Разрабатываемые увеличились на 30%, а долги компании на 600%. При этом сложность добычи только растет.

7) Баженовская свита.

Мечты о массовом МГРП, тысячах скважин, сланцевая добыча — пока что остаются мечтами. Технологий, флота ГРП, инфраструктуры не имеется.Добыча сегодня меньше 1 млн тонн/год. Вложения разумеется пока так же чисто символические.

https://tass.ru/ekonomika/4547064 Резюмируя — долги компании. Рост с 2012 года в 6 раз. А Капитализация в 2 раза. Назвать это верхом эффективности — нельзя.

Долги в 2012 -

Долги в 2014 -

Долги в 2017 -

Или одним графиком:

ИТОГ: Минусы-

1) Доверять отчетам компании на 100% нельзя. Слишком свиду все прекрасно — и рост добычи, и рост переработки, и рост продаж и рост запасов.

2) Акции на все отчеты практически не реагировали. Зато очень хорошо отреагировали на новость о продаже 50% доли Газпромнефть-Восток для РФПИ и арабского фонда.

То есть — имеются подозрения на спекулятивный, нежели фундаментальный рост акций и капитализации компании.

3) У компании растут CAPEX и OPEX.

4)Долги

5) Несвоевременный запуск месторождений — постоянное затягивание сроков. Итог — запуски новых мощностей при ценах на нефть в 30-40-50-60-70 долларов за бочку.

6) Трудноизвлекаемые запасы, новые лицензии если сравнивать с прошлыми проектами потребуют еще 1 трл рублей!!!

7) Госуправление от Газпрома.

8) Вложения денег компании в стадион Газпром-арена и Лахта центр. http://www.gazeta.spb.ru/2058038-0/. Вкладывать должны частные инвесторы, а не государственные компании.

9) Слабый выход компании за рубеж. NIS и Badra не являются флагманскими проектами компании.

10) У компании много непрофильных активов- бурение, транспортировка, сервис, продажи, строительство. Любое ухудшение инфраструктуры -может сказаться на операционке компании.

11) Есть тревога, что компания не справится с долговой нагрузкой, снизится годовая прибыль!!! и будет отмена дивидендов и резкое падение котировок акций.

Плюсы — 1) рост дивидендов.

2)Рост стоимости акций по факту.

3) Несмотря на трудности проекты компании реализуются, пусть и с отставанием.

4) Рост добычи нефти, несмотря на кризисы, падения мировых цен на энергоносители.

5) Выполнена модернизация переработки.

6) Компания старается максимально освещать события в соц.сетях.

7) Открытие новых дистрибьюторских точек по прожажам масел в СНГ (Грузия, Армения, Казасхтан, Беларусь, Туркмения итд).

8) Огромный ребрендинг компании.

9) Возможность продажи доли (акций) от главного держателя — Газпрома, другим частным акционерам, желательно зарубежным, у которых имеются технологии.

10) Опыт в строительстве в Арктике.

11) Пожалуй главный плюс — гос. лоббирование! Заметно, как государство и некоторые важные в России люди последнее время подыгрывают, помогают компании. Хотя возможно, это лишь мое предположение.

Думаю иметь долю 3-4% в портфеле — имеет смысл. Так же вкупэ к топливной карте — баллы+дивиденды = возмещение от роста цен на топливо.

В публикации использовались только открытые источники информации, так же отчеты компании, которые лежат в открытом доступе.

Данная публикация не является идеей инвестирования, и никакой ответственности за собой не несет. Публикация является обзорной с некоторыми личными выводами.

Обещаю, в следующие выходные выпустить обзор на иностранную нефтяную компанию. Вы так же можете писать в личку — обзор какой нефтегазовой компании вы бы хотели почитать.

Всем пока. С наступающим Рождеством.

теги блога Алекс Убилава

- bitcoin

- BP

- Brent

- CANADA

- chevron

- ConocoPhilips

- Exxon Mobil

- ExxonMobil

- exxonmobil corp

- Ford Motor Co

- GE

- Schlumberger

- Shell

- sinopec

- tinkoff

- Total

- urals

- USA

- WTI

- X5 Retail Group

- акции

- алроса

- быки "поднимают" голову

- газпром

- Газпромнефть

- детский мир

- дивиденды

- доллар

- Доллар рубль

- иис

- инвестиции

- инвестор

- короткая позиция

- кризис

- лукойл

- маржинальное кредитование

- медвежий рынок

- ммвб

- ммк

- мобильный пост

- МосБиржа

- нефтегаз

- Нефть

- нефть Brent

- нлмк

- Новатэк

- плечо

- Покупай дёшево

- риск менеджмент

- Роснефть

- Россия

- Саудовская Аравия

- Северсталь

- татнефть

- Татнефть преф

- тинькофф

- Трамп

- Х5 Retail Group

- шорт

- яндекс

Плюс надо учитывать, что наши нефтяники очень сильно перекуплены. Все они торгуются на уровнях, на которых были при ценах на нефть «за 70». Поэтому, если нефть резко не отрастет, покупать их акции сейчас смысла никакого не имеет.

Правда нефть может пойти и в рост, причем в очень сильный в случае увеличения инфляционных ожиданий по доллару. Тогда даже 100 долларов за бочку будет только началом длинного тренда на лет 7-10.

Про BP было бы интересно.

Укрепилось мнение, что покупать акции ГПН не стоит, даже на несколько %% от портфеля. Уж лучше добавить Лукойла.

ГПН покупать стоит, но лично я жду в районе 250 для больших закупок. Перспективы у компании большие, вот только для акционеров маленький фри флоат большая угроза.

Всем удачи!

Нефтянка сложная тема, в перспективе маячит конфронтация с электромобилями.

А пока канистра с бензином — самый ёмкий мобильный источник энергии ^_^