Блог им. andreihohrin

Русские облигации обыгрывают инфляцию рубля

- 19 февраля 2019, 07:01

- |

#долгиденьги

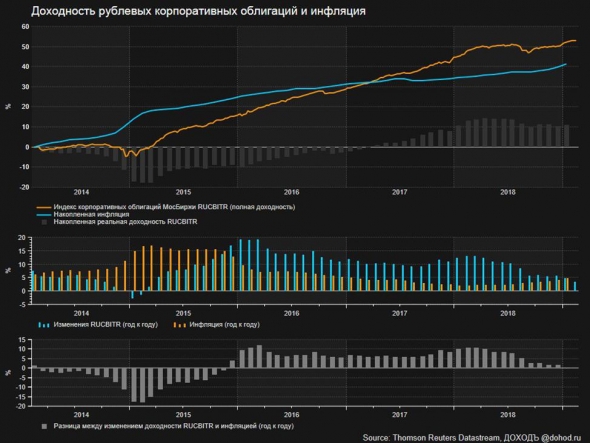

• ⬆️⬆️⬆️ Любопытную инфографику предложили коллеги из ИГ «Доход». Можно заметить, что, в среднем, облигационная доходность несколько превышает инфляцию. Если бы сравнение проводилось между инфляцией и рынком акций, разница была бы существенно выше (цены акций впитывают в себя инфляционное удорожание и приносят дивиденды). Но и облигационный рынок, как видим, вполне эффективен, если речь о сбережении средств.

• Заметьте, доходность облигаций определяется по индексу широкого рынка корпоблигаций, куда, в частности попадают и серьезные просадки, и реструктуризации, и дефолты. Впрочем, прелесть индексного размещения средств не только в диверсификации, но и в том, что индекс собирает верхушку рынка, по ликвидности и формальному качеству бумаг. Бумаги, входящие в индекс, по определению, более безопасны. Задача инвестора проста: покупать то, что в индексе, исключать то, что выпало из индекса.

• Важное замечание: в периоды фондовых, экономических, валютных кризисов вложения в облигации сильно теряют на фоне скачков инфляции или в силу просадки самих бумаг. Поэтому важно оценивать вероятность будущих финансовых проблем, в первую очередь, на уровне отечественной макроэкономики.

Сделаем осторожное, но оптимистичное предположение. Россия живет в состоянии перманентного внешнего давления и прошла в 2008, 2014-16 годах 2 крупных экономических кризиса, последний из которых имеет структурный, и значит – оздоравливающий характер. Кроме того, из-за того самого давления и сложности с привлечением внешнего финансирования, страна, вынужденно, первоклассный заемщик, пока далекий от очередного финансового потрясения. Как бы нас не пугали новости о санкциях.

Учитывая сказанное, в перспективе 2019 года мы бы ставили на дальнейшее опережение облигационных доходностей в сравнении с рублевой инфляцией. Широкий рынок корпоративных облигаций в ближайшие 12 месяцев, вероятно, позволит получить около 10% годовых, инфляция за этот период (по методике расчета Росстата), скорее всего, не превысит 6%.

- 19 февраля 2019, 08:43

- 19 февраля 2019, 08:52

- 19 февраля 2019, 09:34

- 19 февраля 2019, 11:06

- 19 февраля 2019, 11:12

- 19 февраля 2019, 11:21

- 19 февраля 2019, 09:42

- 19 февраля 2019, 09:50

- 19 февраля 2019, 11:08

- 19 февраля 2019, 11:08

- 19 февраля 2019, 23:59

- 20 февраля 2019, 07:12

- 20 февраля 2019, 09:43

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка