Блог им. andreihohrin

Одна хорошая новость и одна тревожная (про рубль и банк)

- 14 марта 2019, 09:14

- |

Хорошая новость. Вчера Минфин разместил ОФЗ на рекордную дневную сумму – на 91,4 млрд.р. Время рекордов: предыдущий максимум состоялся всего 2 недели назад и был скромнее: 27 февраля было размещено ОФЗ а 57 млрд.р. 450-миллиардный план заимствований 1 квартала почти выполнен (сейчас привлечено 382 млрд.р.).

Рост спроса на ОФЗ, во-первых, постепенно снижает кривую доходности. Короткие бумаги уже дают мене 7,5% годовых. А это в перспективе марта-апреля может привести к снижению ключевой ставки до тех же 7,5%. Запас ставки к инфляции есть (по итогам февраля, уровень инфляции – 5,2%), деньги на рынок идут и стимулировать их бОльшими процентами не требуется. Плюсы для широкого облигационного рынка и нынешних держателей российских облигаций в развитии этого сценария очевидны.

По данным Минфина.

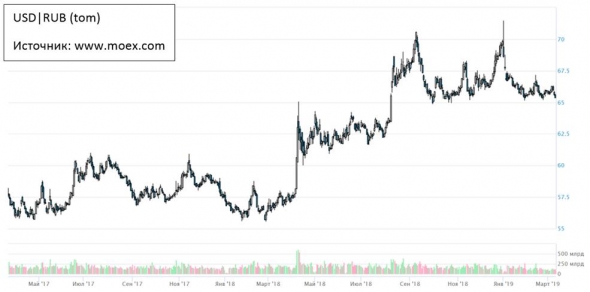

Во-вторых, высокий спрос на ОФЗ – это и отражение отработанной схемы. Россия не может и, похоже, уже не хочет занимать деньги на внешнем рынке. И Россия – 6-я экономика мира, причем со смехотворным уровнем долга (внешний и внутренний госдолг всего около 200 млрд.долл.). Отличный заемщик. Иностранные деньги научились пользоваться отечественными долгами. Как бы драматичен не был прошлогодний исход иностранного капитала, он оказался не ужасающим. И в марте, судя по ситуации, процент иностранных покупателей отечественного госдолга вновь приблизится к 30%. А наработанные механизмы покупки рублевых облигаций и, считайте, рублей – это и залог хотя бы временной устойчивости самого рубля. В прошлом году рубли активно продавались, в текущем, несмотря на традиционны отток капитала, покупаются. И вряд ли эта покупка завершена. Прогнозы 70+ по паре USD|RUB пока должны учитывать и как-то преодолевать поток покупателей рублевого долга за рубли.

Вторая новость тревожна. «Еврофинанс Моснарбанку» отключили обслуживание VISA и Mastercard. Новость неприятна тем, что российский регулятор был, в общем, более-менее уверен, что после карточных блокировок банка «Россия» и «СМП банка» в 2014 году, с введением Национальной системы платежных карт, подобных проблем не возникнет. Возникли. И весьма внезапно.

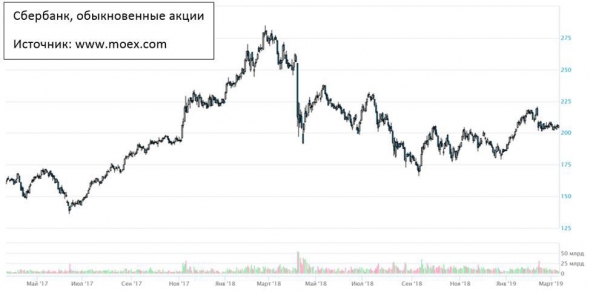

Но главная проблема не в самом «Еврофинансе», у него карт мало, как пишут – около 2000 штук. Она в том, что российская банковская система – это, А, 80% активов на 5 банках близких друг другу и государству банках; это, Б, на 70% с лишним – государственная собственность. К чему это? Мы считаем Сбербанк оплотом надежности и «голубой фишкой» №1. Ситуация с «Еврофинанс Моснарбанком» показывает противоположное: система монолитна и не гибка, не нацелена на финрезультат в силу госзависимости и уже поэтому не готова к выстраиванию нормального риск-менеджмента. Как бы не получилось так, что, вслед за проблемами лизинговых госкомпаний ЦБ не признал нарастающие проблемы централизованной банковской отрасли.

@AndreyHohrin

t.me/probonds

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

***

Собственно меня всегда волновал вопрос из каких таких закрамов выплачивают даже эти 2%

7,5-5,5(инфляция)

так эта, надысь привиделся мине 98 год. ААА, там же ГКО были, а эта ОФЗ — совсем другое дело…